Bloggfærslur mánaðarins, júlí 2012

31.7.2012 | 20:59

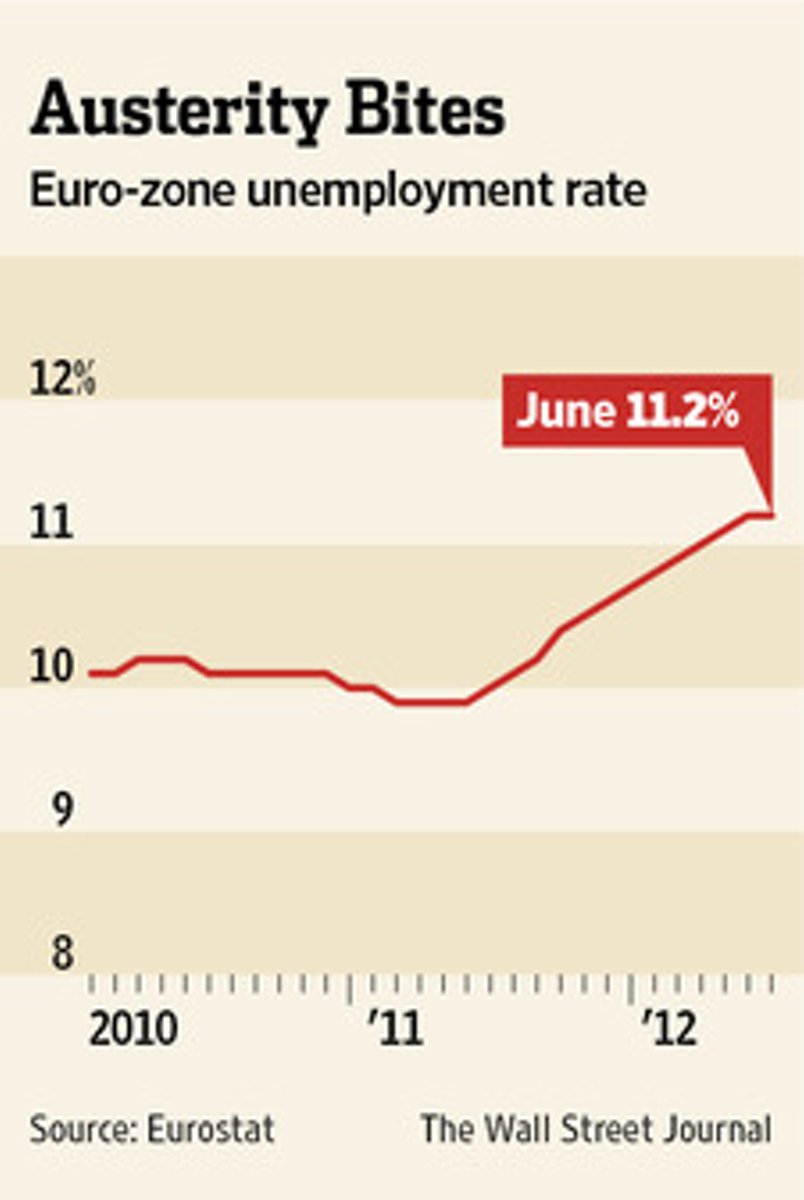

Atvinnuleysi á evrusvæði nú 11,2% á Spáni er það nú 24,8%!

Þetta er skv. tölum sem koma fram á vef Eurostat sjá: Euro area unemployment rate at 11.2%. Þar má einnig sjá að atvinnulausir eru nú samtals um 25 milljón manns. Frekari fréttir eru einnig frá Spáni, en skv. frétt: Spanish unemployment hits record high. Þá skv. tölum stjv. Spánar eru 5,7 milljón spánverja án vinnu. En spænsk stjv. segja atvinnuleysi vera 24,6%. Þó eru þær tölur ekki árstíðaleiðréttar. Það má því vera að Eurostat sé nær lagi. En skv. frétt Financial Times er þetta mesta atvinnuleysi sem mælst hefur á Spáni síðan tja Fransico Franco var við völd.

Þessi áhugaverða mynd tekin af vef Wall Street Journal sýnir með skemmtilega lýsandi hætti stígandann í atvinnuleysi á evrusvæði undanfarið ár: EU Jobless Rate Hits High.

Það mun væntanlega ekki vekja kátínu fjárfesta, að frétta það kemur síðan fram i næstu frétt þ.e.: Spain’s largest regions defy Madrid. En ríkisstjórnin er að leitast við að þröngva héröðunum til að miða við einungis 1,5% halla á eigin fjárlögum, en þetta kvá ekki vekja neina kátínu meðal héraðsstjórnanna - jafnvel þó skv. fréttum í dag -

"The Spanish region of Catalonia has temporarily stopped grant payments to hospitals and elderly care homes because it cannot afford to pay them." - ""It is due to a problem of liquidity," a spokeswoman for the Catalan regional government's economy ministry told AFP. She said that the payments would resume in September."

- séu peningavandræði stjórnar Katalóníu orðin mjög alvarleg, þá mætti fulltrúi héraðsstjórnarinnar ekki á fund sem Cristobal Montoro fjárlagaráðherra Spánar hélt í dag með fulltrúum héraðsstjórna, og fulltrúi héraðsstjórnar Andalúsíu gekk af fundi áður en honum lauk. Að sögn vegna óánægju með kröfur ríkisstjórnarinnar um niðurskurð fjárlaga héraðsstjórna.

En flestir erlendir greinendur eru sammála um að það skipti mjög miklu máli ef vinna á bug á fjárlagahalla Spánar, að lækka halla héraðsstjórnanna sem fara með mjög hátt hlutfalla opinberra útgjalda á Spáni.

Að fulltrúar ríkasta héraðsins - sem hefur óskað hefir fjárhagsaðstoð - og þess fjölmennasta, eru greinilega að tregðast við að skera niður að því marki sem krafist er af ríkisstjórn Spánar.

Er ekki góðs viti um horfur á um að ríkisstjórn Spánar auðnist að ná að standa við gefin fyrirheit um niðurskurð fjárlagahalla.

En héraðastjórnirnar standa náttúrulega alveg þráðbeint frammi fyrir því böli sem fylgir samfélagsvanda Spánar, vegna hins óskaplega atvinnuleysisanda - en þær bera ábyrgð á félagslegum bótagreiðslum.

Annað sem kemur fram í frétt Financial Times er eftirfarandi:

"This came as Spain suffered €41.3bn of capital flight in May, or a total of €163bn in the first half, equivalent to about 16 per cent of economic output, increasing concerns about Madrid’s ability to attract the foreign capital needed to finance itself."

Þetta er tala sem ég hef ekki séð áður, að flótti innistæðna úr spænskum bönkum í maí hafi verið kominn í samtals 16% af þjóðarframleiðslu Spánar, ef miðað er við upphaf árs fram að þeim tíma.

Þetta er ekkert smáræði. Og er mjög sambærilegt þeirri þróun sem var í gangi innan írska bankakerfisins mánuðina áður en ríkisstjórn Írlands neyddist til að fara fram á fjárhagsaðstoð.

Í dag kom enn ein yfirlísing leiðtoga um stuðning við evruna!

Í þetta sinn voru það Monti og Hollande, sem funduðu í dag. En undanfarna daga hefur rignt inn slíkum yfirlísingum, eftir að Mario Draghi seðlabankastjóri evrusvæðis sagðir munu verja evruna - fullyrti að aðgerðir Seðlabanka Evrópu yrðu nægar. Sem hefur skapað miklar væntingar um nk. vaxtaákvörðunardag Seðlabanka Evrópu nk. fimmtudag - Hollande and Monti vow to protect euro - þeir félagar Monti og Hollande fögnuðu einnig ummælum Draghi.

Áhugavert er að í dag, féllu markaðir allt í einu!

Ekki nægilega stórt fall til að taka af hækkun mánudagsins, hvað þá fimmtudags og föstudags, en þetta gefur ef til vill vísbendingu um það - að aðilar á markaði séu farnir að efast um að útspil Draghi verði það íkja merkilegt eftir allt saman.

En ég bendi að auki á frétt Der Spiegel, en hún gefur vísbendingu þess efnis að mikil óánægja kraumi undir innan bankaráðs Seðlabanka Evrópu, og því sé langt - langt í frá öruggt að Draghi nái að fá fram á fundi þess, þær afgerandi aðgerðir sem á þessum tímapunkti þarf til:

ECB Divided over Efforts to Save Euro

Niðurstaða

Spennan fyrir nk. vaxtaákvörðunardag Seðlabanka Evrópu magnast. Merkilegt að nú er þetta orðinn að "stóra deginum" en þeir hafa verið nokkrir svokallaðir "stórir dagar" þ.s. redda átti hlutum. En hingað til hafa þær reddingar alltaf átt að koma frá einhverjum af þeim fjöldar leiðtogafunda evrusvæðisríkja sem haldnir hafa verið síðan vandræði evrusvæðis hófust.

Að nú allt í einu sé það vaxtaákvörðunardagur Seðlabanka Evrópu, og að nú sl. daga komi hver leiðtogi Evrópu fram eftir öðrum tali um mikilvægi þess að tryggja framtíð Evrunnar; er í reynd birtingarmynd þess hve alvarlegt ástandið er orðið.

En þ.e. eins og að hinir pólitísku leiðtogar hafi gefist upp - og séu nú í örvæntingu að óska eftir því að Seðlabankinn reddi þeim. En eins og fram kemur í frétt Der Spiegel, er innan ECB að finna mikla harðlínumenn - og þeir eru langt í frá ánægðir með yfirlísingu Draghi frá sl. fimmtudegi.

Nú virðast markaðir loks að vera að sjá, að sennilega verður aðgerðarpakki Seðlabanka Evrópu ekki þ.s. reddar hlutum.

Miðað við augljósa uppgjöf pólitískrar forystu evrusvæðis - tja, ef þ.e. útkoman að Seðlbankinn reddar ekki, vegna öflugrar andstöðu harðlínuafla innan hans raða.

Þá geta í kjölfarið komið mjög áhugaverðir dagar á mörkuðum.

En ég er að tala um að - hækkanir undanfarinna daga gangi til baka og gott betur.

En einnig um það, að fjármagnsflótti frá Spáni líklega magnist upp enn meir.

Þá getur ört farið að styttast í að Spánn og jafnvel Ítalía neyðist til að grípa til eigin aðgerða.

Kv.

30.7.2012 | 22:07

"Ný von" - hefur einkennt síðustu 3 virka daga á evrusvæði!

Það virðast allir vera að bíða eftir "aðgerð" seðlabanka Evrópu, eftir að Mario Draghi sagði sl. fimmtudag:

""Within our mandate, the ECB is ready to do whatever it takes to preserve the euro. And believe me, it will be enough," ." - ""To the extent that the size of the sovereign premia (borrowing costs) hamper the functioning of the monetary policy transmission channels, they come within our mandate.""

En nk. fimmtudag er komið að næsta vaxtaákvörðunardegi, og þessi orð hafa vakið upp vonir á mörkuðum sem hafa nú í 3 virka daga samfellt hækkað verulega - heilt yfir mikil hækkun.

Sl. föstudag virtust einnig ímsum að Merkel og Hollande væru að taka undir með Draghi er þau sögðu í yfirlísingu:

"France and Germany are fundamentally tied to the integrity of the euro area. They are determined to do everything to protect it." - "“European institutions ... must fulfil their obligations”,"

Hvað svo sem þau áttu við með síðustu orðunum, hafa ímsir túlkað þau sem hvatningu til Seðlabanka Evrópu að standa sig nk. fimmtudag.

Síðan á mánudag sagði yfirmaður svokallaðs Evruhóps:

"Jean-Claude Juncker, head of the eurogroup of eurozone finance ministers, added to the sense of urgency by warning the eurozone had reached a “decisive point” and has “no time to lose.”"

Ég tek alveg undir hans orð - að það sé enginn tími sem megi fara til spillis úr því sem komið er.

Þessi orð má einnig taka sem hvatningu til Mario Draghi.

Svo, kannski á að túlka viðbrögð undanfarinna daga - bjargaðu okkur Draghi!

Ég held að um ákvörðunardag Seðlabanka Evrópu gildi að fæst orð bera minnsta ábyrgð, en mikil umræða er í fjölmiðlum um það hvað hugsanlega Seðlabankinn gerir.

En svo alvarleg er staðan á evrusvæði orðin, að þetta hreinlega má ekki klikka.

Það hefst sennilega nærri um leið, hraður fjármagnsflótti frá Spáni, ef upplifun markaðarins er að útspil Draghi sé ekki það sem dugar til að halda málum á floti a.m.k. e-h lengur.

Á sama tíma er drama í gangi á Grikklandi!

Fulltrúar svokallaðrar "Þrenningar" hafa verið á fundi með ríkisstjórn Grikklands nú í nokkra daga, og útlit er fyrir að samþykkt verði allur sá niðurskurður sem fram á að fara skv. fyrirmælum þrenningarinnar.

En skv. nýjustu fréttum, er þó enn svo að vinstriflokkarnir tveir eru að hanga á að Grikkland þurfi meiri tíma - að algeru lágmarki. Formenn PASOK og Lýðræðislegs Vinstri tala um að dreifa niðurskurðinum yfir 2 ár til viðbóta.

Greece Pushes for Extension as It Works on Cuts

En það myndi krefjast fekari lána frá aðildarríkjum evrusvæðis, í reynd að búin væri til "Björgun 3."

Ekki t.d. lét Wolfgang Schäuble líklega að eftirgjöf væri í boði - eftirfarandi var haft eftir honum sl. föstudag:

"Asked about Greek hopes to renegotiate the terms of its €130bn rescue package, he said the programme was “already very accommodating. I cannot see that there is any room for further concessions.”"

Skv. frétt Telegraph: ECB could take haircut on Greek bonds in 'last chance' plan - er farið að ræða hvort Seðlabanki Evrópu skuli afskrifa að hluta skuldabréf Grikklands í eigu bankans. Ekki veit ég þó hvað eða hvort nokkuð er hæft í því.

En þ.e. augljóst að Grikkland þarf frekari afskriftir.

Þar sem opinberir aðilar eiga nú megnið af skuldum gríska ríkisins í eigu aðila utan Grikklands, þá er ljóst að það eru einmitt hinir opinberu aðilar sem þá þurfa að afskrifa.

Mér sýnist of snemmt að segja neitt frekar um málið að sinni.

Bresk stjv. halda t.d. fram að Grikkland geti orðið greiðsluþrota í september, ef meiri peningur kemur ekki til.

Það væri mjög áhættusamt fyrir evrusvæði að heimila gjaldþrot Grikklands - því það myndi rjúfa regluna um það að ekki sé unnt að yfirgefa evruna.

Þá er evran allt í einu - einungis vel skorðað gjaldmiðilssamstarf.

Varasamt fordæmi sem það myndi búa til - þ.e. ef maður hugsar út frá hagsmunum evrunnar.

Niðurstaða

Mér finnst skýna í töluverða örvæntingu í þeirri vonarbylgju sem nú gengur yfir, er enn í gangi. En ef ákvörðun Seðlabanka Evrópu telst ekki vera næg, til að lyfta upp ástandinu a.m.k. um sinn, tryggja framtíð evruna a.m.k. á næstunni. Þá held ég að fyrst hefjist örvæntingin fyrir alvöru.

Evran er komin mjög nærri einhvers konar atburðarás sem ekki getur verið unnt að stöðva, ef fer af stað.

Ef það verða vonbrigði nk. fimmtudag má jafnvel svo vera, að evrusvæði brotni upp inna örfárra vikna þaðan í frá.

Svo ég skil að menn býði nú í ofvæni og séu a.m.k. eitthvað vongóðir í ljósi sterkra ummæla Draghis frá því um daginn.

------------------------

Bendi á áhugaverða grein á vef Der Spiegel, en skv. því er langt í frá einhugur að baki stefnu Draghi innan Seðlabanka Evrópu, þannig að vel hugsanlegt er að hann nái ekki fram því sem hann hefur í huga:

ECB Divided over Efforts to Save Euro

Kv.

Stjórnmál og samfélag | Breytt 31.7.2012 kl. 10:53 | Slóð | Facebook | Athugasemdir (2)

29.7.2012 | 13:59

Það er mikil sýndarmennska í gangi varðandi mál Huang Nubo!

Þetta er mín upplifun, sérstaklega finnst mér þetta eiga við þingmenn Vinstri Grænna sem vaða nú uppi, með eindæmum hlægilegt að Björn Valur skuli nú allt í einu tala gegn þeirri ráðstöfun að heimila Huang Nubo að leigu að Grímsstöðum á fjöllum til langtíma, gegn því að sveitarfélögin á svæðinu eigi landið.

Málið er að hans afstaða og ímissa annarra er svo afskaplega órökrétt!

Mig grunar að í hans tilviki sé þetta fyrst og fremst pólitísk froða!

- Punkturinn er sá að það er engin leið, alls engin, að koma í veg fyrir fjárfestingu Huang Nubo, meðan Ísland er með í gildi samkeppnislagasafn Evrópusambandsins!

- Það kom í ljós um daginn er sænskur maður keypti - Eignast 46% hlut í veiðiréttindum - tvær og hálfa jörð á Vestfjörðum, þá þurfti ekki að leita til stjórnvalda - né höfðu þau í reynd nokkuð um málið að segja, þ.s. að skv. EES sem inniber samkeppnislagasafn ESB, þá hafa íbúar EES ríkja og ESB aðildarríkja jafnan rétt til fjárfestinga á slíkum eignum í löndum hvers annars. Það er þráðbeint bann við mismunun í gildi! Mismunun er kærð til Eftirlitsstofnunar EFTA, sem síðan vísar því máli til EFTA dómstólsins sem dæmir skv. dómafordæmum svokallaðs Evrópudómstóls.

- Huang Nubo ef honum er settur stóllinn fyrir dyrnar, þarf ekki annað en að kaupa lítið fyrirtæki í Svíþjóð, það þarf ekki endilega vera skúffa getur t.d. verið starfandi dvergfyrirtæki t.d. ferðaskrifstofa með einn eða tvo starfsm. Síðan leggur hann fjármagn á reikning þess fyrirtækis og það gerist fjárfestir hérlendis. Þá gilda sömu reglur um það og hvert annað fyrirtæki sem hefur lögheimili í aðildarlöndum EES eða ESB, að þau hafa jafnan rétt á við ísl. fyrirtæki eða einstaklinga.

- Þetta er þ.s. ég á við um það, að afstaða Björns Vals gangi ekki upp. En hann styður að Ísland sækji um aðild að ESB. Vill eins og hann segir að málið sé ákveðið af þjóðinni. En aðild myndi færa okkur enn dýpra inn í lagaramma ESB, og sá lagarammi gerir það í reynd ómögulegt að stöðva Huang Nuboa.

- Það má vera auðvitað að einhverjir þingmenn VG skilji ekki að þeirra afstaða sé órökrétt. En ég held að Björn Valur viti þetta. Afstaða hans sé fyrst og fremst pólitískt ryk.

- Svo um ísl. starfsmenn, en þá aftur á við að vegna EES regla eða ESB regla, er í reynd ekki unnt að setja erlendum fyrirtækjum stólinn fyrir dyrnar, krefjast þess að þau hafi ísl. starfsm. En um fyrirtæki frá EES og ESB gildir, að þau hafa jafnan rétt á við ísl. fyrirtæki að koma hingað með eigin starfsm., eins og ísl. hafa rétt til að koma með sína starfsm. til aðildarlanda ESB.

- Ef leitast væri við að setja Huang Nubo stólinn fyrir dyrnar, krefjast þess að hann hafi ísl. starfsm., þá aftur gildir að hann getur með því að eignast t.d. sænskt smáfyrirtæki, komist framhjá öllum slíkum kröfum. Þá gildir um það fræðilega sænska fyrirtæki að það hefur jafnan rétt á við ísl. þar með starfsm. þess - þó þær væru nær allir kínv.

Hið rökrétt er!

- Þeir sem vilja ekki sjá eign útlendinga á íslensku landi, verða að krefjast þess ef þeir ætla að vera sjálfum sér samkvæmir, að Ísland segi upp EES.

- Að auki að horfið verði þegar frá áformum um hugsanlega aðild, umsókn um aðild verði dregin til baka sem allra fyrst.

- En einungis með því að ganga úr EES, útiloka ESB aðild um alla framtíð - - verður mögulegt fyrir Ísland að setja reglur sem takmarka eignaraðild útlendinga á landi hérlendis.

- Það hefur verið minnst á reglur sem gilda í Danmörku, en Danir sömdu á sínum tíma um sérundanþágu frá reglum ESB, þeir einir mega beita slíkum takmörkunum. Þær standa engum öðrum til boða. Alls ekki landi sem óskar eftir aðild að sambandinu. En Danir voru í aðstöðu til að fá sérákvæði fram fyrir sig, vegna þess að þeir voru meðlimir að ESB þegar þær samkeppnisreglur voru settar. Þeir hótuðu að beita neitunarvaldi - fengu sitt fram. Um öll lönd sem hafa síðar fengið aðild, eða eru að óska aðildar; þá stendur ekki til boða að fá að beita sambærilegum ákvæðum. Það sama á við um Ísland sem meðlimur EES. Það er ekki mögulegt að setja slíkar takmarkanir meðan EES regluramminn er í gildi.

- Að auki gildir það einnig, að ef fólk vill tryggja það að erlend fyrirtæki starfandi hér hafi íslendinga í vinnu, þá er ekki unnt að setja þeim stólinn fyrir dyrnar svo lengi sem Ísland er meðlimur að EES, þar með - með lagaramma ESB í gildi varðandi svokallað 4 frelsi.

Niðurstaða

Það er alltof mikið um ílla upplýsta umræðu um Huang Nubo málið. Ég hef sagt að svo lengi sem við erum meðlimir að EES, þá sennilega sé það ferli nú í þeim skársta farvegi sem mögulegur sé, þ.e. að sveitarfélögin eigi landið - að Huang Nubo þurfi að semja um öll mál við þau.

Þá hafa þau eitthvað um málið að segja, eitthvað um framtíð svæðisins.

-------------------------------

Einungis með uppsögn EES, er unnt að setja reglur hérlendis sem takmarka með almennum hætti rétt útlendinga til þess að eiga hérlendis land.

Að auki, á það einnig við um kröfu þess efnis að fyrirtæki sem eru erlend og starfa hérlendis hafi íslenska starfsmenn, að eina leiðin til þess að ísl. stjv. geti sett reglur eða lög, um tiltekið lágmarkshlutfall ísl. starfsm. hjá erlendum fyrirtækjum starfandi hérlendis - - er að Ísland yfirgefi hið snarasta EES. Að sjálfsögðu er þá heilaskemmd að ætla að sækja um ESB aðild, og vera samtímis þeirrar skoðunar að íslendingar eigi að starfa hjá erlendum fyrirtækjum starfandi hér.

Það er alltof mikið um það að fólk virðist ekki skilja þessar grunnstaðreyndir.

Umræðan er alltof þokukennd.

Ekki eru fjölmiðlarnir neitt að upplýsa um þessi atriði - ekki einu sinni RÚV.

Kv.

Stjórnmál og samfélag | Breytt s.d. kl. 14:04 | Slóð | Facebook | Athugasemdir (9)

28.7.2012 | 21:38

Seðlabanki Evrópu getur bjargað evrunni!

Kominn aftur til baka úr stuttu frýi. Það virðist að sl. fimmtudag og föstudag hafi átt sér stað stórt svokallað rallý á evrópskum og amerískum mörkuðum, út af ræðu sem Mario Draghi seðlabankastjóri evrusvæðis hélt í London sl. fimmtudag.

Í kjölfarið á föstudag, virtist mönnum á markaði sameiginleg yfirlýsing fundar Merkelar og Hollande, taka undir orð Draghi. Svo markaðir héldur fluginu áfram á föstudag.

Vonin mikla er að Seðlabanki Evrópu loksins - loksins, taki upp stóra prentunaraðgerð til björgunar fjármálakerfi evrusvæðis, og þar með til björgunar evrunni sjálfri.

En hvort raunverulega af þessu verður - er allt, allt annar handleggur.

En Draghi hefur a.m.k. sýnt fram á að orð hans geta enn haft áhrif.

Á hinn bóginn eru það áhrif, sem mjög auðvelt er að eyða - með því að skaða sinn trúverðugleika, sbr. ef hann endurtekið kemur með yfirlísingar án þess að nokkuð komi síðan í kjölfarið í formi aðgerða.

Orð Mario Draghi sl. fimmtudag:

Mario Draghi pledges to do 'whatever it takes' to save euro

""Within our mandate, the ECB is ready to do whatever it takes to preserve the euro. And believe me, it will be enough," ." - ""To the extent that the size of the sovereign premia (borrowing costs) hamper the functioning of the monetary policy transmission channels, they come within our mandate.""

Úr þessu má lesa, eða mjög margir lesa þau með þeim hætti, að Seðlabanki Evrópu sé með í farvatninu þá stóru aðgerð sem stjórnvöld Spánar og Ítalíu hafa verið að óska eftir nú mánuðum saman.

Það er að ECB hefji stórfelld kaup á ríkisbréfum beggja á markaði, í þeim tilgangi að tryggja þeim lánsfé á viðráðanlegum fyrir þau kjörum.

Þetta er þó mjög á lagalega séð gráu svæði, því skv. ákvæðum sáttmála ESB sem fjalla um ECB þá er ECB bannað að veita aðildarríkjum neyðarlán - sbr. "bailout." En á hinn bóginn er algerlega klárt að án þess að lántökukostnaður Spánar og Ítalíu er niðurgreiddur og það hressilega.

Þá sigla bæði löndin í strand, Spánn jafnvel fyrir nk. áramót, eða jafnvel einhverntíma í haust. Ítalía sennilega hefur ívið lengri tíma, sennilega a.m.k. fram á mitt nk. ár.

Fræðilega væri unnt síðar meir að skuldbreyta þeim lánum í langtímalán á lágum vöxtum, jafnvel 100 ára bréf eins og Bretar hafa þrisvar í sinni sögu gert.

Hvað sögðu Merkel og Hollande sl. föstudag?

"France and Germany are fundamentally tied to the integrity of the euro area. They are determined to do everything to protect it." - "“European institutions ... must fulfil their obligations”,"

Menn hafa sérstaklega verið að lesa skilaboð út úr seinni setningunni, á þá leið að þau væru að segja eitthvað á þá leið "yfir til þín Mario Draghi."

En enn einu sinni veit í reynd enginn hvort von er á aðgerðum, en þetta tvennt þ.e. orð Draghi og þ.s. menn lesa sem stuðningur Merkelar og Hollande við þau orð Draghi, lyfti mörkuðum mjög hressilega upp síðustu tvo dagana fyrir helgi, að auki lækkaði vaxtakrafa Spánar um rúmt prósent.

Þetta getur reynst mjög mikið skammtíma glaðningur - ef þessum orðum er ekki fylgt eftir frekar fljótt með aðgerðum.

En skv. Financial Times: Politicians back Draghi’s aggressive stance

"Still, senior eurozone officials cautioned market hopes that the ECB was preparing to restart its long-dormant bond-buying programme as soon as next week, when the ECB’s governing council meets in Frankfurt, were likely to be disappointed." - "Critically, several senior officials said the ECB was unlikely to dip back into Spanish and Italian bond markets unless it was preceded by action from the eurozone’s €440bn rescue fund, the European Financial Stability Facility, which last year was given the power to purchase bonds both on the open market and at auction." - "“The bank will want some guarantees now,” said the official. “They will want to see the governments are willing to act and that the Spanish government is committed to reforms.” - "“There are no plans in the pipeline,” said a second senior eurozone official. “One needs to remember that what Schäuble and Merkel really, really do not want is to get the Bundestag out of summer recess.”

Svo miðað við þetta - virðist í reynd ekki neitt hafa gerst. Málið sé á milli ECB og aðildarríkja statt á sömu slóðum og um sama leiti á sl. ári, þ.e. ECB vill að aðildarríkin taki á sig aukinn kostnað sbr. björgunarsjóðakerfi, sem ríkin standa straum af sameiginlega.

ECB vilji að pólitíkusarnir veiti forystu í málinu - en ef þetta er rétt, veit ég ekki alveg til hvers yfirlísing Draghi var. Nema að, upp sé að koma deilur innan sjálfs bankans um stefnuna. Menn greini á, þannig að menn tali ímisst norður eða suður.

Ég get sosum keypt það að ekkert sé að gerast á næstunni - það sé líklega rétt að Merkel og Hollande hafi ekki áhuga á að kalla eigin þing úr sumarfrýi, en þau koma vanalega ekki saman fyrr en mánaðarmót ágúst/september eða e-h eftir þau mánaðamót. En það virðist hefð í Evr. að allir taki frý í ágúst.

En þá má velta fyrir sér hvort Draghi er ekki að eyða trúverðugleika sínum út í loftið.

Jæja, þetta verður að koma í ljós hver hefur rétt fyrir sér.

Hvort eitthvað gerist á leiðtogafundi aðildarríkja ESB í nk. viku.

Ef ekki þá pissar þetta rallý á mörkuðum hratt út aftur, og verð leita í það far er þau voru stödd í.

Niðurstaða

Það virðist ekki a.m.k. augljóst að skjótar aðgerðir fylgi að baki orðum Mario Draghi sl. föstudag. Ef tilvitnanir FT.com í þ.s. þeir kalla háttsetta embættismenn eru á rökum reistar, þá virðist í reynd ekki neitt hafa gerst.

En eitt er þó ljóst að ECB getur bjargað evrunni - þ.e. með þeirri aðferð að baktryggja allt klabbið þ.e. bankana og aðildarríkin.

Og einfaldlega keypt stöðugt ríkisbréf á undirverði þannig tryggt ríkjum ódýrt lánsfé.

Samtímis getur ECB dælt peningum inn í banka, endurfjármagnað þá með seðlaprentun.

Ath. - ekkert af slíku þarf að vera skilyrðislaust. Að sjálfsögðu t.d. dældi "Federal Reserve" ekki peningum í bandaríska banka án nokkurra skilyrða, og það gerði "Bank of England" ekki heldur fyrir breska. Reyndar kvá bandar. bankar þegar vera búnir að endurgreiða það fé til seðlabankans.

Veiting ódýrs lánsfjár til aðildarríkja í vanda - getur verið gegnt sambærilegu kerfi eins og um AGS lán væri að ræða, nema að ECB getur veitt það fé t.d. á 1% vöxtum.

Auðvitað þarf ECB að taka yfir fulla ábyrgð á bankakerfi aðildarríkja evrusvæðis.

Það auðvitað bindur enda á það kerfi, að bankar séu "slush funds" ríkisstjórna, sbr. hvernig ríkisstjórn Ísland nýtir okkar lífeyrissjóði sem eru meginkaupendur ríkisbréfa og þannig fjármagna hallarekstur þess. Sama gera ríkin í Evrópu við banka starfandi í eigin landi, þess vegna myndast svo slæm víxlverkan milli skuldakreppau ríkissjóðs og banka sem sá ríkissjóður ber ábyrgð á.

En þá kemur vandi, að ríki sem sjálf eru ekki í vanda - eru líklega treg til að binda enda á þetta þægilega samband, sjá ekki af hverju þau eiga að gera það er þau eru ekki í vanda.

Leiðirnar til lausnar eru þekktar - en viljann hefur skort.

Og þ.e. ekkert endilega augljóst að sá vilji sé allt í einu kominn.

Kv.

25.7.2012 | 21:20

Samstaða með Sýrlendingum! Eina vonin um frið í Sýrlandi er að Bandaríkin semji um frið við Íran!

Það er eiginlega tiltölulega rólegur tími í evrukrýsunni í dag þ.e. ekkert stórt nýtt gerðist, nema ef maður lítur á annan vettvang - þá var það í reynd afar merkileg frétt: Ex-Citi chief Weill urges bank break-up. En þegar þessum manni er farið að blöskra ástandið þ.e. spillingin innan bankastofnana, virðist ljóst að mikil þörf er á uppskurði þ.e. aðskilnaði viðskiptabanka og fjárfestingarbanka, að afnám laga um aðskilnað þeirra í Bandar. á 10. áratugnum - víst ekki lengra síðan - voru stórfelld mistök, en flest önnur lönd fylgdu svo í kjölfar og einnig afnámu sambærileg ákvæði um aðskilnað. Hér á Íslandi var sambærilegur aðskilnaður afnuminn í tíð fyrstu ríkisstjórnar DO og HÁ. Það er orðið svo klárt eftir ótrúlegar vikur þ.s. það hafa verið að koma í ljós sífellt flr. og ljótari stórsvindl innan bankaheimsins, einmitt meðal risabanka. Að sú spilling sem var innan ísl. fjármálaheimsins stendur vart lengur upp úr, nema fyrir það eitt að ísl. bankamennirnir hafi verið meiri klaufar í rekstri en þeir hinir. Ekki að þeir hafi svindlað meir.

OK - nóg um það, en gera slíkir samstöðufundir og sá er haldinn var í dag, eitthvert gagn? - Samstaða með Sýrlendingum

Eins og fram kom á RÚV óskaði fundurinn eftir því að ríkisstjórnin gerði allt í sínu valdi til að stuðla að friði, að friðsamri lausn deilumála - að mál settluðust.

- Því má halda fram, að slíkir fundir gegni fyrst og fremst félagslegu hlutverki innan þess samfélags þar sem þeir eru haldnir, þá auðvitað fyrir þátttakendur í fundinum.

- Þeir koma, halda fund, lýður betur á eftir - finnst þeir hafa gert e-h.

En sannleikurinn er sá að það er nákvæmlega ekki neitt sem Ísland getur mögulega gert, nema og í reynd aðeins nema, að taka þátt í hjálparstarfi á landamærum við Sýrland.

En ef það er ekki þegar búið að opna flóttamannabúðir, þá verða þær örugglega opnaðar mjög fljótlega.

En það stefnir akkúrat með málefni Sýrlands í það far sem ég er búinn að óttast síðan vandræðin þar hófust fyrir rúmlegu ári, það er að Sýrland umbreytist í Lýbanon í einhverjum veldum, eins og Lýbanon var á seinni hluta 8. áratugarins og langt fram eftir þeim 9 meðan borgarastyrrjöldin geisaði.

En alveg eins og var með Lýbanon, er Sýrland leiksoppur mun öflugari nágrannalanda.

Og í reynd efast ég að yfirvöld innan Sýrlands, séu svo íkja mikið að stýra atburðarásinni úr því sem komið er.

Hverjar eru raunverulegu fylkingarnar?

Sjá eldri umfjöllun: Sýrland er leiksoppur nágrannaríkjanna!

Sýrland er þarna orðinn "proxy" vettvangur fyrir baráttu Írans annars vegar og hins vegar ríkja eins og Saudi Arabíu og Tyrklands.

Baráttan sníst um valdajafnvægi innan Miðasturlanda, í reynd er þetta "kalt stríð" í smættaðri mynd, þ.s. baráttan er haldinn út um allt svæðið, og það er beitt fyrir sig alls kyns "local" aðilum.

Sýrlenska þjóðin er síðan milli steins og sleggju - - og það sem sorglegt er, að mannréttindi eru mjög mikið hliðarsaga í þessu máli öllu.

Þarna blandast einnig inn Bandaríkin, en þeirra bandamenn á svæðinu eru súnnítaríkin, þannig að Bandaríkin óhjákvæmilega fylgja í þessu tilviki bandamönnum sínum að máli, ekki síst er þetta framhald af deilum Bandar. við Íran.

Það er gersamlega augljóst að Saudi Arabía og jafnvel Tyrkland einnig, eru farin að vopna andstöðuna í Sýrlandi, en mjög snögglega í sumar hafa átökin umbreyst yfir í hörð styrrjaldarátök - en áður mátti andstaðan sín lítils, og það er ekki hinn minnsti möguleiki að andstaðan væri fær um að beita sér þannig, án utanaðkomandi aðstoðar - þá meina ég vopn + aðstoð af öðru tagi sbr. þjálfun, hver veit - kannski fá þeir einnig reglulega sendar gervihnattamyndir sem sýna staðsetningu sýrlenska hersins þá stundina. Það má vera að bandaríkjastjórn, sé farin að beita sérsveitum sínum með leynd innan Sýrlands.

Rússar spilast þarna inn, vegna þess að fyrir mörgum árum gerðu þeir samning við föður núverandi forseta, Assad eldri - um flotastöð í Sýrlandi. Sem er þá eini aðgangur Rússa að Miðjarðarhafi, gerir þeim mögulegt að viðhalda flotadeild þar.

Þetta skýrir fullkomlega af hverju Rússar treysta sér ekki til annars en að standa með ríkisstjórn Sýrlands, þó það sé augljóslega tvíeggjað. Það væri snjall leikur af andstöðunni í Sýrlandi, að semja við Rússa um að ef hún kemst til valda - þá haldi Rússar flotahöfninni.

Þeir hafa einnig selt Sýrlandi vopn í gegnum árin, Sýrland verið einn af þeirra helstu vopnakaupendum í gegnum árin.

Kína aftur á móti - ég kann ekki almennilega skýringu á þeirra afstöðu. Nema að Kína sé að vingast við Íran. En þ.e. einn möguleikinn - en Íran er olíuríki og Kína er mjög háð olíu. Má vera að Kína sjái aukið veldi Írans ekki sem ógnun við sig heldur frekar sem visst tækifæri.

Annar möguleiki er að Kína vilji ekki skapa fordæmi sem þeir telja íhlutun hugsanlega á vegum SÞ inn í stríðið geta skapað, vegna mála nær þeirra eigin heimahögum.

Hið minnsta er ljóst að afstaða Rússa og Kínverja ræðst af þeirra eigin hagsmunamati, og mannréttindi er gersamlega ljóst að er ekki ofarlega á blaði hjá þeim. Svo lengi sem þau lönd meta sem svo, að það þjóni þeirra hagsmunum - þá geta þau tryggt að Sameinuðu Þjóðirnar geti ekki beitt sér.

Einnig geta þeir tryggt, að SÞ geti t.d. ekki veitt NATO umboð til aðgerða.

Þó talað sé um mannréttindi - þá eru þau í reynd mjög líklega með neðstu atriðum á blaði.

- Stóra málið er að Íran er að gera tilkall til þess, að verða stórveldi við Persaflóa, eða hið minnsta - öflugasta ríkið á því svæði.

- Íran á bandamann í Lýbanon Hesbollah hreyfingin, og til að viðhalda stuðningi við þá hreyfingu sem hefur í gegnum árin, gagnast Íran með margvíslegum hætti.

- Þarf Íran samgöngur í gegnum Sýrland, þ.e. fyrir Íran er Sýrland hliðið að Lýbanon og þannig strönd Miðjarðarhafs og að landamærum Lýbanons við Ísrael, og þ.e. vitað að íransstjórn dælir vopnum í ríkisstjórn Assads. Og ekki einungis það, einnig er sterkur orðrómur uppi að Byltingavörður Írans sé beinlínis farinn að berjast með Sýrlandsstjórn. Reynd er Sýrlandsstjórn líklega orðin svo háð Íran, að ég velti fyrir mér hvor ræður meir innan Sýrlands.

- En innan Sýrlands er flækja í því formi, að í landinu er í reynd minnihlutastjórn svokallaðra Alavíta, sem eru hliðargrein shíta. Sem sjálfsagt er einnig einhver hluti ástæðu þess að Íranar styðja stjv. í Sýrlandi. En svo virðist að Assad eldri hafi er hann gerði á sínum tíma byltingu og komst til valda, að hann hafi farið fyrir kapal herforingja einkum af Alavítakyni. Síðan er sú klíka náði völdum, þá gerðist að því er virðist mjög sambærilegur hlutur og oft hefur sést innan Afríku er einn hópur kemst til valda, að sá fer að einoka öll valdatækin. En Assad eldri tryggði að herinn væri þéttskipaður Alavítum, ekki síst þess vegna stendur herinn enn með stjórninni. Og að auki, kom hann alavítum fyrir innan stjórnkerfisins. Í reynd gastu ekki nánast komist langt innan tiltekinna lykilöryggisstofnana, nema þú værir Alavíti.

- Þannig, að málið er mun flóknara en svo innan Sýrlands að það snúist bara um að velta einhverri einræðisstjórn - og koma á lýðræði. Heldur er þetta land mun líkara Afríkulandi, þ.s. um er að ræða klofning landsins í fjölda þjóða sbr. kortið að ofan. Og eins og innan Afríku, þá er lýðræði er komið á fót, þá kýs fólk þá sem tilheyra þeirra hópi, frekar en að kjósa pólitískst. Í slíu ástandi magnar lýðræðið upp togstreitu milli hópanna, því það fer fyrst og fremst að snúast um keppni milli þeirra um að ná sem mestu til sín. Hugsun um einhvers konar þjóðarhag - kemst hvergi nærri. Innan t.d. Nígeríu hefur sú saga margendurtekið sig, og jafnan endað með enn einni stjórnarbyltingunni. Þó nú allra síðustu ár ríki viðkvæmt jafnvægi, þ.s. nú er til staðar samkomulag um skiptingu valda innan landsins. En þ.e. einmitt málið, að hefðbundið lýðræðisfyrirkomulag virkar einfaldlega ekki í landi sem er svo óskaplega klofið eftir þjóðernishópum.

Að því leiti var þessi fundur í dag því í reynd afskaplega "naív" - þó fólk hafi mætt af einskærri góðmennsku.

Eru einhverjar líkur á friðsamlegri lausn - - svar: Nei!

Stríðið virðist eins og stríðið í Lýbanon farið að snúast fyrst og fremst um hagsmuni þjóðanna utan við landamæri Sýrlands. Þannig að þetta stríð endar ekki, nema að einhvers konar friður verði saminn milli Írans annars vegar og hins vegar Bandaríkjanna, og súnnítaríkjanna.

Þá að sjálfsögðu mun Íran ekki gefa eftir það sem Íran telur sinn rétt að verða kjarnorkuveldi. Að auki telur Íran sig vera varnaraðila shíta alls staðar um Miðausturlönd. Íransstjórn hefur verið að notfæra sér réttindabaráttu shíta sem víðast utan Írans og Íraks, eru minnihlutahópur - þá tiltölulega fótum troðinn. Yfirleitt fátækari en meirihlutinn.

Ef NATO fer inn í Sýrland, getur ófriðurinn breiðst út og orðið að allsherjar Miðausturlanda styrrjöld.

Þess vegna, mun ekki vera framkvæmd íhlutun með formlegum hætti í Sýrland, eða ég tel það afskaplega ólíklegt.

Stríðið mun því ekki verða stöðvað - eins og góðlátlegi hópurinn á Austurvelli óskaði eftir.

Þetta er alveg eins og að stríðin á sínum tíma í El-Salvador, og víðar um Mið Ameríku og Afríku, t.d. í Angóla. Hættu ekki fyrr en að Kalda Stríðinu lauk allt í einu, og stórveldin hættu að dæla vopnum á bálin. Þá kulnuðu þau nær öll á frekar skömmum tíma.

Ég er alveg viss að forsenda friðar í Sýrlandi er svipaðs eðlis, þ.e. friður milli stærri ríkjanna sjálfra, ríkjanna sem eru að beita Sýrlandi fyrir sig, eins og Sovétríkin og Bandaríkin á sínum tíma börðust út um allan heim á sínum tíma, í gegnum margvísleg borgarastríð víða um heim.

Niðurstaða

Það er sjálfsagt vegna þess hve maður man vel eftir Kalda Stríðinu, sem maður getur skilið svo vel hvað raunverulega er í gangi innan Sýrlands. Því miður sé ég ekkert annað í spilunum en frekari tragedíu. Þetta stríð á eftir að standa yfir í mörg ár til viðbótar.

En Íranar munu gera allt sem þeir geta til að halda Sýrlandsstjórn gangandi, hver veit - kannski fyrir rest það verði flr. íranar undir vopnum í einkennisklæðum sýrlenska hersins en eiginlegir Sýrlendingar.

Íranar eiga nóg af fólki og nóg af vopnum, heilann stórann her. Þeir munu að sjálfsögðu ekki formlega gera innrás, heldur sýnist mér það svo að því meir sem ríkisstjórn Sýrlands er einangruð af umheiminum, því þéttar lendir ríkisstjórn Sýrlands í fanginu á Íran.

Íran hefur tiltekin markmið sem snúast um Íran. Um leið og þeim er mætt, þá má vera að friður sé mögulegur.

Ég sé það þó hvergi í spilum að ríkisstjórn Írans verði með einhverjum hætti steypt, þó það eigi örugglega eftir að verða reynt. Spennan mun örugglega áfram hlaðast upp eftir því sem Íran færist nær því að geta raunverulega smíðað kjarnavopn - en í dag ráða þeir yfir nægilega góðum eldflaugum. Það reyndar fyrir nokkrum árum síðan - hafa tvisvar skotið gerfihnöttum á sporbaug yfir jörðu, skot sem bæði heppnuðust. Þannig að tækni þeirra er hvað það varðar betri en þeirra í N-Kóreu. Svo því má skjóta föstu að um leið og þeir ná því að smíða kjarnaodda, þá hafi þeir getu til að koma þeim á leiðarenda ef þeir kjósa svo.

Hvað Sýrland varðar - þá er það stríð rétt í startholunum.

Og á eftir að standa lengi, örugglega ekki skemur en stríðið í Lýbanon á sínum tíma.

Og það á eftir að halda fjölmarga samstöðufundi til viðbótar. En ef það góða fólk vill raunverulega vinna gang, þá snír það gagn að skipulagningu aðstoðar við flóttamenn.

En þeir eiga eftir að vera margir - mjög margir. Milljónir.

Eina leiðin til að enda þetta með friði er allsherjar ráðstefna milli ríkjanna sem viðhalda því stríði, sem endar með einhverskonar samkomulagi er bindur enda á þeirra deilur.

Fyrr getur Sýrlandsstríðið ekki tekið enda.

--------------------------------------------

Ps: Mun bregða mér úr bænum í 3 daga.

Mun ekki skrifa nýtt blogg fyrr en fyrsta lagi nk. sunnudag, sennilega frekar um kvöldið.

Kv.

Utanríkismál/alþjóðamál | Breytt s.d. kl. 21:37 | Slóð | Facebook | Athugasemdir (0)

24.7.2012 | 23:23

Gagnslaus yfirlísing fjármálaráðherra Spánar og Þýskalands!

Kjarninn í yfirlísingunni virðist vera klapp á bakið frá Wolfgang Schäuble, hann segir spænsk stjórnvöld vera að standa sig vel, hvetur þau til að halda áfram þeirri vegferð - þá verði allt í lagi. Þetta er sama dag, og vaxtakrafa Spánar náði nýju hámarki. Og einnig sama dag, og stærsta hérað Spánar Katalónía ræddi það opinskátt að það sé hugsanlegt að héraðsyfirvöld þurfi að óska aðstoðar spænskra stjórnvalda. Þegar hefur Valencia hérað sent inn formlega umsókn um aðstoð.

Að stærsta og ríkasta hérað Spánar gerði það sama, er auðvitað töluvert áfall fyrir Spán, ofan á bankabjörgun.

En málið með markaði er ekki að þar sé allt fullt af vanvitum, heldur er vandinn sá - að Spánn fyrirsjáanlega kemst ekki klakklaust í gegnum í gegnum þau vandamál sem að steðja.

Bloomberg, BBC og Financial Times eru með tilvitnanir:

Spain Debt Costs Seen Unfounded After Berlin Crisis Talks

Germany backs Spanish austerity plans

Spain under new pressure as borrowing costs rise

"They said Tuesday's record 7.6% yield on 10-year Spanish bonds - the government's implied borrowing costs - did not reflect"...“the fundamentals of the Spanish economy, its growth potential and the sustainability of its public debt”. - "Mr Schäuble and Mr de Guindos said the €100bn eurozone rescue programme designed to recapitalise Spain’s most debt-strapped banks was an important element in overcoming the confidence crisis in Spain and the eurozone as a whole. They said “decisive, swift and full implementation” of the agreed plan was essential to restore confidence in the banking sector." - "The ministers also praised the incorporation of a “balanced budget rule” in the Spanish constitution, saying that, together with recent reforms of the national fiscal framework, it would contribute to “sustainable fiscal consolidation of the regions”.

Markaðurinn er ekki síst að fella Spán, vegna þess að hann er að sigla inn í þetta dæmigerða björgunarferli sem ríkisstjórn Þýskalands beinir löndum inn í.

Þannig, að sameiginleg yfirlísing þess að það sem mestu máli skipti, sé að sökkva sér sem hraðast á bólakaf inn í endurtekningu Írlands - - eins og ég túlka þessa yfirlísingu.

Það getur vart annað en sannfært markaðinn um að, fella Spán enn frekar.

En "signal" eða merkið frá markaðinum, er að framvinda Spánar skv. fyrirliggjandi upplýsingum gangi ekki upp.

Að eina svarið sem markaðurinn fær við því, sé að mestu máli skipti sé að vinda sér sem hraðast í það ferli sem markaðurinn er í reynd að vara við - - eins og ég sagði, getur ekki annað en sannfært markaðinn um að fella Spán enn frekar.

En þ.e. eina merkið sem markaðurinn getur gefið - - þ.e. verðið á skuldabréfum spánska ríkisins.

Það mun því líklega falla enn frekar þ.e. krafan mun hækka enn frekar.

Var hún þó í nýju meti í dag.

Smá yfirlit frá mörkuðum:

- "...London's FTSE 100 down 0.63pc at 5499.

- Italy and Spain's benchmark indices are even worse off - the MIB dropped 2.71% to 12362 while the IBEX tumbled 3.58pc to 5956.

- "Spanish 10-year bond yields are up 12.2 basis points at 7,6%

- while Italy's have jumped 25.5 basis points to 6.546pc."

Önnur frétt er að MARKIT kom með tölur yfir svokallaða Pöntunarstjóra Vísitölu!

Ítreka að minna en 50 er samdráttur og meira en 50 er aukning.

Þetta eru bráðabirgðatölur fyrir júlí, en fullnaðartölur koma aðeins seinna: Markit Flash Eurozone PMI®

- Eurozone PMI Composite Output Index(1) at 46.4 (46.4 in June). Sixth successive contraction.

- Eurozone Services PMI Activity Index(2) at 47.6 (47.1 in June). Four-month high.

- Eurozone Manufacturing PMI (3) at 44.1 (45.1 in June). 37-month low.

- Eurozone Manufacturing PMI Output Index(4) at 43.6 (44.7 in June). 38-month low.

Skv. þessu er sami samdrátturinn í sameinuðu vísitölunni, þ.e. er pöntunarstjóra vísitala þjónustugeirans og pöntunarstjóra vísitala iðnframleiðsu er lögð saman og deilt í með tveim, sem þíðir þá að skv. því er aftur 3,6% samdráttur í pöntunum heilt yfir innan atvinnulífs evrusvæðis. Eins og fram kemur, er þetta 6 mánuðurinn í röð þ.s. dregið hefur úr pöntunum.

Áhuga vekur að iðnframleiðsla mælist í auknum samdrætti í báðum mælikvörðum að ofan.

- Germany Composite Output Index(1) at 47.3 (48.1 in June), 37-month low.

- Germany Services Activity Index(2) at 49.7 (49.9 in June), 10-month low.

- Germany Manufacturing PMI(3) at 43.3 (45.0 in June), 37-month low.

- Germany Manufacturing Output Index(4) at 42.8 (44.8 in June), 37-month low.

Annann mánuðinn í röð mælist samdráttur í sameinuðu vísitölunni fyrir Þýskaland, sem segir að tvo mánuði í röð sé heilt yfir í atvinnulífinu að draga úr pöntunum.

Það sést vel að neysla stendur sig betur en iðnframleiðsla, en þ.e. ekki furðulegt ef maður íhugar málið, en þýskur almenningur er enn að njóta ágóða af nýlegum kauphækkunum svo neysla er ekki að ráði að skreppa saman. Meðan að iðnframleiðsla er að finna að fullu fyrir samdrættinum í stórum markaðslöndum innan Evrópu.

- France Composite Output Index(1) rises to 48.0 (47.3 in June), 4-month high

- France Services Activity Index(2) climbs to 50.2 (47.9 in June), 6-month high

- France Manufacturing PMI(3) falls to 43.6 (45.2 in June), 38-month low

- France Manufacturing Output Index(4) drops to 43.3 (46.0 in June), 39-month low

Í Frakklandi er neysla enn nokkuð að halda uppi sameinuðu vísitölunni, á meðan að öflugur samdráttur rýkir í iðngeiranum.

Eitt sem getur skýrt fremur óvænta aukningu í neyslu, er frétt sem ég heyrði í Speglinum á RÚV í dag. En þar kom fram að breskir hótel rekendur hefðu ílla misreiknað sig og hækkað verulega verð á gistingu. Hugsað sér að græða á ólimpíuleikunum sem hefjast á þessu ári. En brennt sig á því, að þá fóru ferðamennirnir annað - þannig að hótel í London séu þessa dagana óvenju lítið bókuð. Á meðan að aukning hefur verið í ferðamennsku í París. Frakkland getur þarna verið að njóta tímabundið mistaka breskra hótel rekenda í London.

--------------------------

Það sem pöntunarstjóravísitalan sýnir þó greinilega, er að evrusvæði sem heild klárt er í samdrætti.

Ég bendi fólki á að virkja hlekkina og lesa greiningu MARKIT.

Niðurstaða

Það er greinilegt að fundurinn milli Wolfgang Schäuble og Luis de Guindos var gersamlega gagnslaus. Ég er eiginlega á því að það hefði verið betra fyrir þá að segja nákvæmlega ekki neitt, en að koma fram með þessa yfirlísingu. Sú getur ekkert annað en skaðað frekar.

Gagnsleysi evrópskra pólitíkusa virðist aftur afhjúpað.

Ég reikna fastlega með því að markaðir haldi áfram að verfella spönsk ríkisskuldabréf.

Það er eftir allt saman þeirra meginaðferð til að koma með ábendingar.

Og þau munu falla því hraðar sem Spánn fer dýpra inn í það ferli sem Wolfgang Schäuble leggur til.

----------------------------------

PS: ákvað að gá á Financial Times hver staðan á mörkuðum er, og viti menn útlit að viðbrögð markaða séu þau sem ég átti von á sbr. frétt FT:

- "The yield on Spain’s two-year bond rose as much as 48 basis points in early trading to a peak of 7.147 per cent, before falling back to 6.961 per cent."

- "Madrid’s benchmark 10-year debt currently yields 7.677 per cent, up 56 basis points..."

- "Germany has sold 30-year debt at record low interest rates of 2.17pc, compared with 2.41pc at a previous auction in April."

Lækkun kröfu Þýskalands vs. hækkun á Spáni, þ.e. örugglega einnig hækkun á Ítalíu, sýnir fjármagnsflóttan frá óörygginu í meint öryggið innan Þýskalands, þ.e. menn selja óörugg bréf sem verðfalla og kauða örugg sem stíga í verði.

Bendi á að það er talin mjög slæm vísbending að munur á verðum fyrir 2 ára bréf er að minnka svo hratt miðað við 10 ára í tilviki Spánar.

Dagurinn er þó langt í frá búinn og þessi verð örugglega munu sveiflast frekar.

Komið í ljós í dag að á öðrum ársfjórðungi mælist Bretland í 0,7% efnahagssamdrætti, en Bretland er væntanlega stórum hluta dregið niður af kreppunni í Evr., þó halda beri því til haga að Bretl. er fast í eigin skuldakreppu. Bretland græðir verulega á að hafa haldið pundinu, en ég er ekki í minnsta vafa að innan evru væri það land í dag í ástandi greiðsluþrots. Hefði orðið gjaldþrota sennilega á undan Spáni - jafnvel á svipuðum tíma og Írland. Líklega hefði það gjaldþrot þá tekið niður evruna. Evran heppin þannig séð að Bretland kaus að vera fyrir utan, og Bretland fyrir sitt leiti einnig.

Það getur bjargast með eigin gjaldmiðil - þ.s. megnið af eigin skuldum er í honum. Þess vegna hafa markaðir haldið traustinu á Bretlandseyjum þrátt fyrir mjög erfið mál.

Á meðan að traust hrynur á ríki eftir ríki í skuldakreppu innan evru. En þ.e. mikill munur á því að vera í skuldakreppu með eigin gjaldmiðil eða í skuldakreppu með evru.

Lykilatriðið er að skulda í gjaldmiðli sem þú ræður yfir (Ísland skuldar of mikið í öðrum gjaldmiðlum). Það atriði skilur milli feigs og ófeigs í þessu samhengi.

Kv.

Stjórnmál og samfélag | Breytt 25.7.2012 kl. 11:33 | Slóð | Facebook | Athugasemdir (4)

24.7.2012 | 04:05

Spánn er að renna framaf bjargbrúninni!

Eins og kom fram í öllum fjölmiðlum á mánudag, varð mikil "eitrun"/"contagion" í tengslum við Spán þann dag. Stórt verðfall varð á bæði verðbréfamörkuðum, sem og að vaxtakrafa Spánar og Ítalíu hækkaði. Samtímis féll vaxtakrafa landa sem njóta ívið meira trausts.

Sýnir að fjármagn var að leita úr óöryggi í "öryggi."

Þannig að verð bréfa þaðan sem fé er á flótta, þau féllu.

En verð bréfa, þar sem öryggi er enn talið ríkja að einhverju leiti, þau hækkuðu.

Evran verðféll.

Verðfall á mörkuðum!

Evran féll gagnvart dollar, og virðist hafa endað daginn á 1.2130$.

Og eftirfarandi markaðir féllu:

- Breski FTSE 100 -2.1pc.

- Franski CAC -2.9pc.

- Þýski DAX -3.2pc.

- Spánski IBEX -1.1pc.

- Ítalski MIB -2.8pc.

Verðfall spánskra og ítalskra ríkisbréfa, en krafan fór í 7,56% fyrir 10 ára spönsk bréf, en þ.s. talið er enn verra, að krafan fyrir 2 ára fór í 6,53%.

En þegar minnkar bilið milli langtímaskulda og skammtíma, er það talið sýna að skammt sé í að markaðir lokist alfarið fyrir bréf viðkomandi ríkissjóðs.

En þetta er klassísk vísbending frá hagsögunni, að bilið kostnaðarlega milli langtíma og skammtímaskulda minnki, að viðkomandi land sé við það að verða gjaldþrota.

Investor fears rise over Spain:"The dominant European clearing house for settling bond trades, LCH.Clearnet raised the margin, or extra deposit, it requires from clients to hold some Spanish and Italian government debt..."

Þetta er enn ein vísbendingin að skammt sé eftir - en LCH Clearnet er markaðsráðandi fyrirtæki í sinni grein, með kringum 50% markaðshlutdeild í Evrópu innan sinnar sérgreinar.

Það þíðir að LCH stýrir verðum í reynd - þegar það hækkar þóknun sem það tekur fyrir að fullvinna færslur fyrir aðila á markaði, þegar í hlut á viðskipti með bréf tiltekins aðila sem talinn er há-áhættu.

Þá sýnir reynslan frá hruni Írlands, Grikkland og Portúgals - að fjárfestar velta þeim kostnaði í verðlag fyrir þau tilteknu bréf.

Þetta á því eftir að hækka kröfuna fyrir spænsk bréf - enn frekar.

Verður forvitnilegt að fylgjast áfram með hvað gerist í þessari viku.

En krafan fyrir 10 ára, gæti farið að klifra í átt að 8%, hugsanlega jafnvel alla leið þangað fyrir vikulok.

Spánn er að renna hratt í átt að bjargbrúninni!

Spænsk yfirvöld eru á barmi örvæntingar!

Eftir hádegi í gær, settu spænsk yfirvöld á bann við svokölluðum skortsölum, sem kemur í veg fyrir að aðilar á markaði geti tekið stöður gegn bréfum Spánar.

Við það hífði markaðurinn sig eitthvað upp gagnvart Spáni - var sem sagt kominn enn lægra um tíma, en ofangreindar tölur sýna.

Á hinn bóginn, að ef aðilar á markaði geta ekki nýtt sér stöðutökur af slíku tagi, til að lækka áhættu sína - þá líklega selja þeir sín bréf frekar í auknum mæli.

Bréfin falla einnig í verði, ef markaðurinn er að selja.

"Wolfgang Schäuble, Germany’s finance minister, will meet Luis de Guindos, his Spanish counterpart, in Berlin late on Tuesday, but ministry officials would not comment except to say they would talk about “the future in Spain”."

Það væri gaman að vera fluga á vegg, þegar þessir tveir fjármálaráðherrar ræðast - en Guindos er líklegur til að ítreka beiðni um það, að ríkisstjórn Þýskalands heimili Seðlabanka Evrópu að hefja massív kaup á ríkisbréfum Spánar.

Það er einnig til staðar þrýstingur frá ríkisstj. Ítalíu um svipuð kaup á ítölskum ríkisbréfum.

Hingað til hafa þýsk yfirvöld staðið þver gegn slíkum hugmyndum.

Moody's tilkynnti síðan undir lok dags að kjarnaríki evrusvæðis hefði verið færð yfir á neikvæðar horfur!

Germany’s Aaa Outlook Is Changed to Negative With Netherlands by Moody’s

Einungis Finnland af aðildarlöndum evrusvæðis er nú á stöðugum horfum. Áhugavert það.

"Germany, the Netherlands and Luxembourg had the outlooks for their Aaa credit ratings lowered to negative by Moody’s Investors Service, which cited “rising uncertainty” about Europe’s debt crisis."

Moody's bendir á að hættan á brotthvarfi Grikklands úr evru hafi aukist.

Samtímis fari hættan sívaxandi á því, að kjarnaríki evrusvæðis neyðist til að grípa til kostnaðarsamra aðgerða, til að halda Ítalíu og Spáni á floti.

Svo Moody's metur að þeirra horfur séu ekki lengur stöðugar - en Finnland virðist njóta afstöðu sinnar ríkisstjórnar, sem hingað til hefur verið gallhörð á því að þverneita að samþykkja nokkurn hinn minnsta kostnað fyrir finnska skattgreiðendur.

Markaðir eiga sjálfsagt eftir að bregðast neikvætt við þessum fregnum á þriðjudag.

---------------------------

Að lokum á mánudag koma yfirlísing frá þýskum yfirvöldum, að ekki komi til greina að lána Grikklandi meiri peninga.

Því er hafnað að til greina komi að slaka í nokkru hinu minnsta á kröfum til grískra yfirvalda um niðurskurð útgjalda.

Ég sé ekki Grikkland framkvæma þann niðurskurð.

Svo ég á von á að nú raunverulega sé Grikkland að stefna í þrot!

Niðurstaða

Þannig var mánudagurinn, vaxandi hræðsla og paník. Það eina sem ég get mælt með, er að fólk veiti fréttum áfram fyllstu athygli. Svo það missi ekki af syrkusnum.

En ef það verður ekki mjög fljótlega einhvers konar yfirlísing um aðstoð við Ítalíu og Spán - sem markaðir eru til í að kaupa.

Þá fara hlutir fyrir bæði löndin að líta afskaplega ílla út, og eru þeir nú þegar ansi ljótir. En vont fer hratt versnandi.

Maður virkilega vildi nú vera fluga á vegg, þegar fjármálaráðherrar Spánar og Þýskalands hittast. En Spánn þarf að beita einhverju meira en fortölum, ef á að takast að fá Þýskaland til að beyja svo mikið sem nöglina á litla fingri.

Kv.

Stjórnmál og samfélag | Breytt s.d. kl. 04:13 | Slóð | Facebook | Athugasemdir (4)

22.7.2012 | 14:40

Evran er orðin að hengingaról fyrir Evrópusambandið!

Ég rak mig á litla frétt á eyjunni, sbr. : Samningsafstaða Íslands í gjaldmiðilsmálum kynnt ESB og verður opinber á næstunni. Þar kemur fram að búið er að móta kröfugerð samninganefndar Íslands þegar kemur að hugmyndum um upptöku evru í stað krónu sem allra - allra fyrst. Skemmtilegt einnig að Már Guðmundsson fer fyrir hópi sem mótar þær hugmyndir. Áhugavert í ljósi þess, að Seðlabankinn á víst að vera ópólitísk stofnun, að Seðlabankastjórinn komi svo mikið að svo hápólitísku máli. Sem er svo mikilvægur þáttur í stefnumótun ríkisstjórnarinnar.

Það sem er þó áhugaverðast í þessu er tímasetningin!

- En evrukrýsan hefur aldrei verið verri.

- Ekkert bendir til að hún batni á næstunni.

- Mun meiri líkur en minni virðast í þá átt, að mál versni frekar en hitt.

- Mjög sýnilega rýkir vaxandi örvænting meðal evrusinna á meginlandi Evrópu.

- En einhvern veginn, ætla íslenskir evrusinnar að halda áfram sínu striki.

- Greinilegt að þeir kjósa að trúa því að núverandi vandi - sé tímabundinn.

- Hann verði leystur!

Ljóst er að þeir eru ekki búnir að skipta um skoðun á evrunni - þrátt fyrir allt sem hefur á gengið!

Evran er hið mesta furðuverk!

Einfalt mál - flest bendir í dag til þess að það hafi verið mistök, stórfelld mistök, að setja evruna á stofn. Auðvitað er ástæða þess hve mál eru slæm, að stjórnendur ríkja gerðu mistök. En síðan er klárt einnig, að mjög margvísleg mistök voru gerð af þeim sem stýrðu peningamálum á evrusvæði á sl. áratug. Ríkin hefðu öll þurft að reka sig á sambærilegum standard og tja, Þýskaland. En hvað um það, meðlimaríki í vanda tóku ekki upp þýska hagstjórn, þess fyrir utan að það geta ekki allir haft jákvæðann viðskiptaafgang, eða hvar eru þeir markaðir - Plútó, Merkúr?

Það hefði þurft að vera regla um viðskiptajafnvægi, en það er ekki víst að henni hefði verið fylgt, skuldsetning landa sem voru og hafa verið með halla er að reynast sú hengingaról sem evran sennilega hrynur á. En hvað um það, við erum stödd þar sem við erum stödd.

Útkoman virðist vera - að betra hefði verið fyrir Evrópu - betra hefði verið fyrir ESB - betra hefði verið fyrir heiminn allan, að ef evran hefði aldrei verið sett af stað, að það hefði verið hætt við evruna á sínum tíma - að ekkert hefði orðið af henni.

Einfalt mál - að vegna þess ástands sem skapast hefur, er sjálft Evrópusambandið í stórhættu.

Vandinn á evrusvæði er ekki einungis að grafa undan hagkerfi Evrópu, skapa hættu á fjöldagjaldþrotum aðildarríkja evru - - heldur getur í kjölfarið sjálf hugmyndin um ESB liðið undir lok.

Þetta er meira að segja viðurkennt af sjálfum Jacques Delors - sem ásamt Helmut Schmidt skrifar formála að mjög merkilegri nýlegri skýrslu, þ.s. allt er viðurkennt:

Completing the Euro - A road map towards fiscal union in Europe

"Today, the members of the “Tommaso Padoa-Schioppa Group” consider that the European social contract is at risk. A break-up of the euro area can no longer be excluded. We are concerned that a possible process of monetary disintegration, once started, could prove impossible to stop and would therefore run the risk of leading to the process of political and economic disintegration in the euro area and the European Union." - bls. 1 í skýrslu.

Delors er enginn smá karl, var sennilega áhrifamesti framkvæmdastjóri Framkvæmdastjórnar ESB nokkru sinni, sá sem var framkvæmdastjóri þegar Evrópubandalagið varð að Evrópusambandinu, þegar svokallaður Maastricht sáttmáli um ESB var gerður - 4 frelsinu var formlega hleypt á stokk.

Undir Delors voru stór skref stigin - og hann sér fram á, að vegna evrunnar, geti allt það verið unnið fyrir gýg.

Ég bendi einnig á mjög merkilega skýrslu AGS sem kom fram í vikunni, þ.e.:

Greiningarskýrsla AGS á ástandi mála á evrusvæði! .

"50. The financial and economic environment continues to deteriorate. Investors are

withholding funding from member states most in need, moving capital to safe havens and driving risk premiums to new records. Demand is weakening and unemployment increasing across the euro area. Lower growth and heightened market stress are compounding the difficulties in reducing debt burdens. The risk of stagnation and long-term damage to potential growth will increase as unemployed workers lose skills and new workers find it difficult to join the active labor force."

Þarna kemur fram að evrukrýsan heldur áfram að stöðugt vinda upp á sig, það kemur skýrt fram í skýrslu AGS að ástandið er orðið mjög varasamt - að hreinlega allt heimshagkerfið er undir. En þeir vara við því, að ef allt fer á verri veg - skellur á heimskreppa.

Evran er því einnig við það - að leggja peningahagkerfi heimsins í rúst.

En það hefur ekkert upp á sig - að verja evruna á þeim grunni, að allt hefði verið í lagi ef fjöldi aðila hefði ekki gert mistök, þau voru gerð - og ekkert sérstakt bendir til þess að þau væru ekki gerð aftur, ef unnt væri að færa klukkuna aftur um áratug.

Önnur tilvitnun úr skýrslu Tommaso Padoa-Schioppa hópins.

"During the first decade of the common currency,

- price differentials in the euro area were more persistent than initially foreseen.

- As a consequence, the interest rate set by the European Central Bank was “one size fits none”:

- it had adverse and even self-enforcing pro-cyclical effects on most Member States.

- This led to excessive cyclical divergences and imbalances.

- The real exchange rate effect did not trigger a sufficient degree of price convergence and thus failed to stop the imbalances.

Allt það sem evran átti að stuðla að gekk ekki eftir sbr.:

- Að hagkerfin færðust nær hverju öðru, það öfuga gerðist að munurinn milli þeira óx.

- Verð áttu að verða líkari milli landa, þess í stað færðust þau í sundur munur milli verðbólgu óx frekar en hitt miðað við áratuginn á undan, þannig að svæðisbundin verðbólga viðhélst lækkaði ekki, sem setur allar fullyrðingar evrusinna nokkurn veginn á haus.

- Evran skóp mikla aukningu á efnahagslegu ójafnvægi milli aðildarlandanna, en fram kemur í skýrslu AGS, að ójafnvægið hafi orðið svo ristastórt að nam 40% af heildarþjóðarframleiðslu svæðisins þ.e. samanlagður viðskiptahalli innan svæðisins er hlóðst upp 20% og auðvitað viðskiptaafgangurinn einnig 20% - - þetta er ekkert annað en efnahagsbóla. Í dag er þetta skv. AGS skýrslunni minnkað um helming þ.e. 10% á móti 10%, lagt saman 20%. Það þarf einnig að hverfa, skv. því er samdrátturinn cirka hálfnaður. En í reynd þarf hann að vera ívið meiri, þ.s. skuldirnar sem upp hafa hlaðist bæta við framtíðar kostnaði sem þarf að greiða. Nema auðvitað að þau lönd - verði einfaldlega nett gjaldþrota, sem alls ekki er ólíkleg útkoma úr því sem komið er.

- Þegar tekið er tillit til efnahagsbólunnar á evrusvæðinu sem búin var til með viðskiptaafgangi vs. viðskiptahalla sem fjármagnaður var ósjálfbært með skuldsetningu landanna með hallann, hverfur alveg hinn meinti aukni hagvöxtur sem átti að fylgja evrunni, en ég bendi einnig á mjög merkilega skýrslu OECD frá 2010: OECD economic survey 2010. Mjög skemmtileg myndræn framsetning OECD á bl. 8. En skírsla OECD er mjög áhugaverð, þess vegna setti ég bookmark á hana á sínum tíma, en hún er einnig áfellisdómur yfir hagstjórn evrusvæðis á sl. áratug. Skv. myndinni á bls. 8 þá voru raunstýrivextir að meðaltali neikvæðir fyrir: Írland, Ítalíu, Grikkland, Portúgal og Spán. Einmitt ríkin í vanda.

- Þegar tekið er tillit til upphleðslu skulda, en megnið af viðskiptahallanum innan svæðisins var tekin upp á krýt, og löndin sem voru með afganginn á sl. áratug eiga megni til einnig þær skuldir; þá eru efnahagleg áhrif evrunnar klárt NEIKVÆÐ.

- En þessar skuldir íta nú löndunum sem tóku lánin, niður fyrir þá efnahagslegu stöðu er þau voru í, áður en evran var sett á fót.

- En málið er að, mjög líklega munu löndin hinum megin við línuna, þau sem eiga skuldirnar, einnig lenda á verri stað fyrir rest en áður en evran var upp tekin, því það er svo ljóst nú að löndin í skuldavanda stefna mjög raunverulega í gjaldþrot - í því hruni sem þá kemur, munu löndin í N-Evr. einnig verða fyrir miklu efnahagslegu höggi. Líklega vera sjálf knúin til að koma eigin bönkum til bjargar - sjálf líklega að lenda í skuldavanda, ekki öll - en t.d. Þýskaland.

Í sl. viku varð ljóst að Spánn er ekki að bjargast! Grikkland er aftur í vandræðum! Sennilega "terminal."

Vaxtakrafa fyrir spönsk ríkisbréf er aftur orðin eins há, og hún fór hæst áður en tilraun var gerð fyrir skömmu síðan, að sjóða saman einhvers konar útfærslu að björgun Spánar. Því miður síðan að það samkomulag var gert, hafa krytur komið upp um hvað það samkomulag akkúrat þíðir. Angela Merkel o.flr. virðast hafa dregið í land - í reynd kom í ljós að skv. túlkun forseta Frakklands, þá braut hún þýsku stjórnarskrána. En hún má ekki samþykkja skuldbindingu á eigin þjóð vegna skulda annarra, nema að þýska sambandsþingið samþykki formlega áður - skv. úrskurði Stjórnarskár Dómstóls Þýskalands frá sl. hausti.

- Klárt er að framvinda Spánar algerlega gersamlega skortir trúverðugleika.

En annað gerðist einnig, að á föstudag tilkynnti Seðlabanki Evrópu, að hann myndi loka á Grikkland. Nú um helgina liggur fyrir - að AGS mun ekki frekar taka þátt í tilraunum til að bjarga Grikklandi. Grikkland er því á leiðinni loksins í þrot - sennilega í lok sumars, eða snemma í haust.

Seðlabanki Evrópu lokar á gríska banka / Vandi Spánar nær nýjum hæðum!

Eins og kemur fram í færslunni minni frá því á laugardag, þá mun Seðlabanki Evrópu frá og með 25. júlí nk. loka á neyðarlán til grískra banka - en skv. tilkynningu ECB þá munu grísk ríkisbréf ekki lengur vera gild veð. Í staðinn eru þá grísku bankarnir háðir ELA (Emergency Liquidity Assistance) en það er í reynd á kostnað eigin ríkissjóðs - en það virkar svo að í gegnum "Target2" millifærslukerfi Seðlabanka Evrópu, getur t.d. Seðlabanki Grikklands sem starfar sem eining innan seðlabankakerfi Evrusvæðis, fengið lán frá þeim seðlabanka innan kerfisins sem á lausafé, sá tekur þá við skuldabréfi á gríska ríkið á móti. En það má vel vera, að "Bundesbank" sem hefur verið helsta uppspretta slíks fjármagns - taki einnig þá ákvörðun að loka á Grikkland. Þá lokast einnig sú leið grísku bankanna að fá fé í gegnum ELA.

Þetta þíðir einfaldlega að Grikkland stendur nú loks fyrir hruninu sem við höfum svo lengi verið að bíða eftir.

- Og það er engin smá hætta - en menn segja gjarnan, að evran geti lifað af hrun Grikklands.

- Sumir hugsa þetta svo, að gera "example of Greece" þ.e. að láta Grikkland hrynja, geti sýnt þjóðum innan evrunnar fram á, afleiðingar þess - að gera ekki þ.s. þeim er uppálagt. Hugmyndin að Grikkland verði svipa.

- En það væri grundvallarbreyting á eðli evrunnar - ef Grikkland fer út, því að sjálfsögðu fer Grikkland ekki út úr ESB. En þá er rofin og það að sjálfsögðu endanlega reglan að ekki sé unnt að yfirgefa evruna.

- Það skapar fordæmi - sem ég held að sé mun hættulegra að búa til, en að í staðinn að taka þá ákvörðun að semja við Grikki um mildun svokallaðrar björgunaráætlunar.

En sú freisting hlýtur að vaxa að fylgja í kjölfar Grikkja - en að sjálfsögðu verður Grikkland þá ekki að efnahagslegum gíg, við sáum það mjög vel hér á Íslandi að Ísland varð ekki hið nýja tínda Atlantis af völdum hrunsins í október 2008.

- Meðan á öllu þessu gengur, magnast fjármagnsflótti frá S-Evr. til N-Evr. stöðugt, mjög merkileg breyting hefur átt sér stað sl. 2 mánuði, að mjög mikil lækkun hefur orðið á vaxtakröfu Frakklands.

- En Frakkland nýtur ekki allt í einu aukist trausts. Það sjálft verður gjaldþrota ef Spánn og Ítalía verða það. Svo þarna er eitthvað annað í gangi. Erlendir fjölmiðlar sem sérhæfa sig í fréttum af mörkuðum. Telja að fjármagn sé sl. 2 mánuði að leita í miklum mæli frá Spáni til Frakklands.

- Það þíðir einfaldlega að það sem við sáum síðustu mánuðina fyrir hrun írska bankakerfisins er að endurtaka sig í mun stærri stíl á Spáni. Að fjárfestar vita af því, sést á þróun vaxtakröfunnar fyrir spænsk ríkisbréf.

- Það stefnir bersýnilega í sambærilegt hrun í spænska bankakerfinu, og þá er Spánn orðinn að Írlandi í nokkrum veldum - en með mun meira atvinnuleysi og mun minna skilvirkt hagkerfi.

- Það getur því orðið mjög freistandi fyrir Spán að fara þá leið, að taka upp á ný eigin gjaldmiðil.

- Evrusinnar munu hnussa, að það sé úrelt leið að leysa mál með verðbólgu, en þeir virðast hafa sett verðbólgu á stall með verstu hlutum sem geta orðið við hlið á drepsóttum og styrrjöldum.

- En nýr Pesó með fullu seðlaprentunarvaldi, getur gert spænskum stjv. það mögulegt með gersamlega sama hætti og gert var í Bandaríkjunum af "Federel Reserve" og í Bretlandi af "Bank of England" að endurfjármagna bankana. Í gegnum fjármögnun með prentun. Kostnaður sannarlega er einhver verðbólga - - en berum það saman við djúpa kreppu í stíl við kreppuna miklu á 4. áratugnum, sem Spánn annars stefnir þráðbeint inn í, ásamt vaxandi hættu á félagslegum öfgum og jafnvel upplausn. Já auðvitað - allt er skárra en verðbólga :(

- Spænsk stjv. verða greiðsluþrota út á við, því verður ekki forðað úr þessu - hvort sem er!

Ítalía mun líklega lenda í vandræðum mjög hratt í kjölfar þess að ljóst verður að Spánn mun ekki ná að höndla sinn vanda innan samhengis evrunnar.

Ítalía getur því einnig fljótlega í kjölfarið yfirgefið evruna! Sem einnig þíðir gjaldþrot út á við.

Þá verður Frakkland einnig gjaldþrota. Öll S-Evrópa þá verður það. Belgía einnig.

Mesta og langsamlega dýrasta þjóðargjaldþrotahrina heimssögunnar! Í boði evrunnar!

Niðurstaða

Það sem pólitíkusar á evrusvæði ættu að ræða á nk. fundi, er hvernig með sem skilvirkustum hætti og með sem minnstu tjóni - verður evran slegin af. En ljóst virðist að vilji er ekki til staðar að feta þau spor sem bæði AGS og Delors segja nauðsynleg til að bjarga evrunni.

Þá einfaldlega bjargast hún ekki - en á sama tíma er ljóst, að stjórnlaust endanlegt hrun hennar er dýrara, en að ef hún væri tekin niður í samkomulagi og undir stjórn aðildarríkjanna.

Það getur verið einfaldlega þannig, að aðildarríkin á einhverjum stórum neyðarfundi þ.s. allir eru á staðnum, taka ákvörðun um - - að setja á höft á fjármagnshreyfingar innan svæðisins.

Á sama tíma - er hverju landi fyrir sig heimilað að prenta evrur, sem þá verða sérmerktar með merki hvers lands fyrir sig.

Þá munu þessar evrur fljótlega hafa mjög mismunandi verðgildi.

Að auki verði samþykkt á sama fundi, að hvert land greiði af sínum skuldum með þeim evrum sem það býr til - - það verður form skulda-afskrifta, því þá verðfalla þær skuldir hressilega sem eru við ríki í vandræðum.

Að lokum, að bankareikningar í hverju landi fyrir sig, verði héðan í frá í evrum hvers lands fyrir sig.

Þá er eins og hendi sé veifað - kominn einn gjaldmiðill fyrir hvert land. En evra X,Y,Z er ekkert annað en nýr gjaldmiðill.

Síðan þegar hverri þjóð hentar, er nýr gjaldmiðill prentaður.

--------------------------------------

Hér er mjög merkilegt plagg sem ég hvet alla til að lesa:

Þessi ritgerð kemur með mjög merkilega greiningu á tengingunni milli skuldatryggingaálags og þróunar vaxtakröfu skuldabréfa ríkissjóða.

Niðurstaðan er að þegar skuldatryggingaálag nær rúmlega 300 punktum, fari þaðan í frá vaxtakrafan hækkandi eftir því sem sýn á gjaldþrotshættu verði ríkjandi faktor í augum fjárfesta.

"Spanish and Italian government bonds became positively correlated with their respective equity markets around the time of the first Greek bailout in 2010." - "Correlation between French bonds and equities switched to positive in 2012 as default probability rose."

Ennþá er vaxtakrafa Frakklands þó lág, en þessi greining sýnir fram á að það sem ég sagði að ofan er rétt, að hættan tengd Frakklandi hefur síst minnkað.

Í reynd fer hún vaxandi, en akkúrat þessa stundina í samhengi Spánar og Ítalíu, lýtur Frakkland skárr út. En það getur breyst mjög - mjög skyndilega.

Kv.

Stjórnmál og samfélag | Breytt s.d. kl. 18:38 | Slóð | Facebook | Athugasemdir (4)

21.7.2012 | 01:40

Seðlabanki Evrópu lokar á gríska banka / Vandi Spánar nær nýjum hæðum!

Meðan Spánn fær nær alla athyglina, er ný ríkisstjórn Grikklands að leitast við að semja um framhald mála, og þar er við mjög ramman reip að draga. Hvort sem það er til að auka þrýstinginn á grísku ríkisstjórnina eða vegna þess að sérfræðingar Seðlabanka Evrópu eru nú að afskrifa Grikkland í glatkistuna. Þá klárt eykur ákvörðun Seðlabanka Evrópu þrýstinginn á hina nýju ríkisstjórn.

ECB Adds To Pressure On Greece

ECB ramps up pressure on Greece

Og tilkynning ECB:

20 July 2012 - Collateral eligibility of bonds issued or guaranteed by the Greek government

"Due to the expiration on 25 July 2012 of the buy-back scheme for marketable debt instruments issued or fully guaranteed by the Hellenic Republic, these instruments will become for the time being ineligible for use as collateral in Eurosystem monetary policy operations.

In line with established procedures, the Governing Council of the European Central Bank (ECB) will assess their potential eligibility following the conclusion of the currently ongoing review, by the European Commission in liaison with the ECB and the IMF, of the progress made by Greece under the second adjustment programme.

Liquidity needs may be addressed by the relevant national central bank in line with existing Eurosystem arrangements."

Þetta virðist þíða að grískir bankar geta ekki lengur fengið neyðarlán beint frá Seðlabanka Evrópu - eða nánar tiltekið frá og með 25. nk., svo þá eru þeir háðir svokölluðu "ELA" eða "Emergency Luiqidity Assistance" sem þeir fá í gegnum eigin seðlabanka. En það fé, fæst einungis á ábyrgð gríska ríkisins, en fé sem endurlánað er í gegnum eigin seðlabanka sem starfar sem eining innan Seðlabanka Evrópu, er þarf að taka það fé að láni frá næstu seðlabanka einingu innan kerfisins, þá gegn því að láta þá seðlabanka-einingu fá skuldabréf á móti; er alls ekki ókeypis. Þó hugsanlega meðan gríska ríkið enn hefur fé til umráða frá neyðarlánakerfi evrusvæðis, er unnt að skaffa bönkunum á Grikklandi fé. Svo þeir eru þá líklega ekki að rúlla á allra næstu dögum. En ef t.d. Bundesbank myndi t.d. einnig neita að taka grískar skuldir sem gild veð? En sú seðlabankaeining innan seðlabankakerfis evrusvæðis, hefur verið meginuppspretta lausafjármagns, sem aðrar seðlabankaeiningar hafa getað útvegað sér með því að veita á móti skuldabréf á eigin ríkissjóð - svokallað "Target2" kerfi.

Þetta setur sem sagt Grikkland í mjög mikla klemmu, því peningarnir sem gríska ríkið hefur - geta vart enst mjög lengi, ef það fær ekki frekara lánsfé greitt út frá neyðarlánasjóði evrusvæðis.

En í næstu viku munu grísk stjv. funda með fulltrúum svokallaðrar ÞRENNINGAR (Seðlab.Evr., AGS og Neyðlarlánasjóður Evrópu - sem er í egu og rekstri á vegum meðlimaríkja evrusvæðis) og sérfræðingahópur ÞRENNINGARINNAR mun rýna í gegnum bækur grískra stjv., og skv. björgunarferlinu ber þeim sérfræðingahópi að meta það formlega - hvort Grikkland er að standa við áætlunina.

En miðað við það hve hlutir hafa tafist á Grikklandi vegna tvenna þingkosninga í sumar, og vegna þess hve þröngur tímarammi björgunarprógrammsins er; þá virðist manni afskaplega ólíklegt að mat sérfræðingahóps ÞRENNINGARINNAR verði það, að grísk stjv. hafi staðið við sitt.

- Þá getur skapast eina ferðin enn - áhugaverður tími.

- Ný grísk krýsa!

En ég á mjög erfitt að sjá, að stjórnvöld Grikklands séu fær um að standa við það sem þeim hefur verið uppálagt.

Svo kannski er Seðlabanki Evrópu ekki að setja pressu - heldur formlega að afskrifa Grikkand!

Vandi Spánar náði nýjum hæðum á föstudag!

Eitt af héröðum Spánar er gjaldþrota - þ.e. Valencia. En á föstudag óskaði héraðsstjórnin formlega eftir aðstoð spænskra stjórnvalda. En stjv. Spánar hafa búið til sinn eigin björgunarsjóð - sem héröð geta fengið aðgang að. En gegn ströngum skilyrðum.

Þetta getur hafa verið eitt af því sem skapaði þann mikla óróa sem var á markaði sl. föstudag gagnvart Spáni: Spain spooks markets as Valencia requests aid from stricken state

Það er auðvitað nýr kostnaður þó fyrir spænsk stjv. ofan á að þurfa að redda bönkum, og setur eðlilega spurningamerki við stöðu annarra héraðsstjórna á Spáni.

"Spain’s 10-year bond yields rose to a high of 7.284 per cent on Friday, according to Bloomberg data, only slightly below the euro-era high of 7.285 per cent touched earlier in the crisis. Tradeweb, a rival data provider, said the 10-year yield touched a record of 7.309 per cent."

Spain’s borrowing costs hit near euro-era highs

Spanish Worries Feed Global Fears

- Skv. þessu er nú vaxtakrafa 10 ára bréfa aftur komin í það far, er hún áður hæst fór.

- En þetta er í fyrsta sinn að hérað lýsir sig gjaldþrota.

- Og í því samhengi, met ég það svo, að Spánarkrýsan sé búin að finna nýtt hámark!

- Ég sé enga ástæðu af hverju, krafan ætti að lækka - á frekar von á að hún haldist áfram í 7% eða jafnvel vel rúmlega 7%. Sem talið er gersamlega ósjálfbært fyrir spænsk stjv. Frekar líklegt en að krafan lækki, að hún hækki frekar.

- En stjv. Spánar sl. ár hafa einkum verið að selja skammtímabréf - sem er gölluð aðferð, því það þýðir að þá þarf stöðugt reglulega að endurnýja. Ef því er haldið áfram um hríð, stækkar stöðugt sú upphæð sem þarf að rúlla yfir næst.

Af þessu er ljóst að Spánn er í vaxandi vandræðum.

Sú aðstoð sem Spánn er að fá - skapar langt í frá trúverðuga stöðu, né trúverðuga framvindu.

Á sama tíma, grefur samdráttur hagkerfisins jafnt og þétt enn frekar úr þeim litla trúverðugleik sem eftir er - þetta virðist því ekki vera ástand sem líklegt er að enda vel.

Niðurstaða

Spennar er klárt stöðugt að safnast upp á evrusvæði. Það er ljóst að stríður peningaflótti er í gangi frá Spáni - sá virðist einkum vera til Frakklands. En vaxtakrafa franskra ríkisbréfa hefur allt í einu hrunið sl. 2 mánuði eða svo. Það er vísbending þess, að einhver skyndileg breyting hafi átt sér stað - sú líklegasta er að peningar séu að leita til Frakklands í stríðum straumi frá Spáni.

Hratt vaxandi peningaflótti frá S-Evr. til N-Evr. augljóslega grefur undan peningakerfi evrunnar.

Að auki magnar sá mjög samdráttinn í S-Evr. en kapítalismi þarf kapítal til að starfa.

Munum að írsku bankarnir hrundu vegna peningaflótta.

Þetta er að endurtaka sig - bara í miklu stærri stíl en þá.

Það er ekki af ástæðulausu að AGS ályktaði í mjög grimmri skýrslu í vikunni, að Seðlabanki Evrópu verði tafarlaust að hefja "peningaprentun" sbr. "QE."

Kv.

Stjórnmál og samfélag | Breytt s.d. kl. 18:00 | Slóð | Facebook | Athugasemdir (1)

19.7.2012 | 20:53

Markaðir gefa frat í Spán!

Það er nú svo, að spenna fylgir hverju einasta skuldabréfaútboði spænskra stjórnvalda, ástand sem vekur mikla "deja vu" tilfinningu með manni en ástand Spánar minnir mann sterkt á síðustu vikurnar og mánuðina áður en t.d. Portúgal neyddist til að óska aðstoðar.

Ríkisstjórn Spánar gaf einmitt út bréf, þessi útboð má kalla skilaboð markaðarins til stofnana evrusvæðis, aðildarríkja, sem og ríkisstjórnar Spánar - um það hvernig þeir meta framvindu Spánar.

Spain’s borrowing costs surge after sale

- "The Spanish Treasury sold bonds due in 2014 at an average yield of 5.204 per cent, compared with 4.335 per cent at an auction of similar maturity securities on June 7."

- "It sold five-year notes at 6.459 per cent, compared with 6.072 per cent on June 21, and"

- "seven-year bonds at an average yield of 6.701 per cent."

- "Demand for two-year debt was only 1.9 times the amount sold, compared with a coverage ratio of 4.26 last month,"

- "while the bid-to-cover for the 2017 securities was 2.06, compared with 3.44 in June, according to the Bank of Spain."

Takið eftir tveim skilaboðum:

- Hærri vaxtakrafa þvert yfir - sem segir að kaupendur meta áhættuna meiri en síðast.

- Færri kaupendur en síðast, er sennilega enn verri tíðindi - minnkandi eftirspurn er auðvitað hluti af ástæðu þess að krafan fer upp, ef eftirspurn minnkar þarf spænska ríkið að bjóða hærri vexti til að fá kaupendur. En þetta getur þítt að styttist í að ekki nægir kaupendur fáist.

- Útkoman er auðvitað - þumallinn niður frá markaðinum.

"Mr Searle at Citybank... said without a bond-buying programme by the European Central Bank, which seems unlikely at the moment, it was difficult to see what would stop Spanish bond yields drifting even higher."

Nákvæmlega, og það er akkúrat leikrit sem við höfum öll séð áður - a.m.k. þrisvar áður.

Nema að Spánn er mun stærri biti en Portúgal, Írland og Grikkland - samanlagt.

"In the secondary market, traders sold off Spanish bonds. The 10-year bond yielded 7.03%, according to Tradeweb, up slightly from Wednesday. The euro dipped Thursday afternoon to $1.2248 from $1.2283 Wednesday evening."

Svo eina ferðina enn er markaðurinn farinn að krefjast rúmlega 7% vexti af spænska ríkinu.

Þetta gerist, þrátt fyrir að samkomulag um lán til Spænska ríkisins hafi verið samþykkt í dag á þýska sambandsþinginu.

Og þetta gerist þrátt fyrir að ríkisstjórn Spánar hafi fengið spænska þingið til að samþykkja nýjar niðurskurðar aðgerðir.

German Lawmakers Back Aid for Spain

Spain Approves Austerity Plan as Bond Yields Soar

Málið er í reynd sára einfalt!

Framvinda Spánar er einfaldlega ekki trúverðug!

Núverandi aðferð mjög bersýnilega er ekki að ganga upp, og þ.e. afskaplega ólíklegt að hún eigi eftir að gera það.

Þess vegna, í stað þess að fyllast bjartsýni er þeir sjá nýlega samþykkt prógramm tengt Spáni vera komast til framkvæmda, þá senda markaðir fram ofangreind skilaboð til aðila.

Spurning hvort einhver er að hlusta?

Eða, hvort planið er bara að endurtaka sama hlutinn aftur í von um að í þetta sinn verði hlutirnir öðruvísi.

Niðurstaða

Málið með Spán er að það land þarf mikla aðstoð. Það getur ekki komist hjálparlaust í gegnum þá eldskýrn sem er framundan. Þó einhver segi ef til vill - - en þ.e. verið að aðstoða Spán. Þá er punkturinn sá, að sú aðferð - dugar ekki. Og þ.e. afskaplega ólíklegt að hún komi til með að gera það.

Spænska hagkerfið er einfaldlega svo herfilega skaðað eftir efnahagsbóluna sem sprakk þar 2009, að endurskipulagning þess og enduruppbygging - krefst utanaðkomandi fjárhagsaðstoðar.

Fræðilega getur þetta verið í formi lána - ef greiðsluskilmálar eru nægilega langir og kjör nægilega væg. Þá er ég að tala um atriði eins og, að greiðslur hefjist eftir einhver ár - að vextir verði niðurborgaðir t.d. á bilinu 3-4%.

Lánin yrðu þá að vera til mjög langs tíma - segjum svo að það taki a.m.k. tvær kynslóðir að endurgreiða.

--------------------

Eða Spánn þarf hreint gjaf-fé, einhverskonar Marshall áætlun, þá í formi fjárfestinga - sem myndu starta nýjum störfum, og koma hagkerfinu af stað.

Það þyrfti að vera mjög - mjög rausnarleg aðstoð.

Fræðilega væri einnig unnt, að láta Seðlabanka Evrópu prenta fé - og kaupa skuldabréf spænska ríkisins í það óendanlega, þá gegnt mjög lágum vöxtum.

Síðan væri einhverntíma seinna samið um að skuldabreyta öllu því dæmi, t.d. í 50 ára skuldabréf eða jafnvel, þ.s. Bretar hafa þrisvar gert - 100 ára.

---------------------

Svo lengi sem markaðurinn kaupir ekki að sú áætlun sem unnið er við - hafi raunhæfa möguleika á að virka, þá mun vaxtakrafa Spánar hækka jafnt og stöðugt.

Kv.

Um bloggið

Einar Björn Bjarnason

Nýjustu færslur

- Ég óttast að - Sáttmáli við bandr. ríkið - Trump vill Háskóla...

- Trump getur hafa eyðilagt fyrir sjálfum sér: Dómsmálið gegn, ...