Bloggfærslur mánaðarins, september 2010

30.9.2010 | 16:39

Skv. fréttatilkinningu AGS, fá íslensk stjórnvöld háa einkunn, hlutir gangi almennt vel, og það stefni í hagvöxt á næst ári, útlitið gott!

Þetta fær mann til að muna eftir því, að þeir töluðu einnig um, að hagvöxtur hefði verið hér þetta ár, á öðrum fjórðungi. Síðan kom í ljós að það var samdráttur. Sannast sagna veit ég ekki á hverju þeir byggja sínar spár, en ég óttast að þær séu á grundvelli upplýsinga Fjármálaráðuneytis Íslands.

En Seðlabanki Íslands spáir upphafi hagvaxtar á 3. ársfjórðungi þessa árs, þeim sem stendur enn yfir.

Síðan reiknar hann með rúml. 2. prósenta hagvexti á því næsta, og síðan 1,7 2012.

Þetta treystir á að af meiriháttar álvers framkvæmdum raunverulega verði!

Með öðrum orðum, ég efa að AGS viti mikið um ísl. hagkerfi nema í gegnum gleraugu ísl. stjórnsýslu og Seðlabanka Íslands, og þau gleraugu vitum við sjá bara þ.s. þau vilja sjá - þ.e. skv. þeim gleraugum eru grænir hagar framundan og skuldir munu hverfa eins og dögg fyrir sólu, fyrir meðvindi öruggs hagvaxtar.

Því miður, er mér algerlega fyrirmunað, að sjá þessa glæstu framtíð!

-------------------------------

IMF Completes Third Review Under Stand-By Arrangement for Iceland

Mr. Murilo Portugal, Deputy Managing Director and Chair, stated:

“Iceland has made impressive progress under its Fund-supported program, reflecting the authorities’ strong policy implementation and readiness to adapt policies when warranted. While the economy still faces headwinds, a rebound in growth is on the horizon, with the mildly undervalued krona and planned investment projects lending support to economic activity. The downward trend in inflation should continue, supported by the stable krona.

“The authorities have made progress towards restoring the financial system. Recent legal uncertainty about banks’ foreign exchange linked loans and their capital has diminished, and a framework is in place to ensure that capital requirements will be met. The revised framework for household and corporate debt restructuring will be helpful and the relief this provides to borrowers should support the economy.

“There has been considerable progress towards consolidating the fiscal position. The 2011 budget marks a milestone, with the general government projected to return to a primary surplus. Given the robust projected public debt dynamics, there may be scope in future to moderately scale back the targeted adjustment if financial sector contingent liabilities prove contained.

“Rebuilding Iceland’s international reserves is a priority. This will pave the way for capital account liberalization and the country’s reintegration into global financial markets. The careful monetary policy strategy adopted by the central bank, including the newly introduced foreign exchange purchase auctions, is delivering results and should be continued.

“In the medium term, strengthening Iceland’s policy framework will be critical. The authorities have improved budget planning and execution significantly and have legislated a stronger framework for bank regulation and supervision. Important steps ahead include reform of the local government fiscal framework and implementation of the financial sector supervisory reforms.”

-------------------------------

- Eins og þarna kemur fram, byggist hagvöxtur á lágu gengi krónu - annars vegar - og - hins vegar - risaálversframkvæmdum.

- Þeir telja að aðgerðir stjórnvalda til að hjálpa heimilum og fyrirtækjum að endurskipuleggja sínar skuldir muni hjálpa hagvextinum.

- Þeir telja að næstu fjárlög, muni marka stórt skref þ.s. í fyrsta sinn sé reiknað með að fjárlög verði hallalaus, áður en reiknað er með afborgunum af skuldum.

- Þeir eru ánægðir með peningsstefnu Seðlabanka og vilja að henni verði haldið áfram.

Engar stóryðjuframkvæmdir?

Það virðist ekki útlit fyrir að nokkur af áformuðum stórframkvæmdum, þ.e. 2 ný risaálver á stærðarskala Reyðaráls, ásamt stækkun Straumsvíkur - fari af stað.

- Vandinn snýr að fjármögnun þeirra virkjana sem innlend orkufyrirtæki þurfa þá að standa straum af.

- Nýverið neitaði Þróunarbanki Evrópu í annað sinn láni til framkvæmda við Búðarhálsvirkjun, sem átti að knýja stækkun Straumsvíkur álvers.

- Aðrar framkvæmdir virðast manni enn fjær því að geta fengið fjármögnun, en þ.s. Straumsvík er starfandi álver, þá er klárlega minnst áhætta fyrir erlenda banka að lána út á þá framkvæmd. Þannig, að ef sú fjármögnun er ekki einu sinni að ganga, þarf vart að reikna með hinum.

- En fréttir hafa borist nýverið um, að álfyrirtækið er hefur verið að áforma risaálver á Reykjanesi, sé við það að hætta við allt saman. En, þær framkv. skv. upphaflegum áætlunum áttu að vera í fullum gangi á þessu ári. En, ennþá er ekkert hægt að segja til um hvort eða hvenær þær fara af stað.

- Ég get því ekki betur séð, en að við séum "screwed" - þ.e. án risaframkvæmdanna sé ekki nokkur von þess, að áætlun ríkisstjórnarinnar og AGS gangi upp.

- En án álveranna er vart að búast við miklum eða jafnvel nokkrum hagvexti, en spá upp á rúm 2% og 1,7% 2012 frá Seðlabanka byggir á því að álversframkvæmdir fari af stað ekki seinna en 2011.

- Þá verður ekki heldur af þeirri tekuaukningu sem reiknað er með að ríkissjóður fái, svo hann geti staðið undir afborgunum þeim sem fyrirséðar eru, af lánunum í gegnum AGS prógrammið þegar þau falla á gjalddaga.

Skv. Orðum Seðlabanka ( Peningamál, 18. ágúst 2010 ): "Enn ríkir mikil óvissa um framgang áætlaðra stóriðjuframkvæmda. Í þeirri spá sem hér er birt er reiknað með að framkvæmdir sem áætlað var í maí að yrðu við Helguvíkurverksmiðjuna í ár flytjist að mestu leyti yfir á næsta ár. Framkvæmdum sem áætlaðar voru á árunum 2011 og 2012 hefur einnig verið hliðrað til í tíma um sem nemur u.þ.b. einu ári. Þá er einnig ljóst að nokkuð dregur úr framkvæmdum við orkuvinnslu í ár. Samanlagt hefur þetta í för með sér að fjárfesting í stóriðju verður svipuð í krónum talið í ár og á síðasta ári en að magni til er gert ráð fyrir um 15% aukningu milli ára í stað 45% í maí. Þessi tilfærsla gerir það að verkum að aukningin verður meiri en ella á næsta ári en heldur minni árið 2012. Aukning í útflutningi stóriðjuafurða seinkar með samsvarandi hætti."

- Enn ríkir mikil óvissa - ég þakka Seðlabanka mönnum fyrir hreinskilni - en þetta þíðir það sama og að mikil óvissa ríki um framgang efnahags áætlunar stjv. og AGS.

AGS ánægt með aðgerðir til að hjálpa heimilum og fyrirtækjum

Ég veit ekki hvort ég á að hlægja eða gráta yfir þessu - en þjóðfélagið er nú skekið af fréttum af því, að verið sé að selja ofan af fjölskyldum í hundraða tali.

Stefnir í að yfir 1000 fjölskyldur missi heimili sín á næstunni.

Þetta ár hefur innlend fjárfesting aldrei verið minni frá seinni heimsstyrrjöld. Fyrirtæki kvarta yfir seinagangi og lélegri fyrirgreiðslu banka og stjv. Á sama tíma og skattar á atvinnulíf fara hækkandi.

Hærri vextir en nauðsyn ber til minnka umráðafé einstaklinga og fyrirtækja.

Allt ber að sama brunni, þ.e. skuldakreppa virðist magnast hjá hvoru tveggja almenningi og fyrirtækjum, og ef ekki verður stór breyting á, þá mun hún hamla hagvexti til margra næstu ára.

Annar ársfjórðungur 2010, Hagstofa Íslands

Samanburður á 2. ársfjórðungi 2009 við annan ársfjórðung 2010

- Einkaneysla -2,1%

- Samneysla -1,9%

- Fjárfesting -26,3%

- Birgðabreytinga -2,8%

- Þjóðarútgj, alls -8,8%

- Útflutn. vöru og þj. +3,2%

- Innfl. vöru og þj. +5,0%

- Verg landsframl. -8,4%

- Tölurnar frá Hagstofu Íslands virðast sýna þetta þ.e. viðvarandi samdráttar og hrunástand.

AGS þykist sjá bjartar horfur framundan með næstu fjárlög

Ég velti fyrir mér, með akkúrat hverjum starfsmenn AGS starfa þ.e. hvort þ.e. Fjármálaráðuneytið, því þ.e. áhugavert í ljósi ofangreindrar bjartsýni, að sjá orð Seðlabankamanna -

Skv. Orðum Seðlabanka ( Peningamál, 18. ágúst 2010 ):

"Skatttekjur ríkissjóðs voru 14 ma.kr. undir áætlun á fyrstu sex mánuðum þessa árs. Lægri tekjur af veltusköttum skýra frávikið að mestu"

"...kann það að hafa áhrif á fjárlagavinnu fyrir næsta ár þar sem markmiðinu um jákvæðan frumjöfnuð verður að ná á næsta ári samkvæmt efnahagsáætlun stjórnvalda og Alþjóðagjaldeyrissjóðsins."

Sem sagt, samdráttur miðað við þ.s. gert hafði verið ráð fyrir, dróg úr skatttekjum ríkisins. Og skv. skýrslu Seðla Banka manna þá búast þeir við að þetta hafi neikvæð áhrif á fjárlög.

Síðan verður spennandi að sjá, hvort spá Seðlabanka manna um hagvöxt á 3. ársfjórðungi rætist.

En, ef hún gerir það ekki, þá mun aftur sjá neikvæð áhrif á tekjur ríkissjóðs.

Auðvitað, ef ekki verður af stóryðjuframkvæmdum - sbr. aðra neitun Þróunarbanka Evrópu, þá versnar enn í því, því þá er hagspá Seðlabankans fyrir næsta ár fokin út um gluggann og þ.s. verra er, sjálft efnahagsplanið.

AGS ánægt með peningamála stefnu Seðlabanka

Vitað er að sú stefna er skv. fyrirmælum AGS, en vandinn við hana er að vextir eru mun hærri en þeir þurfa að vera þ.s. sú verðbólga sem er til staðar, er ekki með nokkrum hætti til komin fyrir tilverknað eftirspurnar þrýstings frá hagkerfinu - en þar ríkir þvert á móti samdráttur - heldur eingöngu eftirhreytur gengisfallsins stóra um árið.

Sú bólga er að hverfa algerlega af sjálfu sér, og vextir hafa alls engin áhrif á hana þ.s. hún er einungis komin til fyrir tilverknað breytingar á gengisskráningu.

Hafandi í huga ástand samdrátta, væri fullkomlega óhætt að setja stýrivexti í 0.

Þ.e. allt í lagi að þeir séu neikvæðir, þ.s. bankar munu þá þess í stað nýta sér þann vaxtamun og við mælda verðbólgu, og geta boðið lægri vexti á sýn lán en þeir geta í dag.

Lækkun vaxtagjalda miðað við hve alvarleg skuldsetning er útbreidd, myndi skila mjög miklu bæði til fyrirtækja og fjölskylda.

Nauðasamningar - eina vonin til að forða greiðsluþroti!

Ég get ekki séð að núverand stefna hafi nokkra von til þess að skila þeim árangri, sem enn er rætt um að hún skili. Þá þarf Plan B. Þá á ég við samninga við kröfuhafa Íslands. Þá vil ég safna þeim öllum saman, svo hægt sé að semja við alla í einu.

En ef samið er við Breta og Hollendinga, þá eru enn reiðir krónubréfaeigendur eftir auk hinna ímsu banka er við skuldum stórfé.

Hvað væri að því, að fá þá alla í einu á eitt sameiginlegt samningsborð, t.d. í gegnum hinn svokallaða London process? Sjá London Club

En þ.s. okkar skuldir fyrir utan þær tengdar AGS eru einna helst við einkaaðila, þá getur það ferli verið gagnlegt. Einn helsti kostur London ferlisins, er að á bakvið það stendur engin ríkisstjórn né einhver stór alþjóðleg stofnun þ.s. óvinveittar ríkisstj. geta verið að skemma fyrir okkur, þess í stað er þetta algerlega á grunni frjálsra samninga milli aðila, en með milligöngu aðilanna er skipa London Klúbbinn.

Mér sýnist þetta mun skynsamlegra en núverandi stefna, þ.e. að stefna að allherjar endurskipulagningu okkar skulda, ekki síst í ljósi þess að hagþróun er ekki að standast væntingar auk þess, eins og ég tók fram áðan, að öll stóryðjuverkefni án undantekninga eru í vandræðum - sem fátt bendir til að muni leysast.

Niðurstaða

Það er dálítið sérstakt að verða vitni að umræðunni frá ríkisstjórninni og fylgismönnum hennar, og síðan fulltrúum AGS; og síðan sjá með eigin augum hvað er að gerast úti í þjóðfélaginu.

Þ.e. eins og 2 veruleikar séu í gangi á sama tíma, þ.e. þeir sem stjórna, þeirra fylgismenn og AGS; hafa eina veruleikasýn. En, almenningur - fjölskyldur sem verið er að selja ofan af, fjölskyldur sem þurfa að þiggja matargjafir, bankakerfi sem svo augljóslega er á fallsbrúninni, fyrirtæki sem stynja undan allt of háum skuldum og virðast hvergi geta sig hrært - síðan tölur er sýna ekkert annað en áframhaldandi samdrátt.

Mín skoðun / niðurstaða, þvert ofan í bjartsýnisheimsmynd þá sem kemur fram í fréttatilkynningu AGS, er að: Einungis 2. leiðir séu í boði fyrir Ísland, þ.e. nauðasamningar eða greiðsluþrot.

Kv.

Stjórnmál og samfélag | Breytt s.d. kl. 17:14 | Slóð | Facebook | Athugasemdir (1)

Hérna er rætt um þá spurningu, hvað kostar lán frá svokölluðum Björgunarsjóði ESB.

En hann var settur upp sem 440 milljarða evra sjóður skv. tryggingum er aðildarríki ESB hafa sameiginlega veitt honum. En, AGS á móti leggur fram 250 milljarða Evra þ.e. skuldbatt sig til að leggja allt að því þá upphæð fram ef á þyrfti að halda. Síðan er inni í pakkanum, nokkrir tugir milljaðra Evra sem hægt er að grípa til með hraði = 750 milljarðar Evra.

Til að virkja þær veittu tryggingar sem fjármagn sem hægt er að endurlána, mun sjóðurinn þurfa að selja skuldbréf svo hann fái til eigin umráða raunverulega peninga, sem hann síðan lánar áfram gegn hærri vöxtum.

Þá auðvitað þarf hann að eins og hver annar banki, vaxtamun fyrir eigin kostnaði og síðan einhverjar rauntekjur af láninu.

--------------------------------------Innskot úr bloggfærslu Wolfgang Münchau

Could any country risk a eurozone bail-out? By Wolfgang Münchau

- "The EFSF last week obtained a triple A rating, which will help it raise cash in the bond markets at good rates."

- "To obtain the rating, the EFSF had to agree to an over-collateralisation. In this specific case it means that the EFSF needs to obtain government guarantees of €1.2bn for each €1bn in bonds it wants to issue."

- "Once it raises the funds, the EFSF will not be able to lend on all of the €1bn, but only the portion backed by the collateral of those countries that themselves have a triple A rating."

- "That reduces the amount available to the borrower to €700m. What about the €300m gap?...A substantial part of this gap serves as a cash buffer, ready to be used if the borrower defaults."

- "So what is the interest rate? The borrower essentially pays the sum of the EFSF’s funding costs, an administration margin and a lending margin."

- "...I doubt that the EFSF could obtain a funding rate as cheap as that available to the European Investment Bank. The EFSF is not a sovereign investment bank, but a rather complicated and not very transparent structure, right out of the textbook of modern finance....I would thus assume that the EFSF’s funding costs exceed those of the EIB by a good margin."

- "Let us assume the EFSF raises the €1bn at an interest rate of 4 per cent. With administration charges and lending margins of 350 basis points, the effective interest rate to the borrower would be 7.5 per cent."

- "What about the cash buffer? The EFSF must reinvest the buffer in the best triple A rated securities in the market. So if its own funding costs are 4 per cent, and if it invests the cash buffer into German bonds at a hypothetical yield of 2 per cent, there is a loss of 2 percentage points. This also has to be paid for by the borrower. This comes on top of the 7.5 per cent interest."

- "It is not all that hard to conceive of a situation in which the borrower would end up paying a total interest rate of 8 per cent."

- "Of course, the actual interest rates will depend on several factors: the EFSF’s own funding costs, the size of the lending margin, the gap between funding costs and reinvestment proceeds and probably several more factors. But no matter how you twist this, it is hard to construct a cheap loan out of this."

- "Three issues arise from this set-up. The first is that no country would ever want to borrow from the EFSF, unless it was absolutely unavoidable. The typical situation where an EFSF loan would be useful would be a case of egregious market failure. If the borrower is insolvent, the EFSF cannot help."

- "The second is that the overall amount for lending is significantly reduced. The headline figure of €440bn is misleading. First, one should deduct the shares of Greece, Ireland and Portugal, then the effect of the over-collateralisation and then the share of countries without a triple A rating. A more realistic ceiling is thus €250bn on my calculations, and that is still probably way too high. This may be enough to help a couple of small countries but would be inadequate if a large country should get into trouble."

"And finally, the whole edifice would collapse if France was downgraded. This is a non-zero probability event, to put it mildly. Without France, Germany would be the sole pillar of the system, a role Germany would probably not accept."

- "Having looked at this in some detail, I find it hard to conceive of a situation where a country would both borrow from the EFSF and live happily ever after."

-------------------------------------innskoti lokið

Hörð gagnrýni hjá Munchaü!

Ef maður skoðar þetta nánar, þá er margt af þessu staðfest að öðrum fréttum - sbr.

"Europe pins hope on special fund" - "And in a bid to ensure it has enough firepower, the special purpose vehicle has guarantees from its members worth 120 per cent of the €440bn cap."

Svo þ.e. ljóst, að hann er með 120% tryggingu, eins og Munchau tekur fram. Þannig að ríkin ábyrgjast sameiginlega 20% hærri upphæð en 440 milljarða Evra, sem virðist ætlað til að minnka áfallið fyrir sjóðinn, ef eitt af löndunum er veitir hluta af tryggingunni, fellur út vegna þess að það sjálft þarf aðstoð.

Munchaü bendir einnig á, að sjóðurinn muni einungis geta nýtt sér tryggingar þeirra landa, sem sjálf hafa AAA lánstraust. En, væntanlega hækkar vaxtakrafan sem hann þarfnast, ef hann nýtir sér hinar minna traustu tryggingar - þ.s. markaðurinn muni þá heimta hærra verð fyrir hans eigin skuldabréfaútgáfu.

"Europe pins hope on special fund" -"In current market conditions, countries are only likely to turn to the body for assistance when their borrowing costs in the bond markets exceed about 5 per cent."

En þ.e. ekki tilviljun að AGS lánið til Grikklands er gegn rúml. 5% vöxtum og svokallað Icesave lán var með 5,5% vöxtum - þ.s. þ.e. alþjóðlegt viðmið að vaxtakjör þegar þau fara að nálgast 6% þá verði vaxtakrafa óþægilega dýr fyrir viðkomandi ríkissjóð.

Þetta er áhugavert þ.s. vaxtakrafa fyrir Írlands er nú þegar orðin rúm 6% fyrir 10 ára bréf, og hún stendur í vel ríflegum 5% fyrir Portúgal.

Þ.e. því mjög áhugaverð spurning hvað akkúrat er líklegt að lán frá björgunarsjóði ESB muni kosta. En, því dýrara sem slíkt lán því lengur bíða ríkin fram á grafarbakkann, áður en þau taka það. Og öfugt, því ódýrara sem þ.e. því líklegra er að lán verði slegin frá sjóðnum.

"Europe pins hope on special fund" - "Others say the scheme’s bonds are likely to price at as much as 100 basis points above Germany because only 40 per cent of the countries that guarantee the bonds are triple A rated."

Ef þetta er rétt, þá verða vaxtakjör sjóðsins á mörkuðum milli 3-4%.

- Segjum að sjóðurinn fái 3% vexti á eigin bréfum í stað 4% sem Munchaü reiknar með.

- Síðan, að hann láti sér duga 2% raunvexti í stað 3,5% eins og Munchaü reiknar með.

- Segjum að 1% dugi fyrir eigin kostnaði. (Mjög sennilega þarf hann meiri vaxtamun en 1%)

- Þá er hugsanlegt að hann geti lánað gegn 6%.

Svo gagnrýni Munchaü er sennilega rétt, þ.e. að erfitt er að útbúa leið fyrir sjóðinn til að bjóða ódýr lán.

Líklegt er að lánin reynist eitthvað dýrari en þetta - ekki þó endilega svo svakalega dýr og Munchaü stakk upp á þ.e. allt að 8%.

8% vextir myndu drepa hvert það ríki er myndi taka verulegar upphæðir að láni gegn þeim vöxtum.

En, vextir í kringum 7% verða samt mjög þungir fyrir ríki í vanda. En, þau væntanlega leita til sjóðsins, vegna þess að markaðir hafa lokast á þau.

Munum, að Íslendingum fannst mikið að borga Icesave lán er þó hafði samaborið við þetta ekki nema 5,5% vexti.

Þ.e. því ljóst að þ.e. ekki verið að gefa þann pening er verður lánaður.

- Spurning hvort ríkin leitist ekki í lengstu lög fyrir bragðið, til að forðast það að þurfa að leita til sjóðsins, jafnvel að þau leiti þess í stað til AGS er býður mun ódýrari kjör sbr. rúml. 5% vexti láns til Grikkja og rúml. 5% vexti sem við Íslendingar erum að fá frá AGS.

Var þá björgunarsjóðurinn hannaður til að verða aldrei notaður?

Relief at Ireland’s €1.5bn bond issues

"The price of Irish debt recovered as some confidence was restored in Dublin on the back of the bond auction...Irish 10-year bond yields...fell 18 basis points to 6.15 per cent, Portuguese yields fell 4bp to 6.21 per cent and Greek yields fell 27bp to 11.18 per cent. "

Eins og sést af tilvitnuninni að ofan, er vaxtakrafa fyrir 10 ára bréf komin yfir 6% múrinn fyrir bæði portúgölsk og írsk ríkisstjórnarbréf.

Svo þ.e. engin furða, að markaðurinn sé farinn að ókyrrast gagnvart þessum ríkjum og vangaveltur um nýjan topp í skuldakrísunni Evrópsku aftur farnar á fulla ferð.

Það má vel vera, að ríkisstjórnir beggja landa séu farnar bakvið tjöldin að ræða við stjórnendur björgunarsjóðsins, til að komast að því hver líkleg vaxtakjör myndu verða.

Kv.

28.9.2010 | 20:54

Geir ákærður - en aðrir sleppa!

Þetta er búið að vera undanfarnar vikur meiri pólitíski hráskinnaleikurinn á Alþingi. Ég tek undir þ.s. Sigmundur Davíð sagði, þ.e. að þessi niðurstaða sé ekki neitt sérlega sanngjörn.

Á hinn bóginn, er ágætt að muna að Geir var fjármálaráðherra í langan tíma áður en hann gerðist forsætisráðherra, og formaður Sjálfstæðisflokksins. Svo, fyrst það er verið að velja einn úr, þá er Geir sjálfsagt sá einstaki af þeim, sem bera mesta ábyrgð á allt litið.

Á hinn bóginn, voru mun fleiri innan Þingvallastjórnar er gerðu alvarleg afglöp.

Gleymum ekki eftirfarandi:

- Hollenska Icesave hófst í maí 2008.

- Bretar reyndu mánuðum saman að fá ísl. stjórnina til að þrýsta á LB um að koma Icesave yfir í Heritage bankann, undir bresk yfirráð. Reyndar hefði það kostað mjög umtalsverðar upphæðir, þ.s. Bretar kröfðust eiginfjárinnspýtingar í Heritage bankann á móti. En, samt sennilega hefði slík aðgerð falið í sér minni kostnað fyrir Ísland í heildina, en tjónið af hryðjuverkalögunum og Icesave deilunni.

Ábyrgð Þingvallastjórnarinnar er mikil.

En, það fólk er ekki það sekasta.

Svo, þ.e. rétt út af fyrir sig, að ranglátt sé að kæra þau á sama tíma, og enginn af ríkisstjórn Davíðs og Halldórs Á. sé ákærður.

En, aftur á hinn bóginn, er senniega lagalega ómögulegt að kæra það fólk í flestum tilvikum.

Þannig, að eitthvað annað þarf þá að gera í staðinn!

Plan B: "Truth Commission" - Sannleiksferli!

Þetta er aðferð sem nokkur fj. þjóða hefur farið, sjá: Truth and reconciliation commission

Sjá einnig: Truth and reconciliation commission of South Africa

Ekki síst: Truth and Reconciliation Commission of South Africa Report

Skýrslan er vistuð á vef S-Afr. stjv. og virðist sjálf aðalskýrslan um niðurst. sannleiksferlisins er þar fór fram - fyrir áhugsama er nenna að verja nokkrum dögum, jafnvel vikum í lestur :)

- Grunni til virðist þetta sett upp með sama hætti og dómstóll.

- Sannleiks nefndinni, er þá með sérlögum veitt sama staða og völd, og hún væri dómstóll.

- Hún dæmir þó ekki né ákærir hún nokkurn.

- Venja er að fólk sem telur sig hafa orðið fyrir skaða vegna þeirra glæpa sem nefndin er að rannsaka, fái að koma fram fyrir nefndina og segja frá / útskýra sín sjónarmið.

- Nefndin, fær skv. lögum sem hún starfar eftir, rétt til að veita einstaklingum sem eru ásakaðir um að vera gerendur uppgjöf saka, gegn því að þeir komi fram fyrir nefndina, veiti þær upplýsingar er þeir búa yfir.

- Sú uppgjöf saka, er háð því að þeir gefi allt upp og þ.e. nefndin sem ákveður, hvort þeir hafi staðið við þau skilyrði sem þeir samþykktu - svo uppgjöf saka öðlist gildi fyrir lögum.

- En, reikna má með, þegar þekkt andlit koma fram, að ímsir dragi sig fram úr skúmaskotum með erfiðar spurningar, og þ.e. nefndin og starfsmenn hennar sem skoða/meta þær upplýsingar, og gagnsvör þess sem stendur frammi fyrir henni.

Sannleikferli

Ég held að sannleiksferli sé eina mögulega aðgerðin, sem hægt væri í að fara, til að leiða sannleikann allann í ljós.

Þannig, að ég legg til að sú leið verði notuð. Þ.e. ekki of seint að fara þá leið, þó svo farið verði í réttarhöld yfir Geir.

Líklega mun margt áhugavert koma fram í þeim réttarhöldum. Sérstaklega ef Geir verður sýknaður, sem verður að skoðast sem mögulegt, en einnig ef mál fara á hinn veginn - þá sofna held ég ekkert kröfurnar um að mál hinna verði einnig skoðuð jafnvel fleiri verði kærðir.

Að auki, munu rannsóknir, sem planlagt að fari fram um einkavæðingu bankanna, einnig leiða margt í ljós og skapa þrýsting úti í samfélaginu um fleiri réttarhöld, auka reiði manna o.s.frv.

En, á endanum, held ég samt að sannleiks ferli sé raunverulega eina leiðin, til að skapa aðstæður þ.s. raunverulega engu mikilvægu væri haldið eftir. Þ.s. allt er skipti máli geti hugsanlega fram komið og því möguleiki skapast á hámarks lærdómi af þeirri reynslu og svo sátt.

Kv.

27.9.2010 | 21:27

Hugmynd - ein hugsanleg nálgun að lausn fyrir skuldara!

Þ.e. ég er að velta fyrir mér, kemur til vegna þess að skuldastaða almennings heldur enn áfram að versna.

Sama á við um fyrirtæki.

Samtímis, stór hluti ástæðunnar fyrir þeirri slæmu þróun, er viðvarandi samdráttur er fátt bendir til að stjórnvöldum takist að binda enda á næstu misserin.

Hvað er ég að pæla?

- Hvað ef 50% lánsupphæðar einstaklings og/eða fyrirtækia væri lögð til hliðar, og fryst til 5 ára (eða 10 ára)?

- Af fyrri helmingi láns væri borgað skv. skilmálum - þ.e. afborganir og vextir.

- Af helmingnum í frystingu, væru einungis borgaðir vextir - en engin önnur vaxtagjöld.

- Þetta væri gert samhliða því, að vextir Seðlabanka væru lækkaðir í 0%.

Lánin eru enn til í bókum bankanna á fullu nafnviði þ.e. ekki afskrifuð.

Eftir 5 eða 10 ár, er síðan tekin ákvörðun um hvort hluti láns er lagður var til hliðar, kemur til greiðslu skv. upphaflegum skilmálum eða hvort sá hluti er afskrifaður.

Það má einnig íhuga þ.s. leið B, innan þessa samhengis, að helmingur láns sé sett í svokallaða kyrrstöðu þ.e. ekki reiknaðir vextir eða greiddir vextir.

Síðan séu mál skoðuð aftur seinna!

Við þurfum að leita færra leiða

Þ.e. þ.s. ég er að íhuga, hvort lesendum finnst þessi hugmynd íhugunar verð!

En, eitthvað þarf klárlega að gera. Og þetta eitthvað, þarf að vera nægilega stór aðgerð til að fólk fái aftur von, og hlutir fari að fara af stað, að nýju!

Kv.

Stjórnmál og samfélag | Breytt s.d. kl. 21:34 | Slóð | Facebook | Athugasemdir (0)

26.9.2010 | 01:23

Maltverjinn Joe Borg bjartsýnn að Ísland fái sérsamning skv. fordæmi sérsamnings er fékkst um sjávarútveg Möltu!

Augljósa ábendingin er að mjög mikill munur er á sjávarútvegi eins og hann er stundaður á Möltu og sjávarútvegi eins og hann er stundaður hér við land. Að auki, er gríðarlegur munur á magni því sem aflað er. Þannig, að mjög mikill munur er á vægi maltverks sjávarútvegs innan ESB þ.e. hverfandi vægi, og vægi ísl. sjávarútvegs, er hefur mikið vægi.

Fyrirsögn á frétt RÚV virðist vera villandi, þ.s. Borg talar einungis um möguleika á hagstæðum samningum, þ.e. talar ekki með neinum beinum hætti um undanþágur.

Íslendingar geta fengið undanþágur

"Joe Borg, fyrrverandi sjávarútvegsstjóri Evrópusambandsins, segir að ef Íslendingar færi skýr rök fyrir undanþágum frá sameiginlegri fiskveiðistefnu ESB í aðildaviðræðum við sambandið geti Íslendingar vafalítið náð hagstæðum samningum fyrir sig...Borg segist sannfærður um að framkvæmdastjórnin geri hvað hún geti með Íslendingum til að finna lausn sem brjóti ekki gegn grundvallarreglum ESB en gæti hagsmuna Íslands."

Staðreyndin er sú, að þó svo að við mætum Framkvæmdastjórninni við samningaborðið, þá er hún einungis milliliður á milli okkar í þessu tiltekna tilviki og aðildarríkjanna.

En, það eru aðildarríkin, sem alltaf taka lokaákvörðun um það, hvort eða hvenær einstökum köflum af 35, sem aðildarsamningurinn skiptist í, verður lokað. Þannig að það eru þau sem okkar samningamenn þurfa að sannfæra:

- Höfðuverkurinn, er sem sagt, að sannfæra aðildarríkin 27 öll án undantekninga þ.s. neitun eins þeirra dugar til að stöðva allt, um þ.s. okkar saminganefnd vill fá fram fyrir okkar hönd.

- Þau taka afstöðu út frá eigin hagsmunum sem aðildarríkis, og þau meta einnig, hvort verið sé að gefa fordæmi, sem þau telja sér ekki í hag að gefa.

- Síðan, að sjálfsögðu, verða hugmyndir okkar að rúmast innan núverandi reglu- og lagabálka ESB. Það veitir töluvert takmarkað svigrúm.

Fyrir utan stofnríkin 6, hafa 21 aðildarríki bæst við - samtals 27 í dag. Allir þeir aðildarsamningar skapa fordæmi, sem tekið er mið af.

Maltneskur sjávarútvegur

Sjá upplýsingar frá FAO um sjávarútveg Möltu:

"Over 65 percent of annual landings (about 1 000 t) originates from the tuna and dolphin fish fisheries, which contribute about 56 percent in value terms (about US$ 6 million). Trawling, bottom long-lining and swordfish longlining have similar importance in terms of both weight (7–10 percent of annual landings each) and value (11–15 percent of annual value each). Trammel nets and other artisanal demersal gears account for about three percent of annual landings, whilst minor pelagic gears account for about four percent of the annual landings."

Þetta segir, að landað sé einungis 1.000 tonnum árlega.

The average Maltese fishing vessel (of which there were 2 252 registered in 2004) is well under 10 m LOA, with the exception of the trawlers, which exclusively use bottom otter trawls and average 22.5 m LOA.

Ef togveiðar eru einungis milli 7-10% þá þíðir það væntanlega, að þær eru milli 70 og 100 tonn, en eins og sést eru þetta togbátar fremur en þ.s. við köllum togara.

"The social and cultural importance of the Maltese fishing industry far outweighs its negligible economic contribution, which is equivalent to about 0.1 percent of the national Gross Domestic Product (GDP)."

Meginþýðing fiskveiða sé menningartengt.

Til samanburðar var heildarafli við Ísland 1.129.621 árið 2009.

Sjá: Heildarafli á Íslandsmiðum

Sjá einnig reglugerð ESB um fiskveiði verndarsvæðið við Möltu:

COUNCIL REGULATION (EC) No 813 /2004 of 26.4.2004

(a) fishing within the management zone shall be limited to fishing vessels smaller than

12 metres overall length using other than towed gears;(b) the total fishing effort of those vessels, expressed in terms of the overall fishing

capacity, shall not exceed the average level observed in 2000-2001 that corresponds to

1 950 vessels with an overall engine power and tonnage of 83 000 kW and 4 035 GT

respectively.

Þetta er aðalreglan - hún stenst reglur ESB þ.s. ekki er formlega um að ræða takmörkun á rétti sérhvers þegns ESB ríkis að fiska þarna. Samt er litið svo á, að útgerð á svo smáum fleyum þarna muni einungis borga sig fyrir Maltverja.

Eðlilega myndi ekki sambærileg regla virka fyrir okkur þ.s. okkar skip eru mikið stærri mörg hver og því klárt að slík regla myndi ekki tryggja rétt íslendinga öðrum fremur í reynd, eins og stærðartakmörkunin er gildir innan fiskverndar svæðisins umhverifs Möltu er talin virka.

Þegar ég var við nám í Lundi, skrifaði ég einmitt lokaritgerð þ.s. ég gerði sérstaka athugun á undanþágum

Niðurstaðan var að varanlegar undanþágur (eða varanlegar sérlausnir) voru og eru sjaldgæfar, en þær koma þó fyrir.

En, þegar tilvik þ.s. varanleg undanþága (sérlausn) næst fram eru skoðuð, þá virðist ljóst að vanalega er um að ræða þátt sem hefur mjög lítið efnahagslegt vægi en á sama tíma telst hafa umtalsvert menningarlegt vægi.

Commission Opinion on Iceland's application for membership of the European Union

( bls. 67)

Icelandic fisheries production (harvesting and aquaculture) has averaged 1.7 million tonnes in recent years. Iceland’s fisheries production represents almost a third of the combined EU-27 production (4.6 million tonnes in 2006).

- Þetta á alls ekki við um ísl. sjávarútveg, sem hefur mjög mikið vægi innan heildarpúlíu sjávarútvegs ESB - eins og sést að ofan.

- Hann er þar að auki, ekki stundaður eins og á Möltu einkum á smábátum er róa skammt, þ.s. línur og önnur handveiðarfæri eru mest notuð.

- Að auki, er ekki algengasta fiskveiðifleyið hér, enn að grunni það sama og notað hefur verið um aldir.

Mikið vægi dregur úr líkum þess, að þau rök virki að ísl. sjávarútvegur sé svo óverulegur að efnahagslegu vægi fyrir sambandið, að það sé aðildarríkjum að fullkomlega meinlausu að heimila sérstakt tillit til Íslands í sjávarútvegsmálum. Að auki minnka líkur á því, að aðildarríki meti fordæmi skapað með þeim hætti, lítilvægt fyrir eigin hagsmuni.

Það þíðir ekki endilega, að ekkert tillit verði tekið til okkar sjávarútvegs - en, mjög ólíklegt verður að teljast að fram fáist varanleg undanþága (sérlausn).

Síðan, þurfa menn aðeins að átta sig á, að takmörkunin við Möltu er almenn þ.e. 10 m. fley. Þ.s. ekki borgar sig að veiða á 10 m bátum nema frá Möltu, þá er ólíklegt að aðrir en Maltverjar stundi þær veiðar.

Það væri því ekki hægt að tryggja rétt okkar með sambærilegri reglu, þ.s. skipin hér eru mikið stærri og því klárt að aðrir myndu nýta sér hana.

Miðað við reynslu af aðildarsamningum virðast líkur langmestar, að aðlögun verði hin hefðbundna frestandi aðlögun, þ.s. vegna mikilvægis okkar auðlyndar fáist fram löng aðlögun þ.e. sennilega eitthvað í kringum 10 ár.

Kv.

Stjórnmál og samfélag | Breytt s.d. kl. 02:08 | Slóð | Facebook | Athugasemdir (7)

Þorvaldur Gylfason, skrifaði í Fréttablaðið þann 23. september grein, sem verður að teljast rammpólitísk. En, ekki er hún hagfræðileg, enda enga hagfræðilega úttekt þar að finna. En þar má finna glósur og aðdróttanir, fullkomlega án röksemdafærslu, að fólki sem greinilega nýtur ekki hans velþóknunar, einungis fyrir það að vera annarrar skoðunar en hann. Svona hegðun er ekki hegðun fræðimanns, en með þessum hætti haga pólitískir talsmenn sér því miður alltof oft.

- Þ.e. þannig sem Þorvaldur Gylfason kemur fram, þ.e. sem talsmaður tiltekinnar pólitískrar stefnu - þ.e. pistill hans er hreinn áróðurs pistill.

- Í þessari grein varpar hann algerlega af sér hempu fræðimannsins - en greinilega ætlast þó enn til að hann njóti virðingar sem slíkur.

- En, eftir þessar ádrepu hef ég ekki nokkra trú á að hann njóti virðingar nokkurs manns út fyrir raðir einarðra stuðningsmanna aðildar að ESB.

Þorvaldur Gylfason - Krónan sem kúgunartæki

"Ein helztu rökin fyrir upptöku evrunnar eru þau, að krónan er liðið lík og á sér varla viðreisnar von, úr því sem komið er. Krónan styðst nú við ströng gjaldeyrishöft og myndi hrynja, væri höftunum aflétt. Krónan hefur frá 1939 veikzt um 99,95 prósent gagnvart dönsku krónunni. Verðbólgan, sem var bæði orsök og fylgifiskur gengisfallsins, gróf undan efnahagslífinu. Ekki hefur þó tekizt að kveða verðbólguna alveg niður, þar eð hagstjórnin hefur verið veik og Seðlabankinn hefur ekki heldur reynzt verki sínu vaxinn. Þannig er einnig ástatt um ýmis önnur lönd, til dæmis í Austur-Evrópu og Afríku. Þess vegna leggja Eystrasaltslöndin og önnur ný aðildarlönd ESB allt kapp á að taka upp evruna sem fyrst."

- Þessi framsetning er mjög kunnugleg. Hún er það vegna þess, að hún er dæmigerð framsetning áróðursmeistara Samfylkingar og ESB sinna.

- Þorvaldur Gylfason, virðist hafa lánað nafn sitt og orðspor.

- Þessi bútur, inniheldur ekki nokkra hagfræðilega úttekt, sem maður ætti að eiga von á, að hagfræðiprófessor ætti ekki í miklum vandræðum með að snara út.

- Ég sé ekki heldur út úr þessu nokkra röksemdafærslu - þetta er einfaldlega röð fullyrðinga. Slík skrif eru akkúrat dæmigerð hjá þeim sem rita áróðursgreinar!

Hagfræðileg úttekt

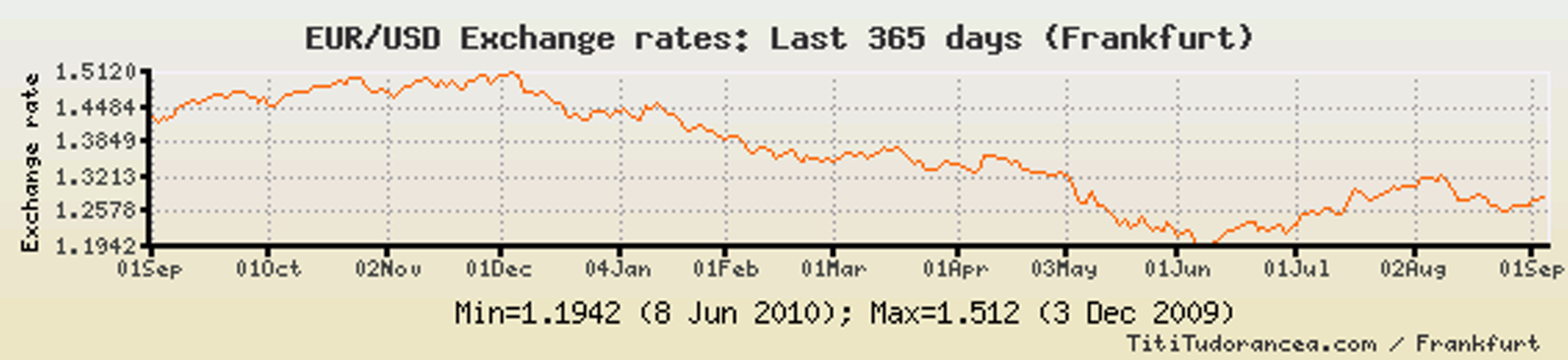

Skoðum aðeins gengissveiflur Evrunnar vs. Dollar.

Skv. grófum útreikningum mínum, er hámarks-sveiflan á milli þeirra gjaldmiðla 21% síðustu 365 dagana.

- Þ.e. ákveðin kaldhæðni í því, að umliðið ár hafa gengissveiflur Evrunnar verið mun stærri en gengissveiflur krónunnar.

- Staðreyndin er sú, að allir gjaldmiðlar sveiflast. Að eiga eignir í fleiri en einum gjaldmiðli þíðir að eign þín þ.e. verðmæti hennar, sveiflast einnig. Þetta er kallað gengisóvissa.

- Gengisóvissa veldur alltaf einhverjum kostnaði, einna helst fyrir aðila er eiga fjármuni bundna í mismunandi gjaldmiðlum. Þetta er því mest kostnaður fyrir banka og fjármálastofnanir - fyrir utan ríka einstaklinga sem eiga stórar eignir bundna í peningum.

- Evran féll í verði þegar vandræðin í Grikklandi komu upp snemma í vor, þá áttaði markaðurinn sig á að sjálft Evruhagkerfið er í vanda, vegna skuldakreppu sem nokkur aðildarlönd Evrusvæðis eru stödd í - þetta leiddi til nýrrar sýnar þeirra á Evruhagkerfið sem orsakaði endurmat. Það endurmat markaðarins á Evruhagkerfinu, leiddi til þess að markaðurinn lækkaði verðmat sitt á gjaldmiðli Evrusvæðisins þ.e. Evrunni.

- Íslenska krónan verðfellur oftast nær af nákvæmlega sömu ástæðum, þ.e. vandræði sem eiga upphaf sitt til vandræða innan hagkerfisins, framkalla krísu sem leiðir beint til verfalls krónunnar.

Gjaldmiðill:

- Hlutverk gjaldmiðils, er það að vera milliliður fyrir aðila er vilja skiptast á verðmætum, hvort sem þ.e. vinna eða vara.

- Gjaldmiðill á hinn bóginn, er ekki verðmæti í sjálfu sér.

- Gjaldmiðill er tilvísun í verðmæti.

- Gjaldmiðill hefur skráð verðgildi, en það hefur einungis gildi í samhengi notkunar viðkomandi gjaldmiðils, í því að eiga skipti á verðmætum.

- Það verðgildi sveiflast í takt við tíðni notkunar, og þegar þ.e. þ.s. við þekkjum sem hagvöxt á sér stað, þá fjölgar stöðugt tilvikum þ.s. aðilar eiga skipti sín á milli með verðmæti, og sú stöðuga aukning notkunar sem er það sama og eftirspurn fari vaxandi eftir gjaldmiðlinum, hefur áhrif á hið skráða verðgildi hans þ.e. skiptaverðgildi þegar honum er skipt í aðra gjaldmiðla. Verðið sem sagt hækkar.

- Síðan þegar kreppa skellur á í hagkerfinu, verður skyndileg stór minnkun í tíðni skipta með verðmæti með notkun gjaldmiðilsins, og sem er sama og að eftirspurnin innan hagkerfisins hafi snarlega minnkað eftir viðkomandi gjaldmiðli, og það framkallar þá algerlega sjálfvirkt stórt verðfall þess gjaldmiðils.

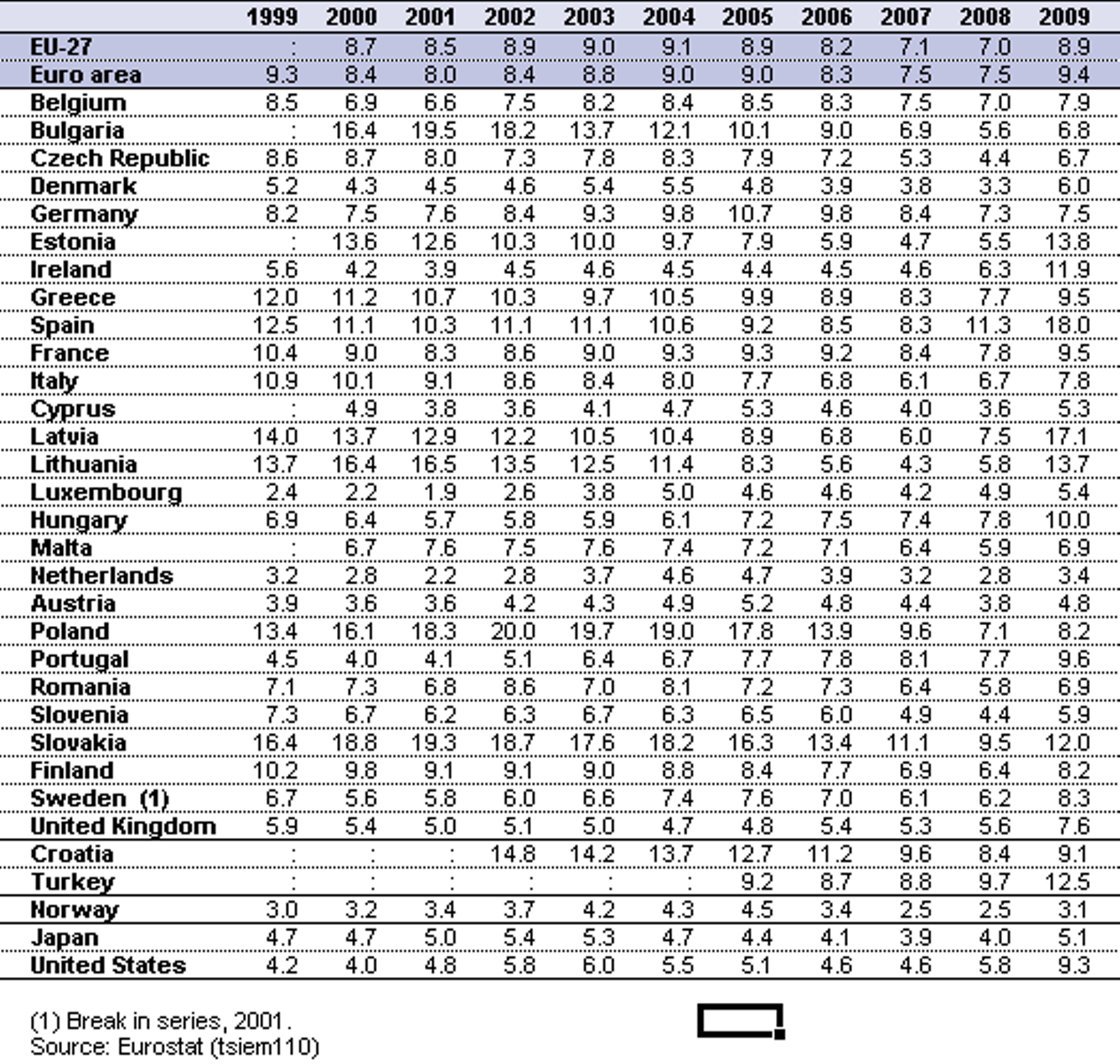

Síðan er áhugavert að bera hér saman tölur yfir atvinnuleysi milli Evrópu og Íslands:

Hlekkur á tölur Vinnumálastofnunar

| 1992 | 1993 | 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 |

| 3,0% | 4,4% | 4,8% | 5,0% | 4,4% | 3,9% | 2,8% | 1,9% | 1,3% | 1,4% | 2,5% |

- En, ég sleppi síðustu árunum fyrir hrun, þegar bóluhagkerfi ríkti hérlendis. En, tölur yfir þau ár eru enn lægri.

- Kenning mín, er að áratugurinn áður en bóluhagkerfis fór að gæta hér, gefi mun réttari mynd af eðlilegu meðalástandi hérlendis.

- Atvinnuleysi er í hámarki 1995 en þá var svokölluð "dot.com" kreppa og fannst íslendingum þetta vera slæmar tölur.

- Á töflunni fyrir neðan er atvinnuleysi í Evrópu tímabilið eftir að Evran kemur til, en það tímabil ætti að gefa hvað besta mynd af Evrópu, þ.s. skv. áróðri um Evruna, á hún að skila miklum árangri - ekki satt?

- Hafið í huga, að kreppan hefst 2008 einnig í Evrópu, svo skoðið í samanburðinum tölurnar frá 1999 - 2007.

- Punkturinn er sá, að atvinnuleysi á Íslandi hefur lengst af verið lítið og sambærilegt við þau Evrópulönd þ.s. það hefur verið allra minnst.

- Ef krónan væri mikill dragbítur á hagkerfið, þá ætti árangur okkar ekki að vera sambærilegur við það allra besta - ekki satt?

Til samanburðar tafla frá EUROSTAT: Table unemployment rates

- Tölur yfir meðalhagvöxt á áratug á Íslandi: Datamarket

- Tafla frá EUROSTAT yfir þróun hagvaxtar í Evrópu

- Ég bendi á tölurnar frá "Datamarket"en eins og þar sést, þá var meðal hagvöxtur á Íslandi mjög hár alveg til cirka 1980.

- Ég reikna með að u.þ.b. þá hafi fiskimiðin verið orðin fullnýtt.

- 9. áratugurinn var sá áratugur er krónan féll margítrekað og verðbólga framan af, var mjög há. En, síðan þjóðarsáttar samningarnir frægu voru gerðir, hefur hún verið minni.

- Líkleg skýring verðbólgunnar, er að almenningur var vanur fram að þeim tíma því, að kaupmáttur launa færi hratt vaxandi.

- Meðan afli fór vaxandi á miðunum, var auðvelt að auka útflutt verðmæti, þannig að standa undir hærri launum.

- En, þegar miðin eru orðin fullnýtt, hægir mjög á aukningu verðmæta sem hægt er að sækja á miðin.

- En, það tekur tíma fyrir almenning að aðlaga væntingar sínar um kaup og kjör hinum nýju aðstæðum.

- Svo, þ.s. gerðist ítrekað var að kröfur um launahækkanir um háar prósentu tölur, gátu ekki staðist þ.s. verðmæta sköpun var ekki til fyrir þeim - þannig að fljótlega í kjölfarið var gengið fellt.

- Þetta gerðist nokkrum sinnum, samhliða því var stöðug og viðvarandi há verðbólga þ.s. tími milli gengisfellinga var of stuttur til þess að hækkanir vegna lækkunar gengis næðu að klára að ganga yfir áður en kom að næstu gengisfellingu.

- Síðan, kom að lokum að því, að aðilar vinnumarkaðar sættust á, að innistæða væri því miður ekki fyrir slíkum kauphækkunum, og síðan þá hefur krónan verið til muna stöðugari.

- Óstöðugleikinn varð sem sagt til, vegna þess að það tók tíma fyrir væntingar almennings um stöðuga öra hækkun lífskjara að aðlagast breyttum hagkerfis aðstæðum, þ.s. hagvöxtur væri minni og því aukning lífskjara hægari ár frá ári.

Hvað þarf að gera til þess að tryggja hér lága verðbólgu?

- Passa okkur á að sporðreisa ekki hagkerfið.

- Klassísk hagsveifla hér, hefst alltaf eftir gengisfall - en gengisfallið stuðlar að snöggri aðlögun hagkerfisins - sbr. Mjög áhugaverð nýleg greining frá "Bank of International Settlements" um efnahagslegar afleiðingar stórfellds gengishruns!

- Útflutningsatvinnuvegir okkar taka þá við sér á ný, innflutningur minnkar - framan af hagsveiflu er alltaf afgangur af útflutnings verslun.

- Þ.e. stærðin sem við þurfum að stara á, þ.e. hver er staða innflutnings vs. útflutnings.

- Svo lengi sem við flytjum meira út en við flytjum inn, þá söfnum við verðmætum.

- Svo lengi sem við flytjum meir inn en við flytjum út, þá söfnum við skuldum.

- Þegar tölurnar eru í járnum þ.e. jafn háar, er hagkerfið að skila þeim hámarks afköstum, sem þ.e. fært um að skila - þ.e. út-/innflutningur og laun.

- Hin raunverulega jafnvægis stjórnun þarf því að miða við það, að halda þessum tveim stærðum sem næst jöfnum.

- Ef það tekst, þá er verður engin stór gengisfelling og þar með engin verðbólgu gusa.

- Í slíku jafnvægi, þá væri verðbólga af völdum eftirspurnarþrýstings einnig lág.

- Þetta snýst einfaldlega um hagstjórn!

- En, ef hagstjórn miðast við inn-/útflutnings jöfnuðinn.

- Þá er gripið til aðgerða til að kæla hagkerfið, ef innflutningur er að fara fram úr viðmiðinu.

- Ef það öfuga gerist, að útflutningsafgangur umfram tiltekið mark er að skapast, þá er gripið til aðgerða til að - örva hagkerfið.

Þetta er sú aðferð sem ég vil beita. Ég hef trú á því að þetta sé vel mögulegt.

-----------------------------

Þorvaldur Gylfason - Krónan sem kúgunartæki

Helztu rökin gegn upptöku evrunnar eru í fyrsta lagi þau, að Íslendingar þurfi á eigin mynt og sveigjanlegu gengi að halda til að draga úr innlendum hagsveiflum, þar eð þær séu frábrugðnar hagsveiflum í Evrópu. Sérstaða Íslands er þá talin stafa einkum af sjávarútvegi, þótt hann standi nú á bak við aðeins sjö prósent af landsframleiðslu. Staðan hefur breytzt. Útvegurinn skiptir efnahagslífið nú minna máli en áður, þar eð öðrum atvinnuvegum hefur vaxið fiskur um hrygg.

Þeir, sem heimta óskorað sjálfstæði í peningamálum, eru margir í rauninni að heimta að fá að halda áfram að nota krónuna sem kúgunartæki til að geta með reglulegu millibili notað gengissig krónunnar til að flytja fé frá launafólki til útvegsfyrirtækja.

Hagfræðileg úttekt:

- Talan sem Þorvaldur Gylfason setur fram, þ.e. 7% er með endemum fáránleg þ.s. mun eðlilegri mynd af mikilvægi sjávarútvegs fæst þegar skoðað er tölur yfir útflutning.

- En útflutningur er þ.s. allt hagkerfið lifir á - því útflutningurinn er þ.s. borgar fyrir innflutning.

- Án útflutnings væru hér nánast ekkert til nokkurs hlutar!

Hagstofa Íslands - Vöruútflutningur

Útflutningur 2009

Sjávarútvegur 42,2%

Iðnaðarvörur 46,2%

Orkufrekur iðnaður 35,7%

Aðrar vörur 10%

*Tölur yfir orkufrekann iðnað eru inni í tölum yfir iðanaðarvörur.

- Þessar tölur samt sem áður, vanmeta vægi sjávarútvegs.

- En, það minnkar vægi orkufreks iðnaðar, að á móti innflutningi kemur svipað magn af súráli sem flutt er inn. Kostnað við þann innflutning þarf að draga frá.

- Síðan hafa eigendur þeirra fyrirtækja einnig rétt til að senda hagnað af starfsemi úr landi, sem þá dregst einnig frá - þegar þjóðhagslegur arður er metinn.

- Um það getur enginn heiðarlegur maður efast, að sjávarútvegur er aftur orðin okkar megin undirstaða.

- Það einfaldlega þíðir, að við stjórnun okkar hagkerfis, þá verður að taka tillit til hagsmuna aðal útflutnings greinarinnar, þ.e. sjávarútvegs.

- Við erum í raun og veru, komin aftur til baka til þess hvernig þetta var nærri uppafi 10. áratugarins, fyrir utan að meira magn er flutt út af áli.

- Sko - ég er ekki í nokkrum vafa um, að Þorvaldi Gylfa. er full kunnugt um þessar tölulegu stærðir, þannig að ég get ekki annað en ályktað svo, að hann hafi kosið að byrta viljandi villandi upplýsingar.

Hvað þíðir þessi staða fyrir hagstjórn?

- Þ.e. margsannað með margítrekuðum dæmum, að sjávarútvegur er mjög viðkvæmur fyrir innlendum kostnaðarhækkunum - annars vegar - og - hins vegar - fyrir hækkunum á gengi.

- Vandinn er sá, að þ.s. þetta er matvara og þ.e. nánar tiltekið almenn matvara, sem almenningur í öðrum löndum kaupir, þá eru því eðlilega takmörk sett hve dýrt er hægt að selja okkar fisk.

- Á sama tíma er fiskvinnsla mannafla frek grein, þannig að laun eru hátt hlutfall heildar kostnaðar.

- Í ofan-á lag, ef gengið hækkar fást færri krónur fyrir fiskinn, sem þrengir þeirra efnahag hér heima, þegar kemur að því að greiða starfsfólki laun af tekjum þeirra umreiknaðar í krónur.

- Reyndar innan Evru, þá skipta gengissveiflur af þessu tagi ekki máli fyrir samkeppnishæfni útflutnings, nema gagnvart útflutningi fyrir utan Evrusvæði.

- En, launahækkanir spila sömu rullu og áður - og, þ.e. einmitt þær sem hafa í fortíðinni, oftast orsakað þörf fyrir gengisfellingar - en ef launakostnaður verður hærri en þeir ráða við, hafa framleiðendur einungis 2 kosti, þ.e. að minnka starfsemi í landi hérlendis eða fara í þrot.

- Hérlendis, lendir vinnslan vanalega í vanda cirka á þeim stað í kúrvunni þegar innflutningur verður meiri en útflutningur - sem sagt, seinni hluti hagsveiflu. Þetta getur ekki gengið nema tímabundið, þ.e. þ.s. allt hér stendur á brauðfótum vinnslunnar, þá er kreppa óhjákvæmileg eftir að hagkerfið fer yfir þennan miðpunkt.

- Spurningin er hvernig getum við ráðið fram úr þessu innan Evru?

- Ríkisstjórn getur stýrt sköttum.

- Ríkisstjórn getur dregið úr útgjöldum.

- Ríkisstjórn getur einungis beitt aðila vinnumarkaðar fortölum.

- Aðrir stýra gengi.

- Aðrir stýra vöxtum.

Ríkisstjórnin hefur því stjórntæki 1 og 2, til umráða - við það hlutverk að stýra hagkerfinu í gegnum þá brimskafla er geta á skollið.

Það fer síðan eftir því, hve vel gengur að láta hagkerfið fylgja sömu hagsveiflu og gengur og gerist innan mið Evrópu, hvort vextir og gengi, passa við það ástand er ríkir innan okkar hagkerfis.

Þetta er svipað og að vera með aðra hönd bundna fyrir aftan bak - þ.e. með færri stýritækjum að vopni, á að ná betri árangri í hagstjórn, en fram að þessu hefur nokkru sinni tekist í Íslandssögunni.

Er eitthvað að þessu rökfræðilega?

- Þetta er langt - langt í frá, að vera auðveld stjórnun.

- Þvert á móti ætti að vera augljóst að með færri stýritæki að vopni, verður stjórnun erfiðari - alls ekki auðveldari.

- Það hve mörg meðlimaríki Evrusvæðisins lentu í vandræðum, er fullkomin sönnun þess, að þessi stjórnun er ekki einungis erfið - hún er mjög, mjög erfið.

Eurozone Labor Costs - sýnir að með því að halda aftur af launahækkunum náði Þýskaland samkeppnisforskoti innan Evusvæðisins, á öll hin meðlimaríkin.

Þetta leiddi til þess, að nánast öll aðildarríki Evusvæðis, voru með viðskiptahalla við Þýskaland.

Real Exchange Rates Compared to Germany: Þarna sést skýrum stöfum, að á umliðnum áratug var mikið meiri verðbólga í Grikklandi, Portúgal, á Írlandi og Spáni - en í Þýskalandi.

Eins og sést þarna einnig, þá hófst verðhjöðnun á Írlandi 2008.

Skv. mynd þessari, eru verð enn að hækka í hinum löndunum árið 2009.

- Það er algerlega skautað yfir það af Evrusinnum hve rosalega erfið samkeppnin er innan Evrusvæðisins.

- Á umliðnum áratug héldu Þjóðverjar launahækkunum hjá sér algerlega niðri. Í reynd lækkuðu laun í Þýskalandi samanborið við öll hin meðlimaríki Evrusvæðis.

- Þetta er sama og að Þjóðverjar hafi lækkað hjá sér gengið - þ.e. skilar sömu útkomu.

- Sko - munum hve rosalega viðkvæmur okkar helsti útflutnings atvinnuvegur er fyrir launahækkunum.

- Það að þjóðverjar kom í veg fyrir launahækkanir allan umliðinn áratug, þ.s. á sama tíma hækkuðu laun í öllum hinum löndunum, þá urður þýskar vörur samkeppnishæfari í verðum við vörur hinna landanna, og ef því er bætt ofan á orðstýr þýskra vara, þá skapaðist mikil aukning eftirspurnar eftir þýskum vörum í hinum Evrulöndunum - svo mikið að liðlega 40% útflutnings þjóðverja fór til Evrópu.

- Vandinn við þetta var að þ.s. flest löndin, lentu í viðskiptahalla við þýskaland, þá söfnuðu þau ár frá ári viðskiptaskuldum við þýskaland.

- Eins og sést af grafinu að ofan, þá var þetta misalvarlegt eftir löndum, en þau að ofan er lentu fyrir rest í verstu skuldakreppunni, eru akkúrat þau lönd þess viðskiptahalli við þýskaland náði hæsta hlutfallinu af eigin landsframleiðslu.

- Þeirra skuldir eru að verulegu leiti skuldir við þýska banka, er lánuðu fyrir þessum viðskiptum með þýskar vörur.

Ályktun:

- Til að forðast það vesen að lenda í viðskiptahalla við Þýskaland, hefðum við sem meðlimir Evrusvæðis þurf að fylgja línu Þjóðverja í launamálum.

- Þ.e. allar hækkanir launa hefðu þurft að vera frystar þann sama áratug.

- Þjóðverjar ætla sér að halda áfram þessari launastefnu sinni skv. fréttum frá því í ár.

- Þeir eru að keppa við Kína og Asíu - þ.s. laun eru lægri.

- Hve margir trúa því, að við myndum geta höndlað að keyra skv. launastefnu Þjóðverja?

- En þ.e. algert must ef Evruaðild á að ganga upp!

Áróðurinn er að þetta upptaka Evru sé svo góður hlutur fyrir almenning.

En innan Evru erum við í þráðbeinni samkeppni kostnaðarlega við hagkerfi Þýskalands.

Í því liggur stór hundur grafinn - svo lengi sem þýsk yfirvöld og atvinnurekendur, viðhalda sinni stefnu þ.s. launahækkanir eru frystar.

Flest bendir til að ekkert lát sé á þeirri stefnu þar þ.s. fókus þýskra atvinnurekenda og þýskra stjórnvalda, er á samkeppni við hagkerfi utan Evrópu.

-----------------------------

Þorvaldur Gylfason - Krónan sem kúgunartæki

Evran veitir enga allsherjartryggingu fyrir lítilli verðbólgu. Til dæmis bjuggu Evrulöndin Grikkland og Írland við nokkru meiri verðbólgu 1999-2008 en Sviss og Svíþjóð utan evrusvæðisins. Eigi að síður eru rökin að baki evrunnar býsna sterk. Lönd, sem leggja eigin mynt til hliðar, afsala sér með vitund og vilja réttinum til að fella gengið með gamla laginu og hleypa verðbólgu þannig á skrið. Þau kjósa heldur að binda hendur sínar til að knýja á um agaðri hagstjórn og agaðri samninga um kaup og kjör. Verðbólga á sér þó ýmsar uppsprettur aðrar en gengisfall, svo að evran ein leysir ekki allan vanda. En hún hjálpar.

Þetta er það eina sem Þorvaldur Gylfason segir um hugsanlegan vanda við það að ganga inn í Evrusamstarfið.

Tiltekin lönd lentu í vandræðum - sum Evrulöndin voru með hærri verðbólgu en t.d. Sviss og Svíþjóð; en hann skoðar með engum hætti orsakaþætti þeirra vandræða.

Þ.s. Þorvaldur Gylfason er prófessor í hagfræði, þá neita ég að trúa því, að hann skilji ekki þá röksemdafærslu sem ég hef hérna sett fram eða að honum sé hún ókunnug.

Samt kýs hann algerlega að skauta framhjá málinu - en einmitt sá vandi, að halda innlendum kostnaðarhækkunum niðri; hefur verið hérna klassískur hagstjórnarvandi.

Og hvað kemur þá í staðinn, ef þú missir innlendar kostnaðarhækkanir úr böndum? Svo landið upplifir uppgang og síðan kreppu, eins og oft hefur gerst.

( Ireland: 2010 Article IV Consultation—Staff Report ) "The recent decline in unit labor costs from their high levels will need to be sustained to close the competitiveness gap and make a material difference to growth prospects." - "The annual pace of price decline was 2½ percent in April," - "Staff projects that Irish prices will continue to fall in the next two years."

"By staff’s estimates, the potential growth rate will rise gradually (from current rate of about 1%) to about 2½ percent by 2015 as the internal imbalances—arising from rapid credit growth, overvalued property prices, and high price and wage levels—are corrected."

- Skv. myndinni "Real Exchange Rates Compared to Germany" hófst verðhjöðnun á Írlandi 2008 og AGS reiknar með verðhjöðnun í 2 ár til viðbótar skv. skýrslu AGS um Írland frá júlí 2010.

- 4 ár í verðhjöðnun. Til að ná til baka samkeppnishæfni þeirri sem Írland glataði, þegar írar misstu innlenda verðbólgu úr böndum á umliðnum áratug - sbr. "Real Exchange Rates Compared to Germany".

- Skv. AGS er atvinnuleysi á Írlandi 17%.

- Írar eins og Ísland á sama tíma, gengu í gegnum bóluhagkerfi. Þ.e. einmitt þ.s. gerir stöðu Íra áhugaverða, því staða Írlands og Íslands felur í sér samanburð á aðlögun hagkerfa sem hafa fallið eftir að bóla sprakk með látum, eftir því hvort þau hafa eigin gjaldmiðil eða starfa með annan gjaldmiðil en eigin.

- Reyndar er stórfurðulegt að hagfræðiprófessorinn, skuli ekki hafa skrifað langa og ítarlega úttekt á Írlandi í samanburði við Ísland, með þennan samanburð í huga.

- Það að hann kýs að leiða slíkann samanburð hjá sér, - vekur spurningar!

- Hann talar um þörf fyrir agaðri samninga um kaup og kjör - getum við lifað við engar launahækkanir?

Niðurstaða

Þorvaldur Gylfason, virðist mér hafa kosið að líta svo á, að virðing hans sem hagfræðings sé til sölu.

Ég get ekki séð annað, að sú grein er ég vitna til, eftir Þorvald Gylfason, fullkomlega eyðileggi hans virðingarstöðu sem hagfræðings.

Hann setur ekki einungis niður, héðan í frá er virðingarstaða hans að mínu mati ónýt - og ég hef ekki trú á að héðan í frá, virði nokkur maður hans skoðanir á hagfræðimálum, nema sannfærðir ESB og Evrusinnar.

Þorvaldur Gylfason er búinn að marka sér bás - hann er orðinn einn talsmanna og einn af áróðursmeisturum Evru og ESB sinna.

Kv.

Stjórnmál og samfélag | Breytt s.d. kl. 21:44 | Slóð | Facebook | Athugasemdir (31)

23.9.2010 | 01:53

Eins og kom fram í gær stýrivextir Seðlabanka 6,25% í stað 7%. Á hinn bóginn, er alger óþarfi að hafa stýrivexti yfir 0%

Ég fullyrði þetta, þ.e. að stýrivextir yfir 0% sé óþarfi. Þessi fullyrðing kemur ef til vill ímsum spanskt fyrir sjónir, þ.s. venja er að halda stýrivöxtum ívið hærri en verðbólgan mælist.

Á hinn bóginn, er vandi umræðunnar um verðbólgu hér á landi, að fjölmargir átta sig ekki á, að þ.s. verðbólga hérlendis á sér fleira en eina tegund af orsakasamhengi, þá er það ekki endilega svo að sama meðalið eigi við alltaf burtséð frá því hvaða tegund af verðbólgu er verið að glíma við!

- Punkturinn er sá, að þegar tekin er ákvörðun um beitingu meðala gegn verðbólgu, á að gera það út frá skoðun á því, hvaða orsakaþættir eru akkúrat að knýja þá verðbólgu þ.s. mismunandi viðbrögð eiga við eftir því, hverskonar orsakasamhengi er á bakvið þá verðbólgu sem þú ert að glíma við!

Yfirlýsing peningastefnunefndar Seðlabanka Íslands: 22. september 2010

"Tólf mánaða verðbólga var 4,5% í ágúst, eða 3,8% ef áhrif hærri neysluskatta eru frátalin. Slaki í þjóðarbúskapnum og gengishækkun krónunnar það sem af er ári styðja við áframhaldandi hjöðnun verðbólgu...Enn er þó gert ráð fyrir að efnahagsbati hefjist á seinni hluta ársins. Verðbólguhorfur eru einnig svipaðar og þær voru í ágúst. Gert er ráð fyrir að verðbólga án áhrifa neysluskatta verði við markmið bankans í lok árs og að hún verði komin nokkuð niður fyrir það snemma á næsta ári. Verðbólguvæntingar hafa einnig lækkað að undanförnu."

- Ef við segjum að verðbólga sé: 4,5%

- Stýrivextir eru: 6,25%

- Þá eru raunstýrivextir: 1,75%

Þetta mun Seðlabankinn túlka með þeim hætti, að aðhald vaxtanna sé 1,75%.

Margir munu ekki sjá neitt athugavert við þetta - enda ekki vanir að velta fyrir sér verðbólgu vs. verðbólgu!

- Ég segi aftur á móti, að aðhald vaxtanna sé þvert á móti 6,25% en ekki 1,75%.

- Að með því að meta aðhald vaxtanna 1,75% en ekki þ.s. þ.e. í reynd þ.e. 6,25% þá vanmeti Seðlabankinn hamlandi áhrif stýrivaxta sinna á getu hagkerfisins til hagvaxtar.

- Þetta þýðir að mínu mati, að Seðlabankinn ofmetur líklega efnahagslega framvindu Íslands, miðað við vaxtastefnu Seðlabankans.

Af hverju segi ég þetta?

- Verðbólgan sem við búum við, er ekki komin til fyrir tilverknað spennu sem skapast innan hagkerfisins, sem einkum sögulega séð er á formi ofþenslu, þ.e. hækkana hrinu af völdum stjórnlausra innlendra kostnaðarhækkana sem reknar sögulega séð eru oft af launahækkunum.

- Vextir virka gríðarlega vel öllu að jafnaði á verðbólgu sem hefur slíkt orsakasamhengi, þ.s. hærri vextir gera lán dýrari sem fækkar útlánum, hækka vaxtagjöld þeirra sem skulda svo þeir minnka við sig neyslu og skera niður kostnað. Með öðrum orðum, draga fé út úr hagkerfinu.

- Slaki er á hagkerfinu segir Seðlabankinn.

- Samdráttur er enn ríkjandi, segir Seðlabankinn.

- Auðvitað vita allir hvernig hún varð til, þ.e. við stóra gengisfallið um árið.

- Verðbólgan núverandi er sem sagt einungis eftirhreytur gengishrapsins.

- Hún er að deyja algerlega af sjálfu sér. En, þ.s. orsökin er gengishrap þá þíðir gengisstöðugleiki að hún hverfur - meira þarf ekki til, en gengisstöðugleika til þess að framkalla þá útkomu.

- Vextir hafa einungis áhrif á slíka verðbólgu ef þeir stuðla að gengisstöðugleika.

En takið eftir, að gengið hefur styrkst nokkuð á þessu ári - en á sama tíma hafa vextir verið að lækka.

Ég held því þvert á móti fram - að vaxtalækkunin hafi verið að hjálpa genginu og að auki, það loforð að sú lækkun muni halda áfram.

Af hverju er það svo?

Háir vextir bæla hagkerfið - þ.s. vaxtagjöld eru þá hærri en ella þ.e. kostnaðurinn við lán. Á sama tím eru lán einnig dýrari en ella.

Hækkandi vextir skapa því væntingar um minnkun framtíðar umsvifa hagkerfisins.

Lágir vextir hvetja hagkerfið - þ.s vaxtagjöld eru þá lægri en ella, þ.e. kostnaður við lán. Á sama tíma verður lántaka ódýrari.

Lækkandi vextir skapa því væntingar um aukningu framtíðar umsvifa hagkerfisins.

Ef háir vextir draga fé út úr hagkerfinu - þá auka lágir vextir fjárstreymi innan þess.

- Þ.e. einmitt þetta aukna fjárstreymi sem hækkar gengið þ.s. það eykur eftirspurn eftir krónum.

- Ef framboð á krónum er ekki aukið á móti, þá hækkar sú aukna eftirspurn verðið á krónunni þ.e. gengið.

Flóknara er þetta ekki.

Auðvitað samhliða hjálpar jákvæður vöruskipta jöfnuður einnig genginu. En sá var einnig til staðar á síðasta ári, en gengishækkun hófst á þessu ári en ekki því síðasta. Vextir eru á hinn bóginn umtalsvert lægri í ár en í fyrra.

Ef þeir væru lækkaðir enn frekar þá myndi gengið styrkjast enn meir. Á hinn bóginn, þá vil ég ekki frekari gengisstyrkingu og myndi hvetja Seðlabankann til að prenta peninga á móti til að halda genginu stöðugu.

En, hækkun gengis myndi draga úr hagnaði okkar af viðskiptum og auka innflutning - en vegna hárra gjaldeyrisskulda þurfum við á eins miklum hagnaði af utanríkisviðskiptum og við getum mögulega framkallað.

Þó genginu væri haldið stöðugu með slíkum inngripum, þá styrkir lækkun vaxta eins og ég legg til, - til muna getu hagkerfisins til hagvaxtar. Á því þurfum við einnig að halda.

Á sama tíma, þá skánar hagur skuldugs almennings vegna lækkunar vaxtagjaldakostnaðar. Batnandi hagur hagkerfisins, síðan ætti einnig að skila þeim batnandi hag þar ofan á!

Kv.

22.9.2010 | 01:26

Er sannleiksferli lausnin?

Atburðir undanfarinna daga, sýna og sanna að innlend stjórnmál, ráða ekki við það að afgreiða eftirfarandi spurningar um sekt/sakleysi pólitíkusa er tengdust hruninu; þ.e.: Hvort á að ákæra eða ekki? Hverja á að ákæra eða ekki?

Ég held að flestir Íslendingar séu sammála því, að umræðan á Alþingi um þau mál, sé orðin að ómenguðum skrípaleik.

Það hafa verið ímsir toppar - Pétur Blöndal var þó sterkur inni sem leiksmiður fáránleikans, er hann hélt því fram að Geir H. Haarde og Árni Mathiesen, hefðu axlað ábyrgð á hruninu með því að hverfa af vettvangi stjórnmálanna.

En, ég verð að segja, hafandi í huga að ekki hættu þeir sjálfviljugir né hafa þeir virst sakbitnir fram að þessu - að ég sel ekki mína fyrirgefningu svo ódýrt.

Rifrildi á rifrildi ofan

Flest bendir til að málið sé farið að snúast yfir í hreinar og ómengaðar partisan kritur, þ.s. fylgismenn Samfylkingar og Sjálfstæðisflokks, standa þétt með sínu fólki, sem ásakað er fyrir vanrækslu í starfi.

Þetta væri ekki vandi, ef á bak við þessar 2. meginfylkingar væri ekki stórt hlutfall þjóðarinnar.

Ekki er mikið gagn í, að lísa restina af þjóðinni fífl - og ráðast fram; þ.s. þá skapast hætta á þróun yfir í borgaraleg átök á götum úti.

En Samfóar og Sjallar, eru nægilega margir til að ef þeir standa þétt með sínum, þá er borgarastyrrjöld raunverulegur möguleiki, ef aðrir taka sig til og mæta með stálinn stinn.

En, þessar deilur geta haldið áfram að vinda upp á sig lengi enn - og engin leið er að segja fyrirfram, hve langt það getur gengið.

Nógu margar þjóðir úti í heimi, hafa lent í því að sjálft samfélagið brotnaði upp og nágranni fór að berja á nágranna, frændi á frænda o.s.frv.

Plan B: "Truth Commission" - Sannleiksferli!

Þetta er aðferð sem nokkur fj. þjóða hefur farið, sjá: Truth and reconciliation commission

Sjá einnig: Truth and reconciliation commission of South Africa

Ekki síst: Truth and Reconciliation Commission of South Africa Report

Skýrslan er vistuð á vef S-Afr. stjv. og virðist sjálf aðalskýrslan um niðurst. sannleiksferlisins er þar fór fram - fyrir áhugsama er nenna að verja nokkrum dögum, jafnvel vikum í lestur :)

- Grunni til virðist þetta sett upp með sama hætti og dómstóll.

- Sannleiks nefndinni, er þá með sérlögum veitt sama staða og völd, og hún væri dómstóll.

- Hún dæmir þó ekki né ákærir hún nokkurn.

- Venja er að fólk sem telur sig hafa orðið fyrir skaða vegna þeirra glæpa sem nefndin er að rannsaka, fái að koma fram fyrir nefndina og segja frá / útskýra sín sjónarmið.

- Nefndin, fær skv. lögum sem hún starfar eftir, rétt til að veita einstaklingum sem eru ásakaðir um að vera gerendur uppgjöf saka, gegn því að þeir komi fram fyrir nefndina, veiti þær upplýsingar er þeir búa yfir.

- Sú uppgjöf saka, er háð því að þeir gefi allt upp og þ.e. nefndin sem ákveður, hvort þeir hafi staðið við þau skilyrði sem þeir samþykktu - svo uppgjöf saka öðlist gildi fyrir lögum.

- En, reikna má með, þegar þekkt andlit koma fram, að ímsir dragi sig fram úr skúmaskotum með erfiðar spurningar, og þ.e. nefndin og starfsmenn hennar sem skoða/meta þær upplýsingar, og gagnsvör þess sem stendur frammi fyrir henni.

Þurfum við á þessu að halda?

Sannarlega hafa þær aðrar þjóðir er beitt hafa slíku sannleiksferli, vanalega gengið í gegnum umtalsvert meira dramatíska atburðarás en við höfum fram að þessu.

Á hinn bóginn, verður ekki á móti mælt að mál tengd hruninu - þ.e. þeirra sem ásakaðir eru fyrir að hafa staðið sig ílla þannig að meiri skaði hlaust af en ástæða var til sbr. ásakanir gegn ráðherrum Þingvallastjórnarinnar - annars vegar - og - hins vegar - mál þeirra sem sakaðir eru um að hafa leist úr læðingi þá röð orsakaþátta er leiddi til hrunsin; kljúfa þjóðina í herðar niður.

Slíkt ástand er hættulegt, þ.s. slíkar deilur geta haldið áfram að stigmagnast og engin leið - eins og ég sagði - er að vita fyrirfram, hve langt slík stigmögnun getur farið.

Mín skoðun sem áhorfandi af þessu og Íslendingur á fertugu, er að engin leið sé til að innlend pólitík geti fundið á þessu ásættanlega lausn.Mér finnst einnig á hæsta máta líklegt, að hingað verði að fá okkur til aðstoðar einstaklinga erlendis frá, er þekkingu hafa á sannleiksferlum - ekki síst þá er unnið hafa við slík.

En, þ.s. allar megin pólitískar hreyfingar landsmanna í gegnum árin eru djúpt innviklaðar og stuðningsmenn þeirra eru svo stór hluti almennings, þá verður mjög erfitt að finna hérlendis nokkurn þann, sem talist getur nægilega hlutlaus svo að meginfylkingar geti sætt sig við þeirra niðurstöðu!

Svo, ég held að það sé klárt að ekki einu sinni sé það svo, að ísl. pólit. ráði ekki við málið, heldur að auki það, að slíkt hið sama eigi við sjálfa þjóðina - aðstoð þekktra einstaklinga að utan muni verða að koma til!

Kv.

21.9.2010 | 01:39

Ónýtti Ingibjörg Sólrún og samráðherrar Samfó í Þingvallastjórninni, möguleika Íslands á inngöngu í ESB?

Vangaveltur er koma upp, þegar farinn vegur er íhugaður. En, þessa dagana er skrafað og skeggrætt hvort ákæra eigi hana og 3. aðra samráðherra úr þeirri ríkisstj. En, miðað við umræður á Alþingi í gær 20. sept. virðast líkur þess, að ákærur verði út gefnar fara þverrandi.

En, hann Marínó G. Njálsson kom með lista yfir hvað Þingvallastjórnin hefði getað gert betur:

Hvað gátu Geir H. Haarde, Árni M. Mathiesen, Björgvin G. Sigurðsson og Ingibjörg Sólrún Gísladóttir gert?

1. Talað af hreinskilni og þannig varða almenning við yfirvofandi hruni.

2. Stutt við Fjármálaeftirlitið svo það hefði getað veitt fjármálafyrirtækjunum aðhald

3. Fengið alvöru efnahagsráðgjafa strax eftir að stjórnin var stofnuð

4. Hlustað á aðvaranir aðila utan landsteinanna

5. Setja lög til að halda aftur af vexti fjármálafyrirtækja

6. Banna Landsbankanum að opna Icesave í Hollandi

7. Hætta að draga lappirnar í öllu sem skipti máli

8. Fara í gerð viðbragðsáætlana til að bjarga því sem bjargað varð í staðinn fyrir að fara í söluherferð fyrir fjármálafyrirtækin.

9. Taka alvarlega aðvaranir sem þeim barst.

Þó þessi listi sé langt í frá óumdeilanlegur í einstökum atriðum, þá held ég að tvennt standi upp úr - hvað það varðar sem ríkistj. Geira og Sollu hefði getað gert betur:

- Icesave í Hollandi - opnað í maí 2008.

- Bretar sáu hvert stefndi mánuðum fyrir hrun, og vildu fá Icesave fært undir bresk umráð.

- En, stjórnendum Landsbanka, tókst að hindra þá aðgerð - en Bretar voru til í þetta alveg fram undir það síðasta, vikur fyrir hrun.

- Aðalvandinn, var að Bretar ætluðust til að þetta væri fært undir Heritage bankann, er þá var í eigu Landsb. en í kröfu Breta fólst að mjög veruleg eiginfjárinnspýting myndi fylgja, sem Landsbankinn á þeim tíma sennilega hafði ekki fé til, þannig að til inngripa ríkisstj. hefði þurft að koma.

- Sennilega hefði þetta þó samt, verið til miklu muna minna fjárhagslega skaðvænlegt fyrir ríkissjóð Ísl. en Icesave deilan hefur síðan verið.

- En, alls ekki er ósennilegt, að t.d. harkalegum aðgerðum Breta þegar hrunið var að eiga sér stað, hefði verið forðað, þegar Kaupþings Banki var tekinn niður. Hann hefði lifað e-h lengur a.m.k. þ.s. hann var þá núbúinn að fá fjárinnspýtingu frá sameiginlega frá yfirvöldum í Danm., Noregi og Ísl.

- Síðast en ekki síst, að þeirri harkalegu milliríkjadeilu, er við eigum í við Holland og Bretland, hefði verið forðað.

- Ég tek fram að ég er enginn sérstakur áhugamaður um ESB aðild Íslands, þvert á móti.

- En mér finnst blasa við, að horfur Íslands í aðildarmálum, hefðu verið til mikilla muna vænlegri, ef þessi vonda deila, ásamt því tjóni sem hún hefur valdið á ísl. efnahag, hefði aldrei átt sér stað!

Hvert er ástandið eins og það er - kalt mat?

- Ég get ekki séð að Ísland sé fært um að borga af Icesave - já ég veit að höfuðstóll sennilega borgast að miklu leiti upp eða jafnvel alveg - en meginkostnaðurinn hefur alltaf verið vaxtakostnaður. Sá því miður tel ég að verði mun hærri, en þeir 300 milljarðar er hann var upphaflega reiknaður sem og þær tölur kynntar af Steingrími J. sumarið 2009. Þar koma til að tafir á því að sala eigna úr þrotabúi fari fram, miðað við upphaflegar áætlanir, hægja á niðurgreiðslu skuldar (látum vera deilur um hvort við skuldum þetta eða ekki en þ.e. sannarlega skoðun Breta og Hollendinga) þannig að reiknaðir vextir verða af hærri upphæðum en gert var ráð fyrir - annars vegar - og - hins vegar - að vextir reiknast yfir lengra tímabil, en upphaflega var haft sem viðmið.

- Ísland er ekki fært að borga, vegna þess að það verður ekki fært að borga þær skuldir, sem þegar hvíla á Íslandi þ.e. samþykktar og viðurkenndar skuldir, er ekki tengjast Icesave. Þannig, að án tillits til Icesave, stefnir Ísland að því er virðist fullkomlega óhjákvæmilega í greiðsluþrot. Lán frá AGS fresta því þó um nokkurn tíma, ef til vill út 2013 jafnvel fram á mitt eða jafnvel út 2014 - en það mun krefjast sparnaðar á gjaldeyri þ.e. innflutningshafta af einhverju tagi.

- Ástæðan er að álverin eru ekki að koma - en 2 risaálver annað á Reykjanesi og hitt við Húsvík cirka svipað stórt og Reyðarál, ásamt stækkun Straumsvíkur; áttu sameiginlega að dæla hingað inn nægilegu fjármagni, svo að ríkissjóður Íslands hefði tekjur til að standa undir þeim skuldum sem á honum hvíla ásamt AGS lánum.

- En þessi ályktun er fremur augljós hafandi í huga, að í júlí fékk OR neitun um lán frá Þróunarbanka Evrópu, til að fjármagna Búðarhálsvirkjun. Ríkisstj. lét samt sem áður útboð fara fram - en engar framkvæmdir geta hafist, án lánsfjármögnunar. Ríkissjóður getur ekki lagt sjálfur til fé.

- Þróunarbanki Evrópu, er einmitt stofnun sem veitir lán sem bankar eru tregir til, en þó eins og nafnið bendir til - einkum til landa er þurfa frekari efnahagslega framþróun. Augljóslega var leitað til bankans, vegna þess að neitun hafði fengist alls staðar annars staðar frá.

- Þ.s. Búðarhálsvirkjun er til miklu muna minna áhættusamt verkefni en hin verkefnin - þ.e. mun smærri í sniðum og ódýrari til mikilla muna - á sama tíma og hún á að veita orku til stækkunar álvers sem þegar er starfandi þ.e. Straumsvíkur álvers; þannig að það blasir við að áhættan við þetta tiltekna lán er minnst og ekki einungis minnst, heldur langminnst.

- Þetta segir mér, að til mikilla muna áhættusamari og að auki til mikilla muna stærri - lán, til hinna mikilla muna stærri og dýrari verkefna; séu þar af leiðandi hverfandi líkleg til að berast okkur í hendur.

Niðurstaða

Icesave deilan dregst á langinn, þ.s. engin leið verður að sýna fram á greiðsluhæfni landsins. Bretar og Hollendingar halda áfram að vera ósáttir, og þ.s. að viðræður við ESB um aðild skiptast í 35 svokallaða kafla hver um sig, er í reynd sjálfstæður samningur sem þarf hver um sig sitt samþykki allra aðildarríkja - en þó ekki staðfestingu fyrr en síðasti kaflinn hefur verið kláraður; þá er þeim í lófa lagið, að tefja aðildarviðræður eins lengi og þeim sýnist. Hæglega framyfir lok kjörtímabilsins.

Þannig sýnist mér, að sanngjörn túlkun sé að með því að klúðra svo gersamlega í ríkisstj. með Sjálfstæðisflokknum, í tíð Þingvallastjórnarinnar - hafi Samfylkingin í reynd glutrað niður stóra draumnum, þ.e. aðild Íslands að ESB.

En, ef einhverjir hafa efasemdir um að þessi greining sé rétt, einfaldlega veltið fyrir ykkur ef Icesave deilan hefði aldrei orðið, hve mikið - mikið auðveldari samningamál myndu þá hafa verið og að auki viðhorf þjóðarinnar til ESB aðildar allt - allt önnur.

Kv.

19.9.2010 | 15:56

Bólan mikla! Ein samfelld fasteigna- og fjárfestingabóla myndaðist á vesturlöndum á umliðnum áratug! Ísland tók þátt í þessu ævintýri!

Það var áhugavert að hlust á Cris Martenson á Silfri Egils. Þ.s. hann segir er ég að mörgu leiti sammála.

Staðreyndin er sú, að á umliðnum áratug varð til á vesturlöndum ein sameiginleg fasteigna- og fjárfestingabóla. En, hún kom einnig fram í neyslumunstri og í reynd voru lífskjör almennings á vexturlöndum fölsuð - ekki endilega viljandi - á umliðnum áratug.

- Þ.e. við vörum öll að lifa um efni fram.

- En, einfalt dæmi segir að ef þú eyðir meira en þú vinnur þér inn, þá safnar þú þér upp hala af vandræðum, er síðar mun koma þér í koll.

Sennilega eru skuldadagar að koma. En, flest bendir til að næstu ár verði ár mjög samankreppts hagvaxtar bæði í Evrópu og Bandar. - þ.e. "best case scenario".

En, einnig getur farið á verri veg, þ.e. að nýtt hrun orsakist og löndin beggja vegna sökkvi í aðra og enn dýpri kreppu.

Hættan á því er sannarlega mjög - mjög svo til staðar, því enn eru þær ástæður er keyrðu hlutina í þrot í fyrsta lagi enn til staðar, og undirliggjandi verðþættir viða hafa margir hverjir ekki enn aðlagast niður á við að því marki sem búast má við að séu raunverulega sjálfbært miðað við aðstæður.

Ár hinna ofsalágu vaxta

Mín skoðun er að núverandi vanda sé að rekja aftur til dot.com bólunnar á 10. áratugnum, en síðan þá hafa peningar samfellt verið mjög ódýrir þ.e. stýrivextir samfellt mjög lágir í Bandar. og víðar.

Þegar vextir eru mjög lágir eða jafnvel núll, þá verða lán mjög ódýr sem hvetur til skuldsetningar þvert yfir atvinnulífið en einnig hjá almenningi.

Þetta hvetur einnig spekúlanta þ.s. áhættan af lántöku til áhættu fjárfestinga sýnist þá lítil eða minni en ella.

Með mjög lágum vöxtum, sýnast lán aðlaðandi leið til að öðlast lífsins gæði sem laun þín duga ekki fyrir - sú freysting varð fjölmörgum neytendanum ofviða og mikið af umframneyslu fór fram í löndum Vesturheims, gegn vaxandi skuldum sem á 10. áratugnum virtist neitendum ekki varasamt þ.s. vegna lágra vaxta voru afborganir ekki nema lítið hlutfall tekna.

Á sama tíma, þá skapaði umframneysla aukinn þrifnað fyrirtækja er framleiða neysluvarning, þau borguðu góð laun, það gerðu einnig bankar sem þrifust eins og aldrei fyrr þ.e. útlánasprenging keyrði gríðarlega hraða stækkun þeirra og þeir borguðu einnig há laun.

Almenn hækkun launa átti sér stað, er knúði bóluna á enn hærri skala þ.s. almenningur gat þá keypt sér enn meira og treysti sér til að standa undir enn meiri lánum, sem blés bankakerfið enn - enn meir út, og einnig fyrirtækin í framleiðslu á neysluvarningi.

En, ekki bara bankar og framleiðendur neysluvarnings nutu góðs, heldur einnig þeir er byggðu húsnæði en þ.s. lán voru ódýr og laun fóru hækkandi - allt á heildina litið út á krít - ódýru lánin þíddu að fólk gat keypt sér dýrari húsnæði en áður og margir er ella hefðu ekki haft efni á húsnæði yfirleitt fjárfestu í íbúð. Þannig að jafnhliða - sameiginlegu bankabólunni - neyslubólunni; þá skapaðist einnig sameiginleg húsnæðisbóla.

Þannig varð gríðarleg aukning eftirspurnar eftir húsnæði, sem hækkaði alls staðar í verði langt umfram þ.s. áður hafði tíðkast, og bankar lánuðu miðað við þau uppsprengdu verð - og þ.e. einmmitt stærsti vandi bankakerfanna, og víðast hvar eru verð enn ekki neinst staðar nærri því að vera fallin niður á þann verðstandard er til staðar var fyrir bólu.

Fasteignabólurnar voru þó misýktar - sbr. Ísland, Spán, Írland, Bandar. og sennilega einnig Bretland.

- Í öllum þessum löndum, meira en 2-faldaðist verð á húsnæði.

- Í öllum þeim löndum, þó verð hafi nú lækkað nokkuð, eru þau enn mun hærri en þau ættu að vera, ef miðað var við verðþróun áratuganna á undan.

- Þetta segir á mannamáli, að enn séu til staðar mikið meira magn slæmra lána innan bankakerfa landanna, en fram að þessu hefur verið viðurkennt, þ.s. hagsmunaðilum virðist vera takast a.m.k. enn um sinn, að viðhalda verðum, sem erfitt er að sjá að geti staðist. Þannig, er eiginfjárhlutfall bankanna í bókum meira, en þ.e. sennilega í reynd.

- Þ.s. ég er að segja, er að sennilega er stór hluti starfandi banka á vexturlöndum raungjaldþrota, en þeir ásamt stjv. hafa hagsmuni af því, að leika þann þykjustu leik, að mál séu í lagi.

Gunnr 19.9 2010 05:57 - (tekið úr athugasemd Gunnr) sjá:

Vilja rannsaka þenslu Íbúðalánasjóðs árið 2004. Framsóknar- ráðherrar á móti

Fara inn á Þjóðskrá:

http://www3.fmr.is/Markadurinn/Visitala-ibudaverds

Gerið eftirfrandi:

Hlaðið inn Excel skránni um vísitala íbúðarverðs á höfuðborgarsvæðinu frá 1994

Horfið á gluggann verð í sérbýli. Það kemur fra eftirfarandi

Verð janúar 1994 100% fram á mitt ár 1999 já í 5 ár.

janúar 1999 109%

janúar 2000 128%

janúar 2001 150%

janúar 2002 156%

janúar 2003 159%

janúar 2004 181%

janúar 2005 244%

janúar 2006 304%

janúar 2007 345%

janúar 2008 398%

janúar 2009 377%

janúar 2010 334%

... ágúst 2010 328%

Til samanburðar í Bandaríkjunum:

Median and Average Sales Prices of New Homes Sold in United States 1963-2008

Year Median Averag

1990 $122,900 $149,800 1991 $120,000 $147,200 1992 $121,500 $144,100 1993 $126,500 $147,700 1994 $130,000 $154,500 1995 $133,900 $158,700 1996 $140,000 $166,400 1997 $146,000 $176,200 1998 $152,500 $181,900 1999 $161,000 $195,600 2000 $169,000 $207,000 2001 $175,200 $213,200 2002 $187,600 $228,700 2003 $195,000 $246,300 2004 $221,000 $274,500 2005 $240,900 $297,000 2006 $246,500 $305,900 2007 $247,900 $313,600 2008 $232,100 $292,600

Best að taka fram, að ekki er verðbólga frádregin til að framkalla raunverðhækkun. En, verðbólga umliðins áratugar var lág svo að verðbólgan spilar tiltölulega litla rullu.

Ekki má heldur gleyma spekúlöntum, sem hagnýttu sér ódýr lán til að spekúlera í fjármálalegum eignum víða um heim, þetta sáum við m.a. í svokölluðu "carry trade" er varð á krónunni.

Margir - fjölmargir, tóku lán til fjárfestinga og gríðarlegt lausafjármagn skapaðist vegna hagnaðar sem til varð meðan verð hækkuðu alls staðar að því er virtist þannig að það var oftast nær gróði af fjárfestingu, þannig að mjög hröð aukning var á því frjálsa fjármagni sem flæddi þangað sem það augnablik virtist nokkur pens á hlut vera meira að fá.

Aðilar fóru að höfða til þessa flæðandi fjármagns, með því að bjóða vaxtakjör miðuð til þess eins að fá eitthvað af þessu skammtímafjármagni til sín sbr. hér sala krónubréfa. Fyrirtæki gerðu þetta hið sama, þ.e. arðgreiðslur fóru fram í vaxandi mæli burtséð frá raunverulegum hag fyrirtækjanna þ.s. fjármagnið flæddi til þeirra er greiddu mesta arðinn.