5.8.2013 | 01:32

Įhugaverš įrskżrsla "B.I.S" setur ķ samhengi lélegan hagvöxt ķ heiminum įsamt hratt vaxandi skuldum rķkja!

Sjį hlekk į skķrsluna: 83rd Annual Report 1 April 2012–31 March 2013. Eitt sem er ljóst af lestri hennar er aš innan Bank Of International Settlements rįša "austerians" ž.e. žeir sem telja aš samhengiš milli rķkisskulda og hagvaxtar sé skżrt ž.e. skuldir stušli aš minni hagvexti og aš sama skapi sé lķklegt til aš auka hagvöxt aš skera nišur.

Žeir meš öšrum oršum, eru fylgjandi kenningunni sem hefur veriš keyrt į innan ESB, aš nišurskuršur sé leišin til aš skapa hagvöxt.

Eitt vandamįliš viš žį kenningu er einfaldlega, aš samhengiš į milli skulda og hagvaxtar er alls ekki augljóslega meš žeim hętti, aš skuldir valdi minni hagvexti.

Žaš er aušvitaš alveg rétt hjį žeim aš fylgnin milli skulda og hagvaxtar er mjög sterk ž.e. mjög skuldug rķki hafa vanalega mjög slakan hagvöxt og öfugt, skuldlķtil rķki eru oftast nęr meš frekar góšan hagvöxt.

En sambandiš getur allt eins veriš meš žeim hętti, aš lķtill hagvöxtur valdi skuldum - - ekki sķst, aš kreppur valdi versnandi skuldastöšu sbr. minnkandi tekjur rķkis, af žvķ leišir t.d. vaxandi hallarekstur.

- Leišin aš minnka skuldir, sé žvķ sś aš - - skapa hagvöxt.

Žeir blįsa lķka į žaš, aš nišurskuršur geti veriš "self defeating" vegna žess aš svokallašir "fiscal multipliers" séu óvenju hįir viš nśverandi ašstęšur - - ž.e. aš 1% nišurskuršur valdi meiri samdrętti viš nśverandi kreppuašstęšur en oft įšur.

- Žeirra hvatning er aš rķki taki til hendinni - ekki bara Evrópa, heldur žau rķki Asķu sem eru skuldsett, og Bandarķkin - - og skeri nišur.

- Žó ég fölni viš tilhugsunina um žaš, hvaš raunverulega mundi gerast, ef af žvķ yrši aš eftir žeim rįšleggingum vęri raunverulega fariš.

Žessi deila hefur veriš sérdeilis hįvęr seinni misserin - - "austerians" hafa einnig tilhneigingu til aš hafa ķmugust į peningaprentun, en sešlabankar geta tryggt eigin rķkissjóš peninga į mjög hagstęšum kjörum - burtséš frį skuldastöšu og einnig afstöšu markaša til skulda žess rķkis.

Žaš leišir aušvitaš til žess - - aš žaš tiltekna rķki, hefur fleiri valkosti en t.d. ašildarland evru, sem ekki hefur žaš val aš fį ódżrt fé frį eigin sešlabanka og er žvķ hįš vilja markaša, og fjįrmįlastofnana.

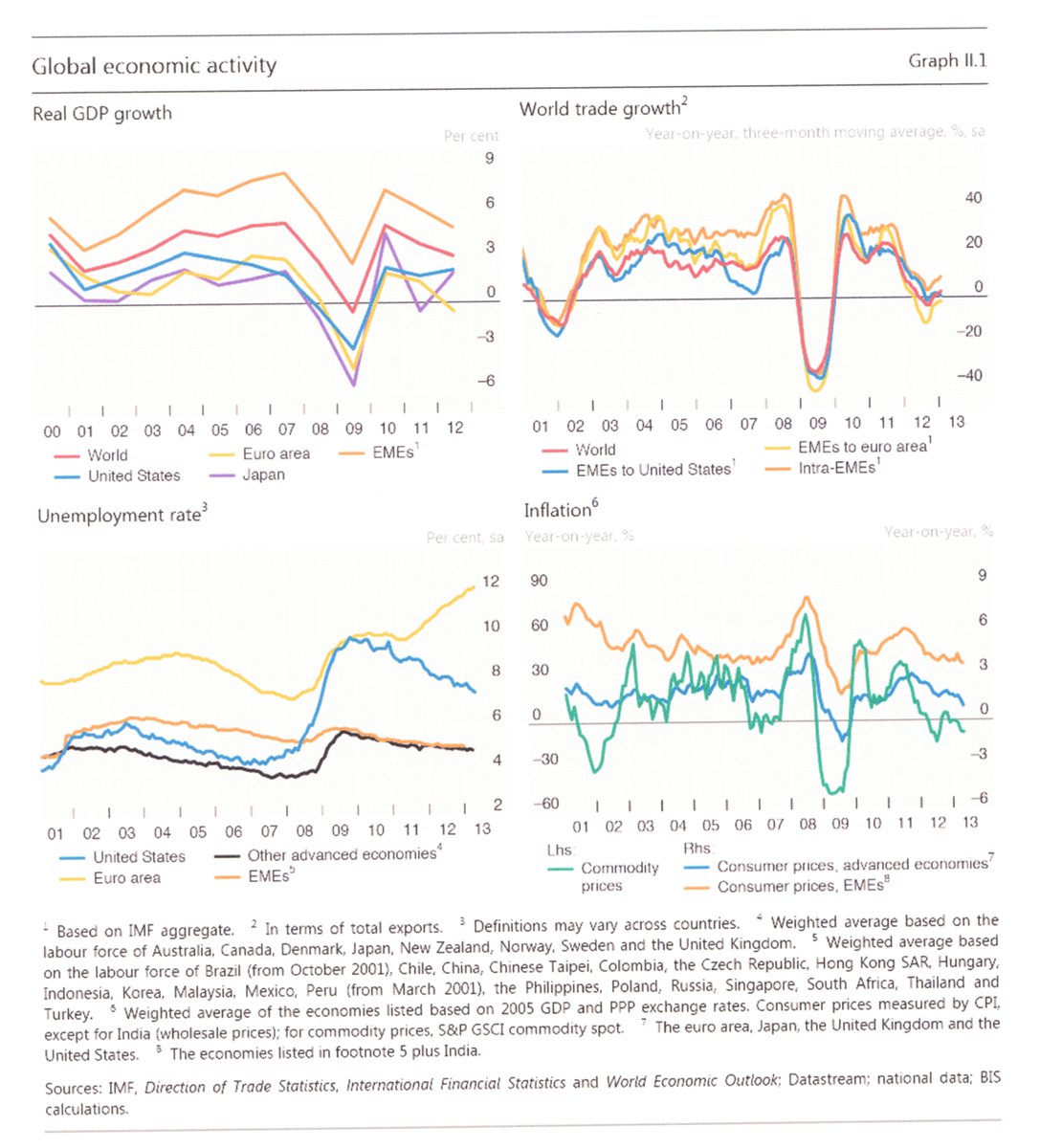

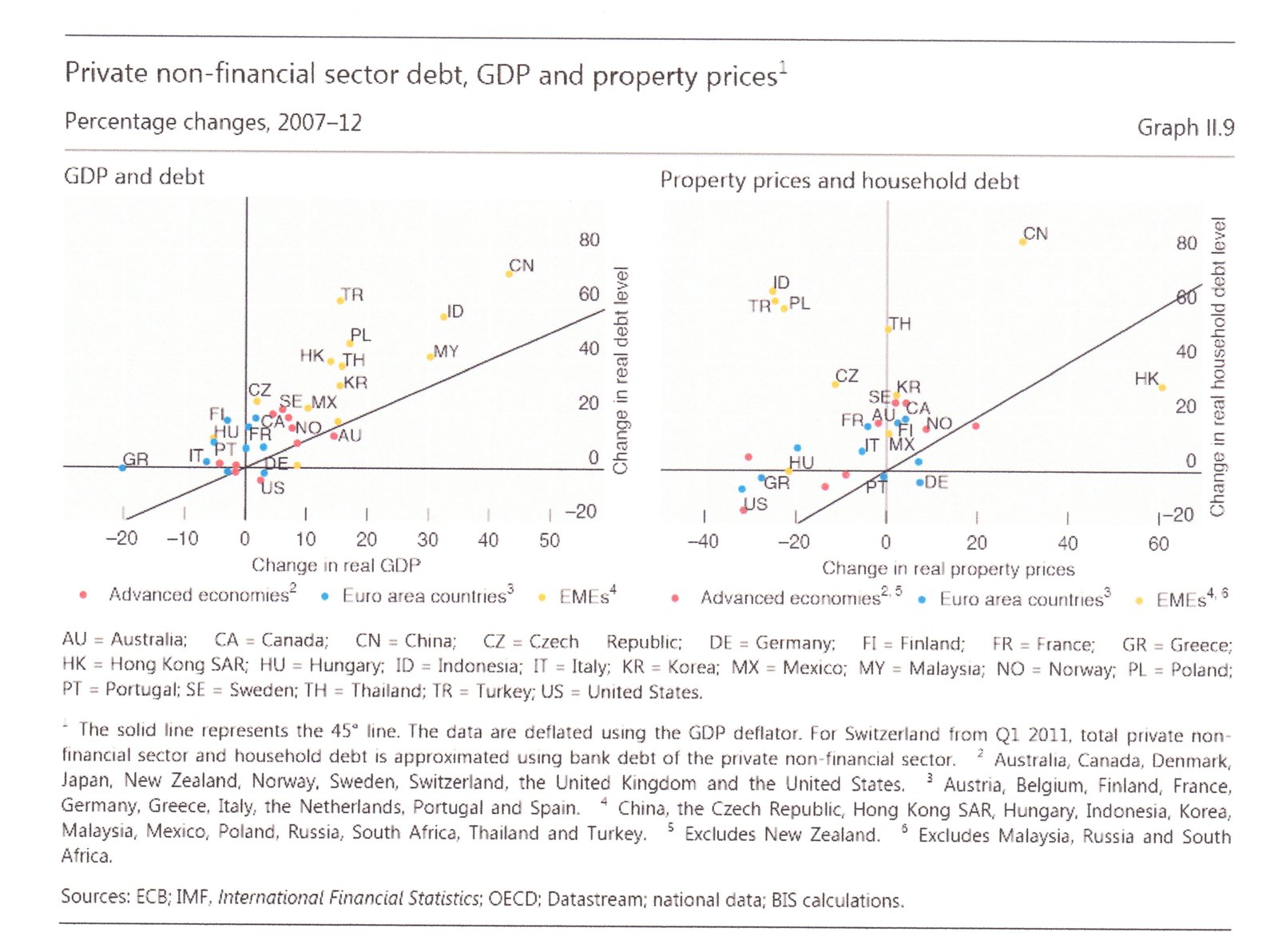

Myndin aš nešan sżnir mjög vel hve hagvöxtur ķ heiminum er lélegur!

Takiš eftir žvķ - aš sś heimsįlfa sem fer lengst ķ nišurskurši.

Eins og "austerians" vilja - einnig hefur langsamlega lélegasta hagvöxtinn.

Og einnig žar er atvinnuleysi ķ aukningu.

Žaš er įhugavert aš žeir segja žaš - - "unclear" af hverju hagvöxtur hefur veriš lélegri allra sķšustu įr, en tja įrin į undan.

En ég er ósammįla žvķ - - aš žaš sé "unclear."

Žaš hafa oršiš digrar efnahagsbólusprengingar bęši ķ Evrópu og Bandarķkjunum.

En Bandarķkin eru aš standa sig verulega betur ķ žvķ, aš komast upp śr žeim vanda er varš til.

"Economic growth in almost all the major advanced economies has slowed significantly compared with the pre-crisis years. Between 2010 and 2012, real GDP in the advanced economies expanded by an annual average of only 1.3%, compared with 2.3% between 2001 and 2007 (Graph III.1) and 2.7% between 1979 and 2007. The only major exception is Germany, which bounced back from a period of stagnation in the early 2000s. In the emerging market economies (EMEs), GDP growth slowed to an annual average of 5.6% in 2010–12, down from 7.5% between 2001 and 2007, and 6.3% between 1979 and 2007."

Žaš aušvitaš eru "spillover" įhrif af lélegri hagvexti ķ Bandarķkjunum og Evrópu, yfir til "nżmarkašslanda" sem eru hįš "rķku" löndunum um markaši.

Minni hagvöxtur leišir žar leišir žį beint til minni hagvaxtar ķ "nżmarkašslöndum" og aušvitaš lélegri vöxtur ķ bįšum hópum rķkja, til slakari hnattręns vaxtar.

"General government gross debt is expected to continue increasing in numerous advanced economies. In 2013, it is projected to be close to 230% of GDP in Japan; over 180% in Greece; over 140% in Italy and Portugal; close to 130% in Ireland; around 110% in the United States, the United Kingdom and France; and near 100% in Belgium and Spain. By contrast, it is projected to be below 90% and close to stabilising in Canada and Germany (Table IV.1). "

Sko, ég sé enga fęra leiš til žess aš mögulegt sé aš "skera" sig nišur śr skuldum vel yfir 100% af žjóšarframleišslu - - en žaš žarf aš muna aš žetta eru lżšręšiskerfi.

Ašgeršir stjórnvalda žurfa aš hafa stušning.

"But progress has not been uniform across advanced economies. The largest adjustment has taken place in economies facing financial market pressures. Among the countries under EU-IMF financial support programmes, Greece is expected to have improved its underlying primary balance by almost 17 percentage points of potential GDP by the end of 2013, while Ireland and Portugal are expected to have improved theirs by 7.3 and 6.8 points, respectively. As for countries whose governments still enjoy financial market access, Spain’s underlying primary balance will have improved by 8.3 percentage points and Italy’s by 5.1 points (Table IV.1). By contrast, the pace of adjustment has been slower in those countries where market pressures have been less intense. Within the euro area, France will have raised its underlying primary balance by 4.9 percentage points, while the figures for the Netherlands, Austria and Belgium are 3.5, 2.4 and 2.3 points, respectively. "

Takiš eftir notkun žeirra į oršinu "progress" en žaš viršist notaš žannig aš nišurskuršur sé form af "progress" žannig aš lönd sem skera meir nišur hafi meira af žessum "progress" en žau sem skera minna žį einnig minna af žeim "progress."

- Takiš eftir skuldastöšu Grikklands - - aš žrįtt fyrir 17% af žjóšarframleišslu nišurskurš!

- Stefnir skuldastašan samt ķ 180% af žjóšarframleišslu.

- Og žaš žrįtt fyrir ath. - - aš skuldir hafi veriš skornar nišur tvisvar.

Žaš sem aušvitaš ręšur mestu um žessa stöšu - - er hiš hrikalega hrun ķ hagkerfinu ž.e. um 25%.

Og aš, enn viršist ekki ķ augsżn ķ reynd aš žaš sé stopp į žvķ.

Aš sjįlfsögšu er minnkun rķkisins - - ekki gott ķ sjįlfur sér. En ķ žeim löndum ž.s. mest er veriš aš minnka rķkisśtgjöld. Er einnig veriš aš skera nišur og žaš hressilega žjónustu viš almenning.

Og žvķ félagslega endurdreifingu sem į sér staš, žannig aš félagsleg fįtękt er ķ aukningu.

Hröš aukning į fįtękt samfara hrašri aukningu atvinnuleysis - - er hęttulegur kokteill.

" By end-2013, the United Kingdom and the United States will have improved their underlying primary balances by 3.3 and 4.8 percentage points of potential GDP, respectively, since 2009. Only Japan has experienced a deterioration of its underlying primary balance, partly due to post-earthquake rebuilding efforts. In view of a projected 2013 headline deficit that exceeds 10% of GDP, restoring Japan’s fiscal health remains a huge challenge (Table IV.1)"

Japan hefur tekiš žį įkvöršun aš fylgja allt - allt öšru módeli.

Žaš veršur aušvitaš įhugavert aš sjį įrangurinn af žeirri tilraun, en žar hefur veriš tekin įkvöršun aš - auka veršbólgu. Og sešlabankinn fjįrmagna aukna eyšslu og žvķ halla rķkisins meš prentun.

Stendur til aš 2-falda peningamagn ķ umferš. Og auka veršbólgu ķ 2%. Til žess aš fį žį sem eiga peninga til aš verja žeim til einhvers hlutar ķ staš žess aš sitja į žeim.

En mér er ekki mögulegt aš sjį aš unnt sé aš greiša nišur skuldir upp į 230% meš žvķ aš greiša žęr til baka į "nśvirši" nema aš hagvöxtur sé aukinn. Stękkandi hagkerfiš leišir aušvitaš til žess aš skuldastaša mišaš viš žjóšarframleišslu minnkar.

En sögulega séš, žegar skuldastaša er svo ferleg oršin - - beita rķki tveim tegundum af trixum, ef ekki tekst aš fara hagvaxtarleišina:

- Veršbólgu.

- Financial repression" ž.e. aš viršislękka skuldir sķnar annašhvort meš beinum hętti eša óbeinum.

Žaš geta rķki gert sem hafa eigin sešlabanka og eiga allar sķnar skuldir ķ eigin gjaldmišli.

En lönd sem skulda ķ öšrum en sķnum eigin - - žau geta raunverulega oršiš greišslužrota.

Žaš hafa mörg lönd oršiš einmitt greišslužrota ķ hagsögunni.

------------------------------------------

Aš nešan halda žeir žvķ fram - - aš "austerity" sé vķst aš virka ķ ESB, en žį rökstyšja žeir žetta eins og mašur myndi eiga von į aš ašilar frį Sešlabanka Evrópu myndu.

En ž.e. rétt aš sķšan um mitt sl. įr hefur vaxtakrafa markaša gagnvart rķkissjóšum ašildarlanda evru ķ vanda lękkaš verulega, Grikklands mest - - en ž.e. ekki vegna žess aš markašir hafi allt ķ einu sannfęrst vegna žess aš löndin vęru aš skera nišur.

Enda er skuldastaša Grikklands žrįtt fyrir 17% af žjóšarframleišslu nišurskurš, og tvęr eftirgjafir af skuldum, samt langt ķ frį aš vera sjįlfbęr ķ kringum 180% af žjóšarframleišslu.

Meš algerlega ósjįlfbęra stöšu enn til stašar, er ekki rökrétt aš markašir séu aš róast.

Lķklega aš annaš sé ķ gangi!

"For countries that have implemented the largest adjustments, fiscal consolidation has already begun to pay off in the form of improved financial conditions. Within the euro area, Ireland, Italy, Portugal and Spain have seen their sovereign bond yields (Graph IV.3, left-hand panel) and credit default swap (CDS) spreads decline substantially over the past year."

- "In Ireland, yields fell from a peak of roughly 14% in mid-2011 to less than 4% at end-May 2013, and the government has been able to return to the market by issuing bonds of various maturities. Portugal has also regained market access recently."

- "The private sector has also benefited. The CDS spreads of banks and other financial intermediaries have fallen substantially over the past year, leading to sizeable declines in banks’ borrowing costs (Graph IV.3, centre panel)."

- "Likewise, non-financial corporate bond yields in Italy and Spain have come down considerably from their peaks (right-hand panel)."

- "Certainly, the improvement in broad financial conditions reflects not only the reduction of fiscal deficits but also euro area-wide measures such as the ECB’s three- year longer-term refinancing operations (LTROs) and the announcement of the Outright Monetary Transactions (OMTs) facility. Nevertheless, the long-run viability of these programmes ultimately hinges on countries’ carrying out the necessary fiscal adjustment. They do not substitute for fiscal consolidation, but complement it."

Žaš sem skipti öllu mįli var einmitt "OMT" ž.e. loforš Mario Draghi sem hann fékk Bankarįš Sešlabanka Evópu til aš samžykkja - - um kaup į skuldum ašildarrķkja evrusvęši ķ vanda įn takmarkana, aš tilteknum skilyršum uppfylltum.

En markašir sannfęršust žį um žaš, aš Sešlabanki Evrópu myndi ekki heimila evrunni aš hrynja, vegna skuldakreppu einstaks ašildarrķkis.

Žį aušvitaš ķ leišinni sannfęršust markašir um aš Grikkland lķklega yrši lįtiš hanga innan evrunnar, nįnast hvaš sem žaš kostaši - - ž.e. nżjar eftirgjafir lķklega myndu eiga sér staš.

Žaš eru sem sagt, vęntingar um frekari - - nišurskurš skulda eftir žörfum.

Og um kaup įn takmarkana sem jafngildir eiginlega trś markaša į prentun įn takmarkana.

En sś trś getur reynst - - villa.

En hingaš til ž.s. ekki hefur reynt į žį trś ž.s. "OMT" hefur ekki enn veriš beitt, žį er lķklega svo aš menn geta svolķtiš lifaš ķ voninni mešan mįliš er enn óljóst.

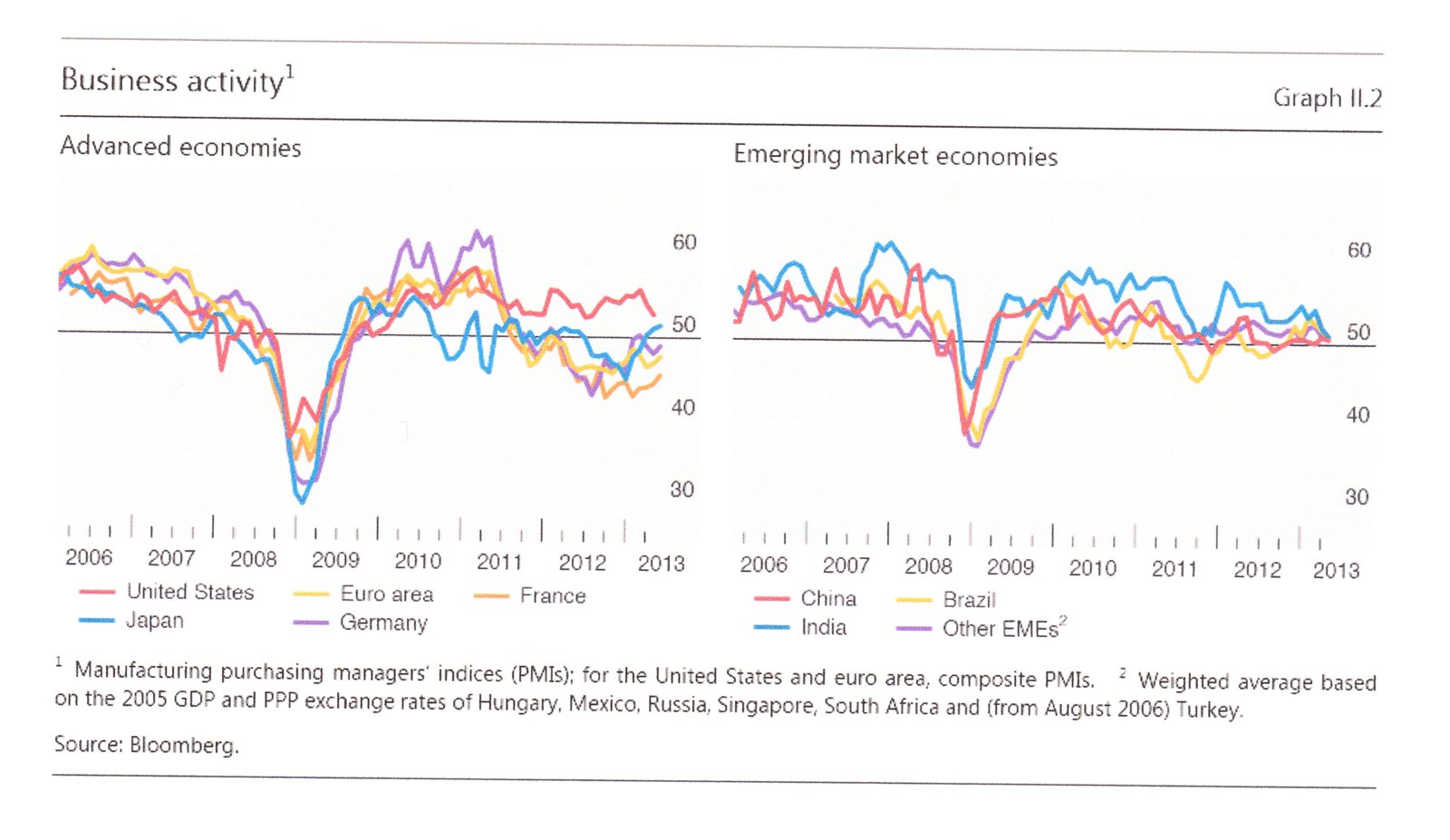

Takiš eftir žessari mynd - - en Bandarķkin eru aš standa sig žarna svipaš vel og nżmarkašslönd!

Mešan aš Evrópa er miklu mun lakari! Japan er į uppleiš upp į sķškastiš.

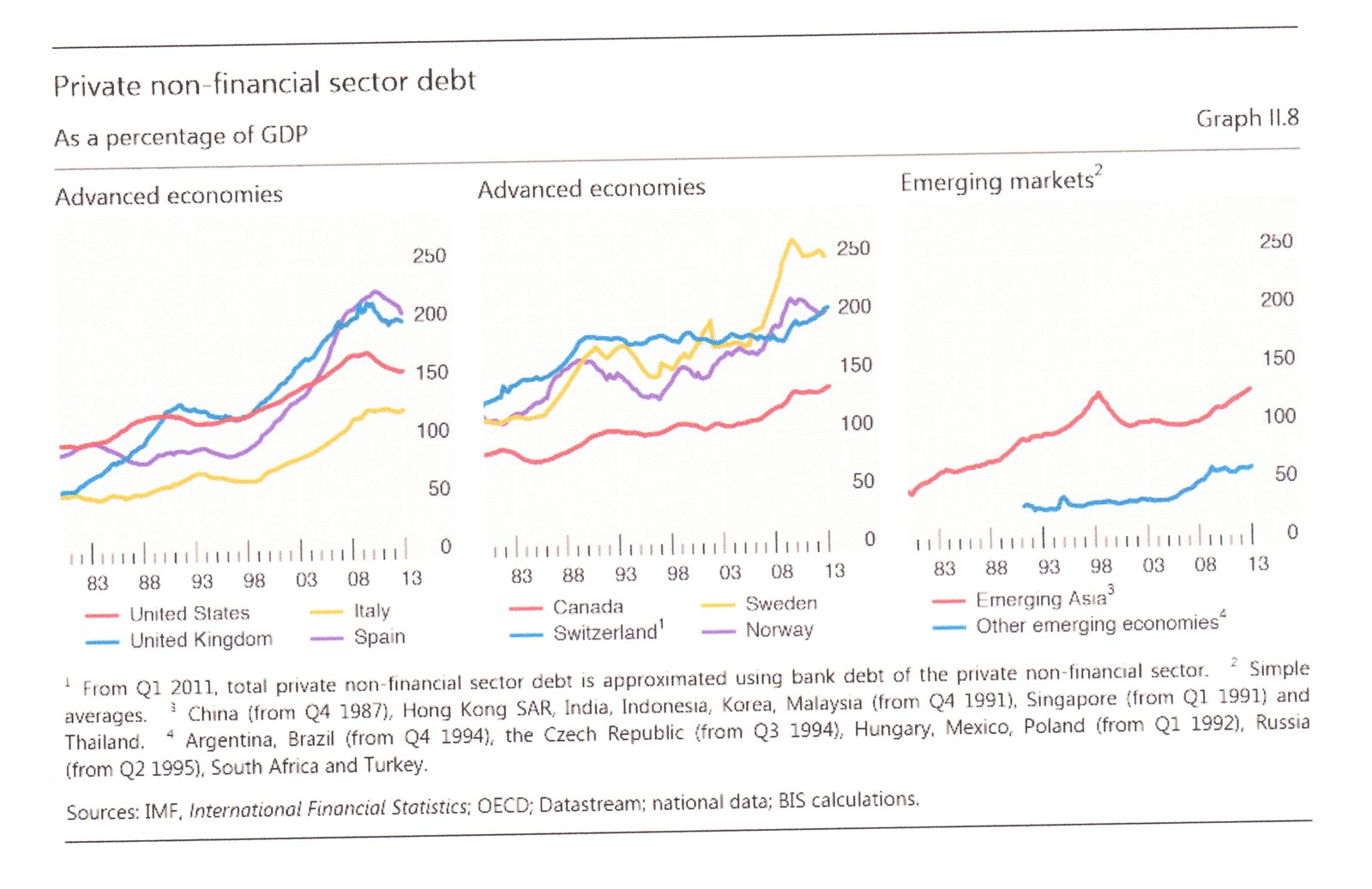

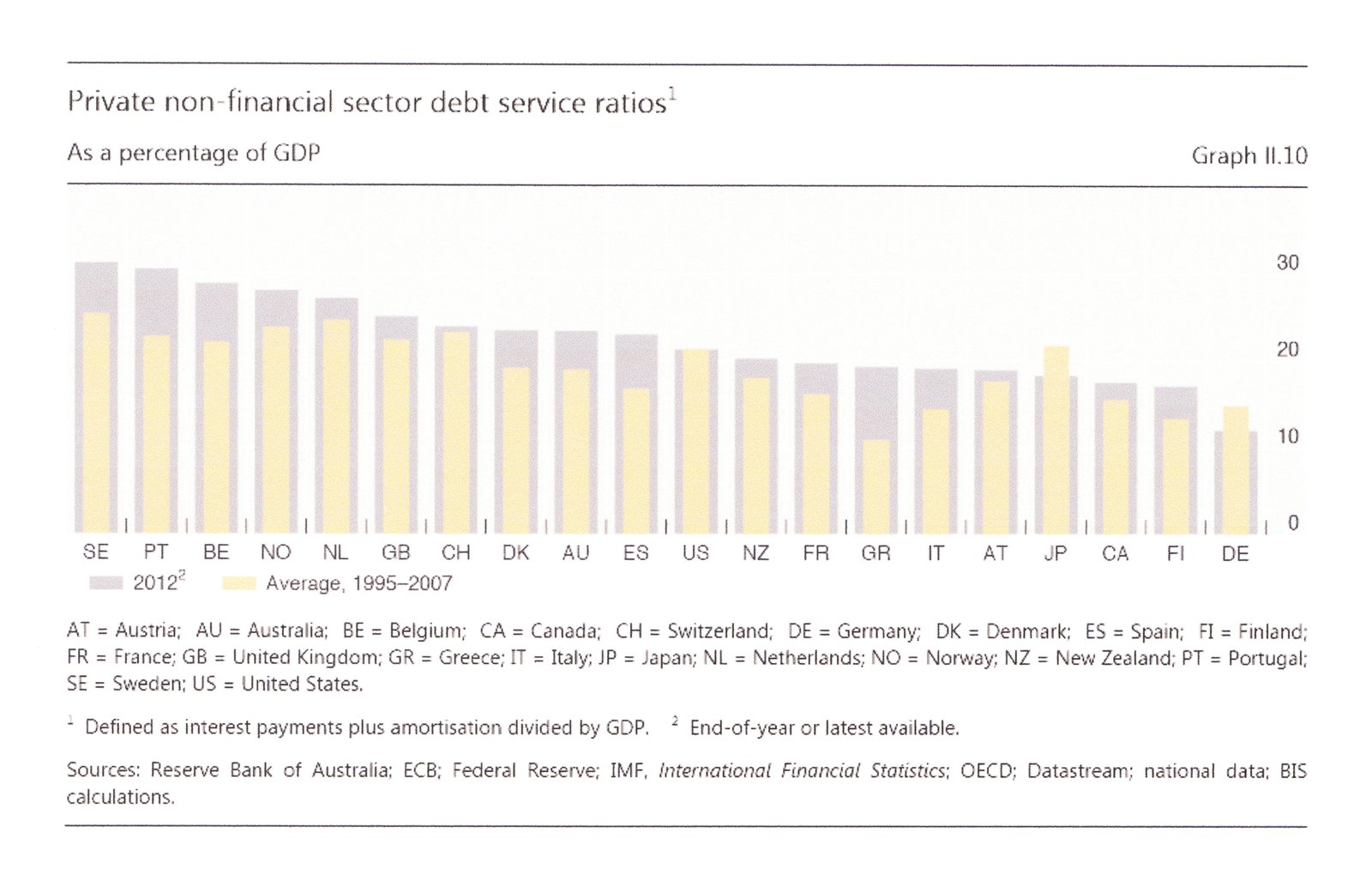

Takiš eftir žvķ hve grķšarleg skuldastaša atvinnulķfs ķ Svķžjóš er!

Takiš aftur eftir Svķžjóš - žar er skuldabyrši atvinnulķfs mest!

Eins gott aš žar verši ekki nišursveifla.

Takiš eftir aš skuldir Evrópu aukast įn hagvaxtar og almennings įn aukningar eignaveršs!

Mešan aš skuldir bęši rķkis og almennings aukast hlutfallslega hrašast af öllum löndum ķ Kķna! Žó žaš sé lķklega aš gera žaš frį upphaflega lįgri stöšu.

Enda eru hlutfallslegar skuldir hęrri ķ Evrópu bęši rķkis og almennings.

Nišurstaša

Mér list meinilla į žį hugmynd aš öll 1. heims rķkin fari ķ allsherjar nišurskuršar ašgeršir į sama tķma. En vandinn er aš žį er žess aš vęnta aš mögnun įhrifa nišurskuršar "spilli" yfir landamęri, ž.e. žaš įstand sem viš höfum séš innan evrusvęšis - muni einnig verša hnattręnt.

Vandinn er ekki sķst sį, aš ž.e. mjög erfitt aš skilgreina "örugga" skuldastöšu viš slķkar ašstęšur. Oft talaš um 60% fyrir žróuš lönd.

En viš upphaf kreppu 2008 var Spįnn ķ skuldastöšunni milli 38-39%, ķ dag nęrri 100%.

Augljóst var žvķ 40% ekki einu sinni "örugg" skuldastaša fyrir svokallaš žróaš land, žó talaš sé um 40% sem öruggt fyrir nżmarkašs lönd.

Mįliš er aš djśpar kreppur sem framkalla djśpann efnahagssamdrįtt, einnig valda rķkinu miklu tekjutjóni - - sem žį leišir til mikils rekstrarvanda og žvķ hrašrar aukningar skulda.

Žį aušvitaš leišist fram sś staša - - aš alvarlegur skuldavandi į sér staš ķ įstandi lķtils eša einskis vaxtar.

Ef žaš vęri žannig aš nišurskuršur vęri svo "lęknandi" ašferš, ętti Grikkland aš vera tķgurinn innan ESB - - ekki "the basket case."

Ž.s. staša Spįnar ķ dag segir okkur - - er hve svakalega mikilvęgt ž.e. aš binda enda į kreppu meš sem skjótustum hętti.

En um leiš og hagvöxtur hefst, žį hętta tekjur rķkisins aš minnka - - auknar tekjur skila sér ķ žvķ aš minna žarf aš skera af rķkinu, įšur en staša žess fer aš verša jįkvęš ž.e. tekjuafgangur.

Snöggur višsnśningur einnig leišir til minni skulda!

Aušvitaš leišir snöggur višsnśningur til žess aš framvinda er hagstęš, og traust er til stašar.

Kv.

Flokkur: Stjórnmįl og samfélag | Breytt s.d. kl. 21:50 | Facebook

Um bloggiš

Einar Björn Bjarnason

Nżjustu fęrslur

- Rśssland ętlar aš hętta stušningi viš uppreisnarmenn ķ Sśdan ...

- Grķšarlega mikilvęgt aš Śkraķna fęr brįšnaušsynlega hernašara...

- Ég er eindregiš žeirrar skošunar - Ķsrael geti ekki unniš str...

- Trump, hefur višurkennt aš geta ekki greitt - 464 milljón dol...

- Skošanakannanir lķklega ofmeta fylgi Donalds Trumps -- sem er...

- 2 įr sķšan Rśssland hóf innrįs ķ Śkraķnu, febr. 2022: Strķšiš...

- Batnandi efnahagur Bandarķkjanna gęti bętt sigurlķkur Joe Bid...

- Hęstiréttur Bandarķkjanna, varšandi mįl Donalds Trumps - ętti...

- Arabarķki leggja fram frišartillögu ķ įtökum Ķsraels og Hamas...

- Yfirlit yfir stöšuna ķ Śkraķnu: Stuttu mįli sagt, gekk sókn Ś...

- Vegna mikillar umręšu um, vinsęldir Donalds Trump vs. óvinsęl...

- Haršir bardagar sl. 3 vikur um borgina Avdiivka ķ SA-Śkraķnu,...

- Er Ķsrael aš falla ķ gildru Hamas Samtakanna? Hamas samtökin ...

- Įrįs Hamas samtakanna frį Gaza svęšinu į Ķsrael - stęrsta bló...

- Stašfest gegnumbrot Śkraķnmanna, į Varnarlķnu Rśssar No. 2 --...

Nżjustu athugasemdir

Eldri fęrslur

2024

2023

2022

2021

2020

2019

2018

2017

2016

2015

2014

2013

2012

2011

2010

2009

2008

Bloggvinir

-

eyglohardar

eyglohardar

-

bjornbjarnason

bjornbjarnason

-

ekg

ekg

-

bjarnihardar

bjarnihardar

-

helgasigrun

helgasigrun

-

hlini

hlini

-

neytendatalsmadur

neytendatalsmadur

-

bogason

bogason

-

hallasigny

hallasigny

-

ludvikjuliusson

ludvikjuliusson

-

gvald

gvald

-

thorsteinnhelgi

thorsteinnhelgi

-

thorgud

thorgud

-

smalinn

smalinn

-

addabogga

addabogga

-

agnarbragi

agnarbragi

-

annabjorghjartardottir

annabjorghjartardottir

-

annamargretb

annamargretb

-

arnarholm

arnarholm

-

arnorbld

arnorbld

-

axelthor

axelthor

-

arnith2

arnith2

-

thjodarsalin

thjodarsalin

-

formosus

formosus

-

birgitta

birgitta

-

bjarnijonsson

bjarnijonsson

-

bjarnimax

bjarnimax

-

westurfari

westurfari

-

virtualdori

virtualdori

-

bookiceland

bookiceland

-

gattin

gattin

-

davpal

davpal

-

dingli

dingli

-

doggpals

doggpals

-

egill

egill

-

jari

jari

-

einarborgari

einarborgari

-

einarsmaeli

einarsmaeli

-

erlaei

erlaei

-

ea

ea

-

fannarh

fannarh

-

fhg

fhg

-

lillo

lillo

-

gesturgudjonsson

gesturgudjonsson

-

gillimann

gillimann

-

bofs

bofs

-

mummij

mummij

-

kallisnae

kallisnae

-

gp

gp

-

gudmbjo

gudmbjo

-

hreinn23

hreinn23

-

gudrunmagnea

gudrunmagnea

-

gmaria

gmaria

-

topplistinn

topplistinn

-

skulablogg

skulablogg

-

gustafskulason

gustafskulason

-

hallurmagg

hallurmagg

-

haddi9001

haddi9001

-

harhar33

harhar33

-

hl

hl

-

diva73

diva73

-

himmalingur

himmalingur

-

hjaltisig

hjaltisig

-

keli

keli

-

fun

fun

-

johanneliasson

johanneliasson

-

jonsullenberger

jonsullenberger

-

rabelai

rabelai

-

jonl

jonl

-

jonmagnusson

jonmagnusson

-

jonvalurjensson

jonvalurjensson

-

gudspekifelagid

gudspekifelagid

-

thjodarskutan

thjodarskutan

-

juliusbearsson

juliusbearsson

-

ksh

ksh

-

kristbjorg

kristbjorg

-

kristinnp

kristinnp

-

larahanna

larahanna

-

leifurbjorn

leifurbjorn

-

lifsrettur

lifsrettur

-

wonderwoman

wonderwoman

-

maggij

maggij

-

elvira

elvira

-

olafureliasson

olafureliasson

-

olinathorv

olinathorv

-

omarragnarsson

omarragnarsson

-

ottarfelix

ottarfelix

-

rafng

rafng

-

raksig

raksig

-

redlion

redlion

-

salvor

salvor

-

samstada-thjodar

samstada-thjodar

-

fullvalda

fullvalda

-

fullveldi

fullveldi

-

logos

logos

-

duddi9

duddi9

-

sigingi

sigingi

-

sjonsson

sjonsson

-

sigurjons

sigurjons

-

stjornlagathing

stjornlagathing

-

athena

athena

-

stefanbogi

stefanbogi

-

lehamzdr

lehamzdr

-

summi

summi

-

tibsen

tibsen

-

vala

vala

-

valdimarjohannesson

valdimarjohannesson

-

valgeirskagfjord

valgeirskagfjord

-

vest1

vest1

-

vignir-ari

vignir-ari

-

vilhjalmurarnason

vilhjalmurarnason

-

villidenni

villidenni

-

thjodarheidur

thjodarheidur

-

valli57

valli57

-

tbs

tbs

-

thorgunnl

thorgunnl

-

thorsaari

thorsaari

-

iceberg

iceberg

Heimsóknir

Flettingar

- Ķ dag (9.5.): 22

- Sl. sólarhring: 52

- Sl. viku: 854

- Frį upphafi: 848176

Annaš

- Innlit ķ dag: 18

- Innlit sl. viku: 826

- Gestir ķ dag: 18

- IP-tölur ķ dag: 17

Uppfęrt į 3 mķn. fresti.

Skżringar

Athugasemdir

Fólk og fyrirtęki eru yfirskuldsett. Of stór hluti tekna žeirra fer ķ aš borga nišur óbęrilegar skuldir, žannig aš of lķtill hluti tekna žeirra fer ķ aš kaupa vörur/žjónustu af öšrum einstaklingum/fyrirtękjum (ž.e. styšja viš raunhagkerfiš). Lęgri hagnašur einstaklinga/fyrirtękja vegna žessa leišir svo til enn lęgri launa žar į bę og vķtahringur veršur. Į sama tķma er er eignaverš nįnast stašnaš eftir aš hafa nįš óraunhęfum hęšum meš śtlįnafyllerķi fyrir hrun. Bankar hręšast aš lįna śt peninga til einstaklinga/fyrirtękja vegna žess aš eignaverš er nįnast stašnaš og vegna žess aš fólk borgar of lįgt hlutfall tekna sinna til annarra einstaklinga/fyrirtękja og litlar lķkur į hagnaši žar. Auk žess standa bankar sjįlfir svo illa žannig aš žeir sanka aš sér žeim ódżru peningunum sem žeir fį frį sešlabönkum ķ staš žess aš lįna žį śt, žvķ žeir hręšast aš ef einn banki fer į hausinn aš žį muni žaš (réttilega) leiša til falls annarra banka.

Engin leiš śt śr žessu nema afskriftir einkaskulda og alls herjar tiltekt ķ bankakerfum, en ķ žvķ felst aš bankakerfi žurfa aš minnka. Bankakerfi sętta sig aušvitaš ekki viš slķkt og bankakerfi stjórna mörgum stjórnmįlamönnum sem semja žęr naušsynlegu reglur sem til žarf.

Ž.a., Vesturlöndin horfa nś upp į japanska efnahagslęgš ķ mörg įr, ef ekki įratug(i). Annaš hvort žaš eša algjör óreiša žegar bankakerfi verša tekin ķ gegn. Hvort er betra?

Flowell (IP-tala skrįš) 5.8.2013 kl. 16:58

Veršbólga getur fręšilega viršislękkaš skuldir žvert į heil hagkerfi.

Leiš til žess aš neyša fram "raunviršislękkun" eigna fjįrmįlastofnana, žegar ljóst er aš śtbreidd skuldastaša er farin aš stķfla hagkerfiš.

Ķsland žó meš sķna verštryggingu getur ekki fariš žį leiš, nema aš fyrst - frysta tiltekna vķsitölu.

Žannig séš vęri "peningamagn" ķ reynd minnkaš ž.s. virši alls peningamagns per raunveruleg veršmęti, minnkar žį viš žetta.

Mér finnst lķklegt aš viš eigum eftir aš sjį stagflation eins og į 8. įratugnum.

Kv.

Einar Björn Bjarnason, 5.8.2013 kl. 21:48

Jį, menn voru t.d. mjög hręddir viš mögulega veršbólgu žegar sešlabanki Bandarķkjanna byrjaši aš dęla peningum ķ banka meš sinni magnbundinni ķhlutun (QE). Įstęša hręšslunnar var sś aš ašilar geršu rįš fyrir śtlįnaaukningu til einkaašila/fyrirtękja ķ kjölfariš, sem myndi žį koma hagkerfinu af staš įsamt žvķ aš hękka laun og veršlag og lękka žannig raunvirši skulda aš einhverju marki. Nema hvaš aš mjög margir einkaašilar/fyrirtęki eru yfirskuldsett žannig aš śtlįnaaukning til žeirra gat varla įtt sér staš (tekjur žeirra leyfa žaš einfaldlega ekki įsamt žvķ vantrausti bankakerfisins sem rķkir). Samkvęmt rįšandi öflum var žvķ peningunum, žessum risafjįrhęšum, best variš ķ įframhaldandi spilavķti į fjįrmįlamörkušum. Žaš vęri hęgt aš taka veršbólguleišina ef įkvešiš vęri aš dęla peningum beint ķ einkaašila/fyrirtęki ķ staš aš dęla žeim fyrst ķ fjįrmįlastofnanir. Žaš mun hins vegar seint eša aldrei gerast. Veršbólguleišin og/eša afskriftaleišin viršast vera leišir śt śr žessu og skżtur žvķ skökku viš aš barist sé gegn žvķ meš ógnarafli.

Flowell (IP-tala skrįš) 5.8.2013 kl. 22:17

Tja, ef hagvöxtur nemur stašar eins og hefur įtt sér staš lengi ķ Japan - - žį veršur slęmt atvinnuįstand višvarandi, sem ekki veršur vinsęlt af almenningi.

En ef stķflan fer ekki, viršist erfitt aš sjį annan möguleika en žann aš hagvöxtur haldi įfram aš vera vel undir "trendi" įratuga į undan sbr. Japan, en Japan getur ķ allra sķšustu tķš einmitt veriš aš vķsa veginn um žaš - hvaš žarf aš gera ef į aš losa stķfluna.

Mér viršist veršbólguleišin lķklega fęrari, vegna žess aš ég į mjög erfitt aš sjį aš ašilar sem eiga peninga, en žeir eru grķšarlega margir, geti komiš sér saman um žaš atriši aš lękka höfušstól skulda.

Žeir verša žį lķklega rosalega fślir į žeim enda. Žetta getur aušvitaš tekiš nokkur įr sérstaklega ķ löndum ž.s. fjįrmįlakerfiš er mjög valdamikiš - - og žvķ fęrt um aš vera tappi fyrir slķka įkvöršun lengur en ķ landi ž.s. ž.e. ķviš valdaminna.

En įhugaveršur sannleikur er sį aš heildarumfang fjįrmįlakerfis Evrópu er ca. 3,5 žjóšarframleišsla mešan aš ķ Japan er žaš ca. 2-ęr, og ķ Bandar. ca. 1.

Žaš getur veriš vķsbending um valdahlutföll fjįrmįlakerfis vs. annarra žįtta hagkerfisins. Žannig aš žaš sé ef til vill vķsbending žess, aš ķ Evrópu sé fjįrmįlakerfiš lķklega nęgilega įhrifamikiš til aš geta hindraš ķ töluvert langan tķma, įkvaršanir sem ekki henta "skammtķmahagsmunum" fjįrmįlafyrirtękja.

Mešan aš ķ Bandarķkjunum sé lķklegra aš įkvaršanir sem sķšur henta žeirra hagsmunum, eigi möguleika į žvķ aš verša ofan į.

Kv.

Einar Björn Bjarnason, 5.8.2013 kl. 23:24

Žaš žarf aš taka skuggabankakerfiš (e. shadow banking sector) meš lķka, žį er USA hlutfalliš örugglega mun hęrra en 1, veit ekki hlutföll hinna landanna žó mig gruni aš žau séu einnig hęrri meš skuggabankakerfum žar.

Veršbólga veršur aš vera til svo hęgt sé aš fara veršbólguleiš. Hį veršbólga getur ekki skapast (aš ég haldi) ef einkaašilar/fyrirtęki eru žaš yfirskuldsett aš žau geta ekki keypt meira og meira af vörum/žjónustu (raunhagkerfiš) af öšrum einkaašilum/fyrirtękjum, eša slegiš į nż lįn hjį fjįrmįlakerfinu til frumkvöšlastarfsemi (vegna ofurskuldsetningar og vantrausts bankakerfis) samhliša žvķ žegar mismunandi eignaverš fer lękkandi, er stašnaš eša hękkar afskaplega hęgt.

Raunhagkerfiš grotnar hęgt og rólega nišur meš meiri og meiri misskiptingu tekna. Alltof stór hluti žeirra peninga einkaašila/fyrirtękja sem eru notašir ķ (alltof hįar) skuldaafborganirnar og renna žar meš aftur inn ķ fjįrmįlakerfiš er annaš hvort lagšur til hlišar sem hagnašur fjįrhęttuspilara eša notašur ķ įframhaldandi fjįrhęttuspil, nema hvaš aš slķkt fjįrhęttuspil getur ekki hękkaš verš eigna endalaust (eša dregiš śr hraša veršlękkunar),žaš eru mörk į žvķ žar sem vöxtur eigna getur ekki slitiš sig frį vexti raunhagkerfis til lengri tķma sökum žess aš verš eigna veltur į hvernig raunhagkerfinu gengur. Ž.a. mjög lķtill hluti peninga veršur įfram ķ hringrįs raunhagkerfisins og žannig er stašan ķ dag ķ mjög mörgum löndum hins vestręna heims og žess vegna er svona lķtill hagvöxtur og lįg veršbólga.

Žvķ tel ég žaš naušsynlegt aš afskriftir žurfi aš eiga sér staš svo mun hęrra hlutfall tekna fólks geti haldiš įfram ķ hringrįs raunhagkerfisins og žannig aukiš hagnaš einkaašila/fyrirtękja. Hugsanlegt aš veršbólguleišin sé bara fęr meš afskriftarleišinni, nema ef sešlabankar dęla peningum beint ķ einkaašila/fyrirtęi ķ staš til fjįrmįlageirans fyrst ķ žeirri "von" um aš hann lįni penignana aftur śt til raunhagkerfisins.

Viš erum nś į staš žar sem fjįrmįlageirinn stjórnar mestöllu efnahagslķfinu (e. financialization) og žaš er afskaplega hęttuleg žróun.

Hagfręšingurinn Michael Hudson hefur skrifaš mikiš um žetta.

Flowell (IP-tala skrįš) 6.8.2013 kl. 17:32

Bęta viš athugasemd [Innskrįning]

Žś ert innskrįš(ur) sem .

Innskrįning