Bloggfęrslur mįnašarins, jślķ 2009

28.7.2009 | 14:43

Hvernig förum viš aš žvķ aš borga erlendu skuldirnar?

Hęgt er aš auka innlendar tekjur rķkissjóšs beint, meš hękkun skatta, og meš žvķ aš auka hagvöxt.

- A) Galli, heimskreppan stórlega dregur śr möguleikum til framtķšar hagvaxtar. Einnig, bendir flest til, aš um nokkurt įrabil ķ kjölfar kreppu, verši hagvöxtur skašašur bęši į Evrusvęšinu og ķ Bandarķkjunum, žó meira į Evrusvęšinu. Žetta žżšir į mannamįli, aš möguleikar okkar til hagvaxtar verša einnig skertir, ž.s. viš getum ekki žrifist ef hagkerfin ķ kringum okkur, eru ekki aš žrķfast.

- B) Annar galli, ž.s. rķkissjóšur sjįlfur hefur ekki śtflutningstekjur, og viš erum aš tala um skuldir ķ erlendum gjaldeyri - veršur aš skipta krónutekjum ķ erlendan gjaldeyri. En žaš felur ķ sér žann galla, aš mjög umtalsvert śtstreymi af krónum er framkallaš śr hagkerfinu. Annaš hvort, dregur śr peningamagni ķ umferš, jafnt og žétt - sem vęri mjög samdrįttarmagnandi ašgerš - - en minna peningamagn, žżšir minna fjįrmagn śr aš spila til aš lįna, og til allra hluta, einnig getur sś ašgerš orsakaš veršhjöšnun - - eša aš žvķ er mętt meš žvķ aš prenta krónur į móti. En, žį er veriš aš auka jafnt og žétt framboš af krónum, sem hefur žęr afleišingar aš veršfella hana jafnt og žétt; og žvķ meir sem žessari ašferš er beitt ķ meira męli. Hętta, stjórnlaus óšaveršbólga.

Hin ašferšin er aš framkalla afgang af gjaldeyrisjöfnuši, sem vęri nęgilegur til aš borga af hinum erlendu lįnum.

Kosturinn, viš žį ašferš er sś, aš veršgildi krónu fellur ekki. En, į hinn bóginn er nęr ómögulegt, aš višhalda svo hįum afgangi sem žarf, ž.e. į bilinu rśmlega 20% - rśmlega 30%.

- A)Hafa ber ķ huga aš slęmar hagvaxtahorfur ķ nįgrannalöndunum, draga stórlega śr möguleikum okkar, til aš višhalda nęgilegum gjaldeyristekjum.

- B)Ķsland, hefur aldrei ķ hagsögu landsins, haft jįkvęšan gjaldeyrisjöfnuš, yfir svo langt tķmabil, sem žörf er į - ž.e. samfellt svo lengi.

- C)Ķsland hefur heldur aldrei ķ hagsögu sinni, haft gjaldeyrisjöfnuš ķ žeim hęšum.

- D)Hagvöxtur, veldur alltaf neikvęšum gjaldeyrisjöfnuši į Ķslandi. Til aš skilja af hverju, žį er hęgt aš benda į t.d. byggingaframkvęmdir, en til žeirra žarf aš flytja allt inn, nema steypuna og mölina. Žannig, auknar framkvęmdir ķ steypu auka višskiptahalla. Sama, į viš um fjölmarga ašra starfsemi, ķ landin - starfsemi, sem yfirleitt fer ķ aukana, ķ hagvaxtarįstandi.

Ég įtta mig ekki alveg į, hvernig į aš leysa žennan vķtahring, ž.s. hiš vanalega er, aš halli į gjaldeyrisjöfnuši, veršur sķfellt meiri eftir žvķ sem hagvöxtur eykst og žörf er į miklum hagvexti. Gengi krónu yfirleitt styrkist einnig, ķ hagvaxtarįstandi, sem hvetur til innflutnings.

Annašhvort stefnum viš į stjórnlausa óšaveršbólgu, sbr. Žżskaland 3. įratugarins sem žį var einnig aš glķma viš mjög hįr gjaldeyrislįn, eša aš einfaldlega aš ķta skuldunum stöšugt į undan okkur. Sś leiš, er einnig leiš žjóšhagslegs gjaldžrots.

En, er ekki hęgt aš halda krónunni einfaldlega svo lįgri, aš žetta reddist?

Ef į aš višhalda einhvers konar višvarandi lįggengi krónu, eins og bent hefur veriš į sem hugsanlega lausn, žį myndi žaš hafa mjög lamandi įhrif į alla innlenda starfsemi, og um leiš skaša hagvöxt og einnig almennt atvinnustig. Žį erum viš aš tala um višvarandi įstand, lįgs hagvaxtar og lįgs atvinnustigs, og um leiš lélegra lķfskjara. Menn meiga ekki gleyma, aš ef lķfskjör verša um langt įrabil, mjög mikiš skert, ķ žvķ skyni aš tryggja nęgilegann gjaldeyrisafgang - ašferšin aš tryggja hann meš žvķ aš fólk hafi ekki efni į aš flytja inn eša fjįrfesta - žį mį bśast viš fólksflótta śr landinu og stöšugu tapi hęfileikarķkra einstaklinga til śtlanda.

Įttiš ykkur į, aš viš erum aš tala um 10 - 15 įr. Hver ykkar myndi ekki flytja śr landi, viš slķka framtķšarsżn?

Athugiš einnig, aš ž.e. meš engu móti augljóst, aš meš žeim hętti verši hęgt aš standa undir skuldum. Žaš er alveg eins lķklegt, aš žetta verši reynt um nokkurt įrabil, en įn žess aš žaš takist aš borga nišur skuldasśpuna, žannig aš hrun komi einfaldlega seinna.

Nišurstaša:

Viš veršum aš leita naušasamninga viš lįnadrottna okkar. Ég get ekki séš annaš, en žaš sé sennilega skįsta leišin aš reyna aš fį nišurfellingu skulda aš hluta. Sannarlega, eru skuldunautar ekki įhugasamir um slķkt, en ž.e. betra fyrir žį aš fį borgaš minna heldur en ekkert. Skuldir okkar eru einfaldlega žaš hįar aš žjóšfélagslegur kostnašur Ķslendinga, viš žaš aš streytast viš aš borga žęr, veršur einfaldlega of hįr. Viš getum stašiš frammi fyrir alvarlegasta fólksflótta vanda śr landinu, sķšan į įrunum milli 1880 og 1890.

Kv.

26.7.2009 | 15:01

Voru 400 milljónirnar fyrir bjórverksmišjuna ķ Rśsslandi "BLÖFF"?

Reynir Traustason, skrifaši įgęta ritstjórnargrein ķ DV žann 22. jślķ sķšast lišinn, um "Bjórpeninga Björgólfa", ž.s. hann veltir žvķ upp, hvort aš 400 milljón Dollararnir, sem bjórverksmišja Björgólfsfešga ķ Rśsslandi į aš hafa veriš seld fyrir til Heineken, hafi veriš plat.

Reynir Traustason, skrifaši įgęta ritstjórnargrein ķ DV žann 22. jślķ sķšast lišinn, um "Bjórpeninga Björgólfa", ž.s. hann veltir žvķ upp, hvort aš 400 milljón Dollararnir, sem bjórverksmišja Björgólfsfešga ķ Rśsslandi į aš hafa veriš seld fyrir til Heineken, hafi veriš plat.

Eins og er žekkt, skiptu žessir meintu peningar miklu mįli, žegar deilt var um hverjum įtti aš selja Landsbankann į sķnum tķma. Tilboš Björgólfsfešga, var alls ekki hęsta tilbošiš, og žegar deilur stóšu uppi um hvort tilbošiš įtti aš taka, žį var žvķ haldiš fram, af rįšamönnum, aš tilboš žeirra fešga vęri ķ reynd betra, vegna žeirra meintu peninga ķ erlendum gjaldeyri, sem til stęši aš žeir kęmu meš inn ķ landiš.

Ę sķšan, hafa Björgólfar, hampaš žvķ aš žeir hafi komiš fęrandi hendi, meš hįar fjįrhęšir inn ķ landiš. Žó, aš į allra sķšustu tķmum, hafi heldur kįrnaš gamaniš, eftir aš Landsbankinn breittist ķ žeirra höndum, ķ nokkurs konar fjįrhagslegt svarthol, sem allt viršist vera aš gleipa.

Fengu Björgólfsfešgar milljónirnar 400, fyrir Bjórverksmišjuna?

- Ég held aš Heineken, hafi borgaš žessa upphęš, enda er hęgt aš tékka į žvķ ķ bókhaldi fyrirtękisins. Hef žó ekki, framkvęmt žį ašgerš, aš tékka į žessu.

- Žaš žżšir žó ekki endilega, aš Björgólfsfešgar, hafi fengiš žį peninga ķ hendur.

- Lķklega, hafa žeir žurft aš borga rśssnesku mafķunni, hįar upphęšir ķ verndargjöld. Hugsanlega, hefur bróšurpartur žessarar upphęšar, fariš ķ aš borga sig lausa undan žvķ liši.

- Vitaš var, aš į žessum įrum ķ Rśsslandi, gat enginn gert višskipti, nema mjög öglug og stöndug fyrirtęki er gįtu haldiš uppi eigin einkaher, nema aš gera samninga viš mafķuna, um aš borga žeim įkvešinn hagnašarhlut, til aš fį aš starfa ķ friši.

Žannig, aš 400 milljónirnar gętu hafa veriš blöff, ekki žannig, aš žeir peningar hafi aldrei oršiš til, heldur žannig aš Björgólfsfešgar hafi aldrei fengiš nema lķtinn hluta žeirrar upphęšar ķ eigin hendur.

Kv.

Tónlist | Slóš | Facebook | Athugasemdir (1)

Ķsland er ekkert eyland, ķ hagkerfi heimsins. Viš žetta uršu Ķslendingar mjög vel varir, žegar heimskreppan skall į, og bankarnir féllu eins og spilaborg. Samhengiš er sįra einfalt. Viš flytjum nįnast allt inn, og lifum af śtflutningi. Ef helstu višskiptalöndum okkar vegnar ķlla, getur okkur ekki vegnaš vel, į sama tķma.

Hagvaxtaspį Sešlabankans

Samkvęmt Sešlabankanum, spįnni er birtist ķ umsögn Sešlabankans um Icesave samkomulagiš, er žjóšarframleišsla ķ įr 2009, talin verša 1.427 milljaršar króna. En, įriš 2018 į hśn aš verša oršin, 2.289 milljaršar króna. Ķ krónum tališ, er žaš hękkun um 62%, ž.e. 7% į įri. Žetta, finnst mér vera alveg sérlega mikil bjartsżni, ķ kjölfar mesta hagkerfisįfalls, sem Ķsland hefur sennilega oršiš fyrir. En, einnig žegar haft er ķ huga, aš nś er heimskreppa og önnur hagkerfi eru einnig ķ vanda.

Hvernig lķšur Evrópu į mešan?

Samkęmt, 1. įrsfjóršiungsspį, Framkvęmdastjórnar Evrópusambandsins:

"Directorate General for Economic Affairs: : 1. Quarter Report 2009"

- mun hagkerfi Evrusvęšisins, skreppa saman um 4% į žessu įri. En, ž.s. verra er, er aš Hagdeild Framkvęmdastjórnarinnar, telur aš geta hagkerfis Evrusvęšisins, til hagvaxtar, muni skašast um helming; ž.e. śr 1,8% įriš 2007 nišur ķ 0,7% įriš 2010. Įstęšan sé fjölgun varanlega atvinnulausra śr 8,7% ķ 10,7%, yfir sama tķmabil, og, minnkun skilvirkni fjįrmagns til hagvaxtar śr 8,7% ķ 10,2%, yfir sama tķmabil. Sķšasti lišurinn, žżšir aš žaš kostar, įriš 2010 10,2% af heildarfjįrmagni hagkerfisins, aš auka mešalhagvöxt um 1%. Skilvirkni fjįrfestinga, minnka į sama tķma og skilvirkni heildar vinnuafls minnkar einnig.

Potential Growth Stuctural unemployment Investment ratio as percentage of output

2007 1,8% 8,7% 8,7%

2008 1,3% 9,0% 9,0%

2009 0,7% 9,7% 9,7%

2010 0,7% 10,2% 10,2%

Žetta telja žeir, aš muni taka Evrusvęšiš nokkur įr, aš aflokinni kreppunni sjįlfri, aš vinna śr og nį til baka. Sem sagt, kreppunni muni fylgja nokkur mögur įr, meš sköšušum hagvexti, en eftir tapašann įratug, rétti hagkerfi Evrópu viš sér, į nż og nįi svipušum mešalhagvexti og fyrir kreppu. Žeir koma žó meš žau varnašarorš, žó žeir telji žessa śtkomu lķklegasta, aš "Risks of a permanent downshift in potential growth should not be played down."

Ég tel aš Framkvęmdastjórnin, taki sig žaš alvarlega, aš slķk varnašarorš komi žeir ekki meš, aš ófyrirsynju. Žeir telja, žį śtkoma ekki ólķklega, žó hin śtkoman sé aš žeirra mati lķklegri.

Hvaš meš Ķsland?

Žaš veršur aš segjast, ķ ljósi žess hve efnahags-horfur eru svakalega neikvęšar fyrir Evrópu, žį sé erfitt aš sjį aš nokkrar umtalsveršar lķkur séu til žess, aš hagspį Sešlabankans um hagvöxt muni rętast.

Hafiš ķ huga, aš Evrópa tekur viš nęr milli 60 og 70% af okkar utanrķkis-višskiptum. Augljósa įlyktunin af žvķ, er sś aš framvinda efnahagsmįla ķ Evrópu spili aš svipušu marki rullu, hvaš okkar efnahags-framvindu varšar. Meš öšrum oršum, žaš geti einfaldlega ekki veriš aš Ķsland muni hafa hagvöxt svo langt, lang yfir žvķ sem reyndin muni vera ķ Evrópu.

Sannarlega, mį vera aš hagvöxtur verši eitthvaš meiri hér, en einhver takmörk eru fyrir hvaš munurinn žar į milli getur veriš mikill. Enda eftir allt saman, getur léleg efnahags framvinda ķ Evrópu ekki annaš, en skilaš sér ķ lęgri veršum fyrir śtflutningsvörur ž.e. minni śtflutningstekjum og um leiš, lęgri hagvexti. Žaš eru aš sjįlfsögšu, mjög slęm tķšindi, fyrir žęr įętlanir sem Sešlabankinn mišar viš um aš standa undir skuldum. En fyrir žeim žarf śtflutningstekjur.

Afleišing, minni hagvaxtar

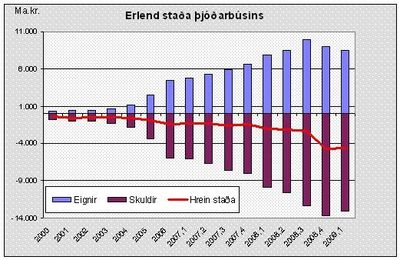

Samkvęmt upplżsingum Sešlabankans, eru heildar erlendar skuldir žjóšfélagsins, um 2.832 milljaršar, eša 1,98 Vergar Žjóšarframleišslur. Į móti komi eignir, upp į 1.625 milljarša.

En, ég er į móti žvķ, aš telja erlendar eignir lifeyrissjóša upp, sem eignir į móti skuldum, žjóšfélagsin. Eftir allt saman, getur rķkiš eša ašri ekki selt žęr eignir bótalaust, en eignir lķfeyrissjóša eru stjórnarskrįrvarin eign lķfeyrisžega, žar meš taldir vextir af žeim eignum. Ég vil einungis telja upp eignir, sem raunverulega er hęgt, aš lįta renna upp ķ móti skuldum.

Ef, eignir lķfeyrissjóša eru undanskildar, verša heildareignir į móti 1.130 milljaršar, sem gera nettóskuld upp į 1.702 milljara eša 1,19 VLF. Icesave, er innifališ, ķ žessum reikningi.

Ef ég notast viš śtreikning Gylfa Magnśssonar, frį Morgunblašsgrein hans, dagsettri 1. jślķ 2009, ž.s. hann segir 415 milljarša jafngilda greišslubyrši upp į 4,1% af heildargjaldeyristekjum, mišaš viš aukningu gjaldeyristekna um 4,4% į įri, en 6,9% ef aukning gjaldeyristekna verši engin; žį verša sömu tölur fyrir 1.702 milljarša, góš spį 16,81% af heildargjaldeyristekjum og vond spį 28,29% af heildargjaldeyristekjum. Žetta felur ķ sér, žörf fyrir gjaldeyrisafgang upp į 16,81% eša 28,29% - eša eitthvaš žar į milli. Ykkur til upplżsingar, er žetta meiri afgangur en Ķsland hefur nokkru sinni haft, į lżšveldistķmanum, žó mišaš sé viš lęgri töluna.

Nišurstaša

Višmiš Sešlabankans og rķkisins um framtķšarhagvöxt, eru óraunhęf og enginn veit enn, hvernig į aš fara aš žvķ, aš framkalla nęgan afgang af gjaldeyristekjum, til aš standa undir hinni erlendu skuldabyrši.

Kv. Einar Björn Bjarnason, stjórnmįlafręšingur og Evrópufręšingur

Stjórnmįl og samfélag | Breytt 6.8.2009 kl. 21:43 | Slóš | Facebook | Athugasemdir (0)

17.7.2009 | 13:24

Evrópusambands ašild, redding alls!!

LOL. brįtt koma bóm ķ haga, ESB setur allar reglur um Evruašild til hlišar og viš fįum hana į mettķma, ESB samžykkir einnig aš setja allar reglum um ERM II til hlišar og styšja strax įšur en ašild er formlega gengin um garš krónuna. ESB, er svo įhugasamt um ašild Ķslands, aš ž.e. til ķ aš 'bend over backwards' til aš męta öllum okkar óskum - varanlegar undanžįgur frį sjįvarśtvegsstefnu ekkert mįl.

LOL. brįtt koma bóm ķ haga, ESB setur allar reglur um Evruašild til hlišar og viš fįum hana į mettķma, ESB samžykkir einnig aš setja allar reglum um ERM II til hlišar og styšja strax įšur en ašild er formlega gengin um garš krónuna. ESB, er svo įhugasamt um ašild Ķslands, aš ž.e. til ķ aš 'bend over backwards' til aš męta öllum okkar óskum - varanlegar undanžįgur frį sjįvarśtvegsstefnu ekkert mįl.

Einhvern veginn, viršist sem Samfylking, sé alveg kominn śt ķ buskann, ķ bullinu sem lekur, ROFL.

Stašreyndin er sś, aš ekker af žvķ aš ofan mun gerast:

- enginn stušningur viš krónu, fyrr en eftir aš samningar eru um garš, hafa veriš stašfestir af öllum ašildaržjóšum, og Ķslandi lķka - žį getum viš sókt um ašild aš ERM II - og einungis eftir aš ašild aš ERM II er formlega um garš gengin, fęr krónan +/-15% vikmarka stušning.

- Ž.e. heildar-skuldir rķkisins, eru 2,5 žjóšarframleišsla, mun upptaka Evru taka 15-20 įr, cirka.

- menn gleyma žvķ, hvaš žaš žżšir, aš Ķsland er ķ EES, nefnilega žaš, aš viš erum žegar komin meš žann hagnaš, fyrir hagkerfiš, sem ašild į aš fęra okku, aš stęrstum hluta. Žaš eina stóra sem eftir er, er EVRAN. Fullyršingar, um annann stóran hagnaš, er kjaftęši.

- "The Commission of the European Union - Directorate General for Economic Affairs: : 1. Quarter Report 2009" . Samkvęmt žessari skżrslu, er įętlaš aš mešalhagvöxtur innan Evrusvęšisins, lękki nišur ķ 0,7% af völdum kreppunnar, og verši į žvķ reiki fyrsu įr eftir kreppu.

Potential Growth Stuctural unemployment Investment ratio as percentage of output

2007 1,8% 8,7% 8,7%

2008 1,3% 9,0% 9,0%

2009 0,7% 9,7% 9,7%

2010 0,7% 10,2% 10,2%

"Risks of a permanent downshift in potential growth should not be played down."

Hvers vegna, er ég aš tönnslast į žessu? Įstęšan er sś, aš vęntingar um aš umsóknarferli og sķšan, ašild - muni redda okkur, eru fullkomlega óraunhęfar ef stašreyndir mįla eru hafšar aš leišarljósi.

Höfum stašreyndir aš leišarljósi, ž.e. mišum ekki viš ķmyndašar skżjaborgir.

Ég er ekki aš segja, aš ašild sé eitthver disaster, einungis aš ķ žvķ felst engin redding, engin afslįttur af žeirri vinnu śr erfišleikum, sem viš höfum frammi fyrir okkur. Žaš er allt of mikiš gert śr ESB ašild, meš öšrum oršum - hśn er hvorki endir alls, né er hśn upphaf einhvers draumarķkis.

Sannleikurinn er sį, aš innganga ķ ESB sem slķk, mun ekki stytta kreppuna neitt, né mun hśn lengja hana.

Aftur į móti, getur žaš lengt hana, ef viš erum aš reyna aš leggja of mikiš ķ ašildarferliš, en samningaferliš krefst mikils af okkar litla embęttismanna kerfi. Į mešan, žeir eru aš sinna ašildarferlinu, nżtast kraftar žeirra sķšur viš aš berjast viš kreppuna. Ég hefši kosiš, aš viš brettum upp ermarnar og sigrušust fyrst į kreppunni, en tękjum svo ašild til skošunar.

Kv. Einar Björn Bjarnason, stjórnmįlafręšingur og Evrópufręšingur

Bloggar | Slóš | Facebook | Athugasemdir (0)

16.7.2009 | 11:42

Žetta gengur ekki upp hjį Sešlabankanum

Mikiš af upplżsingum, hafa dśndrast yfir okkur, undanfariš. En, vandi hefur veriš į, aš žęr hafa ekki veriš sjįlfar sér samkvęmar, žannig aš öršugt hefur veriš aš įtta sig į, hver er sannleikur mįls.

Mikiš af upplżsingum, hafa dśndrast yfir okkur, undanfariš. En, vandi hefur veriš į, aš žęr hafa ekki veriš sjįlfar sér samkvęmar, žannig aš öršugt hefur veriš aš įtta sig į, hver er sannleikur mįls.

Žetta, hefur einkum įtt viš svokallaš Icesave samkomulag, og žį nįnar tiltekiš, til aš svara spurningunni, hvort rķkissjóšur geti yfirleitt stašiš viš žaš samkomulag; ž.e. hverjar skuldir rķkisins og žjóšarinnar, eru akkśrat?

Ég hef heyrt og séš, svo margar ólķkar śtlistanir, į žvķ hverjar žęr skuldir eru, aš žaš vęri aš ęra óstöšugann, aš telja žaš allt upp.

En, nś er komiš aš nżjustu, og vonandi, loka-śtgįfu, žeirrar sögu; ž.e. Umsögn Sešlabanka Ķslands, um Icesave samkomulagiš, sem inniheldur śtlistanir, töflur og ašra śtreikninga, sem eiga aš stašfesta, aš sannarlega sé hęgt aš standa viš Icesve samkomulagiš, įn žess aš žaš leiši til rķkisgjaldžrots.

Umsögn Sešlabanka Ķslands

"Sešlabanki Ķslands : Umsögn Sešlabanka Ķslands, um Icesave samkomulag rķkisstjórnarinnar, viš Breta og Hollendinga.

Samkęmt henni, getum viš andaš rólega, og vissulega mun vera hęgt aš standa viš samkomulagiš.

"Alls nema eignir rķkissjóšs og Sešlabankans um 1,840 ma.kr. fyrir įriš 2009 en skuldir nema 2,418 ma.kr. Hrein staša er žvķ neikvęš um 580 ma.kr. eša sem nemur um 40% af VLF."

Svo mörg voru žau orš. Hér fyrir nešan, kemur tafla sem finna mį einnig, ef hlekkurinn er opnašur. Allar tölur eru gefnar upp ķ milljöršum króna, og žetta ku vera staša žjóšarbśsins, ķ įr 2009.

Skuldir žjóšfélagsins, skv. Sešlabankanum

Erlendar eignir: 1.625 (1625/1.427 = 1,14 VŽF)

Icesave-eignir (75% endurheimtur) 376

Gjaldeyrisstaša ķ lok įrs (reiknuš) 673

Ašrar erlendar eignir (FIH) 81

Erl. eignir annarra ašila (lķfeyrissjóša) 496

Augljós óvissa, er mikil ķ tengslum viš Icesave eignirnar, sjįlfar. Ekki, einungis žaš aš óvissa sé um raunverulegt virši, heldur aš auki aš: ekki er vķst aš Tryggingasjóšur innistęšueigenda muni halda fyrsta vešrétti, og einnig er óvķst aš hvaša marki žessar eignir hafi veriš vešsettar - en slķk veš hafa žį hęrri forgang.

Sķšan, er sannarlega mjög umdeilanlegt, aš gera rįš fyrir aš erlendar eignir lķfeyrissjóša, séu notašar meš žessum hętti, ž.s. žęr eru stjórnarskrįrvaršar eignir lķfeyrisžega, žvķ ekki seljanlegar til aš lękka skuldir žjóšfélagsins. Aš mķnu mati, skal einungis nota meš žeim hętti, eignir sem raunverulega er hęgt aš leggja upp į móti skuldum.

Ef žęr eignir eru dregnar frį, veršur heildareign žjóšarinnar, 1.130 milljaršar.

1.130/1.427=0,8 - sem sagt, 0,8 Vergar žjóšarframleišslur (VŽF)

Erlendar skuldir hins opinbera: 1.520

Icesave-skuld . 575

Erlendar skuldir vegna gjaldeyrisforša 584

Ašrar erlendar skuldir ķ erlendri mynt 59

Erlend skuld SĶ utan forša (ISK) 97

Ašrar ISK-skuldir hins opinbera 206

Mjög margar śtgįfur, hafa komiš fram, af skuldastöšu žjóšfélagsins. Hér, er enn ein. Žetta, er žó ekki heildar-skuldastaša, heldur einungis erlend skuldastaša.

1.520 / 1.427 = 1,07 VŽF Erlend skuldastaša žjóšfélagsins, eins er žį rétt lišleg žjóšarframleišsla, skv. mati Sešlabankans.

Opinber fyrirtęki og einkaašilar: 1.312

žar af Forex-eignir śtlendinga 886

žar af ISK-eignir śtlendinga 426

Žessir lišir, standa fyrir skuldir rķkisins ķ formi 'krónubréfa og svokallašra Forex bréfa, sem rķkiš žarf aš standa undir, žar til žau hafa veriš borguš śt. Persónulega, myndi ég reyndar telja žessi skuldabréf meš öšrum skuldum žjóšfélagsins og rķkisins, fyrir ofan.

Ef ž.e. gert veršur erlend skuldastaša žjóšfélagsins rétt tępar 2 žjóšarframleišslur:

1.520 + 886 + 426 = 2.832 2.832 / 1.427 = 1,98 VŽF

Skuldir ķ erlendum gjaldeyri alls 2.104

Skuldir ķ ISK alls 728

Erlendar skuldir alls 2.832

Hrein skuld (umfram tilgr. eignir) 1.207

Fyrir ofan, kom fram 2.832 talan ž.e. cirka 2 VLF. Žar kemur einnig fram, aš 2.104 milljaršar af žeirri upphęš sé ķ erlendum gjaldeyri en restin ķ krónum.

Sķšan, er eignatalan, dregin frį. En, ž.s. ég var bśinn aš lękka žį tölu, žį er best aš miša viš ž.s. kemur śt žegar ég dreg hina lękkušu eignatölu frį:

2.832 - 1.130 = 1.702 milljaršar 1.702 / 1.427 = 1,19 VLF (Nettó-erlend-skuldastaša)

Skuldir Rķkisins, skv. Sešlabankanum

Eignir rķkisins

Yfirtekin tryggingarbréf 110,7

Višskiptareikningar nettó 73,3

Hlutafé, eignarhlutir og stofnfé 197,8

Icesave-eignir (75% endurheimtur) 376

Gjaldeyrisstaša SĶ 586,7

Ašrar erlendar eignir (FIH) 80,7

Samtals innlent 767,7

Samtals erlent 1.043,4

Samtals 1.811,1

Žaš ber aš taka fram, aš margar af hinum erlendu eignum, eru eignir sem stendur til aš koma ķ verš, eftir nokkur įr. Ķ dag, vęri veršmęti margra žeirra, mun minna en upp er gefiš žarna. Matiš, er byggt į einhverjum lķkindareikningi, og vęntingum um framtķšar hagvöxt ķ žeim löndum sem eignirnar eru. Žetta, er žvķ fremur stór óvissu žįttur, akkśrat hvert veršmęti žessara eigna mun reynast vera. Žaš mį aš sama skapi, setja spurningarmerki viš innlendar eignir rķkisins, einkum žegar į ķ hlut eignarhlutir ķ fyrirtękjum sem hafa veriš yfirteknir af rķkinu, ķ ljósi óvissunnar um stöšu efnahagsmįla ķ framtķšinni.

Skuldir rķkisins

Innlendar skuldir rķkissjóšs1 471,2

Tapašar vešlįnakröfur SĶ 297,5

Lįntaka v. eiginfjįrframlags til banka 385

Icesave-skuld 575

Erlendar skuldir vegna gjaldeyrisforša 584,5

Samtals innlent 1.153,7

žar af ISK eignir śtlendinga 302,0

Samtals erlent 1.159,5

Samtals ķ ma.kr. 2.313,2 / 1427 = 1,6 VŽF

Hrein staša rķkissjóšs og SĶ -502,1

Vert er aš hafa ķ huga, óvissuna sem nefnd var aš ofan, um endanlegt virši eigna. Einnig, aš žessar eignir munu ekki um eitthver įrabil vera selda, til aš lękka skuldir rķkisins. Žannig, aš hin tiltölulega lįga nettó skuldatala rķkisins, getur oršiš kolröng - annars vegar - og - hins vegar - er rķkiš tilneytt til aš bera byršar af heildartölu skulda, fyrst um sinn og sennilega um eitthver įrabil. Af žvķ leišir, aš hafa veršur ķ huga, greišslugetu rķkisins af heildar tölu skulda, ž.s. į mešan versti hluti kreppunnar er aš ganga yfir, sem nįkvęmlega er einnig žaš tķmabil, sem lķklegast er aš rķkiš lendi ķ greišslu vandręšum.

Vęntingar um hagvöxt hérlendis

Žęr eru greinilega verulegar. Į 9 įrum, viršist skv. žessu žjóšarframleišslan aukast um 62%. Žaš gerir mešaltal upp į 7% į įri, ef rétt er aš deila einfaldlega meš 9. Hagvöxtur af žessari stęršargrįšu, finnst mér hljóma ęši fjarstęšukenndur.

Eining: milljaršar kr. 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018

Śtfl utningur – innfl utningur 154 135 151 189 222 200 167 135 134 141

Hreinar vaxtat. . -103 -105 -94 -100 -92 -87 -80 -75 - 90 -86

ķ hlutf. af śtfl .-innfl(%) 68,3 69,9 66 48,8 39 40,2 44,8 66,5 64,3 46,2

Afborgun af Icesave. 0 0 0 0 0 0 0 -43 -43 -43

Lįntaka og eignasala . 195 272 -192 14 -135 -79 -71 -54 -49 - 50

Gjaldeyrisvarasj., 673 986 845 956 956 996 1.018 966 922 904

VLF (til višmišunar) 1.427 1.414 1.466 1.543 1.643 1.746 1.870 1.998 2.141 2.289

Ég vek athygli, į hinum feikn hįu tölum yfir hlutfall śtflutnings-tekna, sem fara ķ greišslu vaxta og afborgana, ž.e. frį 40,2% upp ķ 69,9%. Mér, er hulin rįšgįta, hvernig menn geta įn žess aš blikna haldiš žvķ fram, aš žvķlķkt hlutfall śtflutningstekna sé višrįšanleg stęrš. Žetta hljómar eins og hvert annaš grķn, žegar haft er ķ huga, aš žį er eftir aš kaupa inn olķu og bensķn, mat, lyf og allt annaš hvaš eina.

Menn žurfa, aš skilja aš erlend lįn, eru borguš nišur meš afgangi af gjaldeyri. Sešlabankinn, gerir rįš fyrir hįum gjaldeyrisafgang...

"Žarna er gert rįš fyrir mjög miklum afgangi ķ mjög langan tķma...Gert er rįš fyrir žvķ aš lįgt raungengi leiši til žess aš śtflutningur verši umfram innflutning į spįtķmanum."

...sem nįttśrulega hjįlpar til, ef rétt reynist. Sama um, hinn mjög svo hįa hagvöxt sem reiknaš er meš, sem forsendu.

En er žetta trśveršugt?

Hagvöxtur ķ Evrópu

Viš erum svo heppin, aš nżlega eru fram komnar hagspįr, erlendar - sem geta ekki annaš en skipt mįli. Hér er um aš ręša spį AGS fyrir hagvöxt ķ heiminum, og spį Framkvęmdastjórnar ESB um hagvöxt ķ Evrópu.

"Directorate General for Economic Affairs: : 1. Quarter Report 2009"

"IMF : Recession Loosens Grip But Weak Recovery Ahead "

Ž.s. menn žurfa aš hafa ķ huga, aš Ķsland, er ekki eyland ķ skilningi alžjóša hagkerfisins, heldur hefur hringiša žess, alveg žrįšbein įhrif į horfur hérlendis; sem allir uršu nįttśrulega varir viš žegar kreppan skall į landinu, allt ķ einu.

Punkturinn, er sį, aš įn žess aš hagvöxtur fari af staš, ķ okkar helstu višskiptalöndum, er erfitt aš sjį aš öflugur hagvöxtur geti įtt sér staš hérlendis.

AGS: spįir samdrętti upp į -4,8% į Evrusvęšinu į žessu įri, en -0,3% į nęsta įri, 2010. Į sama tķma, hrynja Bandarķkin um -2,6% en fį hagvöxt į nęsta įri, upp į +0,6%. Sama sagan, er um öll önnur svęši, ķ samanburši AGS, aš kreppan endar ķ įr, og hagvöxtur hefst į nęsta įri. Hęgur hagvöxtur, en + er betra en - .

Framkvęmdastjórn ESB: Į sama tķma spįir "Directorate General for Economic Affairs" žvķ aš samdrįttur į Evrusvęšinu verši 4% į žessu įri, en ž.s. mun verra er, aš ķ kjölfar kreppunnar komi nokkur įr meš sköšušum hagvexti.

Potential Growth Stuctural unemployment Investment ratio as percentage of output

2007 1,8% 8,7% 8,7%

2008 1,3% 9,0% 9,0%

2009 0,7% 9,7% 9,7%

2010 0,7% 10,2% 10,2%

Eins og sést į žessu, telur hśn aš mešal-geta hagkerfa Evrusvęšisins til hagvaxtar muni skašast um rķflega 50% ž.e. nišur ķ 0,7% į įri. Žetta tengist, fjölgun varanlegra atvinnulausra ķ 10,2% og einnig žvķ, aš kostnašur viš aš auka hagvöxt um 1% hękki ķ 10,2%. Meš öšrum oršum, skilvirkni fjįrmagns til hagvaxtar minnki į sama tķma og fjöldi fólks fari varanlega af vinnumarkaši; sem dragi einnig śr skilvirkni hagkerfanna.

Žetta įstand, muni taka tķma aš vinna śr; en afleišingin verši aš kreppan muni orsaka varanlegt tjón, ž.e. hreint tap ķ hagvexti sem aldrei muni skila sér til baka, en aftur į móti er reiknaš meš aš getan til hagvaxtar muni skila sér til baka į endanum.

Tķndur įratugur muni žó verša stašreynd, aš mestum lķkindum.

Framkvęmdastjórnin, varar žó viš, aš žó hśn į žessum tķmapunkti telji lķklegra en ekki, aš hagkerfi Evrópu nįi aftur žeirri hęfni til hagvaxtar, sem žau höfšu fyrir kreppu, žį sé žaš alveg hugsanleg aš minnkun hęfni til hagvaxtar, muni reynast varanleg, ž.e.

"Risks of a permanent downshift in potential growth should not be played down."

Nišurstaša

Žaš veršur aš segjast, aš ķ ljósi žess hve efnahags-horfur eru svakalega neikvęšar fyrir Evrópu, žį sé erfitt aš sjį aš nokkrar umtalsveršar lķkur séu til žess, aš hagspį Sešlabankans muni rętast.

Hafiš ķ huga, aš Evrópa tekur viš nęr 70% af okkar utanrķkis-višskiptum. Augljósa įlyktunin af žvķ, er sś aš framvinda efnahagsmįla ķ Evrópu spili aš svipušu marki rullu, hvaš okkar efnahags-framvindu varšar. Meš öšrum oršum, žaš geti einfaldlega ekki veriš aš Ķsland muni hafa hagvöxt langt, lang yfir žvķ sem reyndin muni vera ķ Evrópu.

Sannarlega, mį vera aš hagvöxtur verši eitthvaš meiri hér, en einhver takmörk eru fyrir hvaš munurinn žar į milli getur veriš mikill. Enda eftir allt saman, getur léleg efnahags framvinda ķ Evrópu ekki annaš, en skilaš sér ķ lęgri veršum fyrir śtflutningsvörur ž.e. minni śtflutningstekjum.

Žaš eru aš sjįlfsögšu, mjög slęm tķšindi, fyrir žęr įętlanir sem Sešlabankinn mišar viš um aš standa undir skuldum. En fyrir žeim žarf śtflutningstekjur.

Sešlabankinn, tönnslast frekar mikiš meš greišslu-hlutfall af VLF (vergri landsframleišslu), en ž.e. villandi stęrš, žvķ viš borgum ekki erlend lįn meš landsframleišslu, heldur gjaldeyris-afgangi. Žannig, hjįlpa innlendar skattahękkanir, ekki meš neinum beinum hętti, ž.s. žęr kapa ekki gjaldeyri.

Mķn nišurstaša, er aš greišsluvandi, sem hlutfall śtflutningstekna, sé alltof hįtt til aš vera višrįšanlegt.

Kv. Einar Björn Bjarnason

Stjórnmįl og samfélag | Breytt 6.8.2009 kl. 21:38 | Slóš | Facebook | Athugasemdir (3)

15.7.2009 | 12:46

Įhugaverš leiš, hjį žingmönnum Borgarahreyfingarinnar!

Persónulega, finnst mér žetta vera įhugaverš leiš, sem žingmenn Borgarahreyfingarinnar hafa nś komiš fram meš, enda er vitaš aš ef Icesave deilan, stendur enn yfir žegar umsókn um ESB, vęri sett in į fund utanrķkisrįšsherra ESB, žį vęri rįšherrum Breta og Hollendinga, mjög ķ lófa lagiš, aš koma ķ veg fyrir afgreišslu umsóknarinnar.

Persónulega, finnst mér žetta vera įhugaverš leiš, sem žingmenn Borgarahreyfingarinnar hafa nś komiš fram meš, enda er vitaš aš ef Icesave deilan, stendur enn yfir žegar umsókn um ESB, vęri sett in į fund utanrķkisrįšsherra ESB, žį vęri rįšherrum Breta og Hollendinga, mjög ķ lófa lagiš, aš koma ķ veg fyrir afgreišslu umsóknarinnar.

Flóknara er žaš ekki.

Žaš, er ekki hęgt aš lįta eins, og žessi mįl hafi enga tengingu. Samfylkingin, vill ekki hrófla viš Icesave samningnum, vegna ótta viš, nįkvęmlega ž.s. ég er aš lżsa.

Sķšan, ķ kjölfar žessa tiltekna fundar, utanrķkisrįšherra ašildarrķkjanna, hafa rķkin 2. mjög mörg önnur tękifęri, til aš žvęla, tefja eša stöšva mįliš - nokkurn veginn, hvar sem er ķ ferlinu.

Meš öšrum oršum, Icesave veršur aš leysa, til žess aš innganga sé yfirleitt möguleg.

Sżnt hefur veriš fram į aš Icesave samningurinn, sé žaš slęmur aš semja beri upp į nżtt. En, sś ašgerš inniber žį įhęttu, sem öllum ętti aš vera ljós, aš umsókn Ķslands muni tefjast, mešan į nż samningalota um Icesave, muni standa yfir.

Hvaš vilja menn gera?

Er, innganga ķ ESB, svo stórt mįl, aš žaš einfaldlega verši aš gangast undir Icesave?

Ég bendi į nżlegar hagspįr, dökka spį Framvkęmdastjórnar ESB, um framtķšarhorfur ķ efnahagsmįlum ESB, og spį AGS um horfur ķ heiminum öllum. Spį AGS, gerir ekki rįš fyrir neinum hagvexti ķ ESB, į nęsta įri. Spį, Framkvęmdastjórnarinnar, beinlķnis spįir žvķ aš hagvöxtur į Evrusvęšinu verši skašašur ķ kjölfar kreppunnar, um 50%, og sķšan, muni žaš taka nokkur įr fyrir žaš įstand aš lagast, sbr "lost decade scenario":

"The Commission of the European Union - Directorate General for Economic Affairs: : 1. Quarter Report 2009"

"IMF : Recession Loosens Grip But Weak Recovery Ahead "

Lesiš žessar skżrslur.

Kv. Einar Björn Bjarnason

Bloggar | Slóš | Facebook | Athugasemdir (2)

11.7.2009 | 01:14

Framtķš hagvaxtar ķ Evrópu

Glęnż hagspį er kominn frį Framkvęmdastjórn Evrópusambandsins, en einnig Alžjóša Gjaldeyris-Sjóšnum.

"Directorate General for Economic Affairs: : Quarterly Report"

"IMF : Recession Loosens Grip But Weak Recovery Ahead "

Fyrst, spį Alžjóša Gjaldeyris-sjóšsins:

Eins og sést af tölunum, inni ķ blįa rammanum, žį er AGS (IMF) bśiš aš lękka hagspį sķna fyrir Evrópu. Nśnar, er spįin, aš kreppan į Evru svęšinu, nįi ekki botni, fyrr en į nęsta įri. Meš öšrum oršum, enginn hagvöxtur į nęsta įri, eins og įšur var spįš. Ķ öšrum samanburšarlöndum eša svęšum, viršist kreppan hafa nįš botni ķ įr, og er spįšin aš hagvöxtur hefjist į nęsta įri.

Śtkoman viršist vera svo, aš ekkert svęši ķ öllum heiminum, komi ver śt, af žeim sem eru ķ samanburšinum, heldur en Evrusvęšiš. Ég er hér, ekki meš nein sérstök svör um 'af hverju' - einungis aš benda, į hver rįs atburša viršist vera.

Sannarlega, er śtkoman mismunandi, fyrir einstök rķki Evrusvęšisins - Frakkland, viršist vera t.d. undantekning, og skv. spį AGS hefst hagvöxtur žar į nż, žegar į nęsta įri. En, mešaltónninn, er klįrlega, samdrįttur einnig į nęsta įri, žó minni en į žessu. Hagvöxtur, hefst žvķ ekki, aš mešaltali į Evrusvęšinu fyrr en 2011.

Spį Hagfręšisvišs-Framkvęmdastofnunar Evrópusambandsins:

Samkvęmt žessari spį, eru afleišingar heimskreppunnar, į Evrópu, miklu mun alvarlegri, en ég hélt; en taldi ég žó žęr alvarlegar fyrir.

Eins og sést, į spįnni fyrir restina af įrinu, er gert rįš fyrir aš mešal samdrįttur fyrir sameiginlegt hagkerfi ESB, verši 4%, į žessu įri. Ljóst er af tölunum, aš Evrópa, er ķ bullandi kreppu žetta įriš.

p. 10 2009 2010

GDP -4.0 -0,1

Private consumption -0,8 -0,3

Government consumption -4,2

Gross fixed capital formation -8,1

Exports of goods and services -13,5

Imports of goods and services -10,5

Samkvęmt skżrslunni, hefur heldur dregiš śr bankakrķsunni, sem hratt kreppunni af staš, og kreppan ķ dag, sé nś aš stęrstum hluta samdrįttur hagkerfanna sjįlfra, sem sé afleišing tjónsins, į hagkerfunum sem bankakreppan orsakaši. Bankarnir, séu žó enn ķ mjög viškvęmri stöšu, einkum hvaš varšar hįtt hlutfall af slęmum lįnum, sem mun žurfa aš afskrifa.

"Overall, the most acute phase of the crisis in the banking sector has now receded, but the situation remains fragile. Euro-area banks are still highly leveraged and persistent concerns about the quality of their assets have fuelled fears about the overall health of their balance sheets. Additional problems for banks have emerged as the financial crisis has extended to the real economy. The operating environment for banks is likely to remain challenging, in particular in respect of credit losses linked to their loan portfolios."

Įhugavert, er aš skoša kostnaš stjórnvalda, af endurreisn banka, ķ samanburši milli landa innan ESB, sem hlutfall af Vergri Žjóšarframleišslu (VŽF).

Austria 32,8

Belgium 79,2

Cyprus 0

Germany 23,2

Greece 11,4

Spain 12,1

Finland 27,7

France 18,1

Ireland 230,3

Italy 1,3

Luxemburgh 19,3

Malta 0

Netherlands 52,2

Portugal 12,5

Slovenia 32,8

Slovakia 0

Euro Area 24,6

EU 27 30,5%

Hallarekstur og skuldaaukning

Kreppan ķ Evópusambandinu, hefur valdiš mikilli aukningu į hallarekstri rķkissjóša mešlima landanna, og mun skuldaaukning af žessa völdum, į komandi įrum, bętast ofan į žį skuldaaukningu sem orsakašist ef fjįraustri til aš bjarga bönkunum. Forvitnilegt, er aš skoša yfirlit yfir halla af rķkissrekstri, hjį mešlimalöndum ESB, sem hlutfall af landsframleišslu, įętlun fyrir įrin 2009 og 2010.

2009 2010

Belgium -4.5 -6.1

Denmark -3.9 -5.9

Ireland -12.0 -15.6

EL -5.1 -5.7

Spain -8.6 -9.8

France -6.6 -7.0

Italy -4.5 -4.8

Cyprus -1.9 -2.6

Luxemburgh -1.5 -2.8

Malta -3.6 -3.2

Netherlands -3.4 -6.1

Austria -4.2 -5.3

Portugal -6.5 -6.7

Slovenia -5.5 -6.5

Slovakia -4.7 -5.4

Finland -0.8 -2.9

Euro Area -5.3 -6.5

Nęst, er forvitnilegt, aš bera saman, spį um skulda-aukningu, į žessu įri og hiš nęsta, sem hlutfall af VLF.

2008 2009 2010

Belgium 89.6 95.7 100.9

Denmark 65.9 73.4 78.7

Ireland 43.2 61.2 79.7

EL 97.6 103.4 108.0

Spain 39.5 50.8 62.3

France 68.0 79.7 86.0

Italy 105.8 113.0 116.1

Cyprus 49.1 47.5 47.9

Luxemburgh 14.7 16.0 16.4

Malta 64.1 67.0 68.9

Netherlands 58.2 57.0 63.1

Austria 62.5 70.4 75.2

Portugal 66.4 75.4 81.5

Slovenia 22.8 29.3 34.9

Slovakia 27.6 32.2 36.3

Finland 33.4 39.7 45.7

Euro Area 69.3 77.7 83.8

Verša afleišingar kreppunnar, varanlegar?

Samkvęmt rannsóknum į kreppum, žį hefur kreppa sem byrjar sem fjįrmįlakreppa alvarlegri afleišingar, en kreppur af öšrum rótum: "Financial crises are deeper and last longer than other recessions……and they tend to have a permanent negative effect on the level of output."

Kreppan er talin munu orsaka, aš žaš muni draga śr hęfni hagkerfa Evrópu til hagvaxtar (growth potential) vegna aukningar į fjölda varanlega atvinnulausra og vegna žess, aš fjįrmagn muni ekki skila sér til hagvaxtar meš eins skilvirkum hętti og įšur.

Potential Growth Stuctural unemployment Investment ratio as percentage of output

2007 1,8% 8,7% 8,7%

2008 1,3% 9,0% 9,0%

2009 0,7% 9,7% 9,7%

2010 0,7% 10,2% 10,2%

Helmingun, hęfni hagkerfanna, til aš vaxa - jafnvel žó hśn sé einungis tķmabundin, er aš sjįlfsögšu alvarlegur hlutur. Žaš sem žetta žżšir, aš žó svo aš kreppan taki enda, žį muni fylgja henni, nokkur įr ķ višbót ž.s. hagvöxtur veršur skašašur, ž.e. minni en hann var fyrir kreppu.

Lķklegast er tališ "A sharp drop in potential growth in the short term……followed by a slow return to pre-crisis potential growth". Meš öšrum oršum, aš hagkerfi Evrópu, muni nį sér į endanum, af afleišingum kreppunnar, žó žaš muni taka nokkur extra įr, eftir aš hinni eiginlegu kreppu lķkur.

Nišustaša, Framkvęmdastjórnarinnar, er žó aš skašinn verši varanlegur, ķ žeim skilningi, aš hagkerfi Evrópu muni aldrei nį žeim staš, ž.e. rķkidęmi, sem žau hefšu nįš, ef kreppan hefši aldrei oršiš.

Framkvęmdastjórnin, varar žó viš, aš žó hśn į žessum tķmapunkti telji lķklegra en ekki, aš hagkerfi Evrópu nįi aftur žeirri hęfni til hagvaxtar, sem žau höfšu fyrir kreppu, žį sé žaš alveg hugsanleg aš minnkun hęfni til hagvaxtar, muni reynast varanleg, ž.e. "Risks of a permanent downshift in potential growth should not be played down." Į žessum tķmapunkti, sé žaš einfaldlega ekki vitaš, hvor śtkoman verši reyndin.

Įhrif óhagstęšrar mannfjöldažróunar

Eins og margir vita, žį stefnir ķ fólksfękkun ķ flestum löndum Evrópu, ž.s. konur eignast fęrri börn en žarf til, aš halda fólksfjölda ķ horfinu. Afleišing žessa, er smįm saman aš verša sś, aš žaš fękkar ķ žeim aldurshópum sem eru aš koma nżir inn į vinnumarkašinn. Į sama tķma, smįm saman eldist restin af fólkinu. Žaš kemur sķšan aš žvķ, aš žeir sem ekki eru į vinnandi aldir, ž.e. annašhvort of ungir eša og gamlir til aš vinna, verša fleiri en žeir sem ķ dag, er į vinnandi aldri. Ein afleišingin, er sś, aš žaš dregur śr hęfni hagkerfanna smįm saman, til hagvaxtar.

"The projections show a significant reduction in the population aged 15-64 (from 2010 - 2060) …… and an increase in the number of elderly persons aged 65 or more…… leading to a doubling of the old-age dependency ratio in the euro area" - "The largest increase is expected to occur during the period 2015-40. This means that the euro area would move from having 4 persons of working-age for every person aged over 65 to a ratio of only 2 to 1. When adding the number of children to the calculation, the ratio of dependent to active is projected to rise by about 50%."

Afleišingin, veršur ekki eingöngu, aš hęfni hagkerfanna til hagvaxtar minnkar, heldur gerist žaš einnig aš kostnašur af žvķ aš halda uppi fólki, sem ekki er vinnandi, cirka tvöfaldast.

"Even without incorporating the potential negative impact of the current economic crisis, the annual average potential GDP growth rate in the euro area is projected to fall from 2.2% in the period 2007-2020, to 1.5% in the period 2021-2030 and to a meagre 1.3% in the period 2041-2060."

Aukinn kostnašur, af uppihaldi žeirra sem ekki eru vinnandi, įsamt žvķ aš hęfni hagkerfanna til hagvaxtar minnkar, gerir žaš aš verkum aš mjög erfitt veršur fyrir rķkin - ef žau į sama tķma, žurfa einnig aš standa undir verulegri skuldabyrši. Rķkin eru ķ dag, rekin meš verulegum halla, og žau skulda nśna, af völdum kreppunnar mörg hver umtalsvert, og framtķšin viršist bera ķ skauti sér, fįtt annaš en auknar byršar og einnig aukinn kostnaš; į sama tķma og tekjur skreppa saman. Rekstru rķkjanna, į žvķ greinilega eftir aš verša mjög snśinn.

Vķxlverkun kreppunnar viš fólksfjöldažróun

Žrem möguleikum er velt upp:

- "permanent shock"

- "lost decade",

- "rebound"

Ķ 'rebound' žį kemur hagkerfiš sterkt inn, ķ kjölfar kreppunnar, og nęr aš vinna upp tapiš af kreppunni aš fullu į stuttum tķma.

Ķ 'lost decate' žį tekur žaš hagkerfiš nokkur įr aš aflokinni kreppu, aš nį sér į nż, žarf aš takast į viš nokkur įr ž.s. hagvöxtur er tiltölulega hęgur, en nęr sķšan aftur fyrri hęfni til hagvaxtar. En afleišing žess, er aš ekki nęst aš vinna upp tapašann hagvöxt af völdum kreppunnar.

Ķ 'permanent shock' žį nęr hagkerfiš sér aldrei almennilega į strik aftur, og lękkun getu hagkerfisins til hagvaxtar veršur varanleg.

2010 2015 2020 2040 2060

Rebound -3 -5 0 0 0

Lost decade -3 -7 -8 -8 -8 Permanent shock -3 -7 -10 -14 -18

Einungis 'rebound' mun ekki skaša getu rķkjanna, til aš fįst viš kostnašar-auka, af völdum fólksfjöldažróunar. Ķ 'lost decade' veršur skašinn, einungis af töpušu įrunum. En, ķ 'permanent shock' muni biliš jafnt og žétt breikka, ķ samanburši viš ašstęšur ef kreppan hefši aldrei oršiš.

Žeir, af žessum sökum, leggja įherslu į:

"(i) reducing debt at a fast pace;

(ii) raising employment rates and productivity; and

(iii) reforming pension, healthcare and long-term care systems. "

Žeir eru, meš öšrum oršum, aš reyna aš hvetja rķkisstjórnirnar til dįša. Eins og įšur er fram komiš, er 'lost decade' talin lķklegasta śtkoman, eins og mįlum er hįttaš ķ dag.

Ef svo veršur, žį enda slęmu įrin mjög óžęgilega nęrri žeim tķma, žegar reiknaš hefur veriš śt fyrir löngu, aš geta žjóšanna til hagvaxtar, fer aš skreppa saman, af völdum fólksfjölda-žróunar, ž.e. eftir 2020; ž.s. ķ dag, er eftir allt saman, 2009 og ljóst er oršiš, aš hagvöxtur mun ekki hefjast aš mešaltali į Evrusvęšinu fyrr en 2010. Žannig, ef žaš er svo 'lost decade' žašan ķ frį. Ég, held aš mįliš sé alveg krystal klįrt.

Nišurstaša

Rķki Evrópu, eru žegar ķ dag, komin óžęgilega nęrri žeim tķma, žegar hagvöxtur ķ rķkjum Evru svęšisins, mun byrja aš skreppa saman, af völdum fólksfjölda-žróunar; ž.e. eftir 2020. Kreppan nś, getur žvķ vart komiš į verri tķma.

Glatašur hagvöxtur, af völdum kreppunnar, og einnig, auknar skuldir; geta ekki annaš, en gert rķkjum Evrusvęšisins, enn erfišara en įšur var bśist viš, aš ašlaga sig žeim breytingum sem munu óhjįkvęmilega eiga sér staš.

Hętta, er veruleg, aš kreppan muni, leiša löndin śt ķ sund vaxandi skulda og vaxandi efnahagslegs vanmįttar, sem engin aušveld leiš veršur śt śr.

Žetta skiptir okkur miklu mįli, einnig; ž.s. nś um žessar mundir stefnir ķ aš teknar verši mikilvęgar įkvaršanir, ž.e. um ašild aš ESB eša ekki.

Ljóst veršur aš teljast, aš sś slęma žróun, sem talin er lķklegust og einnig, sś verri sem talin er mjög möguleg; getur ekki annaš en gert, ašild aš Evrusvęšinu, minna įhugavert fyrir okkur, en įšur var tališ.

Kv. Einar Björn Bjarnason, stjórnmįlafręšingur og Evrópufręšingur.

Stjórnmįl og samfélag | Breytt 12.7.2009 kl. 21:32 | Slóš | Facebook | Athugasemdir (0)

7.7.2009 | 16:10

Viš skuldum, of mikiš, til aš rįša viš Iceave, ofan į ašrar skuldir!

Samkvęmt nżjasta hefti peningamįla, eru samanlagšar skuldir innlendra ašila og hins opinbera, 3.100 milljaršar króna, sem samsvarar 2,2 VLF (vergum landsframleišslum).

Samkvęmt nżjasta hefti peningamįla, eru samanlagšar skuldir innlendra ašila og hins opinbera, 3.100 milljaršar króna, sem samsvarar 2,2 VLF (vergum landsframleišslum).

Ef, ég miša viš śtreikninga Gylfa Magnśssonar, sem gerir rįš fyrir aš greišslubyrši af einungis 415 milljöršum jafngildi - góš spį 4,1% af śtflutningstekjum - eša - vond spį 6,9% af śtflutningstekjum, sem jafngildir žörf fyrir samsvarandi afgang af gjaldeyrisjöfnuši Ķslands; žį eru samsvarandi śtreikningar fyrir 3.100 milljarša, - góš spį 31,5% śtflutningstekna - en - vond spį 51,75% śtflutningstekna.

Ef Icesave er tekiš śt, žį er skuldin 2.700 milljaršar, samt. Žį veršur sami śtreikningur - góš spį 26,65% śtflutningstekna - en - vond spį 44,85% śtflutningsekna.

Mér lżst alls ekki į hugmyndir, aš fórna gjaldeyrisvarasjóšnum, žvķ hugsanlega sé žaš hęgt, né erlendum eignum Lķfeyrissjóšanna, sem standa undir öldrušum hér į landi, sama hvaš į gengur - svo fremi aš žęr eignir fį aš vera ķ friši. Aš mķnum dómi, eiga žęr eignir aš vera algerlega heilagar.

En, ef ž.e. rétt, aš til séu seljanlegar erlendar eignir ķ eigu žrotabśa gömlu bankanna, upp į 500 milljarša króna, žį mį hugsanlega lękka upphęšina um žį 500 milljarša, ķ 2.200 milljarša - lišleg 1,5 landsframleišsla. Žį veršur sami śtreikningur - góš spį 21,73% śtflutningstekna - en - vond spį 36,67% śtflutningsekna.

Žaš er alveg sama, hverni ég snż mįlinu - til og frį. Alltaf, kemur fram žörf fyrir afgang af śtflutningstekjum, sem mjög erfitt veršur aš kalla fram. Žörfin fyrir afgang af śtflutningstekjum, er langt yfir žvķ, sem hann nokkru sinni hefur veriš, į lżšveldistķmanum.

Viš erum hér aš tala um stęršir, sem ekki veršur meš nokkru móti nįš fram, nema meš mjög drakonķskum ašgeršum, eins og t.d. algeru innflutningsbanni, en sķšan undantekningum ķ gegnum leyfakerfi, sbr. 'Haftakerfiš' sįluga. Slķkt bann, gęti žurft aš vera viš lżši ķ rśman įratug, hiš minnsta.

Žaš er žvķ, veriš aš fara meš žjóšina, marga įratugi aftur ķ tķmann, hvaš innflutningsverslun og ašgengi aš, erlendum varningi, varšar. Athugiš, aš žį er ég aš miša viš betri spįrnar. Ef, mišaš er viš žęr verri, žį yršu slķkar drakonķskar ašgeršir aš vera alveg į ystu žolmörkum žess mögulega, ķ reynd er ég ekki viss aš žį myndu slķkar ašgeršir duga til.

Žaš sem viš Ķslendingar, stöndum grammi fyrir er val į framtķš. Ef viš reynum, aš standa viš nśverandi skuldbindingar, žį er žaš įvķsun į langvarandi stöšnun, og fólksflótta į skala sem ekki hefur sést, sem hlutfall af fólksfjölda, sķšan milli 1875 og 1890.

Ég held, aš ég hafi sett hlutina fram, meš nęgilega skżrum hętti.

Fyrir nešan, į hverju ég byggi žessar nišurstöšur:

Icesave samningarnir:

Samingurinn viš: Holland

Samningurinn viš: Bretland

Gylfi Magnśsson, segir (Morgnbl. 1/7 09)

Aš ef, śtflutningstekjur vaxa un 4,4%, sem sé helmingur af vexti śtflutningstekna į lišnum įratug, og ef, 75% nįst upp ķ höfušstól Iceave žannig aš eftir verši 415 (sjį: Lagafrumvarp um: Icesave) milljarša, žį verši greišslubyrši af Icesave rétt lišlega 4% af śtflutningstekjum. En, ef vöxtur śtflutningstekna, verši enginn į nęstu įrum, žį verši greišslubyršin 6,9% af śtflutningstekjum. Athugiš, aš śtreikningar hans, eru einungis fyrir 415 milljarša, skuld ķ erlendri mynnt!

Samkvęmt nżjasta hefti Peningamįla

Samantekt skulda:

Skuldir innlendra ašila viš erlend: 2.500 millj. kr. = 1,75 landsframleišslur.

Erlendar skuldir sveitarfélaga, 830 millj. kr.

Erlendar skuldir innlįnsstofnana, 300 millj.kr.

Erlendar skuldir opinberra fyrirtękja: 500 millj. kr

Samtals, erlendar skuldir hins opinbera: 1.630 milljaršar. kr.

Žessi upptalning, gerir ekki rįš fyrir Icesave: 600 millj. kr.

Heildardęmiš gęti žį numiš um 3.100 ma.kr. eša um 220% af VLF įrsins.

Śtreikningar:

3100/415 = 7,5

7,5 * 4,1 = 31,5% af śtflutningstekjum

7,5*6,9 = 51,75% af śtflutningstekjum

Mķnus Icesave: 2700/415 = 6,5

6,5*4,1 = 26,65% af śtflutningstekjum

6,5*6,9= 44,85% af śtflutningstekjum

Mķnus erlendar eigur bankanna: 2.200/415 = 5,3

5,3*4,1 = 21,73% af śtflutningstekjum

5,3*6,9 = 36,67% af śtflutningstekjum

Eignir į móti:

Gjaldeyrisforši Ķslands: 430 m.kr.

Erlendar eignir lķfeyrissjóša: 500 m.kr.

Žessar eignir dregnar frį, skuld lękkar ķ: 2.170 milljarša = 1,5 landsframleišslur.

Eignir gömlu bankanna erlendis, sem hęgt er aš selja: 500 milljarša kr.

Žęr eignir dregnar frį: 1.670 milj. kr. = 1,2 landsframleišslur

Nżjasta hefti (bls. 49): Peningamįla

"Įętlun um erlenda stöšu žjóšarbśsins ķ dag Samkvęmt brįšabirgšatölum um stöšu erlendra lįna innlendra ašila ķ lok fyrsta įrsfjóršungs į žessu įri, ž.e. eftir aš Straumur-Buršarįs, SPRON, Sparisjóšabankinn og Baugur voru sett i greišslustöšvun eša gjaldžrotamešferš, nįmu skuldir innlendra ašila viš erlenda 2.500 ma.kr. eša sem nemur 175% af VLF įrsins 2009 samkvęmt žjóšhagsspįnni. Af žessum skuldum nįmu erlendar skuldir Sešlabanka, rķkissjóšs og sveitarfélaga 830 ma.kr., skuldir innlįnsstofnana sem nś eru aš mestu ķ opinberri eigu 300 ma.kr. og skuldir opinberra fyrirtękja um 500 ma.kr. Samtals nįmu skuldir žessara ašila um 1.630 ma.kr. Erlendar skuldir einkaašila, ž.m.t. fyrirtękja ķ eigu erlendra ašila, nįmu 870 ma.kr. Bśast mį viš aš žessar skuldatölur hękki um u.ž.b. 600 ma.kr. sķšar į žessu įri vegna lįna sem...rķkissjóšur mun taka vegna greišslna innlįnstrygginga ķ nokkrum Evrópulöndum. Heildarskuld ķslenskra ašila gęti žį numiš um 3.100 ma.kr. eša um 220% af VLF įrsins. Rétt er aš geta žess aš bśist er viš aš hęgt verši aš endurgreiša stóran hluta af žessu 600 ma.kr. lįni meš andvirši erlendra eigna Landsbankans sem hęgt verši aš selja į nęstu įrum. Ķ greinargerš sem fjįrmįlarįšherra kynnti 17. mars sl. er gerš grein fyrir įętlunum skilanefndar Landsbankans um aš hęgt verši aš fį 527 ma.kr. fyrir eignir bankans sem hęgt verši aš nota til aš endurgreiša žetta lįn. Gangi žetta eftir verša hrein śtgjöld vegna innlįnstrygginganna žvķ 73 ma.kr.4 Eins og bent er į

ķ greinargeršinni eru allar slķkar įętlanir augljóslega mjög óvissar. Į móti žessum skuldum eru erlendar eignir. Mikiš af žeim eignum sem enn eru skrįšar sem erlendar eignir ķslenskra ašila eru vęntanlega ekki mikils virši. Sumar ašrar eignir ęttu hins

vegar aš vera nokkuš tryggar og rétt skrįšar, t.d. gjaldeyrisforši Sešlabankans sem nemur 430 ma.kr. og erlendar eignir lķfeyrissjóšanna sem nema 500 ma.kr. Žessir tveir lišir eru samtals 930 ma.kr. Ef žessar eignir eru dregnar frį 3.100 ma.kr. skuld fęst hrein skuld sem nemur 2.170 ma.kr. eša sem svarar rśmlega 150% af įętlašri

VLF įrsins. Ef bętt er viš eignum gömlu bankanna ķ Evrópu sem verša seldar til aš greiša nišur lįn vegna innistęšutrygginga ķ žessum löndum sem nema 500 ma.kr., fęst hrein skuld sem nemur 1.670 ma.kr. eša sem svarar tęplega 120% af įętlašri VLF įrsins. Rétt er aš geta žess aš hrein erlend staša žjóšarbśsins er um 300

ma.kr. eša rśmlega 20% af VLF lakari vegna eigin fjįr ķ fyrirtękjum į Ķslandi sem eru ķ eigu erlendra ašila. Žetta gefur hreina erlenda stöšu sem nemur -140% af VLF įrsins. Rétt er aš lķta į žessar tölur sem efri mörk skuldabyršarinnaržvķ sennilegt er aš hér séu einhverjar eignir vantaldar og gera mį rįš fyrir aš einhverjar skuldir til višbótar muni falla brott vegna frekari gjaldžrota. Ķ grunnspį žessa heftis Peningamįla er gert rįš fyrir um 2% višskiptahalla į žessu įri en aš jafnvęgi verši ķ višskiptum viš śtlönd į žvķ nęsta. Frį og meš žeim tķma fer aš myndast vaxandi afgangur į višskiptajöfnuši. Hrein skuldabyrši mun žvķ lękka hratt į nęstu įrum. Įętlaš er aš skuldin hafi lękkaš um 100 ma.kr. įriš 2011 eša um 8% af VLF og lękki hratt eftir žaš. Allar slķkar įętlanireru aušvitaš mjög viškvęmar fyrir žeim vaxtaforsendum sem mišaš er viš."

Miklar deilur eru uppi, um hvort viš Ķslendingar, getum stašiš viš svokallaš Icesave samkomulag. Nżlega framkomnar upplżsingar, stašfestar af fulltrśa AGS hérlendis, Franek Rozwadowski, žess efnis aš skuldir rķkisins, séu oršnar 2,51 žjóšarframleišslur - ķ staš 1,25 žjóšarframleišslna, eins og haldiš er fram, ķ greinargerš meš Icesave frumvarpi rķkisstjórnarinnar - kasta óneitanlega rżrš, į fullyršingar rķkisstjórnarinnar um greišslugetu Ķslands, og Ķslendinga.

Miklar deilur eru uppi, um hvort viš Ķslendingar, getum stašiš viš svokallaš Icesave samkomulag. Nżlega framkomnar upplżsingar, stašfestar af fulltrśa AGS hérlendis, Franek Rozwadowski, žess efnis aš skuldir rķkisins, séu oršnar 2,51 žjóšarframleišslur - ķ staš 1,25 žjóšarframleišslna, eins og haldiš er fram, ķ greinargerš meš Icesave frumvarpi rķkisstjórnarinnar - kasta óneitanlega rżrš, į fullyršingar rķkisstjórnarinnar um greišslugetu Ķslands, og Ķslendinga.

Įętlanir rķkisstjórnarinnar ķ hįalofti

Ekki held ég, aš įstęša sé til, aš draga ķ efa sannleiksgildi žess, aš skuldir rķkisins, standi nś ķ 2,51 žjóšarframleišslum. Ef, eins og allt bendir til, įętlanir rķkisstjórnarinnar, um greišslugetu rķkisins, žar į mešal, um hvort hęgt sé aš standa viš Icesave samkomulagiš; mišušust viš įętlaša skuldastöšu upp į 1,25 žjóšarframleišslur, žį er ljóst aš forsendur, sem rķkisstjórnin gaf sér, žegar samkomulagiš var undirritaš, standast ekki. Žetta, hlżtur aš vera öllum ljóst - enda er himinn og haf, į milli 1,25 / 2,51 žegar višmišiš er žjóšarframleišsla. Stóra spurningin, ķ žvķ samhengi, er žį; hvernig ķ ósköpunum stendur į, aš įętlanir um skuldastöšu rķkisins, voru svo frįmunalega, ónįkvęmar, aš žaš geti virkilega munaš nęr tvöfalt? Žaš er eitthvaš, alvarlegt aš žvķ, hvernig rķkisreikningar eru unnir.

Greišslubyršin óvišrįšanleg

Gylfi Magnśsson, ķ Morgunblašinu 1. jślķ 2009, gaf sér eftirfarandi forsendur; aš śtflutningstekjur vaxi um 4,2% į įri, verši 7,5 millj. Evra eftir 7 įr, eignir gangi 75% upp ķ Icesave skuld - nišurstaša, mešalgreišslubyrši af Icesave 4,1% af śtflutningstekjum. En, hśn yrši 6,9%, ef vöxtur śtflutningstekna, verši enginn. Athugiš, aš skv. žessu višmiši; žį er žetta greišslubyrši af 415 milljöršum króna į nśvirši en ķ erlendri mynnt, sem er sś upphęš sem rķkisstjórnin mišar viš aš verši eftir, ef 75% fęst upp ķ höfušstól og ergo sś upphęš sem Gylfi mišar viš. Žetta er vert aš hafa ķ huga, žvķ skv. eigin įętlunum rķkisstjórnarinnar, žį verša erlendar skuldir rķkisins 1,198 millaršar ef mišaš er viš aš 415 milljaršar verši eftir af Icesave skuld, eftir 7 įr. Žannig, aš greišslubyršin er meira en tvöföld, ķ reynd - svo fremi, sem tölur rķkisstjórnarinnar um erlenda skuldastöšu, eru réttar sem mį aš sjįlfsögšu draga ķ efa. Sķšan, getur aš sjįlfsögšu, lent į Ķslandi, miklu stęrri upphęš en 415 milljaršar. En, įstandiš er miklu mun svartara en žetta. Samkvęmt śtreikningum Sešlabanka Ķslands, um nettó erlenda skuldastöšu žjóšfélagsins alls, eru nettó erlendar skuldir žjóšarinnar samtals 4,580 milljaršar eša 3,5 žjóšarframleišslur. Sś upphęš 11 sinnum hęrri, en 415 milljaršar; žannig aš heildarskuldabyrši žjóšfélagsins alls ķ erlendum gjaldeyri, er žį einnig 11 sinnum hęrri. Fyrir allt žetta, žarf aš borga, af śtflutningstekjum landsmanna; ž.e. ekki žjóšarframleišslu. Žessar upphęšir, eru langt fyrir ofan žau mörk, sem hugsanlegur afgangur af śtflutningstekjum getur veriš, ef mišaš er viš ešlilegan lįgmarksinnflutning.

Semjum aftur

Žvķ er haldiš fram, aš ef viš segjum 'Nei' viš nśverandi Icesave samkomulagi, žį muni enginn vilja tala viš okkur, öllum dyrum verši skellt ķ lįs og lokaš į śtflutning okkar. Žjóšin komist į vonarvöl, Ķsland verši Kśpa noršursins. En, žessar žjóšir, koma ekki svo ķlla fram, viš meira aš segja hr. Mugabe, alręmdan forseta Zimbabve. Hvers vegna, ęttu žęr aš koma žį verr fram viš okkur, sem erum bandalagsžjóš žeirra, meš višurkennt lżšręšisfyrirkomulag, og višskiptasambönd sem hafa stašiš ķ įrhundruš. Nei, žessar fullyršingar, standast ekki nokkra skošun. Hvergi, nokkurs stašar, hefur komiš fram hin minnsta sönnun žess, aš žetta sé eitthvaš annaš en dylgjur og hręšsluįróšur. Viš höfum alveg, fullgild mįlefnaleg rök fyrir aš žessi tiltekni samningur, sé okkur óvišrįšanlegur.

Hvernig eigum viš aš fara aš?

Sannleikurinn er sagna bestur. Eftir aš fulltrśar okkar, hafa oršiš margsaga, er viss tortryggni ešlileg. Mętum meš allt bókhald rķkisins, ef žörf er į. Nęgar sannanir žess, aš skuldastašan sé 2,51 en ekki 1,25. En, augljóslega, hefur sś stašreynd - sem nś er komin fram - aš samningamenn Ķslands hafa haft röng višmiš um skuldastöšu Ķslands, žegar žeir voru aš semja viš mótašilana, stórlega skašaš samningsašstöšu Ķslands. Enda, žegar rķkisstjórnin trekk ķ trekk, segir eftirfarandi „Ķ žessum samanburši (stöšu annarra Evrópužjóša) er skuldastaša rķkissjóšs vel višunandi...sker rķkissjóšur Ķslands sig ekki sérstaklega śr žegar kemur aš skuld hans sem hlutfalli af VLF“ žį augljóslega dregur žaš śr samśš mótašilanna meš Ķslendingum, žegar ž.e. bįsśnaš trekk ķ trekk, aš staša okkar sé eiginlega, žrįtt fyrir allt, ekki aš rįši verri en staša žeirra. Ég held, aš allir ęttu aš geta skiliš žennan punkt. Meš, sannleikann aš vopni, er hiš minnsta, smį séns, aš viš getum fengiš fram samśš žeirra, hluttekningu. En, algerlega engin, ef viš höldum įfram žeirri vitleysu, aš bįsśna stašlausa stafi. Meš sannleikann aš vopni, er ég bjartsżnn į, aš raunverulega hęgt verši aš taka samninga upp į nż!

Kv, Einar Björn Bjarnason, stjórnmįlafręšingur og Evrópufręšingur

5.7.2009 | 15:42

Heildar-Skuldir Ķslands - 13.059 ma.kr.

Stašreyndin um heildar erlendar skuldir žjóšfélagsins, kemur fram į vef Sešlabanka Ķslands: 1. įrsfjóršungur 2009. Athugiš, 13.059 milljaršar, eru heildarskuldir. Žessi upphęš skiptir žó mįli. Nettóupphęšin, er 4.580 milljaršar, žegar reiknaš veršmęti eigna upp į 8.479 milljarša hefur veriš dregiš frį.

Stašreyndin um heildar erlendar skuldir žjóšfélagsins, kemur fram į vef Sešlabanka Ķslands: 1. įrsfjóršungur 2009. Athugiš, 13.059 milljaršar, eru heildarskuldir. Žessi upphęš skiptir žó mįli. Nettóupphęšin, er 4.580 milljaršar, žegar reiknaš veršmęti eigna upp į 8.479 milljarša hefur veriš dregiš frį.

"Hrein staša viš śtlönd var neikvęš um 4.580 ma.kr. ķ lok fyrsta įrs¬fjóršungs og réttist af um rśma 131 ma.kr. frį sķšasta fjóršungi. Erlendar eignir nįmu 8.479 ma.kr. ķ lok įrsfjórš¬ungsins en skuldir 13.059 ma.kr."

Til aš allt teljist rétt, ber aš geta, inni ķ žessari tölu, eru skuldir žrotabśa gömlu bankanna, sem skżrir hrollvekjandi hęš heildarsummunnar, įšur en eignir eru dregnar frį, en einnig Landsvirkjunar, Orkuveitunnar og sveitarfélaga.

Athugiš žó, aš hvergi kemur fram hjį Sešlabanka Ķslands, hvernig skuldirnar skiptast į milli ašila, t.d. hvaša hlutfall telst til gömlu bankanna.

Einungis upphęšin, 4.580 milljaršar jafngildir u.ž.b. 3,5 žjóšarframleišslum,,,žį hafa allar eignir veriš dregnar frį. Upphęšin, 13.059 į móti jafngildir u.ž.b. 10 žjóšarframleišslum.

Žaš sem žarf aš hafa ķ huga, aš ķ žessum eignum, upp į 8.479 milljarša er ekki einungis aš finna, eignir sem tilheyra uppgjörum hrundu bankanna. Heldur einnig, Landsvirkjun, orkukerfiš, flutningskerfi hitaveitunnar, Orkuveitan og önnur skild orkufyrirtęki, hafnir og önnur mannvirki ķ eigu rķkis og sveitarfélaga; sem fręšilega er allt hęgt aš selja til aš minnka skuldir. En, "common" žaš vita allir, aš slķkt kemur ekki til greina.

Raunverulega stašan, er žvķ einhvers stašar į milli 4.580 milljarša eša 3,5 žjóšarframleišsla; 13.059 eša 10 žjóšarframleišsla. Žaš skiptir, ef til vill ekki meginmįli, hvort raunveruleg staša er 9.000 milljarša eša 6.000 milljaršar. Žvķ, meira aš segja, 4.580 eša 3,5 žjóšarframleišslur, er of mikiš.

Žetta er raunveruleg staša mįla. Sannleikurinn, er kominn ķ ljós.

Icesave ķ samhengi erlendra skulda žjófélagsins

Skv. žvķ sem rķkisstjórnin segir, sjį Lagafrumvarp um: Icesave

"Innlend skuldabréf 471 ma. kr. 33 % af VLF

Skuldir vegna tapašra vešlįna o.fl. 296 ma. kr. 21 % af VLF

Erlend lįn (sjį aš framan) 315 ma. kr. 22 % af VLF

Skuldbinding vegna Icesave 373 ma. kr. 26 % af VLF

Samtals 1455 ma. kr. 102 % af VLF"

Rétt er aš taka fram, aš śtkoma upp į 373, śr Icesave uppgjörinu, er besta hugsanlega śtkoma, eins og rķkisstjórnin setur žetta fram. Lagafrumvarp um: Icesave

"Eftir bankahruniš, eša ķ įrslok 2008, voru skuldir rķkissjóšs 931 milljaršur króna. Žar

munar mest um endurfjįrmögnun rķkissjóšs į Sešlabanka Ķslands (270 milljaršar króna) vegna tapašra vešlįna bankans, aukna śtgįfu rķkisbréfa og rķkisvķxla (181 milljaršur króna) og lįntöku vegna gjaldeyrisforša (130 milljaršar króna). Mat fjįrmįlarįšuneytisins er aš skuldirnar nįi hįmarki ķ įrslok 2009 og hafi žį nįš 1.810 milljöršum króna, sem svarar til um 125% af VLF. Žį hafa bęst viš lįn ķ tengslum viš efnahagsįętlun stjórnvalda og Alžjóšagjaldeyrissjóšsins (338 milljaršar króna) og eiginfjįrframlag til nżju bankanna (385 milljaršar króna)"

Samkvęmt žvķ, eru erlendar skuldir rķkisins: 315 + 375 (eša 415) + 130 +338 = 1.158

Ef viš leikum okkur meš tölur. Žį er 4.580 - 1.158 = 3.422 (2.63 žjóšarframleišslur) eša 13.059 - 1.158 = 11.901 (9,15 žjóšarframleišslur).

Erlendar skuldir, ašrar en skuldir rķkisins, skipti ekki mįli?

Rķkisstjórnin, ętlar sem sagt, aš lįta eins og ašrar erlendar skuldir, en skuldir rķkisins, komi žvķ ekkert viš. Žaš er įstęša žess, aš rķkiš žykist geta haldiš fram eftirfarandi:

Lagafrumvarp um: Icesave

"Ķ nżlegri śttekt hagfręšinga hjį Alžjóšagjaldeyrissjóšnum

er įętlaš aš skuldir rķkissjóšs hjį tķu rķkustu žjóšum G20 hópsins

verši aš mešaltali 114% af VLF įriš 2014 og aš mögulega kunni žessi tala aš vera svo hį sem 150% af VLF. Žó eru žessar žjóšir ekki aš takast į viš nęr algert kerfishrun, ž.e. hrun 90% bankakerfisins lķkt og ķ tilfelli Ķslands, né hrun bankakerfis sem skuldaši tķfalda žjóšarframleišslu landsins (um 13.600 milljarša króna). Ķ žessum samanburši er skuldastaša rķkissjóšs vel višunandi, enda ljóst aš žrįtt fyrir umfang skulda bankanna og stęrš hrunsins sker rķkissjóšur Ķslands sig ekki sérstaklega śr žegar kemur aš skuld hans sem hlutfalli af VLF."

Žetta er ekkert minna, en helvķtis žvęla. Hiš fyrsta, er žegar komiš ķ ljós, aš raunverulegar heildarskurldir rķkisins, eru 2,5 žjóšarframleišsla, en ekki 1,3. Ķ annan staš, er žaš einfaldlega rangt, aš hęgt sé aš lįta sem, ašrar skuldir žjóšarbśsins, komi rķkinu ekkert viš.

- Skv. uppgjöri Landsvirkjunar, skuldar hśn 2.975.269.000 dollara. Rķkiš, er įbyrgt fyrir žessum skuldum, er Landsvirkjun lendir ķ vandręšum.

- Sveitarfélög, mörg hver, freystušust til aš taka erlend lįn, ķ gróšęrinu, og žau lįn eins og önnur erlend lįn, hafa hękkaš mjög ķ krónutölu. Ef, sveitarfélög lenda ķ vandręšum, žį er rķkiš einnig įbyrgt fyrir skuldum žeirra.

- Rķkiš er įbyrgt, fyrir skuldum allra ašila ķ eigu žess. Auk žessa, hefur rķkiš beint eša óbeint, nś tekiš yfir fjölmörg fyrirtęki, sem įlitin eru of mikilvęg fyrir žjóšarbśiš til aš hrynja og er žį einnig oršiš įbyrgt fyrir skuldum žeirra, žó svo aš ekki sé gert rįš fyrir žeim įbyrgšum, ķ framsetningu rįšherra į skuldum rķkisins.

Sķšast en ekki sķst, žį žurfa žeir sem skulda žęr óhemju erlendu skuldir žjóšarbśsins, aš borga af žeim meš gjaldeyri.

Žessir ašilar, eru žvķ aš keppa viš rķkiš, um žann gjaldeyri sem eftir veršur, žegar bśiš er aš gera rįš fyrir naušsynlegum innflutningi.

Hvernig, ętlar rķkiš aš fara aš žvķ, aš tryggja sér nęgan gjaldeyri fyrir sig, žegar ašrir hafa einnig į sama tķma svo rķka žörf fyrir hann?

Greišslubyrši af Icesave vs. greišslubyrši almennt af erlendum skuldum

Lagafrumvarp um: Icesave

"Tafla 3: Afborganir og vextir af skuldum rķkissjóšs

Įr Erlendar skuldir Icesave Innlendar skuldir Samtals

2009 9,2% 5,6% 14,8%

2010 3,2% 4,5% 7,8%

2011 18,7% 4,8% 23,5%

2012 8,9% 4,8% 13,7%

2013 7,5% 4,5% 12,0%

2014 6,1% 4,3% 10,3%

2015 5,4% 4,0% 9,4%

2016 4,1% 3,7% 3,8% 11,6%

2017 3,4% 3,6% 3,6% 10,6%

2018 3,0% 3,5% 3,4% 9,8%

2019 2,7% 3,3% 3,2% 9,2%

2020 2,4% 3,2% 3,0% 8,5%

2021 2,1% 3,0% 2,8% 8,0%

2022 0,0% 2,9% 2,7% 5,6%

2023 0,0% 2,7% 2,6% 5,3% "

Vert er aš muna, aš erlendar skuldir žjóšarbśsins, eru einungis 1/3 af nettó heildarskuldum žjóšarbśsins, viš śtlönd. Žannig, aš ef viš mišum viš heildar nettó skuldir žess, 4.580 milljaršar króna, žį žarf aš margfalda skuldbirši meš tölunni 3(viš skulum žó, taka fyrst mešaltal af skuldabyrši rķkissjóšs, įšur en viš margföldum). Ef viš, mišum viš brśttóskuldir žjóšarbśsins, 13.059 milljarša króna, žį žarf aš margfalda greišslubyrši meš tölunni 10. Sannleikurinn, er einhvers stašar žarna į milli, ž.s. inni ķ brśttó-heildar skuld žjóšarbśsins, eru margar eignir sem ekki er žjóšarvilji til aš selja, sbr. Landsvirkjun, dreifikerfi hita og rafmagns, samgöngumannvirki, o.flr. Žetta er ž.s viš stjórnar-andstęšingar, meinum, žegar viš segjum skuldabirši, of mikla.

Samkvęmt skrifum Gylfa Magnśssonar sjįlfs, er greišslubyrši Icesave ķ besta fallu 1,6% upp ķ mesta lagi 6,8% af śtflutningsekjum landsmanna. Hafa skal ķ huga, aš žį mišar hann viš aš 75% greišist upp, žannig aš eftir verši 415 milljaršar. Žetta er sem sagt, greišslubyršin, af einungis, 415 milljöršum ķ erlendri mynnt.

4.580 / 415 = 11 Žannig, aš 415 milljaršar, eru einungis 1/11 af heildar-nettó-skuldum žjóšfélagsins.

13.059 / 415 = 31.5 Žannig, aš 415 milljaršar eru 1/31,5 af heildar-brśttó-skuldumžjóšarbśsins.

Ef einhver kęrir sig um, aš śtskżra hvernig, Ķslendingar eiga aš fara aš žvķ, aš standa undir žessu, žį er viškomandi žaš heimilt.

Einungis, meš žvķ aš lįta sem, einungis skuldir rķkisins, skipti mįli, er hęgt aš lįta sem aš hlutir séu višrįšanlegir. En, žegar haft er ķ huga, aš einnig žarf aš borga af öšrum skuldum žjóšarbśsins. Aš žęr skuldir, eru einnig aš keppa um žann gjaldeyri, sem verša mun fyrir hendi. Aš, sį gjaldeyrir, veršur mjög takmörkuš aušlind. Žį, sést, aš viš Ķslendingar erum, komnir ķ fullkomlega óvišrįšanlegt fen.

Einnig, Ķslenska rķkiš er ekki sjįlft aš flytja śt vörur og žjónustu, heldur ašrir. Meš hvaša hętti į aš fęra gjaldeyri frį einkaašilum til rķkisins? Į aš gera žaš meš sköttum? Į aš gera žaš meš gjaldeyrishöftum og skilaskyldu? Į aš koma į innflutningshöftum ķ žvķ skyni aš auka hagstęšan višskiptajöfnuš? Hvernig į aš standa viš fyrirliggjandi Icesave-samkomulag og ašrar erlendar skuldir, nema meš öšrum erlendum lįntökum?

Halli į Žįttatekjum

Žjóšarbśskapurinn, įętlun til 2014: Vorskżrsla 2009

Višskiptajöfnušur, % af VLF

2008 -23,3

2009 - 2014 -1,2

2011 -1,1

2012 -2,1

2013 -1,2

2014 -1,1

Ég vek athygli, į žessari töflu, ž.s. aš ef įętlun žjóšhagsreikninga stenst, žį er enginn afgangur af višskiptajöfnuši Ķslands, fyrir allra nęstu įr. Žvert į móti, erum viš ķ mķnus.

Žįttatekjur samanstanda af hlutabréfaeign og skuldabréfaeign rķkissjóšs. Nś, er heildartap af žvķ dęmi, og fyrirsjįanlega įfram; og žaš stórt, aš jįkvęšur annars vöruskiptajöfnušur veršur neikvęšur, fyrir nęstu įr.

Žar viršist rįša um, halli į fyrirtękjum ķ eigu hins opinbera; ž.e. halli į bönkunum, en einnig halli af öšrum - svoköllušum žjóšfélagslega mikilvęgum fyrirtękjum - sem rķkiš hefur tekiš yfir, til aš halda žeim gangandi. Hvaš bankana varšar, stafar hallinn af žvķ, aš eignir eru mest ķ erlendum gjaldeyri į mešan aš skuldir eru mest ķ innlendum. Žetta er ekki enn leyst, en er hugsanlegt aš verši.

En, einnig er stór hluti ķ "žįttatekjuvandamįlinu"tap af skuldabréfum, žį einkum svoköllušum "krónubréfum".

Žetta vandamįl, sannarlega getur minnkaš, žegar heimskreppan endar, žegar hśn žį endar, og žį getur neikvęš įvöxtun oršiš jįkvęš.

Žessi, halli hlżtur žó frekar augljóslega, vera ógnun viš greišslustöšu landsins, gagnvart śtlöndum til 2014 - hiš minnsta.

Nišurstaša

Žegar heildarskuldir žjóšarbśsins, eru hafšar ķ huga, žį kemur ķ ljós aš erlendar skuldir Ķslendinga, eru fullkomlega óvišrįšanlegar.

Hvaš er žį til rįša?

- Viš getum ekki samžykkt Icesave samning žann, sem rķkisstjórnin hefur gert viš Breta og Hollendinga.

- Ķsland, er žegar galdžrota, best aš višurkenna žį stašreynd hiš fyrsta, og leita nauša samninga eša til vara, aš lżsa yfir greišslužroti ž.e. "default".

- Gjaldžrot, er ekki endir alls; viš getum samt flutt śt fisk, įlišnašurinn starfar įfram, feršamenn halda įfram aš koma til landsins. Rķkiš, getur žvķ stašiš undir, umtalsveršri starfsemi innanlands. Į móti kemur, aš allan innflutning mun žurfa aš stašgreiša. Žaš getur valdiš skorti į žvķ sem er ekki framleitt hér; žvķ aš sjįlfsögšu mun olķa, bensķn, lyf og žesshįttar, njóta forgangs.

Best er aš taka į žessari stöšu, hiš fyrsta, žvķ aš allar višbętur į nśverandi skuldastöšu gera einungis ķllt verra.

Kv. Einar Björn Bjarnason, stjórnmįlafręšingur og Evrópufręšingur.

Um bloggiš

Einar Björn Bjarnason

Nżjustu fęrslur

- Ég óttast aš - Sįttmįli viš bandr. rķkiš - Trump vill Hįskóla...

- Trump getur hafa eyšilagt fyrir sjįlfum sér: Dómsmįliš gegn, ...

- Gęti 3ja heimsstyrrjöldin hafist į Indlandshafssvęšinu? Skv. ...

- Er samningur Trumps viš Japan - er inniber 550 milljarša$ fjį...

- Hótel-bókanir ķ sumar, gefa vķsbendingar um kjaraskeršingu al...

- Kjarnorkuįętlun Ķrana hefur lķklega bešiš stórtjón, fremur en...

- Netanyahu, viršist hafa hafiš strķš viš Ķran - beinlķnis til ...

- Trump įkvešur aš senda, Landgönguliša - til Los-Angeles! Kemu...

- Möguleiki aš Śkraķna hafi ķ djarfri įrįs į flugvelli sumir mö...

- Yfirlżsing Trumps um yfirvofandi 50% tolla į ESB lönd, afhjśp...

- Tollar Bandarķkjanna į Kķna - lķklega ca: 50%. Kķna į Bandarķ...

- Aš žaš veršur af hrįefnasamningi Śkraķnu og Bandarķkjanna - v...

- Margt bendi til yfirvofandi kreppu ķ Bandarķkjunum! Skv. įhug...

- Vaxandi lķkur į aš Trump, reki: Jerome Powell. Yfirmann Sešla...

- Gideon Rachman hjį Financial Times -- śtskżrir af hverju, Ban...

Nżjustu athugasemdir

- Ég óttast að - Sáttmáli við bandr. ríkið - Trump v...: Žaš er hęgt aš taka undir žetta aš mestu leyti. En sé sagan sko... 6.10.2025

- Trump getur hafa eyðilagt fyrir sjálfum sér: Dómsm...: Birgir Loftsson , žaš į einungis viš ķ almennum skilningi - hin... 1.10.2025

- Trump getur hafa eyðilagt fyrir sjálfum sér: Dómsm...: Hefur Donald Trump žį aldrei gert neitt jįkvętt? Hef aldrei séš... 29.9.2025

Eldri fęrslur

2025

2024

2023

2022

2021

2020

2019

2018

2017

2016

2015

2014

2013

2012

2011

2010

2009

2008

Bloggvinir

-

eyglohardar

eyglohardar

-

bjornbjarnason

bjornbjarnason

-

ekg

ekg

-

bjarnihardar

bjarnihardar

-

helgasigrun

helgasigrun

-

hlini

hlini

-

neytendatalsmadur

neytendatalsmadur

-

bogason

bogason

-

hallasigny

hallasigny

-

ludvikjuliusson

ludvikjuliusson

-

gvald

gvald

-

thorsteinnhelgi

thorsteinnhelgi

-

thorgud

thorgud

-

smalinn

smalinn

-

addabogga

addabogga

-

agnarbragi

agnarbragi

-

annabjorghjartardottir

annabjorghjartardottir

-

annamargretb

annamargretb

-

arnarholm

arnarholm

-

arnorbld

arnorbld

-

axelthor

axelthor

-

arnith2

arnith2

-

thjodarsalin

thjodarsalin

-

formosus

formosus

-

birgitta

birgitta

-

bjarnijonsson

bjarnijonsson

-

bjarnimax

bjarnimax

-

westurfari

westurfari

-

virtualdori

virtualdori

-

bookiceland

bookiceland

-

gattin

gattin

-

davpal

davpal

-

dingli

dingli

-

doggpals

doggpals

-

egill

egill

-

jari

jari

-

einarborgari

einarborgari

-

einarsmaeli

einarsmaeli

-

erlaei

erlaei

-

ea

ea

-

fannarh

fannarh

-

fhg

fhg

-

lillo

lillo

-

gesturgudjonsson

gesturgudjonsson

-

gillimann

gillimann

-

bofs

bofs

-

mummij

mummij

-

gp

gp

-

gudmbjo

gudmbjo

-

hreinn23

hreinn23

-

gudrunmagnea

gudrunmagnea

-

gmaria

gmaria

-

topplistinn

topplistinn

-

skulablogg

skulablogg

-

gustafskulason

gustafskulason

-

hallurmagg

hallurmagg

-

haddi9001

haddi9001

-

harhar33

harhar33

-

hl

hl

-

diva73

diva73

-

himmalingur

himmalingur

-

hjaltisig

hjaltisig

-

keli

keli

-

fun

fun

-

johanneliasson

johanneliasson

-

jonsullenberger

jonsullenberger

-

rabelai

rabelai

-

jonl

jonl

-

jonmagnusson

jonmagnusson

-

jonvalurjensson

jonvalurjensson

-

thjodarskutan

thjodarskutan

-

gudspekifelagid

gudspekifelagid

-

juliusbearsson

juliusbearsson

-

ksh

ksh

-

kristbjorg

kristbjorg

-

kristinnp

kristinnp

-

larahanna

larahanna

-

leifurbjorn

leifurbjorn

-

lifsrettur

lifsrettur

-

wonderwoman

wonderwoman

-

maggij

maggij

-

elvira

elvira

-

olafureliasson

olafureliasson

-

olinathorv

olinathorv

-

omarragnarsson

omarragnarsson

-

ottarfelix

ottarfelix

-

rafng

rafng

-

raksig

raksig

-

redlion

redlion

-

salvor

salvor

-

samstada-thjodar

samstada-thjodar

-

fullvalda

fullvalda

-

fullveldi

fullveldi

-

logos

logos

-

duddi9

duddi9

-

sigingi

sigingi

-

sjonsson

sjonsson

-

sigurjons

sigurjons

-

stjornlagathing

stjornlagathing

-

athena

athena

-

stefanbogi

stefanbogi

-

lehamzdr

lehamzdr

-

summi

summi

-

tibsen

tibsen

-

vala

vala

-

valdimarjohannesson

valdimarjohannesson

-

valgeirskagfjord

valgeirskagfjord

-

vest1

vest1

-

vignir-ari

vignir-ari

-

vilhjalmurarnason

vilhjalmurarnason

-

villidenni

villidenni

-

thjodarheidur

thjodarheidur

-

valli57

valli57

-

tbs

tbs

-

thorgunnl

thorgunnl

-

thorsaari

thorsaari

-

iceberg

iceberg

Heimsóknir

Flettingar

- Ķ dag (8.10.): 3

- Sl. sólarhring: 7

- Sl. viku: 304

- Frį upphafi: 872201

Annaš

- Innlit ķ dag: 3

- Innlit sl. viku: 284

- Gestir ķ dag: 3

- IP-tölur ķ dag: 3

Uppfęrt į 3 mķn. fresti.

Skżringar