Bloggfęrslur mįnašarins, maķ 2009

28.5.2009 | 15:26

Alžingi semji um ESB(2)

Ég fagna, framlagšri, žingsįlyktunartillögu Sjįlfstęšismanna og Framsóknarmanna, um aš Utanrķkisnefnd, taki aš sér aš undirbśa tillögu um umsókn Ķslendinga, aš ESB. Žaš er ljóst, aš viš Ķslendingar, höfum ekki efni į žjóšarklofningi, ķ ESB mįlinu, og į sama tķma aš viš berjumst viš aš forša rķkisgjaldžrot.

Ég fagna, framlagšri, žingsįlyktunartillögu Sjįlfstęšismanna og Framsóknarmanna, um aš Utanrķkisnefnd, taki aš sér aš undirbśa tillögu um umsókn Ķslendinga, aš ESB. Žaš er ljóst, aš viš Ķslendingar, höfum ekki efni į žjóšarklofningi, ķ ESB mįlinu, og į sama tķma aš viš berjumst viš aš forša rķkisgjaldžrot.

Žaš er fullkomlega klįrt, aš hreint glapręši vęri, aš fela Samfylkingunni einni samallri, aš hafa yfirrįš yfir samningaferlinu viš ESB.

*Ég treysti ekki Samfylkingunni, ķ žessu mįli, til aš nį fram višunandi samningi.

*Mįlflutningur Samfylkingarmanna, um aš Ķsland eigi ekki nokkurn möguleika, fyrir utan ESB - er ekkert annaš en žjóšhęttulegur, enda leišir slķk afstaša augljóslega ekki til góšrar samings-nišurstöšu.

*Samfylking, hefur ekkert PLAN B: žaš er ESB, eša dauši.

Įstand efnahagsmįla:

Žaš er žvķlķkt, aš stefnir ķ algert hagkerfis hrun. Samkvęmt Mats Josefsson mun kostnašur, viš endurreisn bankakerfisins, hérlendis, verša um 85% af žjóšarframleišslu. Fulltrśi AGS eša IMF (International Monetary Fund) hérlendis, segir svipašann hlut, ž.s. aš kostnašur viš endurreisn fjįrhags bankanna, og Seplabankans, verši milli 85-90% af žjóšarframleišslu. Žaš gera lišlega 1200 milljarša, herrar mķnir og frśr. Žaš leggst sķšan ofan į žegar višurkenndar skuldir rķkissjóšs, um 95% af žjóšarframleišslu. Sķšan mį ekki gleima heldur, ICESAVE og einnig hallanum į rķkissjóši. VIŠ ERUM AŠ TALA UM 2 ŽJÓŠARFRAMLEIŠSLUR Ķ SKULDUM!

Herrar mķnir og frśr, rķkiš er į hrašri siglingu, ķ gjaldžrot. Enn, er hęgt aš koma ķ veg fyrir slķkt. En, tķminn til stefnu er naumur. Strax ķ sumar, veršur aš ganga frį uppgjöri gömlu bankanna, svo žeir nżju öšlist raunverulegt eigiš fé, og geti fariš aš veita fyrirgreišslu. Fyrr, getur starfsemi atvinnulķfsins, ekki komist ķ samt lag. Sķšan, žegar ķ kjölfariš, veršur aš veita almenna 20 - 30% afskrift skulda almennings, og fyrirtękja; til aš örva atinnulķfiš og hleypa nżju fjöri ķ neyslu almennings. Grundvallar atriši, er aš stöšva žann neikvęša spķral, sem atvinnulķfiš og žjóšfélagiš, er komiš ķ. EF ŽAŠ ER EKKI GERT, VERŠU RĶKISSJÓŠUR GJALDŽROTA,,,EKKERT EF MEŠ ŽAŠ!!!

Ég tek žetta fram, til aš undisstrika, naušsyn žess, aš žingsįlyktunar tillaga, Framsóknarmanna og Sjįlfstęšismanna, nįu fram aš ganga, - - - žvķ žaš sķšasta sem viš höfum efni į, akkśrat nśna, er aš kljśfa žjóšina ķ heršar nišur, śt af deilumįlu, sem getur ekki meš nokkrum hętti, reddaš okkur śr nśverandi vandręšum, en deilan sem upp getur komiš, getur aftur į móti, oršiš mjög til trafala žegar allur tķmi Alžingis sem og stjórnvalda, žarf aš fara ķ barįttuna viš kreppuna.

137. löggjafaržing 2009; žskj. 54 — 54. mįl:Tillaga til žingsįlyktunar um undirbśning mögulegrar umsóknar um ašild aš Evrópusambandinu.Alžingi įlyktar aš fela utanrķkismįlanefnd Alžingis aš undirbśa mögulega umsókn um ašild aš Evrópusambandinu. Nefndinni er fališ eftirfarandi hlutverk:

1. Aš setja saman greinargerš um mikilvęgustu hagsmuni Ķslands ķ ašildarvišręšum viš Evrópusambandiš.

2. Aš vinna vegvķsi aš mögulegri ašildarumsókn sem taki til umfjöllunar öll įlitamįl varšandi upphaf ašildarvišręšna og hvernig aš žeim skuli stašiš, auk žess aš fjalla um naušsynlegar rįšstafanir ķ tengslum viš stašfestingu mögulegs ašildarsamnings.

Nefndin l jśki framangreindum verkefnum sem allra fyrst og eigi sķšar en 31. įgśst 2009.

Kvešja, Einar Björn Bjarnason, Stjórnmįlafręšingur og Evrópufręšingur, og nr. 9 į lista fyrir Framsóknarflokkinn ķ Reykjavķk Sušur.

Bloggar | Slóš | Facebook | Athugasemdir (0)

16.5.2009 | 14:36

Alžingi semji um ESB!!

Ég held, aš žaš vęri best, aš Borgarahreyfingin og Framsóknarflokkurinn, komi sér saman um gagntilboš, til Samfylkingarinnar; žaš aš Alžingi sjįlft taki aš sér ESB mįliš, ž.e. Alžingi skipi samninganefnd. Žį vęri ekki mįliš, į yfirumsjón einungis eins stjórnmįlaflokks - įsamt žeirri tortryggni śti ķ samfélaginu sem óhjįkvęmilega myndi skapast śt af slķku fyrirkomulagi. Eins og forseti Ķslands benti į, ķ įvarpi sķnu viš skipan sumaržings, žį er mikilvęgt aš kljśfa ekki žjóšina akkśrat nśna.

Ég held, aš žaš vęri best, aš Borgarahreyfingin og Framsóknarflokkurinn, komi sér saman um gagntilboš, til Samfylkingarinnar; žaš aš Alžingi sjįlft taki aš sér ESB mįliš, ž.e. Alžingi skipi samninganefnd. Žį vęri ekki mįliš, į yfirumsjón einungis eins stjórnmįlaflokks - įsamt žeirri tortryggni śti ķ samfélaginu sem óhjįkvęmilega myndi skapast śt af slķku fyrirkomulagi. Eins og forseti Ķslands benti į, ķ įvarpi sķnu viš skipan sumaržings, žį er mikilvęgt aš kljśfa ekki žjóšina akkśrat nśna.

Žingflokkar Alžingis, myndu žį skipa samninganefndina ķ Sameiningu, vęntanlega ķ samręmi viš žingstyrk, og hśn myndi senda skżrslu um gang samninga reglulega til utanrķkisnefndar Alžingis; og Alžingi sjįlft myndi tryggja vķštękt samrįš. Einhvert samningsžóf, myndi aš sjįlfsögšu skapast, į mešan aš sį žingmeirihluti er myndast gęti um mįliš, vęri aš semja sķn į milli, um helstu įherslur samninganefndar; en eftir aš žeirri lotu vęri lokiš - gęti mįliš veriš frį, ķ bili - enda munu samingavišręšur taka nokkurn tķma.

Ég held, aš žessi lausn, ętti aš geta höfšaš til Borgarahreyfingarinnar, žvķ hśn er lżšręšislegri en aš hafa mįliš, einungis į könnu eins stjórnmįlaflokks...žrįtt fyrir loforš žess flokks um vķštękt samrįš. Punkturinn, ķ žvķ, er sį, aš ef mįliš er ķ yfirumsjón Utanrķkisrįšuneytis, meš nśverandi rķkisstjórnarmeirihluta, vęri žaš alltaf og ętķš Samfylking, sem tęki loka-įkvöršun, varšandi hvert atriši fyrir sig ķ samingaferlinu gagnvart ESB, og samrįšs ašilar, eftir allt saman, eru til rįšgjafar einungis. Rįšherra, sem er Samfylkingarmašur, tęki alltaf og bęri įbyrgš į endanlegri įkvöršun, um įlitamįl sem óhjįkvęmilega koma upp.

Ég held, aš žaš sé fullkomlega augljóst, algerlega burtséš frį žvķ hversu einlęg Samfylking er ķ žvķ aš ętla aš višhafa vķštękt samrįš, aš hętta er meiri ķ žvķ fyrirkomulagi samningamįla, sem Samfylking leggur til, aš alda tortryggni og ósęttis um mįliš myndist śti ķ žjóšfélaginu.

HÖFUM BREIŠARI FYLKINGU UM MĮLIŠ. MNNKUM HĘTTU Į VĶŠTĘKUM KLOFNINGI ŽJÓŠARINNAR, SEM VIŠ MEIGUM ALLS EKKI VIŠ, ŽEGAR SVO MIKILVĘGT ER AŠ BEINA KRÖFTUM OKKAR AŠ BARĮTTUNNI VIŠ KREPPUNA!!!

HAFIŠ EINNIG Ķ HUGA, aš Borgarahreyfingin, hefur samleiš meš Framsóknarflokknum, ķ efnahagsmįlum, sbr. bįšir flokkar, vilja almenna eftirgjöf skulda, aš einhverju leiti. Telja slķkt, vera skynsama ašgerš, en meira, naušsynlega.

Flokkarnir eru einnig sammįla um, aš 100 ašgerša plan rķkisstjórnarinnar, sé langt frį žvķ aš ganga nęgilega langt, ķ žvķ aš bregšast gegn kreppunni ķ atvinnuķfinu og gagnvart almenningi.

Kv. Einar Björn Bjarnason, stjórnmįlafręšingur og Evrópufręšingur

Bloggar | Slóš | Facebook | Athugasemdir (0)

11.5.2009 | 02:03

Engar brįša-ašgeršir, fyrir heimilin!!

Ķ 100 daga ašgerša pakka nżrrar rķkisstjórnar, er ekki aš finna, nokkrar brįša-ašgeršir, fyrir heimilin ķ landinu. Eina nżja ašgeršin, er sś aš fara ķ kynningar įtak, į žeim ašgeršum, sem žegar hafa veriš bošašar, og eru öllum kunnar; og sem eru fullkomlega ófullnęgjandi. ž.e. Greišslujöfnun - aš lękka eša frysta afborganir tķmabundiš og bęta mismuninum aftan į lįnin og Greišsluašlögun - ž.s. einstaklingar žurfa aš leita til dómstóla og óska eftir žvķ aš fara ķ mjög tafsamt ferli naušasamninga. Sķšan, į innan žessara 100 daga, aš vinna mat į įrangri žessara ašgerša rķkisstjórnarinnar, varšandi vanda heimilanna. Žetta er allt og sumt. Meš öšrum oršum, mešan heimilin og almenningur, ępa į ašgeršir, į aš halda įfram aš fljóta sofandi aš feygšarósi.

Ķ 100 daga ašgerša pakka nżrrar rķkisstjórnar, er ekki aš finna, nokkrar brįša-ašgeršir, fyrir heimilin ķ landinu. Eina nżja ašgeršin, er sś aš fara ķ kynningar įtak, į žeim ašgeršum, sem žegar hafa veriš bošašar, og eru öllum kunnar; og sem eru fullkomlega ófullnęgjandi. ž.e. Greišslujöfnun - aš lękka eša frysta afborganir tķmabundiš og bęta mismuninum aftan į lįnin og Greišsluašlögun - ž.s. einstaklingar žurfa aš leita til dómstóla og óska eftir žvķ aš fara ķ mjög tafsamt ferli naušasamninga. Sķšan, į innan žessara 100 daga, aš vinna mat į įrangri žessara ašgerša rķkisstjórnarinnar, varšandi vanda heimilanna. Žetta er allt og sumt. Meš öšrum oršum, mešan heimilin og almenningur, ępa į ašgeršir, į aš halda įfram aš fljóta sofandi aš feygšarósi.

Sjį, nįnar hér aš nešan, tekiš beint śr stefnuplaggi rķkisstjórnarinnar.

Greišslu- og skuldavandi heimilaDjśp nišursveifla ķ kjölfar bankahrunsins hefur skapaš misgengi į milli greišslubyrši og greišslugetu margra heimila ķ landinu. Žetta misgengi veršur aš leišrétta meš lękkun į greišslubyrši žeirra sem verst standa žar til veršmętasköpun atvinnulķfsins tekur aftur aš aukast. Markmiš rķkisstjórnarinnar er aš koma ķ veg fyrir aš tķmabundinn greišsluvandi leiši til vanskila og gjaldžrots, svo sem meš hękkušum og breyttum vaxtabótum og hśsaleigubótum. Lykilatriši er aš tryggja hśsnęšisöryggi fjölskyldna og einstaklinga. Greišslujöfnun sem nś nęr bęši til verštryggšra og gengistryggšra lįna gerir kleift aš laga greišslubyrši aš lękkandi tekjum. Žį gera nż lög um greišsluašlögun sem samžykkt voru į sķšasta žingi žaš mögulegt aš taka į vanda žar sem fyrirsjįanlegt er aš greišslu- og skuldabyrši verši skuldurum ofviša til lengri tķma litiš. Loks gera frystingar greišslna sem eru ķ boši hjį lįnastofnunum heimilum kleift aš bregšast viš brįšavanda vegna skyndilegs tekjumissis. Ofangreindum śrręšum žarf aš fylgja fast eftir.

- Efnt veršur til sérstaks kynningarįtaks į žeim śrręšum sem heimilum ķ erfišleikum standa žegar til boša.

- Rįšgjafarstofa heimilanna verši efld enn frekar ef žörf krefur til aš eyša bišlistum eftir vištölum og ašstoš viš endurskipulagningu į fjįrhag heimila og fólks ķ vanda. Sérstaklega verši hugaš aš ašgengi ķbśa į landsbyggšinni aš žjónustu Rįšgjafarstöšvarinnar.

- Skuldastaša heimila, greišslu- og framfęrslugeta verši til stöšugs endurmats sem og naušsynlegar ašgeršir til aš koma til móts viš heimili ķ vanda.

- Heildarmat į žörf fyrir frekari ašgeršir og tillögur ķ žvķ efni verši unnar ķ kjölfar śttektar Sešlabanka Ķslands į skuldum og tekjum heimila sem įętlaš er aš liggi fyrir ķ sķšari hluta maķmįnašar. Įkvaršanir um frekari ašgeršir og tillögur verši teknar ķ samrįši viš ašila vinnumarkašarins.

Auk žessa, er ekki heldur tilkynntar neinar nżjar ašgeršir, til aš bregšast viš žeim brįšavanda, sem alvarlegur skuldavandi fyrirtękja er. Žegar, stefnuplagg rķkisstjórnarinnar er skošaš nįnar, žį er ljóst aš rķkisstjórnin ętlar bönkunum aš sjį um vandann, yfir žetta 100 daga tķmabil. Einungis, į aš leggja fram frumvarp, til umfjöllunar Alžingis um stofnun 'Eignarumsżslufélags.' Žetta félag, į aš vera tęki rķkisstjórnarinnar, til aš taka į žörf fyrir aš endurskipuleggja rekstur žjóšhagslegra mikilvęgra fyrirtękja.

Śrlausn į skuldavanda fyrirtękjaFrumvarp um eignaumsżslufélag veršur lagt fyrir Alžingi aš nżju į voržingi. Rķkisstjórnin mun jafnframt beita sér fyrir žvķ aš rķkisbankarnir móti samręmda įętlun um hvernig brugšist verši viš skuldavanda fyrirtękja. Leišarljós hennar į aš vera aš skuldamešferš fyrirtękja verši skjót, réttlįt, gegnsę og hagkvęm og ķ samręmi viš alžjóšlega višurkenndar reglur. Meginsjónarmiš viš śrlausn skuldavanda fyrirtękjanna er aš bankarnir sjįlfir sjįi um śrvinnslu mįla. Leggja žarf įherslu į aš leysa fyrst vanda raunverulegra rekstarfélaga til aš draga śr skaša ķ efnahagsstarfsemi og lįgmarka atvinnuleysi. Markmiš rķkisstjórnarinnar er aš ašgeršir gagnvart öllum smęrri og mešalstórum fyrirtękjum liggi fyrir ķ sķšasta lagi ķ septemberlok.

Rauši žrįšurinn ķ žessu, er sannarlega aš alvarlegur vandi sé til stašar, en žegar fariš er ķ gegnum 100 daga ašgerša įętlun rķkisstjórnarinnar, viršist ljóst aš vinstriflokkarnir telja ekki aš vandi heimilar og fyrirtękja sé žaš brįšur, aš nżrra ašgerša sé žörf, innan nęstu 3. mįnaša. Žaš, er mikill misskilningur. Sķšustu forvöš, til aš koma ķ veg fyrir annaš hrun, eru žau aš til mjög róttękra ašgerša sé gripiš, yfir nįkvęmlega žetta 100 daga tķmabil. Grķpa veršur til, almennra skuldanišurfellinga, bęši hjį fyrirtękjum og almenningi. Engan tķma mį missa.

Ašgerša röšin veršur aš vera:

- Aš ganga frį samningum viš erlenda lįnadrottna gömlu bankanna, svo aš į hreint komist hvaš akkśrat rķkiš mun borga fyrir žau lįn sem žaš mun yfirtaka frį gömlu bönkunum. Žetta er brįša-ašgerš nśmer eitt, vegna žess aš allt žaš sem kemur į eftir stendur og fellur meš henni.

- Žegar stašfest hefur veriš hvaš erlendir lįnadrottnar munu afskrifa, meš formlegum hętti, meš lokum uppgjörs gömlu bankanna, er hęgt aš afskrifa aš hluta lįn til heimila og fyrirtękja, įn žess aš žaš kosti rķkiš krónu. Žetta į viš, lįn žau sem rķkiš yfirtekur frį žrotabśum gömlu bankanna, og er rétt svo fremi sem rķkiš prśttar nišur yfirtökuveršiš frį žvķ veršgildi sem skrįš var ķ bękur bankanna fyrir hruniš. Algerlega er öruggt, aš rķkiš mun kaupa žessi lįn į nišursettu verši.

- Žaš sem vinnst meš žessu, er aš gjaldžrotum heimila og einnig fyrirtękja, fękkar frį žvķ sem veršur ef rķkisstjórnin stendur viš sinn keyp og gerir ekkert sem virkar, til aš bjarga heimilum og fyrirtękjum frį žvķ aš verša gjaldžrota. Fękkun gjaldžrota, veldur žvķ aš kreppan veršur grynnri en ella, en ef įętlun rķkisstjórnarinnar stendur óbreytt. Auk žessa, vęri žessi ašgerš betri, śr frį sjónarmišum sanngyrni, ž.s. hśn er almenn. Žaš felur ķ sér, aš hśn bitnar į öllum jafnt, en ekki ójafnt, ž.e. ašilum er ekki mismunaš. En, ašferš rķkisstjórnarinnar, mun einmitt fela ķ sér mismunun, ž.s. aš sumum ašilum veršur hyglaš į kostnaš annarra, ž.s. verst er, einmitt žeim ašilum sem hafa hagaš sér verst; vegna žess aš einmitt žeir eru į leiš ķ gjaldžrot. Žannig, aš ef eins og rķkisstjórnin stefnir aš, aš hygla einungis meš skuldanišurfellingu, žeim sem verša gjaldžrota, ž.e. kemur best fram viš žį sem verst hafa hagaš sér, meš öšrum oršum žrjótana; en lįta alla hina, ž.e. žį sem haga hagaš sér skynsamlega, blęša į mešan - - žį er ljóst, aš stefnir ķ nżja uppreisn.

ŽAŠ ER LJÓST, AŠ ÓSANNGJÖRN STEFNA RĶKISSTJÓRNAR FLOKKANNA, SEM HYGLAR ŽRJÓTUNUM, EN BEITIR VENDINUM Į ALMENNING OG VEL REKIN FYRIRTĘKI, MUN HALDA ĮFRAM; OG ŚTLIT ER FYRIR AŠ ANNAŠ HRUN VERŠI VERULEIKI, SEM OG ÖNNUR UPPREISN ALMENNINGS.

Fyrir nešan, mį sjį óstyttann, hinn svokallaša ašgerša pakka. Feitletraš, og ķ raušum stöfum, er sį hluti sem varšar heimilin beint:

"100 daga įętlun – įformašar ašgeršir"

Bloggar | Breytt s.d. kl. 02:16 | Slóš | Facebook | Athugasemdir (0)

7.5.2009 | 03:28

Lang-versta kreppan, sem Evrópa hefur lent ķ, sķšan 1930!

Ég hef ašgang, aš skżrslum sem 'SratFor' gefur śt reglulega. Nżjasta skżrsla žeirra um efnahagshorfur ķ Evrópu, er svo įhugaverš fyrir okkur Ķslendinga, og umręšuna hérlendis, aš ég hef įkvešiš aš byrta hana hér ķ heild. Vinsamlegast, athugiš, aš žetta plagg, er frį 'Stratfor' og notiš žessar upplżsingar, eingöngu meš žvķ aš geta žeirrar heimildar.

Ég hef ašgang, aš skżrslum sem 'SratFor' gefur śt reglulega. Nżjasta skżrsla žeirra um efnahagshorfur ķ Evrópu, er svo įhugaverš fyrir okkur Ķslendinga, og umręšuna hérlendis, aš ég hef įkvešiš aš byrta hana hér ķ heild. Vinsamlegast, athugiš, aš žetta plagg, er frį 'Stratfor' og notiš žessar upplżsingar, eingöngu meš žvķ aš geta žeirrar heimildar.

Athugiš, aš efnahagshorfur ķ Evrópu, hljóta aš skipta mįli, ķ sambandi viš žį įkvöršun sem viš Ķslendingar tökum, ef til vill į nęstunni, aš sękja um ašild aš ESB; og jafnvel aš ganga alla leiš inn. Ljóst er, af skżrslu 'StratFor' aš, aš lįgmarki, veršur Evran undir feikn miklu įlagi, eftir žvķ sem lķšur į įriš, og kreppan legst į, meš sķfellt meiri žunga.

Ekki er hęgt lengur, aš lķta svo į, aš hrun Evrunnar, sé śt śr korti žess mögulega, žegar hiš alvarlega efnahagslega misvęgi į milli landa Evrópu, er haft ķ huga. Lķkur žess, verša aš teljast, žónokkrar, ķ ljósi hve alvarlegt įstandiš er og hve slęmar horfurnar eru ķ framhaldinu; eftir žvķ sem best veršur séš.

"The Recession In Europe

May 6, 2009 | 2031 GMT

Summary

The European Commission released its revised - and bleak - economic forecast for the European Union. Europe is facing myriad troubles, including government denial of systemic economic problems, banking troubles and potential deflation. Unlike previous recessions in the twentieth century, Europe will have to rely on its own efforts to emerge from the current economic crisis.

Editor's Note: This is the second part in a series on the global recession and signs indicating how and when the economic recovery will - or will not - begin.

Analysis

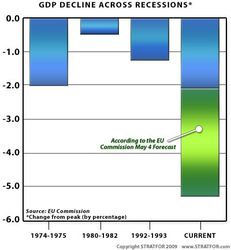

The European Commission forecast published on May 4 painted a somber picture of the Continent's economy, with a European Union-wide gross domestic product (GDP) contraction of 4 percent, more than double the forecast made in January. The Commission also forecast the swelling of member states' budget deficits to 6 percent of GDP (1.6 percentage points greater than January's forecast and greater than the 2.3 percent deficit in 2008), which is well above the eurozone limit of 3 percent, and a rise in unemployment to 9.4 percent in 2009 (from 7 percent in 2008). The Commission expects the recession to continue into 2010, with GDP contracting by 0.1 percent and a potential rise in unemployment to 11 percent for the 27-country bloc. EU Commissioner for Monetary Affairs Joaquin Almunia said he hoped the May numbers represented "the last downward revision of our forecasts."

The current recession sweeping Europe was triggered initially by the U.S. subprime crisis, which caused a global liquidity crunch, but has since moved on to a Continent-wide economic calamity that has wholly European origins. The financial crisis that befell the U.S., and by extension threw the global financial system into turmoil, only revealed the underlying fundamental problems in Europe, problems that were going to arise at some point - one way or another - for the Continent.

The revised, more somber, forecast by the European Commission comes as no surprise to STRATFOR. Since June 2008, STRATFOR had cautioned that European banks were in serious trouble stemming from several factors. In particular, we pointed to the exposure of the overheated economies in Central Europe and the housing crisis in certain member states. Furthermore, one of the long-standing problem for the European financial sector - the lack of unified banking regulation due to member states' concerns regarding sovereignty issues - left the EU seriously exposed in mid-2008 to a financial crisis with few, if any, levers on the EU level available to fight the crisis.

Going forward, we expect Europe to face a downturn more severe than what the United States is facing, particularly the EU's export-dependent economies that derive close to or more than 50 percent of their GDP from exports. These countries include Austria, Belgium, Switzerland, Czech Republic, Germany, Denmark, Hungary, Ireland, the Netherlands, Sweden, Slovenia and Slovakia. Overall, the European Union depends on exports for more than 40 percent of its GDP, a figure much higher than the United States, which is comparatively isolated from global trade, and relies much more on domestic consumption (over 70 percent of GDP) for economic growth. Europe, and in particular Germany, will have to wait for global demand to pick up before it can expect to recover.

2009 Recession in Context of Past Recessions

The current European recession is set to be the most severe economic contraction since the end of World War II. Of the major economies in Europe - Germany, the United Kingdom, France, Italy and Spain - all are set to contract by more than double their previous post-World War II recessions. Germany's 5.4 percent contraction of GDP would be the biggest decline since the depths of the Great Depression in 1932, when the economy shrank by roughly 7.5 percent - excluding the immediate post-World War II devastation from 1945 to 1946.

The contractions that occurred in 1974-1975, 1980-1982 and 1992-1993 provide comparisons for the current recession. A spike in oil prices prompted by geopolitical events outside of Europe's control caused the first two contractions. The Organization of the Petroleum Exporting Countries (OPEC) oil embargo in the 1970s caused the 1974-1975 contraction, long perceived as the most notorious recession because it halted 20 years of post-World War II economic growth. Rising oil prices induced by the 1979 Islamic Revolution in Iran caused the second recession from 1980 to 1982.

In Europe, both the 1970s and 1980s recessions were exemplified by high inflation due to the increase in commodity prices (particularly in Spain and Italy). Unemployment was severe in the United Kingdom, but relatively tame in France, Germany and Italy, at least compared to current numbers. The 1970s recession ended the labor migration into Europe and exacerbated the conflict over the position of migrants in European societies that continues to rage.

The recession in the 1990s was caused by a combination of factors, including a spike in oil prices instigated by the Iraqi invasion of Kuwait in 1990. The United Kingdom had already been in a recession since 1990 due to its exposure to the U.S. markets and financial sector, which went through a number of difficult periods in the late 1980s with the savings-and-loan crisis and the 1987 Black Monday stock market crash. The post-reunification hangover further exacerbated the recession in Germany, with its 5 percent GDP growth in both 1990 and 1991 slowing down to 2.2 percent in 1992 and -0.8 percent in 1993.

The key variables of previous European recessions were exogenous factors, meaning Europe simply had to wait out the recession in order to recover. This is not to say the recessions did not exact a human toll through increases in unemployment, high inflation of prices, and social unrest, or that they were without tectonic political shifts. An example of the latter was the election of Francois Mitterand to the French Presidency in 1981 on an ambitious socialist economic platform.

The contemporary recession, however, is unique in that it has revealed a set of severe structural economic problems in Europe, particularly the lack of unified banking regulation and the looming housing crisis, which will take some time for Europe to resolve. The fact that Europe has yet to really even admit the problems, much less undertake steps to resolve them, only exacerbates the negative outlook going forward. Therefore, the recession may end by 2011, with economic growth picking up in some economies in 2010, but it will take Europe longer this time around to get out of the doldrums, particularly because it cannot depend on rest of the world to pull it out of the recession. It will be up to Europe.

Origins of the 2009 Recession

The U.S. subprime housing crisis triggered much of the European recession, but it acted more as a catalyst than the fundamental cause. In Europe, the effects of the subprime crisis have caused about $380 billion in asset write-downs, with European banking heavyweights UBS, Royal Bank of Scotland, HSBC and Credit Suisse among the worst affected. The initial losses were significant, but not unmanageable.

The subprime crisis, however, exposed fundamental vulnerabilities in Europe's economies and its financial systems, vulnerabilities that ran much deeper than mere bank exposure to the U.S. subprime crisis. Among the key weaknesses exposed were Europe's overindulgence in credit expansion, exposure of Western European banks to Central Europe's shaky economies, and a potentially large housing crisis in a number of European countries. Credit expansion in Europe is a general term that STRATFOR uses to describe two independent phenomena: low interest rates brought on by eurozone membership and effects of carry-trade on non-eurozone economies.

Low interest rates came to countries like Italy, Spain and Ireland after the introduction of the euro, powered by the robust German economy. Spain went from averaging an interest rate above 10 percent between 1980-1995 to under 5 percent between 1995-2009. This low interest rate fueled consumption, particularly in the housing sector that was the basis of much growth in Spain and Ireland. As lending contracts and demand for housing withdraws due to the current economic crisis, however, the construction sector that fueled much of the growth (and employed large segments of the labor pool) is in serious jeopardy. This phenomenon is most severe in Spain and Ireland, but could have similarly negative effects in other European countries experiencing a housing crisis.

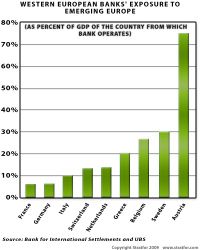

Conversely, various forms of carry-trade brought the euro's (as well as Swiss franc- and Yen-based) low interest rate to consumers in non-eurozone economies. Borrowers in Central Europe were offered mortgages and other consumer loans in the form of Swiss franc or euro loans. This worked well when domestic currencies were strong due to a flow of foreign investments buoyed by global credit indulgence of post 2001 growth, but as the global economic crisis set in and investors fled what they perceived as risky emerging markets, currencies across Central Europe began to depreciate. This caused loans issued in foreign currencies to appreciate in relative value, and put a large number of outstanding loans in dangerous territory. The European Bank for Reconstruction and Development (EBRD) now estimates that as much as 20 percent of all loans in Central Europe could be non-performing, while the World Bank has estimated that the Balkans, the Baltic States and Central Europe may need at least 120 billion euro ($154 billion) for bank recapitalization efforts. The EU, particularly Germany, is wary of picking up the tab in order to shore up emerging markets in the event of a potential Central European collapse, and has therefore aggressively pushed for the recapitalization of the IMF to share the burden with non-European nations, such as the United States, Japan, and perhaps China.

The issue of carry-trade credit overexpansion brings up another fundamental problem for Europe: the exposure of Western European banks to emerging Europe. It was largely through foreign-owned financial institutions that foreign currency-denominated loans flowed into Central Europe, the Balkans and the Baltic States. Consumers and businesses in emerging Europe took out 950 billion euros ($1.3 trillion) in loans with Austrian, Italian, Swedish, Greek, Belgian and French banks. With rising numbers of non-performing loans in emerging Europe, both due to the effects that depreciating currencies have on serviceability of loans and the general recession effects on loan performance, these banks have come under severe stress. According to premiums investors are prepared to pay to protect against the risk of default, some of the most troubled banks are in Austria (Erste Bank and Raiffeisen), Greece (EFG Eurobank, National bank of Greece, Piraeus Bank), Belgium (KBC) and Sweden (Nordea Bank and Swedbank). A banking collapse in these countries would represent a significant blow to confidence in the eurozone's financial systems.

The issue of carry-trade credit overexpansion brings up another fundamental problem for Europe: the exposure of Western European banks to emerging Europe. It was largely through foreign-owned financial institutions that foreign currency-denominated loans flowed into Central Europe, the Balkans and the Baltic States. Consumers and businesses in emerging Europe took out 950 billion euros ($1.3 trillion) in loans with Austrian, Italian, Swedish, Greek, Belgian and French banks. With rising numbers of non-performing loans in emerging Europe, both due to the effects that depreciating currencies have on serviceability of loans and the general recession effects on loan performance, these banks have come under severe stress. According to premiums investors are prepared to pay to protect against the risk of default, some of the most troubled banks are in Austria (Erste Bank and Raiffeisen), Greece (EFG Eurobank, National bank of Greece, Piraeus Bank), Belgium (KBC) and Sweden (Nordea Bank and Swedbank). A banking collapse in these countries would represent a significant blow to confidence in the eurozone's financial systems.

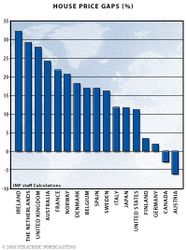

Finally, the current recession has exposed a massive housing correction, particularly in countries that experienced credit expansion due to the introduction of the euro, such as Ireland and Spain. The United Kingdom, the Netherlands, Denmark and the Baltic states also experienced a housing market boom due to general credit availability in the global growth years after 2001. Housing corrections can negatively impact the banking sector because of the links between lending and housing booms. As property development grinds to a halt and the construction industry seizes up, banks that extended loans to them could be under severe pressure. Furthermore, the effects on the construction industry are already leading to massive unemployment in Ireland, where the number is projected to increase to 13.3 percent in 2009 from 6.3 percent in 2008, and Spain, where unemployment is projected to increase to 17.3 percent in 2009 from 11.3 percent in 2008.

But housing market correction is far from over, as the IMF's "housing price gaps" figures illustrate. The IMF housing price gaps are defined as the percent increase in housing prices above what can be explained by sound economic fundamentals, such as interest rates or increases in homeowner wealth. While Ireland and Spain certainly lead the pack in the severity of the correction, a number of other European economies may be looking on with dread at the effects the housing correction has had on Madrid and Dublin.

The Rocky Way Ahead

Europe's recession is now firmly entrenched, with slumping global demand leading to a drop in industrial output and exports. Industrial production has collapsed in the European Union, with an annualized rate of 27 percent decline between August 2008 and January 2009, while exports have declined 6.7 percent quarter on quarter in the fourth quarter of 2008, the largest decline since 1970. Germany, the economic powerhouse of Europe, has experienced quarter-on-quarter export decline of 7.3 percent in the fourth quarter of 2008, with a 47 percent year-on-year decline in orders for heavy machinery and factory equipment in January 2009 leading the drop in demand. The large decrease in export demand and the decimation of Europe's manufacturing sector has in part contributed to the revised Commission forecast for 2009.

The severe contraction in the non-financial sector of Europe's economy is particularly troubling because Europe's corporate and banking sectors are heavily intertwined. Unlike in the United States, where firms rely more on corporate bond markets and equities for capital, European corporations are almost exclusively dependent on bank lending for financing. Spain, Italy, Sweden, Greece, the Netherlands, Denmark and Austria are all dependent on banks for more than 90 percent of funding, while the United Kingdom relies on more than 80 percent and Germany is close to 80 percent. This means that a severe recession is going to impact Europe's financial sector through an increase in traditional credit risks associated with recessions: a rise in bankruptcies and non-performing loans. Banking risk will therefore move from banks exposed to Central Europe to the rest of Western Europe, including German banks that until recently were thought to be solid.

Europe's effort to address risk in the banking sector (and the crisis as a whole) has been disjointed from the very beginning. The European Central Bank (ECB) is split on the issue of direct intervention in corporate debt, with Austria and Greece supporting such a measure and Germany staunchly opposing it. Furthermore, bank lending guarantees and recapitalization efforts depend on national government plans, but there is no unified European scheme to oversee the efforts. Meanwhile, a plan on a unified financial regulatory framework was delayed due to U.K. opposition, despite the European Union's apparent unified stance on the matter at the G-20 summit.

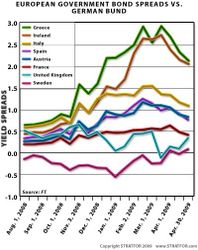

In addition to the looming banking crisis, European governments are also faced with mounting public debt and budget deficits. Budget deficits are ballooning across the Continent, with just some of the egregious examples being Ireland (12 percent deficit projected in 2009), the United Kingdom (11.5 percent deficit projected in 2009), Spain (8.6 percent deficit projected in 2009) and France (6.6 percent deficit projected in 2009). Public debt is just as dire, and in some cases quite extreme, such as Italy, which is set to go over 110 percent of GDP with its public debt in 2009 while the United Kingdom is going to go from 52 percent in 2008 to more than 80 percent of GDP in 2010. The situation is made all the more dramatic by the fact that very few of the European states began the situation with exorbitant public debts.

The problem with rising budget deficits and public debt is that it is making sovereign bond issues from European countries less and less attractive. European countries are already competing with U.S. Treasury securities - traditionally a safe-haven investment during recessions due to their perceived security - on the international bond market, as well as with the similarly safe German government bond (referred to as the German Bund). Unattractive sovereign bond issues in concert with greater competition, caused by expanding global levels of public debt, is problematic. The fear that bond auctions will fail - and a few have already failed - due to lack of demand and investor interest has forced European countries to move away from the international bond market that relies on auctions, and towards syndicated loan issues, essentially negotiated deals with few lenders - meaning more expensive forms of debt financing. The increased risk is also reflected in the increase in the yield spread between the German Bund - considered the safest European sovereign debt - and other European bonds.

One final note of caution is that of deflation. Numbers released on May 5 by the European Commission show that factory gate prices in the eurozone have fallen 3.1 percent from a year earlier, the biggest decline since February 1987. The trend is worrisome because it illustrates a price drop in manufactured goods and not just in energy and food. While price deflation in energy and food prices can be beneficial for consumers due to cost decreases, it can also postpone investment, causing unwanted volatility, and continuous price deflation in manufactured goods can lead to a potential deflationary cycle. It shows that manufacturers have been forced to decrease prices in order to reduce inventories (which built up significantly in third quarter of 2008), leading consumers to delay purchases as price decrease becomes an expected phenomenon.

For Europe, the way forward is unclear. The biggest problem in Europe right now is that most European governments are not even admitting there are serious systemic problems with the banking sector. This may be in part because it is easier for domestic purposes to blame the crisis on the United States, but also because the European economic engine - Germany - is in the midst of a complicated election campaign that could become even more complicated were European-wide recovery placed on the government's agenda. There has been no serious coordinated effort to deal with European banks on an EU-level and no loan remediation program to deal with potential housing problems (not that the EU would have legal ability to enact such a program anyway). Finally, the problems of deflation are concerning because were it to actually develop into a deflationary cycle, the eurozone would not be able to use quantitative easing to print its way out of the problem, due to eurozone monetary rules.

A few weeks of decreased prices do not necessarily mean the Continent is headed for a deflationary spiral. At the very least, however, Europe will have to sort outs its coming banking crisis before recovery can take hold, which could be as far as 2011. Until that time, the current economic crisis could see further political change and sporadic outbursts of social unrest (including against migrants and minorities) across the Continent, with particularly threatened governments in Greece, Estonia, Lithuania and Hungary. All of Europe, however, will be bracing for a tough 2009.

(Skżrsla frį StratFor)

Kęr kvešja, Einar Björn Bjarnason, Stjórnmįlafręšingur og Evrópufręšingur

Bloggar | Slóš | Facebook | Athugasemdir (0)

1.5.2009 | 13:07

Įrni Pįll Įrnason, og greišvirkni Evrópusambandsins!!

Įrni Pįl Įrnason, lét nokkur fleyg orš falla į Fundi Aljžóšamįlastofnunar HĶ ķ morgun:

Įrni Pįl Įrnason, lét nokkur fleyg orš falla į Fundi Aljžóšamįlastofnunar HĶ ķ morgun:

Hann sagši; Ķsland žverbrjóta samninginn um Evrópska efnahagssvęšiš. Einnig, "aš óvķst sé hvort žaš takist nokkurn tķma ef viš höldum ķ gjaldmišil sem hefur ekki nokkra burši til aš hafa raunverulegt veršmęti į opnum markaši."

Įrni Pįll segir mikinn skilning į ašstöšu Ķslands innan Evrópusambandsins. Žaš sżni afstaša ESB aš leyfa Ķslandi aš halda markašsašgangi fyrir sjįvarafuršir žrįtt fyrir aš žverbrjóta EES samninginn. „Viš erum į tķmabundinni undanžįgu vegna žess aš viš getum ekki stašiš viš grundvallarforsendur samningsins, sem er frelsi ķ fjįrmagnsvišskiptum. Žį undanžįgu fįum viš ekki til eilķfšarnóns.“

"Įrni Pįll segir aš Ķslendingar geti ekki treyst į EES samninginn ķ žvķ uppbyggingarstarfi sem framundan er. „Viš erum ekki aš uppfylla skyldur okkar samkvęmt honum og žaš er fugl ķ skógi hvort okkur tekst žaš nokkru sinni, meš gjaldmišil sem aš ekki hefur neina burši til žess aš hafa raunverulegt veršmęti į opnum markaši.“"

Ef marka mį Įrna Pįl, er Evrópusamandiš, žegar aš gera okkur Ķslendingum, stórfenglegan greiša, meš žvķ aš hafa ekki žegar gripiš til "gagnašgerša" gagnvart okkur. En 'gagnašgeršir' er ekkert annaš en fķnt orš, yfir efnahagsžvinganir. En, slķkar efnahagsžvķnganir, fara nokkurn veginn sjįlfvirkt af staš, skv. reglum evrópska efnahagssvęšisins, žegar brot į reglum žess verša ljós žeim, sem fara fyrir eftirlitsstofnunum svęšisins.

Viš skulum lįta žaš liggja į milli hluta, hvķlķkur stór greiši žaš er viš okkur, aš ESB lįti vera aš sparka ķ okkur, viš žęr ašstęšur sem viš bśum viš. Žetta er samt sem įšur raunverulegur punktur, ž.e. aš binda veršur enda į gjaldeyrishöftin.

Žaš er žó ekki hęgt žó aš gera, meš upptöku Evru. Enda, er Evra ekki uptakanleg, fyrir okkur, innan tķmaramma, sem gagnast okkur gagnvart nśverandi brįšakrķsu.

Sś hugmynd Samfylkingar, aš upptaka Evru geti tekiš einungis 4 įr, er aš mķnu mati, algerlega óraunsę. Viš veršum, aš mķnu mati, aš hugsa ķ lengri tķmaramma, en 4 įrum. Innan įratugs, er sennilega žó mögulegt, ef allt gengur upp.

Kvešja, Einar Björn Bjarnason, stjórnmįlafręšingur og Evrópufręšingur

Bloggar | Slóš | Facebook | Athugasemdir (2)

1.5.2009 | 00:51

Helvķtis klśšur!!

Žegar bankarnir féllu, žį varš ķslensku rķkisstjórninni, žaš į, aš gleyma jafnręšisreglu Evrópusambandsins. Žetta geršist, žegar rķkisstjórnin įkvaš aš įbyrgjast, allar innistęšur hér heima į Ķslandi, į mešan aš innistęšueigendum annars stašar, var einungis bošiš upp į lįgmarkstryggingu skv. reglum Evrópusambandsins, ž.e. hinar fręgu 20.000 Evrur. Žetta, er hreint brot į jafnręšisreglu ESB.

Žegar bankarnir féllu, žį varš ķslensku rķkisstjórninni, žaš į, aš gleyma jafnręšisreglu Evrópusambandsins. Žetta geršist, žegar rķkisstjórnin įkvaš aš įbyrgjast, allar innistęšur hér heima į Ķslandi, į mešan aš innistęšueigendum annars stašar, var einungis bošiš upp į lįgmarkstryggingu skv. reglum Evrópusambandsins, ž.e. hinar fręgu 20.000 Evrur. Žetta, er hreint brot į jafnręšisreglu ESB.

Eins og kom fram ķ féttum ķ gęr, ętlar hópur 200 hollendinga, sem įttu hęrri upphęšir į Icesave reikningum en 20.000 Evrur aš kęra ķslenska rķkiš fyrir Eftirlitsstofnun EFTA, ef žeim veršur ekki greitt śt žegar aš fullu.

Žetta er hiš alvarlegasta mįl, žvķ augljóslega, er žetta einungis toppurinn į ķsjakanum. Žar sem brot Ķslendinga, er alveg krystaltęrt, į reglum ESB og EES um svokallaš jafnręši; žį er alveg öruggt aš rķkiš mun tapa mįlinu.

Žaš er ekki hęgt annaš aš segja, en aš sķšan Ķsland braut į rétti innistęšueigenda, Icesave, aš žį höfum viš mįtt eiga von į slķku, sem žessu. Žar sem, mjög margir fleiri, eru žarna śti, sem telja sig eiga hönk ķ bakiš į okkur Ķslendingum, vegna Icesave; žį er ljóst aš žetta er einungis byrjunin į sambęrilegum mįlarekstri gegn okkur. Augljóst, aš žetta er ķ raun og veru prófmįl.

Bresku og Hollensku rķkisstjórnirnar, hafa lofaš okkur lįni, upp į lišlega 600 milljarša, til aš tryggja greišslu innistęšutrygginga, vegna Icesave. En, žaš er einungis, til aš tryggja greišslur vegna 20.000 Evru lįgmarksins. Žęr rķkisstjórnir, hafa sętt sig viš, fyrir sitt leiti, aš viš munum ekki greiša meira. Vandinn, er sį, aš raunverulegar heildarupphęšir, eru miklu mun hęrri en žetta. Meš öšrum oršum, langt yfir žvķ, sem viš Ķslendingar erum fęr um aš borga.

Ef samkomulag žetta heldur ekki, žį er žaš ekki flóknara, aš viš erum gjaldžrota. Ef, mįl fara į žann veg, eru einnig möguleikar okkar til aš sękja um ašild aš ESB, ķ fullkomnu uppnįmi.

Einar Björn Bjarnason, stjórnmįlafręšingur og Evrópufręšingur.

Bloggar | Slóš | Facebook | Athugasemdir (6)

Um bloggiš

Einar Björn Bjarnason

Nżjustu fęrslur

- Er samningur Trumps viš Japan - er inniber 550 milljarša$ fjį...

- Hótel-bókanir ķ sumar, gefa vķsbendingar um kjaraskeršingu al...

- Kjarnorkuįętlun Ķrana hefur lķklega bešiš stórtjón, fremur en...

- Netanyahu, viršist hafa hafiš strķš viš Ķran - beinlķnis til ...

- Trump įkvešur aš senda, Landgönguliša - til Los-Angeles! Kemu...

- Möguleiki aš Śkraķna hafi ķ djarfri įrįs į flugvelli sumir mö...

- Yfirlżsing Trumps um yfirvofandi 50% tolla į ESB lönd, afhjśp...

- Tollar Bandarķkjanna į Kķna - lķklega ca: 50%. Kķna į Bandarķ...

- Aš žaš veršur af hrįefnasamningi Śkraķnu og Bandarķkjanna - v...

- Margt bendi til yfirvofandi kreppu ķ Bandarķkjunum! Skv. įhug...

- Vaxandi lķkur į aš Trump, reki: Jerome Powell. Yfirmann Sešla...

- Gideon Rachman hjį Financial Times -- śtskżrir af hverju, Ban...

- Trump undanskilur frį tollum į Kķna -- snjallsķma, og nįnast ...

- Tališ af sérfręšingum, veršfall į rķkisskuldabréfum Bandarķkj...

- Višskiptastrķšsyfirlżsing Donalds Trumps gagnvart heiminum li...

Nżjustu athugasemdir

- Er samningur Trumps við Japan - er inniber 550 mil...: Žetta minnir į ęsinginn vegna žotunar sem Katarar ętla aš gefa ... 7.9.2025

- Er samningur Trumps við Japan - er inniber 550 mil...: Aš vera ALGER andstęšingur Trumps er eitt en aš komameš svona a... 7.9.2025

- Er samningur Trumps við Japan - er inniber 550 mil...: Žannig aš žś heldur aš Trump sé mśtužegi eša žjófur į žessu fé?... 6.9.2025

Eldri fęrslur

2025

2024

2023

2022

2021

2020

2019

2018

2017

2016

2015

2014

2013

2012

2011

2010

2009

2008

Bloggvinir

-

eyglohardar

eyglohardar

-

bjornbjarnason

bjornbjarnason

-

ekg

ekg

-

bjarnihardar

bjarnihardar

-

helgasigrun

helgasigrun

-

hlini

hlini

-

neytendatalsmadur

neytendatalsmadur

-

bogason

bogason

-

hallasigny

hallasigny

-

ludvikjuliusson

ludvikjuliusson

-

gvald

gvald

-

thorsteinnhelgi

thorsteinnhelgi

-

thorgud

thorgud

-

smalinn

smalinn

-

addabogga

addabogga

-

agnarbragi

agnarbragi

-

annabjorghjartardottir

annabjorghjartardottir

-

annamargretb

annamargretb

-

arnarholm

arnarholm

-

arnorbld

arnorbld

-

axelthor

axelthor

-

arnith2

arnith2

-

thjodarsalin

thjodarsalin

-

formosus

formosus

-

birgitta

birgitta

-

bjarnijonsson

bjarnijonsson

-

bjarnimax

bjarnimax

-

westurfari

westurfari

-

virtualdori

virtualdori

-

bookiceland

bookiceland

-

gattin

gattin

-

davpal

davpal

-

dingli

dingli

-

doggpals

doggpals

-

egill

egill

-

jari

jari

-

einarborgari

einarborgari

-

einarsmaeli

einarsmaeli

-

erlaei

erlaei

-

ea

ea

-

fannarh

fannarh

-

fhg

fhg

-

lillo

lillo

-

gesturgudjonsson

gesturgudjonsson

-

gillimann

gillimann

-

bofs

bofs

-

mummij

mummij

-

gp

gp

-

gudmbjo

gudmbjo

-

hreinn23

hreinn23

-

gudrunmagnea

gudrunmagnea

-

gmaria

gmaria

-

topplistinn

topplistinn

-

skulablogg

skulablogg

-

gustafskulason

gustafskulason

-

hallurmagg

hallurmagg

-

haddi9001

haddi9001

-

harhar33

harhar33

-

hl

hl

-

diva73

diva73

-

himmalingur

himmalingur

-

hjaltisig

hjaltisig

-

keli

keli

-

fun

fun

-

johanneliasson

johanneliasson

-

jonsullenberger

jonsullenberger

-

rabelai

rabelai

-

jonl

jonl

-

jonmagnusson

jonmagnusson

-

jonvalurjensson

jonvalurjensson

-

thjodarskutan

thjodarskutan

-

gudspekifelagid

gudspekifelagid

-

juliusbearsson

juliusbearsson

-

ksh

ksh

-

kristbjorg

kristbjorg

-

kristinnp

kristinnp

-

larahanna

larahanna

-

leifurbjorn

leifurbjorn

-

lifsrettur

lifsrettur

-

wonderwoman

wonderwoman

-

maggij

maggij

-

elvira

elvira

-

olafureliasson

olafureliasson

-

olinathorv

olinathorv

-

omarragnarsson

omarragnarsson

-

ottarfelix

ottarfelix

-

rafng

rafng

-

raksig

raksig

-

redlion

redlion

-

salvor

salvor

-

samstada-thjodar

samstada-thjodar

-

fullvalda

fullvalda

-

fullveldi

fullveldi

-

logos

logos

-

duddi9

duddi9

-

sigingi

sigingi

-

sjonsson

sjonsson

-

sigurjons

sigurjons

-

stjornlagathing

stjornlagathing

-

athena

athena

-

stefanbogi

stefanbogi

-

lehamzdr

lehamzdr

-

summi

summi

-

tibsen

tibsen

-

vala

vala

-

valdimarjohannesson

valdimarjohannesson

-

valgeirskagfjord

valgeirskagfjord

-

vest1

vest1

-

vignir-ari

vignir-ari

-

vilhjalmurarnason

vilhjalmurarnason

-

villidenni

villidenni

-

thjodarheidur

thjodarheidur

-

valli57

valli57

-

tbs

tbs

-

thorgunnl

thorgunnl

-

thorsaari

thorsaari

-

iceberg

iceberg

Heimsóknir

Flettingar

- Ķ dag (18.9.): 0

- Sl. sólarhring: 6

- Sl. viku: 34

- Frį upphafi: 0

Annaš

- Innlit ķ dag: 0

- Innlit sl. viku: 24

- Gestir ķ dag: 0

- IP-tölur ķ dag: 0

Uppfęrt į 3 mķn. fresti.

Skżringar