2.3.2012 | 17:10

Er annar gjaldmišill lausnin!

Ķ žetta sinn auglżsi ég į mķnu bloggi rįšstefnu sem fer fram į Grand-Hótel į morgun, laugardaginn 3. mars kl. 10:30 til 13:30. Žessi rįšstefna er į vegum Framsóknarflokksins.

Til aš taka af allann vafa, er ég persónulega ekki hrifinn af žeirri hugmynd aš taka einhliša upp kanadķskann dollar, tel hana algert órįš - ž.e. enn verri hugmynd en aš taka upp evru.

Sem žó er slęm hugmynd aš mķnu viti.

Ég hef hugsaš mér aš taka til mįls į rįšstefnunni, žó ekki til aš hrauna beint yfir kanadadollara hugmyndina, heldur til aš nefna žaš hvaš ég tel rétt aš gera.

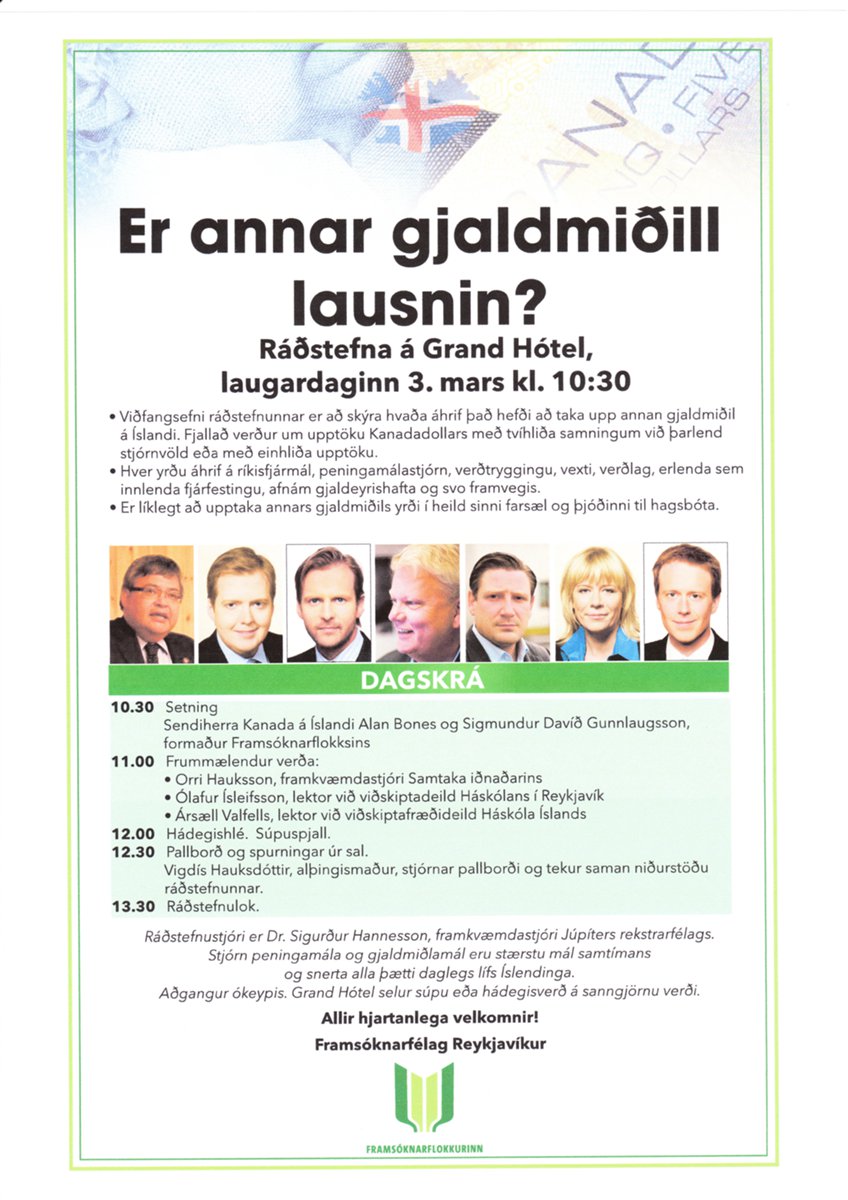

Sjį auglżsingu um rįšstefnuna sem ég hef skannaš inn:

Hvaš vil ég gera?

I. Fyrst er žaš hugmynd rśssneska hagfręšingsins Vladimir Popov, sem er starfsmašur Sešlabanka Rśsslands. En ég held žetta sé góšra gjalda verš hugmynd hérlendis.

En žetta gengur śt į aš gera gjaldeyrisvarasjóš, aš jafnvęgissjóši til aš sveiflujafna.

- Hśn er ķ stuttu mįli, aš skattleggja allar gjaldeyrisskapandi greinar.

- Žaš fé er lagt beint inn ķ gjaldeyrisvarasjóš.

- Sį stękkar įr frį įri, mešan góšęri rķkir.

- Seinna meir, žegar hallęri kemur vegna tķmabundins tekjuhruns hjį gjaldeyrisskapandi greinum, žį er borš fyrir bįru ķ gjaldeyrisvarsjóšnum til aš standa undir tķmabundnum višskiptahalla, žannig aš žį gengur į hann smįm saman.

- Žetta gęti brśaš stutta sveiflu upp ķ mišlungs kreppu, eftir žvķ hve stór sjóšurinn er oršinn.

- Ég reikna meš aš stórar sveiflur muni įfram žķša gengisfall.

Žaš sem žetta getur gert er aš fękka gengissveiflum, sem ętti aš minnka mešalveršbólgu ķ hagkerfinu, sem ętti aš lękka vaxtastig.

Aš auki skapar sjóšasöfnunin aukinn trśveršugleika fyrir gjaldmišilinn.

Meš žessu er reiknaš meš žvķ, aš ašlögun fari fram meš lękkun launa ķ žessum smęrri sveiflum. Žannig getum viš žjįlfaš hagkerfiš ķ žvķ aš beita žvķ śrręši, sem getur aušveldaš žaš sķšar meir - ef viš kjósum aš ganga lengra, og ķhuga fyrir alvöru upptöku annars gjaldmišil.

Į hinn bóginn, getur žetta allt eins oršiš varanlegt fyrirkomulag.

-------------------------------------------

II. Einn möguleiki aš framtķšarlausn liggur ķ hugmynd Jeffrey Frankels: A Proposed Monetary Regime for Small Commodity Exporters: Peg the Export Price (‘PEP’)* .

Žetta er mjög nżstįrleg ašferš, sem er hugsuš af Frankel fyrir lķtil sveiflukennd aušlyndahagkerfi sem lifa į tiltekinni aušlind, žess nżting veldur reglulegum og umtalsveršum hagkerfis-sveiflum vegna reglulegra veršsveifla ķ alžjóšlegu markašsverši afurša.

- Žetta er hugmynd aš tengingu, en ekki viš annann gjaldmišil, heldur viš žį aušlynd sem reglulega sveiflar hagkerfinu.

- Ķsland gęti tengt krónuna viš körfu, sem vęri samsett śr alžjóšlegu fiskverši vs. alžjóšlegu įlverši, ž.s. viš erum meš tvęr meginaušlyndir, orkuaušlyndir einna helst nżttar til įlframleišslu, og sķšan fisk.

- Meš žvķ aš miša samtķmis viš įliš og fiskinn, er tekiš śt megniš af žeim veršsveifluįhrifum sem aušlindirnar stöšugt skapa innan ķsl. hagkerfisins.

- Fyrir launžega myndi žetta virka svipaš og laun vęri vķsitölutengd viš sjįlfar aušlindirnar meš sama hętti, ašferš sem vęri allt eins unnt aš beita.

- En gengisstenging meš žessum hętti virkar žį žannig, aš gengiš sjįlfvirkt hękkar žegar tekjur af įli og fiski vaxa - ath. aš gengishękkun er veršbólgulękkandi. Engin vķxlverkan launa og veršlags į sér žį staš, eins og žegar kaupmįttur er aukinn meš launahękkunum.

- Sķšan meš sama sjįlfvirka hęttinum, žegar śtflutningstekjur af įli og fiski lękka, žį lękkar gengiš og kaupmįttur lękkar tķmabundiš.

- Ég tel aš heilt yfir sé žessi ašferš veršbólgulękkandi - žvķ ath. kaupmįttarlękkun vegna gengislękkunar skilar sér aftur til baka, nęst žegar veršin į afuršunum sveiflast upp, žannig aš óžarfi ętti žašan ķ frį meš öllu fyrir launafólk aš vera aš sękja sér kaupmįtt meš verulegum launahękkunum, sem er alltaf veršbólguskapandi. Gengishękkun einnig lękkar veršlag, sem vegur upp į móti hinni hlišinni į peningnum.

- Žessi tenging ętti aš halda trśveršugleika - žvķ ólķkt tengingum viš gjaldmišla žį grafa veršsveiflur ķ okkar helstu aušlindum ekki undan tengingunni, eins og annars ętti alltaf viš.

- Sama vandamįl er til stašar ef viš tökum upp annann gjaldmišil, žį eru žessar sömu sveiflur einnig til vandręša - alltaf stöšugt.

- En meš žvķ aš tengja gengiš viš ž.s. sveiflar krónunni, eru neikvęš įhrif žeirra sveifla aš mestu tekin śt - gerš skašlaus.

-------------------------------------------

III. Viš eigum aš losa um höftin sem fyrst, žau voru naušsynleg fyrst ķ staš rétt ķ kjölfar hrunsins, en sķšan žį hefur bankakerfiš veriš endurreist, hagvöxtur er hafinn, nęgilega stór gjaldeyrisvarasjóšur er til stašar, svo ž.e. engin įstęša til aš halda lengur ķ höftin.

- Žaš sem žarf aš gera, er aš frysta lįnskjaravķsitöluna tķmabundiš, rétt į mešan gengiš er aš nį jafnvęgi milli inn og śtflęšis fjįrmagns.

- En reikna mį meš innstreymi aflandskróna, og śtstreymi fjįrmagns sem fast er innan hagkerfisins, auk žess aš töluvert minnki gjaldeyrisvaraforšinn.

- Mešan į žessu gengur, mun krónan lķklega gengisfalla um į bilinu 20-50%.

- En gengisfall mun žķša aš innflutningur minnkar žannig aš višskiptajöfnušur veršur hagstęšari.

- Žaš jįkvęša innstreymi fjįrmagns mun fyrir rest, mynda gólf fyrir virši krónunnar - og sś stašreynd aš afgangur af utanrķkisvišskiptum dugar fyrir afborgunum erlendra skuldbindinga, skapar įkvešiš traust sem byrtast mun ķ žvķ jafnvęgisvirši sem fram mun koma.

- Frysting vķsitölunnar kemur ķ veg fyrir ž.s. lķklega yrši fjöldagjaldžrot skuldugra heimila ella, sem myndi ógna lķklega stöšu lįna- og lķfeyrissjóšakerfisins. Žó svo aš fyrsting žķši aš eigendur lįna tapi nokkuš žį aš sama skapi kemur hśn ķ veg fyrir stórfelld vandręši skuldara, sem einnig myndi valda eigendum skulda stórtjóni.

- Ķ reynd žķšir frystingin aš eigendur skulda taka į sig sinn skerf af žvķ višbótar tjóni sem į sér staš, en nokkur lķfskjaralękkun bersżnilega į sér staš.

- Meš frystingu er žetta yfirleitt hęgt - annars ekki.

- Sķšan ķ framhaldinu, er rétt aš lįta lįnskjaravķsitölun aftur taka gildi, en rétt er žó aš setja į hana tķmabundiš žak, t.d. viš 7% žannig hśn hękki ekki meir en 7%. Žaš gildi žar til veršbólga lękkar aftur nišur ķ 7%. Sem ętti aš gerast innan 2 įra frį afléttingu hafta.

- Eftir žaš, žį vęri jafnvęgi komiš į aš nżju - hagkerfiš ętti aš taka kröftuglega viš sér um žaš leiti, og fremur öflugur hagvöxtur rķkja, žannig aš žaš višbótar lķfskjartjón sem veršur viš afléttingu hafta, ętti aš hverfa į skömmum tķma.

Af hverju lķst mér ekki į Kanadadollar?

Sś fullyršing aš žetta sé skjót leiš til afléttingar hafta - stenst ekki.

En hśn er ekkert sįrsaukaminni en hin ašferšin, aš lįta krónuna aftur į flot.

En einhliša upptaka hlżtur ķ reynd aš kosta mun meira heldur en aš fleyta krónunni į nż.

En alveg sama hvaša leiš er valin, žarf alltaf aš lįta fjįrmagn sem fast er ķ landinu sleppa śt og žaš er enginn annar, ekki ESB - ekki Kanada, sem mun taka žann reikning į sig.

Sama į viš um aflandskrónur, žęr munu leita inn ķ hagkerfiš aš sjįlfsögšu, og žaš veršur ekki hętishót kostnašrminna aš skipta žeim fyrir Kanadadollar, en aš lįta žęr streyma inn ķ hagkerfiš og veršfella krónuna.

Viš munum žurfa aš kaupa žann gjaldmišl sem viš ętlušum aš taka upp einhliša - žaš myndi stórfellt hękka skuldir rķkisins, ķ dag eru žęr cirka 100% eša rétt tęplega žaš, en aflandskrónur eru aš umfangi milli 20-30% af žjóšarframleišslu. Žaš žyrfti aš kaupa Kanadadollara fyrir žaš.

En einnig, Kanadadollara til aš skipta śt öllum žeim öšrum krónum sem eru ķ umferš.

Aš vķsu er unnt aš nżta lįnsgjaldeyrissjóšinn til kaupa į Kanadadollar - en ólķklegt er aš hann dugi hvort tveggja fyrir žvķ aš skipta śt krónum ķ umferš innanlands, og žvķ aš skipta śt aflandskrónum, svo žaš žyrfti aš skuldsetja landiš fyrir žvķ sem upp į vantaši.

Aš auki, žį sparast gjaldeyrir viš žaš aš gengi krónunnar fellur, ž.e. žeir sem eiga aflandskrónur fį minna af gjaldeyri fyrir žį krónueign, ef krónunni er fleytt - en ef skipt er yfir ķ Kanadadollar, žvķ žį vęri vęntanlega öllum aflandskrónum skipt į sama virši ž.e. sparnašur af gengisfalli myndi ekki eiga sér staš.

Žetta er žvķ sennilega vęnleg leiš ķ augum fjįrfesta sem hafa fjįrfest ķ aflandskrónum!

Eftir sytur skattborgarinn meš meiri skuldir, mun meiri - en ef krónunni er sleppt lausri.

- Skulda-aukningin myndi žķša tafarlausa og harša lķfskjaraskeršingu!

- En ath. sś skeršing myndi vara mun lengur, en skeršingin vegna kostnašar viš aš fleyta krónunni.

- En žaš mun ekki skapa neinar višbótar skuldir aš fleyta krónunni, viš skuldum žegar žaš fé sem myndi vera notaš, ž.e. lįnsgjaldeyrissjóšinn - og hann vęri ekki einu sinni allur upp notašur.

- Sķšan eftir aš krónan hefur nįš jafnvęgisgengi, myndi skapast ör hagvöxtur sem į skömmum tķma, myndi endurreisa žau lķfskjör sem myndu tapast žį ašeins tķmabundiš.

- En lķfskjaratapiš af svona grķšarlega mikilli aukningu skulda - gęti stašiš yfir ķ a.m.k. įratug, en verulegann tķma myndi taka aš greiša nišur žann halla og allann žann tķma žyrftu lķfskjör aš vera verulega umfram-skert mišaš viš žaš įstand sem rķkir ķ dag.

Žessu fylgja frekari ókostir - ž.e. allir sömu slęmu ókostirnir og fylgja upptöku evru, ž.e. aš sveiflukennt hagkerfi missi sitt öflugasta tęki til ašlögunar sem einmitt er sjįlfstęšur gjaldmišill.

Žį žarf aš lękka laun ķ stašinn, en ath. ekki bara einu sinni, heldur ķ hvert sinn sem į sér staš dęmigerš nišursveifla, vegna lękkunar tekna okkar helstu śtflutningsgreina.

Mįliš er, aš žaš žarf ekki nema aš mistakast ķ eitt skipti aš lękka launin, til aš stórfellt atvinnuleysi myndi hefjast, žegar hrun śtflutningsatvinnuvega myndi eiga sér staš. Žį myndi taka viš hyldjśp kreppa.

Aš auki, vęri mun erfišara aš stżra okkar višskiptajöfnuši - en hingaš er flest allt innflutt. Sem gerir višskiptajöfnuš okkar mjög viškvęmann fyrir sveiflum ķ andvirši okkar śtfl. afurša.

En ef žaš gengur treglega aš lękka laun ķ kjölfar nišursveiflu, žį hefst hröš uppsöfnun hagkerfisskulda - įhętta er einfaldlega žjóšargjaldžrot; og žaš ķ hvert sinn sem hagsveifla ętti sér staš hérlendis žašan ķ frį.

En hingaš til hefur krónan meš nęr 100% öryggi stillt af višskiptajöfnušinn, meš gengisfalli - žegar sį hefur veriš oršinn bersżnilega ósjįlfbęr, žannig hefur krónan margķtrekaš komiš ķ veg fyrir sambęrilega žróun og t.d. Portśgal er lent ķ, i dag ķ kjölfar margra įra skuldasöfnunar vegna višskiptahalla.

Einhliša upptaka annars gjaldmišils, skipti engu mįli hver sį vęri, vęri stórfellt hęttuspil!

Ég męli eindregiš gegn slķkum hugmyndum!

Nišurstaša

Ég hvet fólk til aš męta į rįšstefnuna į Grand Hótel ķ fyrramįliš laugardaginn 3. febrśar, til aš taka žįtt ķ almennum umręšum um gengismįl.

Kv.

Flokkur: Stjórnmįl og samfélag | Breytt s.d. kl. 17:53 | Facebook

Um bloggiš

Einar Björn Bjarnason

Nżjustu fęrslur

- Ég óttast aš - Sįttmįli viš bandr. rķkiš - Trump vill Hįskóla...

- Trump getur hafa eyšilagt fyrir sjįlfum sér: Dómsmįliš gegn, ...

- Gęti 3ja heimsstyrrjöldin hafist į Indlandshafssvęšinu? Skv. ...

- Er samningur Trumps viš Japan - er inniber 550 milljarša$ fjį...

- Hótel-bókanir ķ sumar, gefa vķsbendingar um kjaraskeršingu al...

- Kjarnorkuįętlun Ķrana hefur lķklega bešiš stórtjón, fremur en...

- Netanyahu, viršist hafa hafiš strķš viš Ķran - beinlķnis til ...

- Trump įkvešur aš senda, Landgönguliša - til Los-Angeles! Kemu...

- Möguleiki aš Śkraķna hafi ķ djarfri įrįs į flugvelli sumir mö...

- Yfirlżsing Trumps um yfirvofandi 50% tolla į ESB lönd, afhjśp...

- Tollar Bandarķkjanna į Kķna - lķklega ca: 50%. Kķna į Bandarķ...

- Aš žaš veršur af hrįefnasamningi Śkraķnu og Bandarķkjanna - v...

- Margt bendi til yfirvofandi kreppu ķ Bandarķkjunum! Skv. įhug...

- Vaxandi lķkur į aš Trump, reki: Jerome Powell. Yfirmann Sešla...

- Gideon Rachman hjį Financial Times -- śtskżrir af hverju, Ban...

Nżjustu athugasemdir

- Ég óttast að - Sáttmáli við bandr. ríkið - Trump v...: Žaš er hęgt aš taka undir žetta aš mestu leyti. En sé sagan sko... 6.10.2025

- Trump getur hafa eyðilagt fyrir sjálfum sér: Dómsm...: Birgir Loftsson , žaš į einungis viš ķ almennum skilningi - hin... 1.10.2025

- Trump getur hafa eyðilagt fyrir sjálfum sér: Dómsm...: Hefur Donald Trump žį aldrei gert neitt jįkvętt? Hef aldrei séš... 29.9.2025

Eldri fęrslur

2025

2024

2023

2022

2021

2020

2019

2018

2017

2016

2015

2014

2013

2012

2011

2010

2009

2008

Bloggvinir

-

eyglohardar

eyglohardar

-

bjornbjarnason

bjornbjarnason

-

ekg

ekg

-

bjarnihardar

bjarnihardar

-

helgasigrun

helgasigrun

-

hlini

hlini

-

neytendatalsmadur

neytendatalsmadur

-

bogason

bogason

-

hallasigny

hallasigny

-

ludvikjuliusson

ludvikjuliusson

-

gvald

gvald

-

thorsteinnhelgi

thorsteinnhelgi

-

thorgud

thorgud

-

smalinn

smalinn

-

addabogga

addabogga

-

agnarbragi

agnarbragi

-

annabjorghjartardottir

annabjorghjartardottir

-

annamargretb

annamargretb

-

arnarholm

arnarholm

-

arnorbld

arnorbld

-

axelthor

axelthor

-

arnith2

arnith2

-

thjodarsalin

thjodarsalin

-

formosus

formosus

-

birgitta

birgitta

-

bjarnijonsson

bjarnijonsson

-

bjarnimax

bjarnimax

-

westurfari

westurfari

-

virtualdori

virtualdori

-

bookiceland

bookiceland

-

gattin

gattin

-

davpal

davpal

-

dingli

dingli

-

doggpals

doggpals

-

egill

egill

-

jari

jari

-

einarborgari

einarborgari

-

einarsmaeli

einarsmaeli

-

erlaei

erlaei

-

ea

ea

-

fannarh

fannarh

-

fhg

fhg

-

lillo

lillo

-

gesturgudjonsson

gesturgudjonsson

-

gillimann

gillimann

-

bofs

bofs

-

mummij

mummij

-

gp

gp

-

gudmbjo

gudmbjo

-

hreinn23

hreinn23

-

gudrunmagnea

gudrunmagnea

-

gmaria

gmaria

-

topplistinn

topplistinn

-

skulablogg

skulablogg

-

gustafskulason

gustafskulason

-

hallurmagg

hallurmagg

-

haddi9001

haddi9001

-

harhar33

harhar33

-

hl

hl

-

diva73

diva73

-

himmalingur

himmalingur

-

hjaltisig

hjaltisig

-

keli

keli

-

fun

fun

-

johanneliasson

johanneliasson

-

jonsullenberger

jonsullenberger

-

rabelai

rabelai

-

jonl

jonl

-

jonmagnusson

jonmagnusson

-

jonvalurjensson

jonvalurjensson

-

thjodarskutan

thjodarskutan

-

gudspekifelagid

gudspekifelagid

-

juliusbearsson

juliusbearsson

-

ksh

ksh

-

kristbjorg

kristbjorg

-

kristinnp

kristinnp

-

larahanna

larahanna

-

leifurbjorn

leifurbjorn

-

lifsrettur

lifsrettur

-

wonderwoman

wonderwoman

-

maggij

maggij

-

elvira

elvira

-

olafureliasson

olafureliasson

-

olinathorv

olinathorv

-

omarragnarsson

omarragnarsson

-

ottarfelix

ottarfelix

-

rafng

rafng

-

raksig

raksig

-

redlion

redlion

-

salvor

salvor

-

samstada-thjodar

samstada-thjodar

-

fullvalda

fullvalda

-

fullveldi

fullveldi

-

logos

logos

-

duddi9

duddi9

-

sigingi

sigingi

-

sjonsson

sjonsson

-

sigurjons

sigurjons

-

stjornlagathing

stjornlagathing

-

athena

athena

-

stefanbogi

stefanbogi

-

lehamzdr

lehamzdr

-

summi

summi

-

tibsen

tibsen

-

vala

vala

-

valdimarjohannesson

valdimarjohannesson

-

valgeirskagfjord

valgeirskagfjord

-

vest1

vest1

-

vignir-ari

vignir-ari

-

vilhjalmurarnason

vilhjalmurarnason

-

villidenni

villidenni

-

thjodarheidur

thjodarheidur

-

valli57

valli57

-

tbs

tbs

-

thorgunnl

thorgunnl

-

thorsaari

thorsaari

-

iceberg

iceberg

Heimsóknir

Flettingar

- Ķ dag (8.10.): 0

- Sl. sólarhring: 25

- Sl. viku: 301

- Frį upphafi: 0

Annaš

- Innlit ķ dag: 0

- Innlit sl. viku: 281

- Gestir ķ dag: 0

- IP-tölur ķ dag: 0

Uppfęrt į 3 mķn. fresti.

Skżringar

Athugasemdir

Heildar žjóšarsalarķkis er magn af heildarraunvirši [PPP eša HPPP fyrir evru rķki] vsk. + reišufjįrsįlögur [skattar og vextir t.d.] Žetta gefur upp hvaš mešalverš er į sölueingu vsk. , hvaš fęst fyrir gjaldmišla į heimamarkaši rķkis ķ samanburši. Kaupendur vilja žann gjaldmišil į Ķsland sem skilar žeim sem mestu raunveršmętum örugglega og lengi.

EU talar um aš markašsetja [setja nišur] evrur ķ Mešlima rķkjum ķ samręmi viš mešalraunviršis sölu į heima markaši sķšustu 5 įr. Umfram evrur er seldar į markašsvöxtum ķ gegnum kauphallir. Kvóti tryggir žannig vsk. framleišsu og almennarveršlagahękkanir max. 25% į fimm įrum. Rķkiš tyggir tekjur ekki vsk. geira meš įlögum į vsk. geira ķ EU. Rķki geta ekki aukiš sķna hlutadeild einhliša fariš fram śr evru skammti. Aukist vsk. sala į heimamarkaši žį aukast ašrar tekjur hlutfallslega. Stjórnsżslur er eins og einstaklingar mismunandi heišarlegar. Žaš er ekki tekin nein įhętta į langtķma grunni EU. Fjįrdrįttur er ólķšandi.

Jślķus Björnsson, 2.3.2012 kl. 21:02

Jęja svo aš gęruflokkurinn vill hafa krónuna og rķkisstyrki og hefta innflutning į landbśnašarvörum okei! En Einar Björn ertu bśinn aš kanna stöšu Kanadadollars sķšustu 20 įrin gagnvart Bandarķkjadollar og ertu žį kannski bśinn aš sjį frį žvķ Evran var tekin upp hvor gjaldmišillinn var sterkari! Endilega upplżstu fólk um mismuninn og žį held ég aš fólk verši hissa žvķ aš Kanadadollar hefur alltaf veriš miklu stöšugri en sį Bandarķski og einnig ašrir gjaldmišlar lķka!

Örninn

Örn Ingólfsson, 3.3.2012 kl. 03:56

Örn, viš lifum ekki ķ Kanada né fįum viš laun greidd frį Kanada, heldur frį ķsl. hagkerfinu.

Meginatrišiš er hvort ķsl. hagkerfiš gengur upp eša ekki.

Ekki hvort gjaldmišillinn sé įkaflega stöšugur.

Portśgal, Ķtalķa, Spįnn og Ķrland ęttu aš vera ęrin sönnun žess, aš gjaldmišilsstöšugleiki er ekki allt.

Ég spurši hagfręšingana aš žessu į rįšstefnunni, og ž.e. ljóst aš ef viš eyšum um efni fram innan annars gjaldmišils, ef launin verša hęrri en hagkerfiš ķ reynd getur borgaš, efša ef śtflutningshagkerfiš bregst og žaš lendir i kreppu; žį endurtökum viš ž.s. ofangreindar žjóšir eru aš lenda ķ, ž.e. mikiš atvinnuleysi og vaxandi, skuldakreppa og huganlega gjaldžrot.

Žetta töldu žeir samt betra, en aš bśa viš veršbólgu og gengisóstöšugleika.

Ž.e. aušvitaš "matter of opinion".

En sannarlega endurtökum viš ekki gjaldmišilskrżsu eftir aš viš höfum tekiš upp gjaldmišils annars lands eša hóps landa.

Kv.

Einar Björn Bjarnason, 3.3.2012 kl. 15:24

Skošum EU heildarrauntekjur į įri 15390 Billion og Ķsland skilar 38 billjon. Žegar Ķsland fer inn žį skilar EU 15428 Billion Dollara. Ķsland er žį meš 0,24% af 100%.

Fast hlutfall og meš langtķma višskipti ķ grunni [žar sem Commision heldur um veršlagningu fįkeppnirisa] 80% af žjóšartekjum.

Ašalatrišiš aš žessi hlutfallslega skipting er föst innan EU. Ķ Aljóšsamfélaginu gilda lķka sķgildar hugmyndir aš viš halda hlutfallaslegri skiptingu milli rķkja heims heims, og višurkenning į frambošs tilfęrslu efnislegs raunvirši til Rķkja utan Vesturlanda nęstu öld ef EU mį rįša.

Rķkis sem stimplaš af Alžjóšasamfélaginu meš unorthodox frjįmįlafręšinga samfélag.

Landi žar sem sķšustu 100 įr Framtķšarskuldir umfram skuldir sķšast įrs eru kallašar: eignir umfram skuldir.

Sérfręšisamfélags sem kynnir sér ekki stjórnlagaumboš Commission EU til gera śtvķkunnarsamning žegar skrifaš er undir EES. Žar kemur allt fram hvaša skyldur fylgja žvķ aš vera į umrįšsvęši EU į samningstķma og um formleg heitin um fulla ašildarsamžykkt žegar öllu Mišstżringarlög EU fjįmįl eša efnhagsmįl hafa veriš innleidd og farinn aš virka ķ samręmi: Ķsland oršiš 100% orthodox į Alžjóšmęlikvarša.

Fast hlutfalla merki ef Rķki leggur X% į EU raunveršmęta sölu og žjónustu vsk. eitt įr žį gerir žaš aš öllum lķkindu nęstu öldina.

Segjum aš rķki 10% ķ eftirlaunatryggingar af eigin tekjum og byrjar svo į žvķ setja įvöxtunarkröfu į žetta hlutfall segjum 3,5% į įri. Žį er žetta hlutafall oršiš 28% af žjóšartekjum eftir 30 įr. Žetta er ekki hįš mati heldur orthodox raunvķsindum.

on market kallast eignir til sölu og er bókašar į markašsverši, off market eša out of market er žér eigin sem er ekki til sölu. Ef žetta eru hreinar eignir DEB žį fylgir žeim ekkert CRED og žį ef bókaš DEB ķ efnahag er markašsverš žeirra 0. Žar sem CRED er listi fyrir skuldir ķ reišufé į nśvirši gjalddaga og eignanda žeirra, er žetta lögašilans aš stašfesta, og DEB eru svo žaš sem į vera ķ hans įbyrgš og ķ höndum į gjaldögum. Bókahald er ķ grunn skattatól og Skįlarnar CERD og DEB hlutlaus eignréttar męlkvarši [ekki matsatriši: žetta spurning um lęsi].

Einkaeignir sem koma inn sem hagnašur ekki reiddur śt til hluthafa įn vešsetngar og skulda er skrįšar ķ eignsafnmöppu į įsamt opinberum gjöldum. Žegar žęr eru settar į markaš og seldar žį er rétta aš bóka markašsverš žeirra į eigišfé og og eignreikning ķ efnhaga ķ efnhagsreikning.

Erlendi vita allir aš rekstur eftir 30 įr, į sķnar rekstrarfasteignareignir afskrifšar [hreinar] og séu žęr vešsettar žį er semmlega stutt ķ gjaldžrot. Ekki einu sinni rķki gefa upp sķna hreinu varasjóši.

Bankareiningar ķ bókahaldi er ekki fęršir ķ balance sheet [efnhagasreikning] žvi žetta eru hluti af eftirliti hins opinbera ķ felstum rķkjum til aš stašfesta DEB reikninganna sem fra mešala annars ķ greišslu opinberra gjalda.

Fasteignaskattar fylgja venjulega raunžjóšartekum erlendis og breytast žvķ ekki aš raunvirši umfram hlutfallslega breytingu į žeim.

Fasteignir į markaši er ekki nema um 3,0% -5,0% ķ žroskušum borgum eša hverfum, og nż hverfi žroskast į 30 įrum. Hér er bśiš aš setja į sviš og skattleggja fyrir žvķ eitthvaš sem į vera markašs fasteignavešmat. Telur žaš til allra fasteigna lķka žeirra sem ekki eru til sölu nema į 30 įr fresti. Svolķtiš langsótt.

Fręšingar sem byggja į slķkum forsendu grunni geta ekki annaš valdi hruni ķo hvaša rķki sem er.

Ķ EU er yfirdrįttur; fara fram śr fjįrlögum stjórnlaga glępur, og ekki hęgt aš veit undantekningu , samkeppni um hvaša rķki skilar mestu halla į kostnaši hin er hįlvita lega. Lķka aš reyna fjįrmagna sig stjórsęyslulega og ekki vsk. fyrirtękjalega į kostnaš annarra rķkja eša fjįrmagna sķna eftirstarfsloka sjóši į žeim er įlķka.

Skattmann EU lętur öll rķki skila Vsk. vörusölu flokkun. Žar er allt rigiš višur ķ grunnžętti og bśin til eina risatór vara, žar sem allar opinberarįlögur ekki vsk er hreisašar burt frį stöšulušu verši žįttanna, sķšan er stöšleika įlagingu bętt į. Žetta er gert vegna reynslu frį Rómverjum um tilraunir Stjórnsżsla til svķkja undan sköttum. Gagnbankar er mjög góšir ķ Parķs sem hirši skatta af mörgu rķkjum hér įšur og umdęmum ķ dag.

Hér er lög ķ bókhaldi upphaf hruns : verštygging į įvöxtungrunni į bakvešagrunn ķ fjįrmįlgeirum stjórsżslu. Lög sem skylda vsk. ašila aš hękka eignskattsverš rekstralegra eigna um neyslu vķsitölu og eignfęra į móti skuldum framtķšar CRED: eigiš-fé. Skrįšur eigandi er žį sį sami bįšum megin.

Žetta kallast aš falsa eigiš-fé: telja vęntalegum lįnadrottnum um aš fleiri séu meš ķ potti lįnadrottna, bśa til lįnstraust sem ekki er til stašar.

Eining eftir hundraš įr eru langtķma fasteigna vešsöfn ekki į fylkja [matrix] formi sem skila yfirleitt 100% raunvirši hreinnar eignar žegar žroskaferli safnsins er nįš.

Stöndugir langtķma verštryggisjóšir einkennast af miklu safni hreinna eigna [fylkja ] meš langminnsta eigišfjįr hlutafall ķ samaburšiš viš alla markaši sér ķ lagi viš skammtķma įhęttu lķka. Innborganir fylkis er śtborunar bindiskylda žroskaš safna og um eigišfé=markašsverš žvķ um 3,0% mišaš viš 30 įra jafngreišsluvešskuldir, meš fyrirfram greiddum veršbótum. Hali ógreiddar innborganna um 97% er framtķšar veršbętur ekki oršnar aš eignum, hins vegar ef safni=fylki er lokaš eru žetta raunvextir sem greišast mest fyrst.

Žaš er lang best fyrir Ķsland aš segja hér upp stjórsżslu og hennar fręšingum og sękja um aš verša hluti af UK. Nęstu 100 įr verša ekki endurtekinn, žaš eru engar heimstyrjaldir til fęša žetta liš nęstu öldina.

Žegar sipt er gjįldeyrir į markaši, žį žarf aš taka fyrstu innlandsnotkun aš lįni meš veš ķ raunvirši žjóšartekna framtķšar aš mati lįndrottina. Alls ekki ķslenskra fręšinga. Yfirdrįttar lįn AGS er žaš ekki nóg. EU skammtar sķnar evrur og S-EU er ķ evrur krķsu aš flestra mati į meginlandinu. Žjóšar vskgengismatiš ręšur skammtinum. Ef allur gjaldeyrir hveru landi žį er ekki endlaust hęgta aš fį lįnaš meira, framtķšarkuldir tryggja žaš um langa hrķš og įframahaldandi söfnum žeirra. Ešlilgar hękkananirt į mörkušum er hękka alla ķ grunni fyrst og svo sjįum aš allir hękki jafnt į öllum 60 mįnušum. Sjį žżskland og USA.

Jślķus Björnsson, 4.3.2012 kl. 04:58

Bęta viš athugasemd [Innskrįning]

Žś ert innskrįš(ur) sem .

Innskrįning