Bloggfærslur mánaðarins, júlí 2011

18.7.2011 | 20:13

Hitnaði frekar undir Evrunni í dag!

Eins og fram kemur í fréttum varð umtalsvert verðfall á mörkuðum í Evrópu í dag. Einnig varð hækkun á skuldatryggingum og vaxtaálagi á skuldabréf, sjá að neðan.

Evran féll gagnvart svissn. franka enn eina ferðina, og sló nýtt met þ.e. aldrei hefur svissn. franki kostað meir í evrum talið, og þó var verðið frá sl. föstudegi einnig metverð.

Að auki, er nýtt metverð á gulli, eða 1.607$ "troy ounce". En það þíðir að dollarinn féll gagnvart gulli, en vegna þess að evran féll gagnvart dollar, þá er gullverð einnig metvert í evrum talið.

Verð á silfri hækkaði að auki - einnig mælt í dollar sem þíðir að sjálfsögðu að evran féll einnig gagnvart silfri. Það kvá hafa hækkað um 20% sl. 2. vikur - markaðurinn endaði í 40,70$ "troy ounce".

Hlutabréf stórra banka féllu víða um Evrópu - en við þeim viðbrögðum var búist þ.s. niðurstöður svokallaðra "spennu prófa" stofnanan ESB á bönkum starfandi innan ESB, voru birtar sl. föstudag.

En, kvað önnur viðbrögð varðar sýna þau vaxandi óþol og óvissu á mörkuðum, sem sést á verðhækkunum á gulli - silfri og svissn. frankanum, og merkilegt nokk þrátt fyrir gríðarl. óvissu í bandar. v. þess að alríkið verður greiðsluþrota þann 2/8 nk. þá leita fjárfestar samt úr evrum yfir í dollar.

Þetta síðasta atriði sennilega sýnir það einna best, hve gríðarlega sterk upplifun fjárfesta er í dag, varðandi stöðu evrunnar!

Mjög mikilvægur leiðtogafundur nk. fimmtudag!

Neyðarfundur leiðtoga evrusvæðis verður nk. fimmtudag. En reikna má með að viðbrögð markaða sýni einnig skort á tiltrú á getu leiðtoganna, um að koma fram með nothæfa lausn.

En þetta sést ekki síst á umræðunni, að enn er rifrildið ekki komið lengra en að vera um lausn fyrir Grikkland. Og þar er allt enn jafn pikkfast og áður, að því er best verður séð skv. fréttum frá því í gær.

ECB and Merkel clash over Greece :Jean-Claude Trichet: “If a country defaults, we will no longer be able to accept its defaulted government bonds as normal eligible collateral,”...“the governments would have to take care the euro system is presented with collateral that it could accept.”

Angela Merkel: “I will only go if there is a result.” - “The more voluntary contribution the private creditors make, the less likely will it be that further steps are needed,” - “There needs to be a very clear political agreement on all the elements.”

Mér sýnist Trichet vera að óska eftir því að hinar ríkisstj. veiti baktryggingu eða ábyrgð, vissan hátt er það eftirgjöf - eitt hænufet.

En afstaða Merkel er sú sama og áður, að bankar verði að taka þátt í kostnaðinum við svokallaða björgun Grikklands, og hótar að mæta ekki nema klárt sé að hún fái sitt fram.

Hætta er sú, að neyðarfundurinn muni snúast um nánast ekkert annað er rifrildi um Grikkland, þegar ástand mála á markaði er þegar komið á næsta stig, og farið að snúast um vanda Ítalíu og Spánar.

------------------

Ekkert furðulegt að markaðurinn sé skeptískur í ljósi viðbragða helstu persóna og leikenda á því leiksviði.

Eitt sem vert er að muna, er að það að Merkel heimtar að einka-aðilar taki þátt í kostnaði, þó svo margvísleg sanngirnisrök megi færa fyrir slíku, þá er það að auka áhyggjur fjárfesta - sem m.a. eru að verðfella skuldabréf ríkja í vandræðum vegna þess, að þeir reikna með því að plan fyrir Grikkland veiti fordæmi fyrir meðferð skulda annarra landa í vandræðum.

En slík meðferð að sjálfsögðu eykur líkur á að eigendur skulda verði fyrir tapi, sem skýrir hvers vegna markaðurinn eykur vaxtakröfu.

Svo, ef Merkel fær sitt fram, þá mun það líklega - mjög líklega - leiða til enn hærri vaxtakröfu fyrir löndin í vanda --> sem svo mun víxlverka við skuldatryggingaálag þeirra.

Svo sanngirnirkrafan er að kynda undir krýsunni.

Skuldatryggingaálag

-------------------------

Markit Itrax Sov - 18/7 kl. 15.30

Markit Itrax Sov - 18/7 kl. 14.00

Markit Itrax Sov - 15/7 kl. 17.30

Grikkland...........2.575 / 2.525 / 2.468

Portúgal.............1.215 / 1.190 / 1.140

Írland..................1.185 / 1.180 / 1.120

Spánn..................390 / 375 / 349

Ítalía...................333 / 325 / 305

------------------------------------------------

Ísland..................231 (maí. 2011 - nýrri tölur ekki komið fram enn)

Þróun vaxtakröfu fyrir 10 ára ríkisbréf

------------------------------------------------

Ísland seldi 5 ára bréf, vaxtakrafa 10 ára er vanalega nokkuð hærri - á bilinu 0,5-1% vanalega.

Grikkland............ 18,30%(16,86 15/7, 16,77 12/7, 17,02 11/7)

Portúgal.............. 12,86%(13,05 15/7, 13,36 13/7, 13,36 12/7, 13,39 11/7)

Írland................. 14,55%(13,95 15/7, 13,78 13/7, 13,35 12/7, 13,38 11/7)

Spánn..................6,39% (5,86 15/7, 5,75 13/7, 5,8 12/7, 6,04 11/7 - 5,56 2. vikum)

Ítalía...................6,01% (5,63 15/7, 5,48 13/7, 5,56 12/7, 5,71 11/7, 5,28 8/7, 5,21 7/7)

Ísland..................4,993% (5 ára)

Niðurstaða

Atburðarás mánudagsins gefur ástæðu til enn frekari svartsýni um framtíð evrunnar. Það er klárt.

Var sú svartsýni þó næg fyrir.

En miðað við núverandi stöðu er maður farinn að telja líkur á hruni - klárt meiri heldur en minni.

Og því miður getur verið styttra í það hrun en marga grunar.

En þó að Ítalía geti ef til vill þolað að vera hrakin af mörkuðum um hríð, vegna þess hve vel skuldadögum er dreift, svo það má vera að Ítalía geti haldið út jafnvel í ár eða rúml. ár; þá er ég mjög efins um að Spánn hafi slíkt úthald - miðað við hve slæm staða bankakerfis Spánar virðist vera skv. spennuprófum, sem þíðir sennilega að ríkisstj. Spánar mun þurfa að aðstoða bankastofnanir í vanda, ríkisstj. Spánar mun því líklega þurfa að selja meir af skuldabréfum en núverandi plön sína.

Svo ef Spánn og Ítalía verða hrakin af mörkuðum á næstu vikum, þá er alls óvíst að evran lifi árið af.

Kv.

Stjórnmál og samfélag | Breytt s.d. kl. 20:15 | Slóð | Facebook | Athugasemdir (6)

18.7.2011 | 00:08

Þýskaland gæti bjargað evrunni - með því að yfirgefa hana!

Þetta er ekki ný hugmynd. En, undanfarið hef ég sagt að eina leiðin til að bjarga evrunni sé með því að fara verðbólguleið, þ.e. að verðfella skuldir í Evrum. Seðlaprentun er einmitt ein möguleg leið til þess.

En - sannleikurinn er sá að peningaprentun er eina leiðin til að redda evrunni með núverandi persónum og leikendum öllum innanborðs. En það er einnig unnt að bjarga henni með þeim hætti, að einhverjir núverandi persóna og leikenda, yfirgefi það tiltekna leiksvið.

En það er einmitt unnt að framkvæma verðfall evrunnar með annarri aðferð, en það væri að Þýskaland sjálft segði "bless" við evruna.

Þá verður einnig verðfall skulda í evrum!

Ambrose Evans-Pritchard - A modest proposal for eurozone break-up

Best væri þó að búa til 2-gjaldmiðilssvæði!

- Klárt er að Þjóðverjar munu standa algerlega þverir gegn verðbólgulausn á evrukrýsunni.

- Þeir munu einnig standa þverir gegn þeirri lausn, að breyta Evrusvæðinu í gegnumsstreymis-klúbb "transfer union".

- Rökrétt útkoma við "nei" við báðu - er fyrir rest, stjórnlaust hrun Evrusvæðis ásamt fjöldagjaldþrotum banka, og nýrri heimskreppu.

Hinn bóginn, má bjarga málum með því, að fækka Aðildarríkjum evru.

En, málið er að besta reddingin er ekki sú, að löndin í vanda fari -

heldur að hin svokölluðu sterku lönd það geri.

- Punkturinn er sá, að ef veiku löndin fara - þá þurfa þau óhjákvæmlega að fara leið ríkisþrots.

- Evran myndi styrkjast eitthvað eftir að þau myndu fara.

- Vandinn er sá að þá kemur engin lækkun skulda - sterku ríkin sitja uppi með skaðann, þ.s. gjaldþrota ríkin segja sig frá skuldunum, svo þau sterku verða að bera allar þær kerfislægu klyfjar sem safnast hafa upp innan Evrusvæðis. Þá verða þau jafnvel fyrir verulegum íþyngjandi skuldum, sem getur skaðað þeirra framtíðar efnahag.

- Getur jafnvel hugsast að eitthvert þeirra yrði gjaldþrota - t.d. Frakkland, en þ.e. ekki endilega svo fjarstæðukennt, ef löndin 5 nú í vanda fara og skuldbindingum tengdum evrukerfinu þarf að viðhalda af færri aðilum, þannig að upphæðir stækki per land.

- Svo jafnvel geti sagan svo endurtekið sig aftur - eins og endurtekning af hruni gull-fótsins á sínum tíma.

- Geri ráð fyrir að sterku löndin myndi nýjan sameiginlegann gjaldmiðil!

- Ef sterku löndin fara sbr. Þýskaland, Finnland, Holland, Austurríki, Slóvakía, Flæmingjahluti Belgíu; þá þess í stað verður cirka 30% gengisfall á Evru.

- Ef Frakkland ákveður að vera með í hóp hinna sterku landa - eykst gengisfall evru í 50%.

- Það sem vinnst með þessu er verðfall skulda í evrum - sem öll löndin þá græða á sama hvort þau verða áfram í evru eða fara yfir í nýjan gjaldmiðil.

- Gengisfall eykur samkeppnishæfni landanna sem eftir verða í evrunni.

- Samverkandi áhrif gengislækkunar og skuldalækkunar fyrir lönd í vanda, er að gera þeim mögulegt að vinna á sínum vanda, að komast upp á lappirnar aftur.

- Sannarlega skaðast nokkuð samkeppnishæfni sterku landanna við gengishækkun nýs sterks gjaldmiðils sbr. evru og aðra gjaldmiðla, en á móti þá njóta þau einnig skuldalækkunar - sem þá mildar það áfall. Síðan, minnkar gengishækkun verðbólgu. Með lækkaðar skuldir geta ríkissjóðir þeirra haft efni á að reka sig með halla til að örva atvinnulífið.

Niðurstaða

Grein Evans-Pritchard varð kveikjan að því að ég setti inn þessar línur. En, ég reikna með því að mikið muni á ganga á mörkuðum í Evrópu mánudaginn 18/7. En eftir er að ganga í gegnum markaði, þeirra viðbrögð við fréttum sl. föstudags um hrikalegt ástand spænska bankakerfisins, en að auki þeirra viðbrögð almennt við niðurstöðum stressprófa stofnana ESB á bönkum starfandi innan ESB.

- Best að fylgjast stíft með fréttum á mánudag 21/7!

Á fimmtudaginn nk. eða 21/7, á að halda neyðar-leiðtogafund aðildarlanda Evrusvæðis. Ljóst er að vandi Grikklands og annarra ríkja, verður ræddur. Ræddar verða mögulegar og hugsanlegar lausnir.

En, ennþá virðist lítt benda til annars en að þær lausnir sem ræddar verða, muni ganga alltof - alltof skammt.

Því miður verðu "messy" hrun evrusvæðis raunhæfari hætta með degi hverjum.

Sú stund nálgast hraðar en leiðtogar Evrusvæðis virðast vilja viðurkenna bæði opinberlega og sennilega einnig með sjálfum sér.

Kv.

Stjórnmál og samfélag | Breytt s.d. kl. 12:05 | Slóð | Facebook | Athugasemdir (1)

16.7.2011 | 17:22

"AAA" - bólan mikla. Maður gapir - þetta er svo ótrúlegt!

Það er hreint magnað helvíti að líta á nýja skýrslu Bank of International Settlements, um útþenslu þeirra fjármálagerninga, sem hafa síðan skekið heiminn í fjármálakreppunni, sem hófst 2008 og engin endimörk virðast vera á í dag.

Titillinn hljómar svona álíka þurrt og sandpappír. En, þ.e. innihaldið sem skiptir máli. En þarna er fjallað um gríðarlegann vöxt "asset based securisation"eða afleiða.

Bank For International Settlements - Report on asset securitisation incentives Full publication

Ef við erum að leita að stóra glæp matsfyrirtækjanna, þá er það samsæri milli þeirra og bankastofnana, um að AAA-stimpla afleiður í óskaplegum mæli, - þá þóknun fyrir.

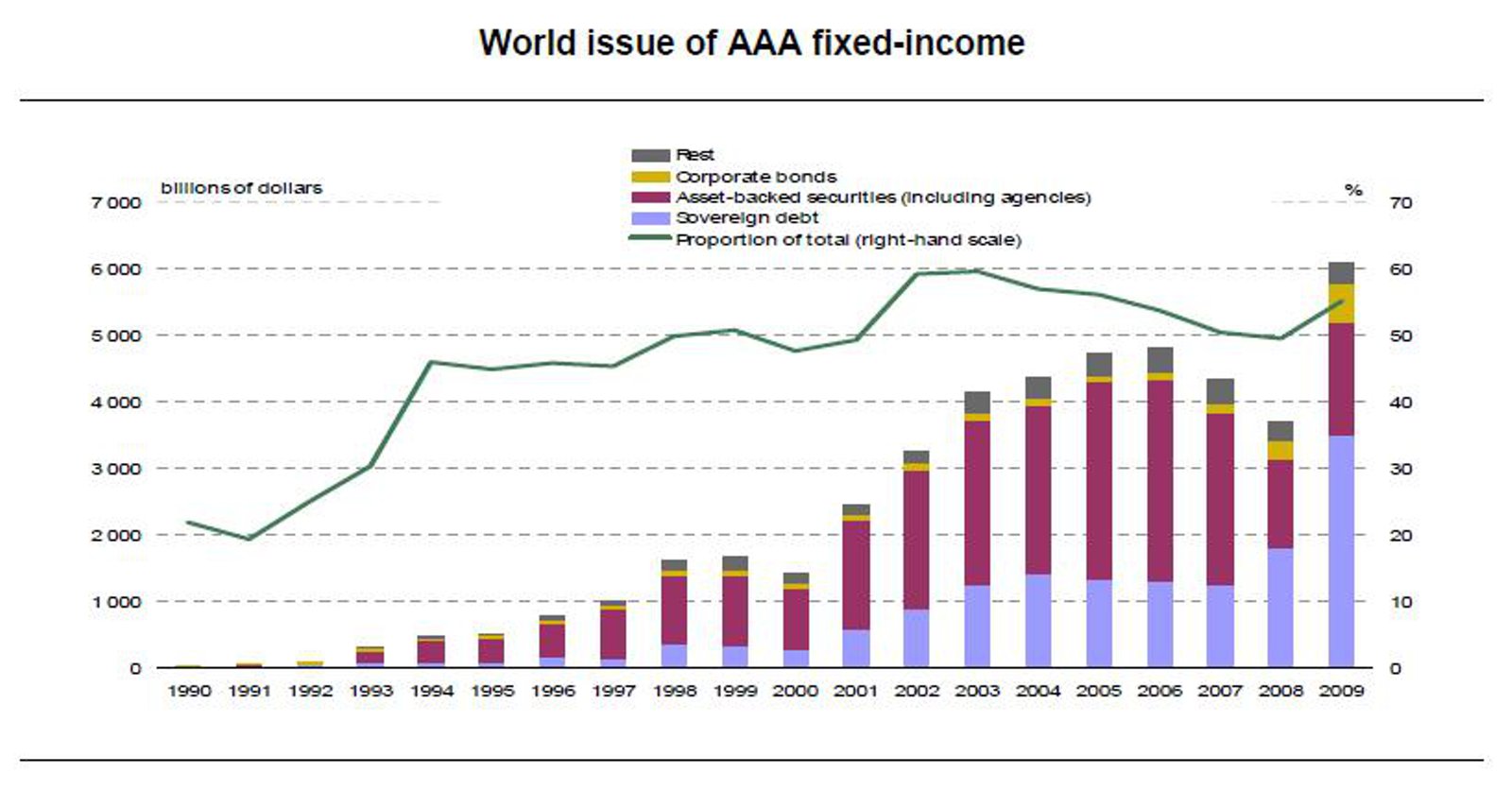

Eins og þið sjáið á myndinni til hægri (sjá bls. 14 PDF eða 6 skv. blaðsíðutali BIS skýrslu)er vöxtur slíkra "öruggra fjármála eigna" magnaður á sl. 15 árum.

"Between 1990 and 2006, the year in which the series of ABS (asset based securities) issues peaked, assets with the highest credit rating rose from a little over 20 per cent of total rated fixed-income issues to almost 55 per cent."

"Specifically, during this period, ABS accounted for 64 per cent of the total growth of gross issues of long-term fixed-income AAA-rated assets, compared with 27 per cent attributable to the growth in public debt, 2 per cent to corporate debt and 8 per cent to other products."

Þetta var sem sagt "afleiðubólan."

- Vöxtur afleiða "asset based securities" er fyrra megin stefið, það virðist vera orðið að bólu 2001.

- Síðan er það skuldadæmi ríkissjóðanna þ.e. gríðarleg útþensla ríkisskulda eftir 2007.

- Þessi mynd endar 2009 sennilega einfaldlega vegna þess að BIS er ekki búinn að ljúka gagnavinnslu fyrir nýrri gögn. En ljóst er að þessi útþensla ríkisskulda hefur áfram haldið á fullum dampi á sl. ári og þessu, og engin lok á því eru sýnileg í dag.

Bendi einnig á mynd bls. 12 í PDF en 4 í skýrslunni.

Þar sést mynd þar sem öllum helstu heimshagkerfum er skellt inn í eina samfellu, og sýnir myndin áætlun fyrir annars vegar "viðskiptahalla" þ.e. þau hagkerfi sem eru þeim megin í heildardæminu, síðan "viðskipta-afgang" þ.e. þau hagkerfi sem eru þeim megin í heildardæminu.

Greinilegt að Kína er haft innan "emerging economies" liðarins, og vöxtur Kína skýrir væntanlega að "emerging economies" fara í nettó viðskipta-afgang upp úr 2001.

Áhugaverðast er þó sennilega nær samfelldur viðskiptahalli Bandar. frá 1983.

Áhugavert einnig að ESB er hallameginn alveg frá 2001, eða allan þann tíma sem Evran hefur verið gefin út sem gildur gjaldmiðill, en Evrumynnt og seðlar komu fram 2002.

Bendi einnig á mynd bls. 15 pdf eða 7 í skv. blaðsíðutali skýrslu!

"Finally, Figure 4 highlights that many securitisation programs received a high credit rating.

- "While during the period 1990 to 2006, the average percentage of corporate issues with a AAA rating, compared with total corporate issues, was 9 per cent, "

- "this proportion reached 48 per cent for sovereign issues, and 75 per cent in the case of securitisations."

- In other words, over the course of less than a decade, securitisation had created the most AAA-rated securities."

Stórt undirliggjandi þema frá 2001 - er viðskiptahalli Evrópu og Bandar. við Kína, Japan og OPEC löndin.

- Samkvæmt BIS skýrslunni - vegna hlutfallslegrar vanþróunar fjármálastofnana í "emerging economies" skv. því sem BIS segir, hafi aðilar í þeim ríkjum fjárfest gífurlegt fjármagn í afleiðum sen í boði voru frá einkareknum fjármálastofnunum í Evrópu og Bandar., sem taldar voru öruggar og gáfu háar rentur - því virtist mjög góð fjárfesting.

- Mikil eftirspurn eftir afleiðum, hafi svo knúið fram mjög sterka hvöt fyrir fjármálastofnanir, til að búa til sem mest af þeim - svo framboð væri fyrir eftirspurn.

- BIS er eiginlega að segja, að það sé samhengi milli viðskiptahalla Evrópu og Bandar., gróðans sem OPEC ríkin, Kína og flr. ríki SA-Asíu, og Japan - þurftu að ávaxta; og mikla útgáfu afleiða á sl. áratug.

"Still, the increase in the demand for low-risk assets has not been limited to emerging economies and oil exporters. In fact, some factors that are present in many industrialised economies, including the growth in funds managed by insurance companies and pension funds, together with the introduction of some prudential standards, have also led to an increase in the demand for safer assets."

Annað undirliggjandi þema, hlutverk lífeyrissjóða og tryggingasjóða!

- Þó svo að kaldhæðið sé frá að segja, þá hafi áhersla um að auka öryggi fjárfestinga lífeyrissjóða í Evrópu og Bandar. svo og tryggingasjóða tryggingafélaga, - og verið drifkraftur eftirspurnar af þeirra hendi eftir afleiðum.

- Sem voru alveg fram að fjármálakreppunni - "triple A rated".

- Enda sést þetta á því að öflug eftirspurn fór af stað eftir afleiðum frá cirka 1993.

- Merkilegt - að það virðist eiga sér stað, um leið og Clinton Forseti, afnemur lögbundinn aðskilnað milli fjárfestingar-banka og þ.s. áður voru kallaðir viðskiptabankar, svo í dag er þetta allt undir sama hattinum; að afleiður fara að dreifast um fjármálakerfið.

Afleiðubólan mikla!

"Specifically, through the pooling of a large number of loans into one single fund, securitisation allowed for the diversification of risks and hence for the mitigation of individual-loan idiosyncratic risk. In this way, securitisation was intended to dilute risks by segregating and prioritising cash flows and so create assets with various levels of credit risk."

- Það eru afleiðurnar - ef fólk man svo langt aftur sem 2008 - sem voru að stórum hluta undirrót vandans, sem skók heiminn!

- En eins og líst að ofan, þá var þetta aðferð sem átti að dreifa áhættu - að dreifa áhættu var mikið tískuorð á sl. 15 árum.

- Að dreifa áhættu - átti að vera gott; en síðar meir hefur komið í ljós að dreifð áhætta þíðir einnig að - höggið dreifist á marga og því skaðinn einnig.

- Þannig að allt í einu, er allt fjármálakerfið undir - orðið holt að innan, fallvalt.

- Að hluta til er málið, að svo mikið var gefið út af afleiðum - að gæðaeftirlit virðist hafa gefið sig einhvers staðar í ferlinu - eða því var jafnvel steingleimt fremur snemma í ferlinu enda átti það ekki að vera vandi að eitt slæmt lán væri í pakka hin lánin í pakkanum myndu dekka það tap.

- Söluaðilar græddu einnig á að selja sem mest - síðan þá gátu þeir sem gáfu út lán skilið áhættuna eftir þegar þeir voru búnir að selja lánapakkana frá sér vöndlaða saman í afleiður.

- Margir virðast hafa notfært sér slíkt - til að auðsýna mikið ábyrgðaleysi í útlánastefnu - því þeir gátu losnað við áhættuna með svo auðveldum hætti. Dreift henni út í fjármálakerfið.

- Þannig - að afleiður urðu sem sagt að eitri.

- En ef menn hugsa aðeins, það að aðilar gátu selt lán frá sér - þíddi að þá losuðu þeir sig einnig samtímis við alla frekari áhættu af þeim.

- Þá fór einnig kvatinn fyrir þá aðila til að vanda sig - því þú vandar þig við þ.s. þú sjálfur átt í hættu.

- En hirtu gróðann af sölunni - þ.e. þóknunina fyrir hverja sölu - fyrst fyrir að veita lán sem þeir rukkuðu lánþegann fyrir, en síðan gróðann af sölu pakkans eða afleiðunnar, þegar þeir voru búnir að vöndla nokkum lánadæmum saman.

- Slíkir aðilar hámörkuðu sinn gróða með sem mestum fj. sala - svo þeir aðilar höfðu sterkar hvatir til að sýna sem minnsta ábyrgð eða sem mest ábyrgðaleysi.

- Það má segja, að þau fjölmörgu fjármálafyrirtæki, sem sérhæfðu sig í að gefa út lán sem þau seldu jafnóðum - hafi orðið eins og meinvörp krabbameins innan líkama fjármálakerfis heimsins, og afleiðurnar að krabbafrumum sem þær dreifðu um fjármálakerfið og sýktu það þar-með.

- En, ef fólk man eftir undirmálslánunum svokölluðu, sem voru "trigger" fyrir krýsuna, það sem þá gerðist var, að aðilar allt í einu skildu að þeir í reynd höfðu mjög litla hugmynd um það, hve öruggar mikill fjöldi útgefinna afleiða raunverulega var.

- Sem þíddi að raunvirði þeirra allt í einu, varð óljóst - þar sem bankar höfðu fjárfest gríðarlega í þessu þ.s. þær þóttu svo öruggar áður, þannig þær voru verulegur hluti eiginfjármyndandi eigna, þá allt í einu byrtist óskapleg hola eða gjá í bókhaldi stórs fj. fjármálastofnana.

- Stöndugar stofnanir - voru allt í einu komnar með risastórann mínus.

- Svo, komu ríkisstj. til og redduðu með skattfé miklum fj. stærri fjármálastofnana, sem framkallaði mikla skuldauakningu stjv. í löndum í Evrópu og Bandar.

- Þróun sem enn sér ekki fyrir endann á, hröð aukning skulda ríkissjóða.

Við undirmálskrýsunni hefur tekið skuldakrýsan mikla!

- Enn er ástandið slæmt í bankakerfunum - bankar fallvaltir. En, krýsan sem hófst á undirmálslánum, varð síðan að afleiðukrýsunni miklu, gerðist síðan einnig "trigger" fyrir aðra sem tekið hefur við í framhaldinu.

- En bankakrýsan sprengdi gat á imsar neyslubólur sem höfðu myndast í Evrópu og Bandar. á tíma mjög lausrar fjármálastefnu sl. áratugar - þannig að ofan á vanda banka, bætist útbreiddur skuldavandi almennings í mörgum löndum.

- Atvinnulíf hafði einnig sukkað, í krafti ódýrra lána er í boði voru á umliðnum áratug, og sú fjárfestingabóla sprakk einnig. Svo eftir sitja viða um hagkerfi Evrópu einnig mjög skuldsett atvinnulíf.

- Bankakrýsa.

- Skuldakrýsa almennings.

- Skuldakrýsa atvinnulífs.

- Skuldakrýsa ríkissjóða.

Það virðist einungis ein útleið - massív peningaprentun!

- Hún er í reynd aðferð til að eyða upp skuldum.

- Sennilega eina raunhæfa aðferðin sem eftir er.

- Hinn valkosturinn virðist vera stórfellt hrun í fjöldagjaldþrotum ríkissjóða beggja vegna Atlantshafsins, sennilega um leið hrun helstu fjármálastofnana.

- Svo myndi taka við jafnvel enn dýpri kreppa en á 4. áratugnum.

En ef seðlaprentun er sett á útopnu í Evrópu og Bandar. samtímis, þá mun eiga sér stað stórfellt raunverðfall megingjaldmiðla þeirra meginhagkerfa.

Það leiðir að sjálfsögðu til stórfellds hruns lífskjara - en þau eru hvort sem er óverjanleg - þau myndu sennilega verða fyrir enn stærra tjóni - ef hin útkoman verður í staðinn.

En, hvað einnig á sér stað, er stórfellt verðhrun skulda í þeim gjaldmiðlum.

Með þeim hætti, má raunverðlækka allar skuldir - sem þíðir auðvitað að aðilar sem eiga þær tapa gríðarlega miklu.

En þeir bjargast vart hvort sem er - ef hin útkoman verður ofan á - sennilega framkallar leið A einnig skárri útkomu fyrir þá - þ.s. hagkerfin sennilega rétta hraðar við sér.

Áhugavert er að Deutche Bank segir það sama:

- "Our argument was that never before in observable economic history have so many countries had so much combined Government and Financial (G+F) Debt."

- "Many, many countries have defaulted through history with much lower debt. "

- "Printing money might end up being the only option as the debt levels are just too large across the Western World."

Sjá einnig vef-fréttablað, Deutche Bank - Fixed Income, 8. júlí sl.

Bls. 26

"These assumptions imply that for Italy in our base case average nominal GDP growth is 3.4%, average cyclically adjusted primary balance is 2.8% while the average implied interest rate on debt is 4.35%. In this scenario, we find that the Debt/GDP in Italy peaks in 2011 at 120% and declines to 88% by 2030. However, if nominal GDP growth is weaker by 1% each year and there is a 100bp increase in the marginal interest rate cost (transmitted gradually over the next 7 years) we find that the debt/GDP ratio remains flat at the 120% level over the forecast horizon. Any further shock is likely to put the debt trajectory on an unsustainable path."

"For Spain, the base case implies average nominal GDP growth of 4.6% (but with reasonably low GDP growth over the first few years), average cyclically adjusted primary balance of -0.25% and average implied interest rate on debt of 3.75%. We also include in our base case an increase in debt of EUR 70bn in 2011 to account for recapitalisation costs of the banking system. In this baseline scenario we find that Spanish debt/GDP peaks at 79% in 2014-15 before declining to 65% by 2030. Using similar scenarios as in the case of Italy, we find that a 1% lower nominal GDP growth together with a 1% increase in the marginal interest rate cost (transmitted gradually over the next 7 years) we find that the debt level stabilises at around 85%. Any further shocks to the system as with Italy would see the debt trajectory on an unsustainable path. "

- Ítalía þarf sem sagt að lágmarki 2,4% hagvöxt - Spánn 3,6% hagvöxt; til þess eins að skuldastaðan nái jafnvægi - þ.e. minnki hvorki né aukist.

- Minni hagvöxtur í báðum tilvikum - þíði að skuldir séu ósjálfbærar.

- Miðað við núverandi stöðu er ekki útlit fyrir slíkann vöxt - en bæði hagkerfin eru á "0" punkti hagvaxtarlega, reyndar skv. spá á Ítalía einungis að vaxa cirka 1% í ár. Einungis með stórfelldri losun um vaxtargetu, væri unnt að nálgast vöxt upp á ofangreindar tölur, hjá báðum löndum.

Má reikna með miklum hamagangi á mörkuðum nk. mánudag - út af niðurstöðum banka stess prófa ESB sem fram komu á föstudaginn!

Eight banks fail Europe stress tests :"Five banks in Spain, two in Greece and one in Austria flunked the test. Expectations were for five to 15 banks to fall short and need to raise 10 billion euros or more in capital."

Nine banks fail Europe stress tests :"“Near-fail” banks... which also have substantial exposure to risky sovereign nations...12 banks fall into that category – seven in Spain; two in Greece; two in Portugal and one in Cyprus.""

Þessi niðurstaða undirskorar gríðarlega veikleika innan spánska hagkerfisins - en þar sprakk bankabóla eins og á Írlandi og ef eitthvað er - ennþá stærri.

Spánv. hefur samt tekist fram að þessu að halda bönkunum sínum á floti.

En, eftir niðurstöðu banka-stress prófanna á föstudaginn - má búast við miklum hávaða á Spáni, hruni verðlags hlutabréfa.

En síðan er einnig farið að gagnrína þessi stress-próf. En grunsamlegt þykir að - það voru ekki allir grísku bankarnir er féllu. Einnig að aftur, féll enginn írskur banki. Síðan enginn í Þýskalandi eða Frakkandi, ekki neinn heldur í Bretlandi.

After Only Eight of 90 Lenders Flunk, Skeptics Question Rigor of 'Stress Tests'

Niðurstaða

Ég undirskora það sem ég sagði í gær. En ég held að framundan sé mjög mikil skerðing lífskjara í Evrópu og Bandaríkjunum, á næstu misserum. En, ekkert virðist framundan annað en áframhaldandi stöðug aukning skulda helstu hagkerfa. Crunsh-tíma er ekki unnt að nákvæmlega tímasetja.

En, þó svo að rétt fyrir helgi hafi ríkisstj. Ítalíu tekist að fá samþykktann niðurskurðarpakka - þá er nær enginn niðurskurður skv. honu framkv. strax, heldur kemur til framkv. næsta og þarnæsta ár. Né er þar að finna, neitt til að stuðla að hagvexti.

Svo, það verður vart séð að sú framkv. muni hjálpa Ítalíu. Fremur muni þetta líkjast því sem áður sást, að ríkisstj. Írlands - Portúgals og Grikklands, reyndu síðustu mánuði og vikur fyrir eiginlegt hrun að innleiða fjárlaga-pakka sem virtust fremur hafa það hlutverk að dreifa ryki framan í fjárfesta, en um það að framkv. raunverulegar breytingar. En, þ.s. til þarf svo Ítalía og Spánn komist úr vanda, er sennilega svo djúpstætt og auki seinvirkt í framkv., að úr því sem komið er verði hvorugu landi bjargað - af eigin rammleik.

Einungis allsherjar sameiginleg lausn sé möguleg - hafi möguleika. Það sé að sett sé á nokkurs konar sameiginleg ábyrgð á skuldum, síðan seðlaprentvélar settar á fullt - til að verðfella evruna og skuldirnar um leið.

Bandar. þurfa mjög líklega að gera það hið sama - þetta verði samt skárri niðurstaða en fjöldagjaldþrot ríkissjóða, og bankakerfa - sem sennilega skilar enn verri útkomu fyrir almenning.

---------------------

Í Evrópu má samt vera að stærra hrun verði valið frekar en þessi leið, vegna andstöðu tiltekinna þjóða við slíka verðbólguleið.

Kv.

Stjórnmál og samfélag | Breytt s.d. kl. 19:27 | Slóð | Facebook | Athugasemdir (6)

15.7.2011 | 16:36

Er gengishrun pappírsgjaldmiðla framundan?

- En hvað eiga menn við með slíku?

Það er bent til sönnunar á það, að skuldakrýsa ríkir nú báðum megin N-Atlantshafsins, og samtímis hefur verið að hægja á hagvexti.

Ben Bernanke - ..."concedet that gowth has failed to gain traction. "Deflationary risks might re-emerge, implying a need for additional policy support," he said. "

Hann vísar til þess sem kallað hefur verið QE1, QE2 - sem er seðlaprentunarprógrömm sem rekin voru af "Federal Reserve" eða Seðlabanka Bandar. Norður Ameríku. Það seinna kláraðist í fyrstu dagana í júlí.

En þau hafa virkað þannig, að Fed kaupir skuldabréf sem alríkið bandar. gefur út. Þetta eykur peningamagn í umferð því með þessum kaupum býr seðlabankinn þá peninga til, en eyðsla ríkisins færir þá út í hagkerfið.

Þannig eykst peningamagn stöðugt meðan seðlaprentunaraðgerð stendur yfir - en annars þarf ríkið að selja skuldabréfin á markaði, og þá treysta á náð eða miskunn markaðarins.

En nú eftir slæmar hagtölur í Bandar. frá júní sl. er voru enn verri en tölur frá maí, sem þó þóttu mjög slæmar - þá virðist eins og Bernanke segir og loks viðurkennir; að ekki sé til staðar nægur sjálfbær hagvöxtur í Bandar.

Hvað gerist ef það verður QE3?

- Fólk var ef til vill vart við, að allt í senn verðlag á alþjóðamörkuðum á olíu, korni þá helstu tegundum korns, og málmum - gulli, silfri, stáli o.s.frv. - hrávöru almennt; var hátt og hækkandi á sl. ári og fyrstu mánuðum þessa árs.

- Síðan varð nokkur verðlækkun í maí og júní, á þessum sömu vörum.

- Það er enginn tilviljun að þær hækkanir voru að eiga sér stað á sama tíma og QE2 var í gangi, þ.e. seðlaprentun til að örva bandar. hagkerfið.

- En vegna þess að gefið var út í maí að QE2 myndi taka enda í júlí, þá fóru verð þegar að lækka í maí og júní.

- Ath. ekki bara bandar. neytendur urðu fyrir þessum hækkunum, heldur bárust þær til Evrópu einnig, ísl. og flr. landa.

- Nokkur fj. óháðra hagfræðinga vill meina, eða túlka þetta þannig, að seðlagjaldmiðlar hafi verið að verðfalla gagnvart - gulli, kornvörum og hrávöru almennt.

- Það er, falla gagnvart raunverulegum verðmætum.

- Þessi túlkun er alls ekki út í bláinn!

- Óhjákvæmilega, ef það verður af QE3, mun þessi atburðarás endurtaka sig - það er að verð á gulli, olíu og annarri hrávöru, ásamt matvöru - hækki á alþjóðamörkuðum (en dollar er alþjóðlegt viðmið á mörkuðum fyrir hrávörur, verðmyndun á sér stað í dollurum).

A. Evans-Pritchard - Gold standard back as world order cracks :"One of the big US banks texted me today to say that if QE3 actually happens, we could see gold at $5,000 and silver at $1,000. I feel terribly sorry for anybody on fixed incomes tied to a fiat currency because they are not going to be able to buy things with that paper money."

Meginvandinn er skuldakreppan við N-Atlantshaf

A. Evans-Pritchard - Gold standard back as world order cracks :""As the twin pillars of international monetary system threaten to come tumbling down in unison, gold has reclaimed its ancient status as the anchor of stability. The spot price surged to an all-time high of $1,594 an ounce in London, lifting silver to $39 in its train." - "It is very scary: the flight to gold is accelerating at a faster and faster speed," said Peter Hambro, chairman of Britain's biggest pure gold listing Petropavlovsk."

A. Evans-Pritchard - Gold standard back as world order cracks :"Step by step, the world is edging towards a revived Gold Standard as it becomes clearer that Japan and the West have reached debt saturation. "

- En skuldakreppan grefur undan trúverðugleika allra megin gjaldmiðlanna á því svæði - einkum dollars, evru og punds.

- Allir þessi gjaldmiðlar eru í vandræðum - þ.e. því mjög villandi að skoða stöðu þeirra hvern gegn öðrum, mun áhugaverðara að skoða stöðu þeirra gagnvart raunverðmætum annars vegar og hins vegar gagnvart gjaldmiðlum landa sem teljast stöndug t.d. svissneska frankanum, og nýjast - sænsku krónunni.

A. Evans-Pritchard - Gold standard back as world order cracks :"On one side of the Atlantic, the eurozone debt crisis has spread to the countries that may be too big to save - Spain and Italy - though RBS thinks a €3.5 trillion rescue fund would ensure survival of Europe's currency union." - "On the other side, the recovery has sputtered out and the printing presses are being oiled again. Brinkmanship between the Congress and the White House over the US debt ceiling has compelled Moody's to warn of a "very small but rising risk" that the world's paramount power may default within two weeks."

- QE3 mun framkalla frekara gengisfall allra þessara gjaldmiðla gagnvart raunverðmætum - að auki víxlverka áhrif krýsunnar á Evrusvæðinu, hún hefur sjálfstæð neikvæð áhrif.

- Ekki má heldur gleyma öðrum sjálfstæðum neikvæðum áhrifum, þ.e. sá "brinkmanship" sem er ástundaður milli Repúblikana og Demókrata "in US Congress". En, hvorki meira né minna verður alríkisstjórnin greiðsluþrota þann 2/8 nk., ef ekki næst samkomulag milli aðila svo að fjárlög alríkisstjórnarinnar fái samþykki, ásamt frekari heimildum frá þinginu til þess að skuldsetja bandar. þjóðina frekar.

- Þessa stundina, virðist ástand mála svo alvarlegt að maður veltir fyrir sér, hvor krýsan fellir heimshagkerfið fyrst - það er Evrukrýsan eða krýsan í Bandar.

- Mér sýnist báðar hafa fulla möguleika til að framkalla nýja heimskreppu - sökkva heimshagkerfinu.

Fleira keyrir upp verðlag á gulli?

Á sama tíma og allt er í volli v. N-Atlantshaf. Þá eru hagkerfi S-Ameríku og SA-Asíu á fullri ferð. Þar er rekin mjög laus eða slök peningastjórnun, í reynd víða eru innlánsvextir neikvæðir eins og þekktist hérlendis á 8. áratugnum.

- Þá niðurgreiða sparifjáreigendur í reynd útlán!

- Í Kína einkum er þetta áberandi, og ódýrum lánum er dælt út í hagkerfið, til að fjármagna framkvæmdir - fjárfestingar og fjölgun útflutningsgreina.

- En þetta er í reynd ósjálfbær stefna - einnig.

- Mjög ódýrt lánsfé getur einnig skekkt hagkerfið, skapað tímabundinn grundvöll undir í reynd óhagkvæma starfsemi - sem fellur um leið og skorið er á ódýru lánin.

- Að auki, skapar þetta hættu á margvíslegum framkvæmdabólum - því mjög ódýrt lánsfé gerir framkv. sem annars ekki borga sig, gróðavænlegar.

- Margir hagfræðingar hafa áhyggjur af því sem þeir telja að sé "misallocation" í stórum stíl innan Kína, í of mikið af húsnæði t.d. og einnig, að þar sé að finna útflutningsgreinar sem einungis borga sig meðan lánsfé kostar nærri ekki neitt.

- Menn óttast að einkum í Kína, í minna mæli á Indlandi, í Brasilíu einnig - sé að hlaðast upp tímasprengja.

A. Evans-Pritchard - Gold standard back as world order cracks :"Fuelling the blaze, the emerging powers of Asia are almost all running uber-loose monetary policies. Most have negative real interest rates that push citizens out of bank accounts and into gold, or property. China is an arch-inflater. Prices are rising at 6.4pc, yet the one-year deposit rate is just 3.5pc." - ""There is no depth of market in these other currencies, so gold is the obvious play," said Neil Mellor from BNY Mellon."

Það er ákveðin kaldhæðni í því að Evran var búin að ná umtalsverðri útbreiðslu innan gjaldeyrisvarasjóða margra landa sbr. "reserve currency" og nú allt í einu - þegar staða Evrunnar er þannig að hrun er blasir við - jafnvel algert hrun.

Þá er úr vöndu að ráða - því það eru engir gjaldmiðlar þarna úti nægilega stórir sem geta tekið við þessu fé, án þess að hækka í einhver fáránleg bóluverð.

- En ekki vilja menn heldur í jenið, eða pundið, eða dollarinn, til að minnka áhættu.

- Þá er aðeins eftir, að fjárfesta í raun-verðmætum. Gulli - silfri - öðru óforgengilegu.

A. Evans-Pritchard - Gold standard back as world order cracks :"China, Russia, Brazil, India, the Mid-East petro-powers have diversified their $7 trillion reserves into euros over the last decade to limit dollar exposure. As Europe's monetary union itself faces an existential crisis, there is no other safe-haven currency able to absorb the flows. The Swiss franc, Canada's loonie, the Aussie, and Korea's won are too small."

Hvað með krónuna?

Hún gæti í reynd lent í frekar góðum málum - ef við losum um höftin og hleypum henni lausri - því ólíkt öðrum gjaldmiðlum í kringum okkur, þá er undirstaða hennar ekki hagkerfi sem byggist á:

- Neyslu - sem getur horfið eins og dögg fyrir sólu.

- Þjónustu - en þjónustuhagkerfi eru þau sem fyrir mesta tjóninu hafa orðið í núverandi heimskreppu, vegna þess að það er svo mikið auðveldara að skera niður kaup á þjónustu en t.d. kaup á olíu eða mat.

- heldur er grunvöllur hennar raunverðmæti -

- Fiskur + ál: en ólíkt neyslu eða þjónustu, þá hefur matur eða málmur alltaf eitthvað verðmæti, því ólíkt þjónustu sem unnt er að skera af eða mikið niður, þá geta menn ekki hætt að borða og málma þurfa aðilar að kaupa, ef þeir ætla að smíða nýjar brír - hús eða hvað annað út málmi.

- Það er mun dýpra á þær þarfir sem okkar útflutningur þjónar!

Þannig að ef fer í hönd langvarandi kreppa - í hinum risastóru þjónustuhagkerfum fyrir Austan okkur og Vestan okkur, þá erum við með í okkar höndum raunverðmæti, sem alltaf einhver mun vilja.

Ef núverandi markaðir hrynja, þá verður unnt að selja þá vöru á aðra markaði sem eru að opnast.

Þó svo að SA-Asía og S-Ameríka, geti dalað nokkuð, er ekki þar til staðar nein sambærilegt skuldadæmi sem er að keyra hagkerfin nær okkur í bólakaf.

Ég er að tala um skammtíma niðursveiflu ekki langvarandi stöðnun og kreppu - sennilega lengur en áratug, sem sennilega er þ.s. framundan er í Evrópu og Bandaríkjunum.

----------------------------

Punkturinn er - að krónan gæti orðið tiltölulega sterkur gjaldmiðill, a.m.k. um tíma.

Evran - ef hún ferst ekki - og dollarinn, gætu lent í mjög verulegri verðbólgu og raunvirðislækkun. En ég sé ekki að í reynd, sé nokkur undankoma á evrusvæðinu frá því að spila svipaðann leik og Bandar. með dollarinn, þ.e. að prenta - hafa vexti á "0" og hamast á prentvélunum, í von um að skapa næga verðbólgu og raunvirðislækkun skulda með þeim hætti.

Þá fara bankavextir upp í hæðir sem við könnumst við. Lífskjör hrapa verulega.

Það mun eiga sér umtalsverð jöfnun lífskjara í heiminum, með hrapi lífskjara í Evrópu og Bandaríkjunum.

----------------------------------------Rignir inn slæmum efnahagsfréttum 15/7

8 Evrópskir bankar feiluðu á "stress testi"

Eight banks fail Europe stress tests :"Five banks in Spain, two in Greece and one in Austria flunked the test. Expectations were for five to 15 banks to fall short and need to raise 10 billion euros or more in capital."

Mig grunar að mörgum muni finnast grunsamlegt að einungis féllu bankar á prófinu á Spáni og Grikklandi, fyrir utan þann eina til viðbótar í Austurríki.

Þetta og einnig fréttir frá Bandar. um aukna svartsýni neytenda, sennilega hafði neikvæð áhrif á markað fyrir skuldatryggingar - sjá hækkun að neðan.

Nine banks fail Europe stress tests :"“Near-fail” banks... which also have substantial exposure to risky sovereign nations...12 banks fall into that category – seven in Spain; two in Greece; two in Portugal and one in Cyprus.""

Klárt að spænska bankakerfið er í mjög slæmu ástandi. Við þessar fréttir þá aukast sennilega vandræði bæði Ítalíu og Spánar, en vandræði þeirra virðast haga saman í augum fjárfesta.

Trú bandarískra neytenda á framtíðina - fellur

U.S. Consumer Confidence Unexpectedly Declines to 63.8 From 71.5 in Index :"Confidence among U.S. consumers unexpectedly fell in July to the lowest level in more than two years, adding to concern that weak employment gains and falling home prices may keep households from spending."

Það eina merkilega er, að það sé talað um þetta sem óvænta niðurstöðu. En, fyrir mánuði varð orðið ljóst að húsnæðisverð í Bandar. var aftur farið að falla.

Aukin svartsýni neitenda eiginlega var fyrirsjáanlegur atburður - eftir það.

European Stocks Retreat After U.S. Consumer Confidence Unexpectedly Falls :"European stocks fell as U.S. consumer sentiment unexpectedly declined and investors speculated that stress tests on Europe’s banks may show they have insufficient capital to weather the fiscal crisis."

Það rignir inn neikvæðum fréttum!

Skuldatryggingaálag - verðfall í dag í Evrópu!

Ekki hægir neitt á krýsunni í Evrópu miðað við þessar nýju tölur!

Nýjar tölur - 17.30 - Markit Itrax Sov - 15/7

Staða Markit Itrax Sov kl. 17.30 13/7

Grikkland...........2.468 / 2.340

Portúgal.............1.140 / 1.085

Írland..................1.120 / 1.060

Spánn..................349 / 313

Ítalía...................305 / 282 /

------------------------------------------------

Ísland..................231 (maí. 2011 - nýrri tölur ekki komið fram enn)

Þróun vaxtakröfu fyrir 10 ára ríkisbréf

Vaxtaálag hækkaði fyrir lok markaða í dag 15/7.

Ísland seldi 5 ára bréf, vaxtakrafa 10 ára er vanalega nokkuð hærri - á bilinu 0,5-1% vanalega.

Grikkland............16,86% (16,77 12/7, 17,02 11/7)

Portúgal..............13,05% (13,36 13/7, 13,36 12/7, 13,39 11/7)

Írland.................13,95% (13,78 13/7, 13,35 12/7, 13,38 11/7)

Spánn..................5,86% (5,75 13/7, 5,8 12/7, 6,04 11/7 - 5,56 sl. viku)

Ítalía...................5,63% (5,48 13/7, 5,56 12/7, 5,71 11/7, 5,28 þann 8/7, 5,21 þann 7/7 var 5,08 í 6/7 og 4,99 fyrir 2-vikum)

Ísland..................4,993% (5 ára)

Niðurstaða

Ég held að það sé töluvert til í þessu, að það stefni í mikið raunverðfall pappírsgjaldmiðla í heiminum. Þetta muni byrtast í miklum verðhækkunum á raunverðmætum í þeim gjaldmiðlum sbr. gull, silfur, olía og kornvörur.

Orsök verði stöðug minnkandi tiltrú á helstu höfuðgjaldmiðlum - samtímis, þ.e. : jeni, dollar, evru og pundi - annars vegar.

Og hins vegar, stöðug seðlaprentun a.m.k. í Bandar. en ég tel að Evrópa þurfi að gera slíkt hið sama, sem dælir peningum út í hagkerfið, og framkallar stöðuga raunminnkun virðis þeirra gjaldmiðla.

Þetta er auðvitað verðbólga - og samtímist, mikil lækkun lífskjara sem sennilega er framundan í Evrópu og Bandar. N-Ameríku, Japan örugglega einnig.

---------------------

Eins og þið sjáið - heldur áfram að rigna inn slæmum efnahagsfréttum - frá Evrópu og Bandar.

Við getum endað hér úti í ballarhafi með bestu lífskjörin eftir allt saman, vegna þess að grundvöllur okkar hagkerfis liggur í raunverðmætum.

Kv.

Stjórnmál og samfélag | Breytt s.d. kl. 17:40 | Slóð | Facebook | Athugasemdir (3)

13.7.2011 | 22:43

Af hverju er Ítalía í vanda? Útskýring!

Það er búið að vera töluvert væl í opinberum aðilum í Brussel, ríkisstjórn Ítalíu og embættismönnum, ráðherrum annarra ríkisstjórna innan ESB, þingmönnum á Evrópuþinginu, og síðan Lagarde nýorðnum yfirmanni AGS; um að það sé íllskiljanlegt að markaðir séu að beita sér nú gegn Ítalíu.

Sumir hafa jafnvel komið fram með samsæriskenningar, um vonda spákaupmenn sem taki þjóðir niður - eða vísað á matsfyrirtækin, að þau séu þátttakendur í einhverju samsæri. Þetta er óttalegt blaður.

Það er rökrétt að ráðast gegn Ítalíu!

- Það að ríkissjóður lands skuldi 120% af þjóðarframleiðslu - er einfaldlega ekki lítið. Og skuldastaða ríkissjóðs Ítalíu, hefur verið smá versnandi sl. 15-20 ár og - þó svo það virðist lengi hafa gengið, þá er þolinmæði aðila ekki án takmarkana. Sérstaklega þegar allt útlit er enn fyrir að þær séu áfram að aukast inn í framtíðina. Munum einnig að í seinni tíð hefur markaðurinn, breytt nokkuð um skoðun á ríkisskuldum - virðist taka þær meira alvarlega.

- Þessi staða víxlverkar við aðra þætti, ekki síst hörmulega hagvaxtargetu. En Ítalía hefur ekki sínt neinn hagvöxt í meir en áratug, og útlit fyrir hagvöxt í framtíðinni er ekki gott. En tölur í júní sl. sýnt smávegis samdrátt í iðnframleiðslu, og sá smávægilegi hagvöxtur er mældist á 1. ársfjórðungi virtist alveg horfinn úr tölum - og hagkerfið komið niður á "0" punkt hagvaxtarlega þ.e. hvorki vöxtur né samdráttur. Hagvaxtargeta skiptir máli, því það dregur úr tekjumöguleikum ríkissjóðs og þannig úr því fjármagni sem sá ríkissjóður hefur til umráða til allra hluta, m.a. til greiðslu af skuldum.

- Þann 7/7 hækkaði Seðlabanki Evrópu vexti, og sú vaxtahækkun hefur samdráttaráhrif á hagkerfi Spánar og Ítalíu, sem er einkar óheppilegt þegar akkúrat nú þau eru hagvaxtarlega á "0".

- Að auki, komu mjög slæmar tölur rétt fyrir sl. helgi frá Bandaríkjunum, sem sýna mjög lélegann hagvöxt í júní, enn lélegri en í maí sem þó þótti mjög slæmur. Tölur yfir hagvöxt í heiminum öllum hafa verið á niðurleið, og þessar tölur frá Bandar. bættu á svartsýni almennt. Þetta spilar einnig inn í.

- Að lokum, og er kostnaður við björgunarsjóðakerfi ESB, sem skiptist niður á aðildarríkin, og eykur þeirra skuldir. Þetta er þáttur sem margir stórlega vanmeta, en atriði sem markaðurinn tekur með í reikninginn, sérstaklega á það við Ítalíu sem er í viðkvæmri stöðu fyrir. En Ítalía sem 3. stærsta hagkerfið innan evru fær stórann skerf af þeirri viðbót í sinn hlut.

- Þannig að það eigi að einhverju leiti við, að lækningin sé að drepa sjúklinginn - þ.e. Evruna.

Eurozone CDO – we have a mezzanine problem :Credit Suisse - “If this crisis is all about Spain, then it is also all about Italy’s willingness to be paymaster” [we wrote back in January]. And, by extension, the market’s willingness to fund Italy if she is a willing paymaster." - "It follows for us – and we accept we cannot expect all readers to take this leap with us, let alone all policymakers – that the widening in Italy is not due to fears of private-sector participation in Greece, but to fears of can-kicking. To fears of further peripheral public-sector participation …"

Það sem greinandi Credit Suisse er að vísa til, er sú staðreynd að Ítalía ber cirka 18% af kostnaðinum við björgunarsjóð ESB, og hann hefur veitt lán til 3-ja landa, og nú aftur lán til Grikklands. Markaðurinn er sennilega einnig farinn að reikna með að Írland - (takið eftir því að Moodie's var að lækka lánshæfi) - þurfi eins og Grikkland, viðbótarlán því Írland muni sennilega ekki geta fjármagnað sig á mörkuðum á næsta ári. Síðan, virðist sem trúverðugleiki lánapakkans til Portúgals sé einnig að dala í augum fjárfesta (minni á lækkun lánshæfis í rusl nýlega).

Svo ofan á allt saman, bætast áhyggjur vegna Spánar - sem myndi þurfa eitthvað um svipað fjármagn og þau lönd sem þegar hafa fengið björgun, hafa fengið samanlagt. Jafnvel meira.

Aðilar eru farnir að reikna með, að allt að 50% af þessum fjármunum muni á endanum tapast.

Því lengur sem könnunni/boltanum er sparkað áfram - því meir lendir á ríkissjóðunum í formi taps. Þ.e. punkturinn, að fjárfestar geti óttast "can kicking".

--------------------------

- Þegar reiknað er með þeirri viðbótarskuld, sem þá bætist á ríkissjóð Ítalíu - þá virðist sem margir séu farnir á álíta, að skuldir Ítalíu séu líklega ekki sjálfbærar.

- Auðvitað gæti Ítalía í neyð - einfaldlega hafnað ábyrgð á þessari skuldbindingu.

- Þá leggst hluti Ítalíu á þá sem eftir eru til að halda uppi kerfinu. Menn hafa bent á, að þá gæti farið að muna all verulega um þetta - t.d. fyrir Frakkland, ef Ítalía hleypur frá borði þegar og ef Spánn kemst í vandræði.

- Nú ef Ítalía er að auki í vandræðum - þá fer álagið á aðra að verða virkilega skuggalegt.

- Skuldir Ítalíu eru cirka 1.840ma.€

- Upphæð ábyrgðar veitt af Ítalíu er cirka 80ma.€.

- Þetta er auðvitað ekki óskaplegt hlutfall heildarskulda Ítalíu, fram að þessu.

- Svo er líka verið að búa til nýjan björgunarsjóð - sem á að taka við af þeim gamla, og vera til staðar til frambúðar. Þá þarf einnig að fjármagna þann sjóð og Ítalía aftur ber sinn umtalsverða skerf.

- Það sem ég er að segja er - að allt er þetta ofangreint samverkandi þættir!

- Og ástandið hefur í augum fjárfesta farið yfir krítískann þröskuld - og "loss of confidence" hefur orðið.

Bendi á ágætt viðtal - Der Spiegel International - 'Punishing Italy Is a Rational Thing to Do'

Reuters - IMF urges 'decisive' steps to cut Italy public debt :""Given the high level of public debt and the current market turbulence, fiscal discipline is a prerequisite for growth," IMF staff report said, adding. "Only sustained growth will reduce the burden of public debt.""

Bloomerg - Draghi Says EU Debt Crisis Is in New Phase :"Europe’s debt crisis has entered a new phase and policy makers must come up with a “clear” response to stop the contagion that threatens the region’s single currency, said the European Central Bank’s incoming President Mario Draghi." - “It’s now necessary for those trying to manage the sovereign crisis to give certainty, to define with clarity the political objectives, the scope of the instruments and the amount of resources available,”

"Loss of confidence" er nú staðreynd gagnvart Ítalíu og einnig Spáni!

Fram að þessu, þ.e. í tilvikum Grikklands, Írlands og Portúgals - hefur það alltaf leitt til þess, að viðkomandi ríkjum hefur á endanum verið ítt af mörkuðum, með síhækkandi vaxtakröfu.

Og inngrip Seðlabanka Evrópu hafa ekki dugað til að hindra þá útkomu.

Nú er mun meira í húfi en áður. En það er mjög erfitt að sjá hvernig sjálf Evran getur lifað það af, ef bæði löndin þ.e. Spánn og Ítalía, eru hrakin af mörkuðum.

Þá munu þau ekki geta fengið fjármagn - nema þannig að Seðlabanki Evrópu fari í stórfellt seðlaprentunarferli, til að prenta nægilegt magn evra til að endurlána til ríkissjóða Spánar og Ítalíu.

En, það mun búa til verðbólguvél innan evrusvæðis - sem mun ekki vera umborið af ríkjum eins og þýskalandi nema hugsanlega einhverja skamma hríð - meðan einhverskonar útleið er búin til, hver sem sú þá yrði.

Ein þannig gæti verið, að Þýskaland og nokkur önnur vel stæð búi til nýjan sameiginlegann gjaldmiðil fyrir þau ríki, þannig að núverandi evra verði gjaldmiðill fyrir þær þjóðir sem ekki geta keppt við hinar betur reknar þjóðir.

Þá gæti þróast gjaldmiðils-kerfi í ESB með 2-gjaldmiðlum, þ.e. Norður vs. Suður.

Annar möguleiki væri að ríki í vanda hætti í hinum sameiginlega gjaldmiðli, og aðildarríkjum Evru fækki um þau 5 sem eru í vanda.

Þriðji væri algert hrun, að evran hætti að vera til, öll ríkin taki á ný upp sína gjaldmiðla. Þetta væri stóra hrunið ásamt bankahruni - heimskreppu o.s.frv. Ekki sniðugt.

Skuldatryggingaálag

Nýjar tölur - 17.30 - Markit Itrax Sov - 15/7

Staða Markit Itrax Sov kl. 17.30 13/7 - sveiflur halda áfram í dag - tölur fremst í röð.

Staða Markit Itrax Sov kl. 13.00 13/7 - sveiflur halda áfram í dag.

Staða Markit Itrax Sov kl. 9.30 13/7 - sveiflur halda áfram í dag.

Staða Markit Itrax Sov kl. 17.30

Tölurnar aftast frá kl. 17.30 - næstu tölurnar við frá fyrr í dag, eða 13.00.

Svo koma tölur frá 17.30 í gær og fyrstu tölur kl. 13.00 í gær.

Fyrstu tölur frá því sl. föstudag.

Grikkland...........2.468 / 2.340 / 2.333 / 2.325/ 2.297 / 2.300 / 2.425 / 2.338

Portúgal.............1.140 / 1.085 / 1.085 / 1.050 / 1.090 / 1.125 / 1.190 / 1.078

Írland..................1.120 / 1.060 / 1.065 /1.015 / 970 / 1.005 / 1.125 / 996

Spánn..................349 / 313 / 321 / 320 / 342 / 345 / 370 / 324

Ítalía...................305 / 282 / 291 / 282/ 279 / 302 / 325 / 289

------------------------------------------------

Ísland..................231 (maí. 2011 - nýrri tölur ekki komið fram enn)

Þróun vaxtakröfu fyrir 10 ára ríkisbréf

Ísland seldi 5 ára bréf, vaxtakrafa 10 ára er vanalega nokkuð hærri - á bilinu 0,5-1% vanalega.

Grikkland............16,86% (16,77 12/7, 17,02 11/7)

Portúgal..............13,36% (13,36 12/7, 13,39 11/7)

Írland.................13,78% (13,35 12/7, 13,38 11/7)

Spánn..................5,75% (5,8 12/7, 6,04 11/7 - 5,56 sl. viku)

Ítalía...................5,48% (5,56 12/7, 5,71 11/7, 5,28 þann 8/7, 5,21 þann 7/7 var 5,08 í 6/7 og 4,99 fyrir 2-vikum)

Ísland..................4,993% (5 ára)

Írland í rusflokk

Bloomberg - Ireland Debt Rating Cut to Junk, Adding Pressure for EU to Contain Crisis :"Moody’s Investors Service cut Ireland to Ba1 from Baa3, citing the probability that the country, which received a bailout last year, will need additional official financing and for investors to share in losses before it can return to the private market to borrow. The outlook remains “negative,” Moody’s said in a statement late yesterday."

WSJ.COM - Ireland's Bonds Downgraded to Junk :"Moody's said a key reason for its downgrade of Ireland's bond rating was the growing possibility that Ireland wouldn't return to financial markets at the end of its current bailout at the end of 2013"

Moodie's Statement - Ireland downgraded to Ba1; outlook remains negative

Þetta er búið að liggja í loftinu síðustu vikurnar síðan Portúgal var lækkað í rusl. En það er svo bersýnilegt - sjá CDS fyrir Írland og vaxtakröfu - að Írland er ekki að fara út á markaði fyrir skuldabréf á næsta ári, eins og björgunarplanið ráðgerir. Þetta þýðir að Írland þarf viðbótarlán, eins og Grikkland. Eða, það þarf að lækka skuldir þess - afskrifa.

Þetta er nákvæmlega sama dramað og fyrir Grikkland. En, ennþá er sá kafli þess drama ekki útspilaður í tilviki Grikklands. En, þegar rætt er um áætlanir um viðbótarlán til Grikklands, hljóta menn samtímis vera að velta upp hinum stöðunum einnig.

Það skýrir sennilega þá miklu spennu sem er í því ferli öllu, og hve erfiðlega það hefur gengið fyrir aðildarríki Evru, að ná samkomulagi um aðferðafræði.

En viðbrögð ríkisstjórnanna litast af tilhneygingu til að forðast kostnað. Þess vegna, hafa menn frekar viljað íta málum áfram.

En, nú er allt breytt - vegna hinnar nýju krýsu. Spurning hvort leiðtogar Evrópu hafa hæfileika til að taka réttar ákvarðanir.

En, ekkert fram að þessu, hefur bent til þess að líkur séu á slíku.

Svona til að kóróna allt - Bandaríkin hafa fengið aðvörun!

Moody’s Places U.S. on Review for Downgrade As Debt Talks Stall

"Moody’s Investors Service put the U.S. under review for a credit rating downgrade as talks to raise the government’s $14.3 trillion debt limit stall, adding to concern that political gridlock will lead to a default." - "Treasury Secretary Timothy F. Geithner said he has taken steps to prevent a federal default until Aug. 2, using accounting measures that involve two retirement funds. The U.S. reached its borrowing limit on May 16."

Ft.com - Moody’s puts the US on review for possible downgrade :"Some will wonder whether Moody’s warning — as it ostensibly did in the 1995-6 shutdown — will spur politicians into action. We doubt it."

Moodie's Statement - US Government’s Aaa placed on review for possible downgrade

Í Bandaríkjunum er "high stakes brinkmanship" í gangi milli stjórnar og stjórnarandstöðu. Hvorugur aðilinn vill gefa eftir. En, í Bandaríkjunum gildir sú regla að alríkið getur ekki tekið nein lán, nema gegn heimild frá þinginu.

Vandinn er sem sagt, að gildandi heimildir alríkisins eru kláraðar, og alríkið þarf frekari heimildir frá þinginu til að skuldsetja þjóðina, vegna hallarekstrar.

En Repúblikanar hafa verið að blokkera veitingu frekari heimilda, heimta mjög stórfelldann niðurskurð + lækkanir skatta. Í reynd að Demókratar og Obama, bakki með þeirra meginstefnu mörkun frá fyrra kjörtímabili, um að auka við stuðningskerfi innan heilbrigðisgeirans sem beinist að almenningi.

Samtímis, vilja Demókratar frekari eyðslu ríkisins - ekki minnkun útgjalda. Það má segja að milli aðila sé gjá, og - annaðhvor þarf að því er virðist að gefast upp.

Bandaríkin eru í reynd ekki gjaldþrota, en þegar alríkið verður loks uppiskroppa með peninga, mun það ekki geta greitt laun né borgað af lánum.

Síðast er þetta átti sér stað á 10. áratugnum, náðist málamiðlun fyrir rest og alríkið greiddi dráttarvexti á skuldir, og það var það.

En óvíst er að það verði skjót lausn, jafnvel þó neyðarástand skapist hjá alríkinu.

Spurning hvaða víxlverkunaráhrif þetta hefur á þá skuldakreppu sem ríkir í Bandar. og Evrópu.

Niðurstaða

Þetta er farið að líkjast einhverskonar síðustu dögum! En fréttir frá Bandaríkjunum, geta ekki annað en aukið á þá óvissu sem ríkir í Evrópu. En, alríkið mun skaðast af þessu - jafnvel þó málamiðlun komi fram ekki löngu eftir að "default" á sér stað, og alríkið greiðir bætur eða dráttarvexti til aðila.

En óhjákvæmilega mun kostnaður þess af skuldum fara upp, a.m.k. um tíma. Það mun þrengja að stöðu þess. Sennilega auka enn á halla.

Bankar og aðrir aðilar sem eiga skuldir, verða því enn kvekktari - sem örugglega mun hafa einhver víxlverkunaráhrif á krýsuna á Evrusvæðinu.

----------------------------

Og "loss of confidence" gagnvart Spáni og Ítalíu, er orðinn hlutur. Einungis virðist spurning um það til hvaða drakonískra aðgerða er unnt að grípa.

Ein þeirra væri, að heimila Seðlabanka Evrópu að fara í stórfellda seðlaprentun - sambærilega við þ.s. "Fereral Reserve" hefur verið að framkvæma - verðfella Evruna og skuldirnar um leið.

En, þá þarf Seðlabankinn að snúa alveg við blaðinu, og hverfa frá vaxtahækkunarferli. Þess í stað fella vexti aftur í "0" og svo að auki, fara að örva með stöðugri prentun.

Því myndi fylgja veruleg verðbólga og umtalsverð hækkun bankavaxta.

Það er þó örðugt að sjá að Þjóðverjar myndu sætta sig við slíkt.

Þá er einungis eftir, að þjóðirnar ábyrgist skuldirnar sameiginlega. Þannig að fjársterku þjóðirnar taki að sér að ábyrgjast að allar skuldir verði greiddar - sem ríkissjóðir innan Evrusvæðis skulda.

En, það er einnig mjög ólíklegt að Þjóðverjar verði til í.

Svo það virðist stefna í að Evran brotni upp - kannski með algeru hruni - kannski með brotthvarfi ríkja í vanda - kannski með því að sterkari ríkin sjálf fari og stofni nýjan gjaldmiðil.

---------------------------

Þá er ein leið - köllum hana C - að sterkari ríkin einfaldlega aðstoði ríkin í vanda, við það að taka á ný upp sína gömlu gjaldmiðla. Slík aðgerð gæti verið ódýrasta leiðin - eins og nú er komið.

Ps. Útboðið sem töluverð spenna var gagnvart, er búið að fara fram:

Italy pays record rates at bond sale :"The €1.25bn five-year bond sale was nearly two times subscribed, while the yield, at 4.93 per cent, was the highest paid at auction in three years."

Sbr. sölu ísl. ríkisins fyrr í sumar á 5 ára bréfum skv. verðinu 4,993%.

Það ætti ekki að vera mögulegt fyrir ísl. ríkið - einungis rétt svo með nægann gjaldeyrisafgang fyrir afborgunum eða ef ég man rétt töluna nettó afgang 1,3% á sl. ári, með vandræðing tengd höftunum enn hangandi yfir og bersýnilega verulegur kostnaður framundan við það verk að vinda ofan af þeim; að fá nærri því sama verð fyrir skuldabréf og Ítalía, 3. stærsta hagkerfi Evrusvæðis.

En svona er þetta, þetta er verðið sem Ítalía borgar fyrir Evruna, það að afhenda seðlaprentunarvaldið til sameiginlegrar stofnunar - fá úthlutað takmörkuðu magni peninga, sem þegar við áttum okkur á því að frelsi ríkir um fjármagnsflutninga þíðir að land starfandi innan Evru getur lent í lausafjárþröng ef fé streymir úr landi og líkt með banka lent í að eiga ekki peninga fyrir greiðslum. Lönd innan Evru geta tekið rektrarlán hjá seðlabankanum sameiginlega en þau eru ekki frýtt - skuld safnast þá upp innan kerfisins og það gegnur ekki til lengdar. Að auki þarf að borga af henni. Þetta leiðir að lokum til "loss of confidence" - að markaðir fara að spá viðkomandi þjóð falli svona eins og bankar geta lents í, við sáum í sambandi við okkar banka áður en þeir hrundu.

Dásamlegt kerfi ekki satt, að endurreisa hættuna á "sovereign default" hjá svokölluðum þróuðum löndum.

Kv.

Stjórnmál og samfélag | Breytt 15.7.2011 kl. 16:51 | Slóð | Facebook | Athugasemdir (1)

12.7.2011 | 20:57

Inngrip Seðlabanka Evrópu seinni part dags, lækkuðu vaxtakröfu sem og skuldatryggingaálag á Evrusvæðinu!

Það sem virðist hafa ráðið úrslitum um viðsnúning á verðþróun á skuldabréfamörkuðum seinni hluta dags, eru inngrip Seðlabanka Evrópu. En ég tel líkur á að um inngrip Seðlabanka Evrópu hafi verið að ræða, yfirgnæfandi. En, orðrómur komst á kreik eftir hádegi að von væri á inngripum.

Buiter Says ECB Will Revive Bond-Buying Program to Protect Italy Auctions :"“The ECB will intervene on whatever scale is necessary to allow Italy to conduct its auction on Thursday,” Buiter, now chief economist at Citigroup Inc., told reporters in London today. “If the ECB doesn’t come in, the Italian bond auction is likely to fail.”"

Ég held að Buiter hafi átt kollgátuna. En mér sýnist sá ákveðni viðsnúningur er átti sér stað á mörkuðum seinni part, benda sterklega til inngripa. En eins og sjá má, þá var markaðurinn í stöðugum hækkunarspíral, þar til allt í einu að viðsnúningur varð og verð fóru að lækka, lækkuðu við lok dags niður fyrir stöðu loka dags frá því í gær.

Short-term debt auction eases pressure on Italy :"The auction of €6.75bn in 12-month denominated bills came at a yield of 3.67 per cent, the highest since 2008, and up from the 2.147 per cent seen at the previous auction of short term sovereign debt." - "Italy’s...borrowing costs (10 year bonds)...fell back having brushed 6 per cent in early trade...Spanish debt...yields coming off...6.28 per cent to 6.04 per cent."

Italian and Spanish bonds feel heat as contagion fears rise :"...Italian bond yields hit intra-day highs of 6.01 per cent before dropping back to about 5.5 per cent, while Spanish yields rose to 6.30 per cent before falling back to about 5.8 per cent." - "Harvinder Sian...at RBS...“If yields on Italian and Spanish bonds go above 7 per cent, then this will not just be a eurozone crisis, it will be a global crisis, threatening the currency club in its existing form.”"

Verð lækkuðu einnig almennt á mörkuðum gagnvart fleiri löndum, eins og Portúgal og Grikklandi, en það má vera að kaup Seðlabanka Evrópu hafi ekki einskorðast við ítalska uppboðið. Þannig, að inngrip Seðlabanka fremur en það að markaðir hafi í raun róast, getur verið meginskýring þeirrar lækkunar er átti sér stað.

- Svo, þá er ef til vill staðan sú, að markaðir eru enn í sama paník-kastinu - að lækkun sé einungis tímabundin.

Að vísu getur það hafa stuðlað að róun, að ítalska þingið samþykkti að setja nýtt niðurskurðarfrumvarp fjármálaráðherra í flýtimeðferð. Berlusconi kom einnig fram með yfirlísingu, þar sem hann óskaði eftir samstöðu.

- Svo, það virðist að þessar nýju niðurskurðaraðgerðir fari fram og fái öruggann meirihluta.

Á hinn bóginn, benda gagnrýnendur á að sá niðurskurðarpakki, hafi lítil áhrif og sé því ólíklegur í reynd til að skipta máli.

- Hann muni ekki lækka hallann á Ítalska ríkinu í nálægri framtíð.

- Né sé þar nokkuð að finna, til að auka líkur á hagvexti.

En ekki síst sú staðreynd að Ítalía er á "0" punkti þessa stundina, það var samdráttur í iðnframleiðslu í júní, síðan kom vaxtahækkun Seðlabanka Evrópu þann 7/7 sl. sem fjárfestar vænta að muni hafa samdráttaráhrif á Ítalíu, og að auki fregnir frá Bandar. sl. föstudag um að hagvöxtur í júní hafi verið enn slakari en í maí sem þó var slæmur mánuður.

Allt þetta víxlverkar saman, þ.e. að aðilar gera sér ljóst að samverkandi áhrif allra þessara þátta, séu líkegir til að íta Ítalíu og einnig Spáni yfir í samdrátt á ný; svo þessi samvirkni áhrifaþátta sé ástæða þess, að núverandi Evursvæðiskrýsa gís allt í einu fram nú.

Doubts remain on Italy’s assurances :"Tito Boeri, economics professor at Bocconi university. The bulk of cuts and savings...come into play only in 2013...more than a third of the budget correction depends on future changes to welfare legislation “whose contents are far from defined”...There are no measures to promote economic growth..."

Það verður áhugavert að sjá hvað gerist á morgun - hvort markaðurinn haldi áfram að vera í paník. En, nk. föstudag verður ný sala skuldabréfa hjá Ítölum.

- Ég verð að segja, tjá mig, um það hve lík þessi atburðarás er þeirri sem átti sér stað, þegar Grikkland var á leið í vandræði - síðan Írland og svo Portúgal.

- En í öllum tilvikum, skapaðist þessi spenna um "bond auction" eftir "bond auction" og Seðlabanki Evrópu, í öllum tilvikum greip inn og gerði tilraun til að róa markaði með því að kaupa, og í öllum tilvikum mistókst það.

- Í þetta sinn eru stærðirnar þ.e. upphæðirnar svo mikið mikið stærri í sniðum.

- En nú er hættan svo mikið - mikið meiri, því fall Ítalíu líklega er hvorki meira né minna en fall Evrusvæðis.

Skuldir Ítalíu eru cirka = 20% af heildarþjóðarframleiðslu alls Evrusvæðisins, sbr. að þjóðarframleiðsla Grikklands í heild er bara 3% cirka af þjóðarframleiðslu Evrusvæðis.

Við getum nú verið að sjá þetta gerast næstu virkurnar - að Ítalía og Spánn, bæði tvö ríkin verði hrakin af mörkuðum. Þá verður tilvistarkreppa Evrunnar öllum ljós.

Skuldatryggingaálag

Staða Markit Itrax Sov kl. 17.30 13/7 - sveiflur halda áfram í dag - tölur fremst í röð.

Staða Markit Itrax Sov kl. 13.00 13/7 - sveiflur halda áfram í dag.

Staða Markit Itrax Sov kl. 9.30 13/7 - sveiflur halda áfram í dag.

Staða Markit Itrax Sov kl. 17.30

Tölurnar aftast frá kl. 17.30 - næstu tölurnar við frá fyrr í dag, eða 13.00.

Svo koma tölur frá 17.30 í gær og fyrstu tölur kl. 13.00 í gær.

Þetta sýnir ágætlega þróun þá er átt hefur sér stað í dag og gær.

Grikkland...........2.340 / 2.333 / 2.325/ 2.297 / 2.300 / 2.425 / 2.338

Portúgal.............1.085 / 1.085 / 1.050 / 1.090 / 1.125 / 1.190 / 1.078

Írland..................1.060 / 1.065 /1.015 / 970 / 1.005 / 1.125 / 996

Spánn..................313 / 321 / 320 / 342 / 345 / 370 / 324

Ítalía...................282 / 291 / 282/ 279 / 302 / 325 / 289

------------------------------------------------

Ísland..................231 (maí. 2011 - nýrri tölur ekki komið fram enn)

Þróun vaxtakröfu fyrir 10 ára ríkisbréf

Italian Bonds Snap Six-Day Drop on Speculation ECB Bought Country’s Debt

Defaulted Greece May Have to Aid Trichet to Save Face as ECB Stands FirmÍsland seldi 5 ára bréf, vaxtakrafa 10 ára er vanalega nokkuð hærri - á bilinu 0,5-1% vanalega.

Grikkland............16,86% (16,77 12/7, 17,02 11/7)

Portúgal..............13,36% (13,36 12/7, 13,39 11/7)

Írland.................13,78% (13,35 12/7, 13,38 11/7)

Spánn..................5,75% (5,8 12/7, 6,04 11/7 - 5,56 sl. viku)

Ítalía...................5,48% (5,56 12/7, 5,71 11/7, 5,28 þann 8/7, 5,21 þann 7/7 var 5,08 í 6/7 og 4,99 í sl. viku.)

Ísland..................4,993% (5 ára)

Niðurstaða

Ég tel á hæsta máta líklegt að sá viðsnúningur á verðum á mörkuðum gagnvart Spáni, Ítalíu, Portúgal, Grikklandi og Írlandi - er átti sér stað seinni part dags, hafi verið vegna inngripa Seðlabanka Evrópu.

Það getur verið að ECB hafi keypt nær allt ítalska útboðið, og einnig gripið inn í verðmyndun gagnvart hinum löndunum. En, ég sé ekki neina stóra ástæðu til meiriháttar hugarfarsbreytingar, á markaði.

Því miður, virðist Ítalía vera kominn yfir á sama hrunferlið og áður hefur sést. En spegilmynd þess ástands sem Ítalía er í um þessar mundir, er nær perfect.

Við getum verið að sjá Ítalíu og Spán, bæði ríkin vera hrakin af mörkuðum næstu vikurnar. Sú niðurstaða mun þó ekki leiða til greiðsluþrots Ítalíu eða Spánar í einum rykk, því greiðsludreifing skulda sérstaklega Ítalíu er með þeim hætti, að Ítalía getur sennilega haldið út án markaðsaðgangs um nokkra hríð. Jafnvel eitt eða tvö ár.

Ekki eins viss um Spán, en ef þetta ástand skapast verður tilvistarkreppa Evrunnar öllum ljós. Meira að segja ESB og Evrusinnar munu ekki lengur getað afneitað því.

----------------------

Þá mun Evrópa standa nákvæmlega frammi fyrir valkostunum:

- Bjarga Evrunni - eða -

- bjarga henni ekki!

Kv.

Stjórnmál og samfélag | Breytt 13.7.2011 kl. 17:57 | Slóð | Facebook | Athugasemdir (2)

12.7.2011 | 02:25

Skuldatryggingaálag og vaxtakrafa innan Evrusvæðis í nýjum hæðum! Er Evran að falla?

Sérstaklega virðist fókus ótta fjárfesta hafa verið á Ítalíu í gær, en þar féllu hlutabréf banka stórt. Verðbréfamarkaðir féllu á Evrusvæðinu. Bandaríkjunum einnig. Evran féll gagnvart dollar og áhugavert, féll gagnvart svissneska frankanum niður á lægsta verð nokkru sinni í svissneskum frönkum.

Merkilega þá lækkaði vaxtakrafa bæði fyrir bandar. og þýsk ríkisbréf.

Vaxtakrafa fyrir ríkisbréf á Evrusvæðinu hækkaði að auki - svo og skuldatryggingaálag. Báðar stærðirnar virðast standa í nýju meti!

Reuters - Italy woes hit stocks, euro, boost bonds

Bloomberg - Stocks Fall, Euro Drops on Crisis Concerns

FT.com - Eurozone contagion panic grips investors :"“Contagion was the word on everyone’s lips as the eurozone debt crisis threatens to envelop the periphery,” Gavan Nolan of Markit...."Nicholas Spiro of Spiro Sovereign Strategy: “In terms of the threat posed by contagion, this is the most critical period since the debt crisis erupted in April 2010.""

Evrukrýsan í nýju hámarki - skilaboð markaða skýr til forystu Evrusvæðis, gerir eitthvað í málum strax! Annars gerist eitthvað raunverulega alvarlegt!

Þróun skuldatryggingaálags

EURO GOVT-Italy CDS hits record high before emergency meeting

Italy Leads Surge in Sovereign Debt Risk to Record on Contagion

Aftur nýjar tölur - 17.30 Alphaville frá Markit Itrax Sov, 12/7.

Nýrri tölur frá Alphaville - aftast þ.e. tölur frá í dag - 13.00

Tölur frá því í gær - við lokun markaða!

Tölur frá fyrriparti dagins í gær!

**Inni í sviga fyrir aftan hvað álit markaðanna þíðir**

*Skv. Alphaville sem byrtir Markit Itrax tölur var CDS komið enn hærra sjá seinni tölurnar.

Grikkland...........2.297 (86% probability of default within five years) / 2.300 / 2.425 / 2.338

Portúgal.............1.090 (61% probability of default within five years) / 1.125 / 1.190 / 1.078

Írland..................970 (56% probability of default within five years) / 1.005 / 1.125 / 996

Spánn..................342 / 345 / 370 / 324

Ítalía...................279 / 302 / 325 / 289

Ísland..................231 (maí. 2011 - nýrri tölur ekki komið fram enn)

Ég setti tölur inn fyrir Ísland - svona til gamans - en eins og allir vita, þá búa öll ofangreind lönd fyrir utan Ísland, við það ótrúlega og óskaplega - sannarlega stórfenglega einnig - hagræði, af því að hafa Evru; meðan Ísland býr við það óskaplega óhagræði og helsi, að búa við krónu.

Ég segi það barasta - það er svo klárt að við eigum að taka upp Evru, og það helst strax í gær, til að njóta ávaxtanna - alls gróðans af henni - hinna stórfellt auknu tækifæra sem henni myndi fylgja :)

Þróun vaxtakröfu fyrir 10 ára ríkisbréf

Italian, Spanish, Portuguese Bonds Slump on Contagion Threat

Ísland seldi 5 ára bréf, vaxtakrafa 10 ára er vanalega nokkuð hærri - á bilinu 0,5-1% vanalega.

Grikkland............17,02%

Portúgal..............13,39%

Írland.................13,38%

Spánn..................6,04% (5,56 sl. viku)

Ítalía...................5,71% (5,28 þann 8/7, 5,21 þann 7/7 var 5,08 í 6/7 og 4,99 í sl. viku.)

Ísland..................4,993% (5 ára)

Aðild að Evru leiðir til meira trausts - það er krystal klárt af ofangreindum tölum, ekki satt :)

Hver voru viðbrögð ráðherra EBS? Við ætlum að íhuga að gera eitthvað!

Eins og sést af lestri yfrlísingarinnar er hún fremur óljós.

En skv. henni virðast menn farnir að vakna eitthvað til lífsins um að Grikkland virkilega ráði ekki við núverandi stöðu.

Markets rocked as debt crisis deepens :"Late on Monday night, the ministers attempted to respond to the pressure, announcing at the close of an eight-hour meeting that they had reopened the possibility of using the eurozone’s €440bn bail-out fund to repurchase Greek debt on the open market."

Ekki kemur með nokkrum hætti skýrt fram í orðalagi ályktunarinnar, að þetta sé rétt hjá Financial Times. En, ef þetta er það sem meint er með óljósu orðlalagi þá getur það gert nokkuð gagn, að ef nýjum björgunarsjóð eða núverandi, verður heimilað að lána Grikkjum til að framkvæma endurkaup á eigin skuldabréfum, áður útgefnum.

EU Revives Buyback Idea as Crisis Hits Italy :"With Greek 10-year debt fetching less than 55 cents on the euro, buybacks were forced back onto the table by the Institute of International Finance, a group representing more than 400 banks and insurers that has tried to broker an accord on the French proposal."

Miðað við þessar upplýsingar, gæti verið mögulegt fyrir björgunarsjóðinn að lána Grikkjum til að endurkaupa bréf skv. tilboði um 65-70% af nafnvirði.

Sem myndi þá gefa 30-35% lækkun upphaflegs nafnvirðis skuldar.

En, það var einungis samþykkt að taka mál til frekari skoðunar - STERKT :)

Niðurstaða --> Róm er að brenna!

Markaðir eru í paník - og ég meina paník.

European banking sector left battered :"Indeed, investors appeared to be in panic mode, with selling reminiscent of the post-Lehman Brothers financial crisis."

Hrun var langmest hjá ítölskum bönkum, sbr. UniCredit niður 6,3% ofan á 20% fall sl. föstud. Intesa Sanpaolo niður 7,7% ofan á 13,3% sl. viku. Bréf banka víðsvegar um Evrusvæðið féllu einnig.

En gríðarleg hækkun skuldatrygginga vekur mesta athygli. Þær voru klárt enn að hækka seinnipart dags, eins og nýrri tölur frá Ft.Alphaville sýna. Spurning hvað gerist á morgun þ.e. 12/7.

En, ég get ekki séð, að niðurstaða Ecofin fundar fjármálaráðherra Evrusvæðis í gær, geti dugað til að róa markaðinn. Svo aum var hún.

Sannarlega er hækkun vaxta-álags áhugavert einnig.

--------------------------------

Er Evran við það að falla?

Kv.

Stjórnmál og samfélag | Breytt s.d. kl. 18:11 | Slóð | Facebook | Athugasemdir (13)

11.7.2011 | 02:02

Forseti Ráðherraráðs ESB kallar saman neyðarfund, einungis örfáum klst. fyrir Ecofin fund fjármálaráðherra ESB

Mér sýnist stund alvörunnar vera að renna upp innan Evrusvæðis. En, svo alvarleg er staðan metin að því er virðist eftir atburði sl. viku, að forseti Ráðherraráðs, sér sig knúinn að halda - hvort sem við köllum það neyðarfund eða samræmingarfund - einungis nokkrum klukkustundum áður en svokallaður árlegur "Ecofin" fundur allra fjármálaráðherra ESB er haldinn sama dag.

En líklega er það rétt að þessi tiltekni fundur snýst um samræmingu afstöðu þeirra mikilvægu einstaklinga sem hittast. Og hverjir eru þeir?

Reuters - EU calls emergency meeting as crisis stalks Italy :"European Central Bank President Jean-Claude Trichet will attend the meeting along with Jean-Claude Juncker, chairman of the region's finance ministers, European Commission President Jose Manuel Barroso and Olli Rehn, the economic and monetary affairs commissioner..."

Svo báðir forsetarnir verða þarna þ.e. Ráðherraráðs og Framkvæmdastjórnar, Seðlabankastjóri Evrópu eða Evrusvæðis, formaður fjármálaráðherra Evrusvæðis og kommissari efnahags og fjármála.

- Og klárt að fundur þessara aðila er ekki kallaður með skömmum fyrirvara út af neinum smá málum!

- Alls - alls ekki, rétt fyrir annan mjög mikilvægann fund! Sama dag!

Telegraph - Top EU officals meet over Italy debt contagion fears :"Top European Union officials will meet in Brussels on Monday morning to discuss the growing eurozone debt crisis amid fears that Italy could be the next country to be affected." - "They will also "coordinate their positions" on the second Greek rescue package as Europe's debt crisis threatens to deteriorate further." - "Monday morning's meeting in Brussels will happen ahead of a meeting of eurozone finance ministers."

Financial Times - EU stance shifts on Greece default :"European leaders are for the first time prepared to accept that Athens should default on some of its bonds as part of a new bail-out plan for Greece that would put the country’s overall debt levels on a sustainable footing."

Grikkland

Ekki vitað nákvæmlega. En skv. frétt FT þá er franskt plan ekki lengur í myndinni, en eldri þýskar hugmyndir eiga endurnýjun lífdaga. Þannig að þau mál eru aftur á upphafsreit!

En eins og þeim var áður lýst þá felast þær hugmyndir þjóðverja í því að þvinga einka-aðila, til að endurnýja lán sem falla á gjalddaga næstu 3. árin, en skv. hinum eldri þýsku hugmyndum áttu þeir einka-aðilar ekki að fá nærri eins gróðavænlegann díl eins og hinar frönsku hugmyndir ráðgerðu.

Einfaldlega þannig, að þeir endurláni aftur en ekki gegn þeim háu vöxtum sem ríkja í dag á markaði, heldur gegn sambærilegum þeim sem björgunarsjóðurinn veitir og að auki að þau skuli vera til langs tíma eða 30 ára.

Þetta er auðvitað mun mildari díll fyrir Grikki, ef þetta verður ofaná. En að sjálfsögðu einungis hægt að framkalla með einhverjum ótilteknum þvingunarúrræðum, sem ekki er ljóst hver yrðu.

En viðbrögð matsfyrirtækja í sl. viku, sem sögðu að franska planið væri einnig "selective default" hefur valdið þessari hugarfarsbreytingu að sögn, svo nú virðist hugmyndin að umbera að Grikkland muni fá "D" eða "default" einkunn.

En, ég reikna með að Trichet og hans meðstjórnendur innan Seðlabanka Evrópu muni bregðast mjög harkalega við þessum hugmyndum.

En fram að þessu hefur þeirra afstaða verið, og ekkert útlit er fyrir að sú afstaða þeirra mildist, að ef Grikkland fær "D" eða "default" einkunn, muni þeir ekki lengur samþykkja að grísk ríkisskuldabréf séu gild veð, þannig að grískir bankar munu þá ekki lengur geta fengið neyðarlán frá Seðlabanka Evrópu.

Það myndi framkalla hrun þeirra þegar í stað - gárungar hafa kallað þetta "the nuclear option" hjá Seðlabankanum, því Grikkland yrði mjög sennilega að hætta í Evrunni tafarlaust og lísa sig greiðsluþrota.

En, í seinni tíð, hafa ímsir verið að halda því fram, að kalla ætti blöff ECB manna - vilja meina að þegar á reynir, muni Seðlabankinn halda áfram að samþykkja grísk ríkisskuldabréf sem veðhæf.

Annars auðvitað er Seðlabankinn sjálfur gjaldþrota því gjaldþrot Grikklands veldur nægilega stóru tapi til þess að þurrka út hans eigin fé - svo væntanlega fer af stað sú bylgja í gegnum bankakerfi Evrópu sem tafarlaust greiðsluþrot Grikklands framkallar.

Margir halda að þá verði alvarleg víxlverkun sem geti leitt til mun víðtækara hruns. Meðan sumir aðrir, telja að slík krýsa muni ekki valda neinum óskaplegum vandræðum.

Segjum a.m.k. að ekki sé öruggt hvort er rétt!

Klárt að ef Financial Times hefur rétt fyrir sér, þá sé "high stakes game of chicken" í gangi á Ecofin fundi ráðherra ESB síðdegis mánudag þ.e. 11/7, og það má vera að tilgangur fundarins á undan sé einungis sá að samræma afstöðu aðila sem koma fram fyrir stofnanir ESB. En, einnig má vera að mun meira sé í gangi.

En ég treysti mér alls ekki til að fullyrða, að stjórnendur Seðlabanka Evrópu muni raunverulega blikka!

Fram að þessu hafa þeir ekki gefið eftir einu sinni nöglina á litla fingri!

Það mun ekki kæta markaði - ef niðurstaða fundahalda mánudags 11/7 mun einungis staðfesta áframhaldandi óleystann ágreining aðila.

Ítalía

- EU calls emergency meeting as crisis stalks Italy :"The spread of the Italian 10-year government bond yield over benchmark German Bunds hit euro lifetime highs around 2.45 percentage points on Friday, raising the Italian yield to 5.28 percent, close to the 5.5-5.7 percent area which some bankers think could start putting heavy pressure on Italy's finances."

En ég vek athygli á eftirfarandi, vaxtakrafa 10. ára bréfa:

- Ítalía 5,28 þann 8/7, 5,21 þann 7/7 var 5,08 í 6/7 og 4,99 í sl. viku.

- Spánn 5,71 (5,56 sl. fimmtudag)

- EU calls emergency meeting as crisis stalks Italy :"Shares in Italy's biggest bank, Unicredit Spa, fell 7.9 percent on Friday, partly because of worries about the results of stress tests of the health of European banks that will be released on July 15. The leading Italian stock index sank 3.5 percent."

Það átti sér stað hröð atburðarás gagnvart Ítalíu í sl. viku - en einnig magnaði það spennu að Berlusconi veittist að fjármálaráðherra sínum, og virtist vera að gera tilraun til að losna við hann úr ríkisstj.

- En markaðir líta á hann sem nokkurs konar varðmann fyrir ábyrgða fjármálastjórnun!