Bloggfęrslur mįnašarins, nóvember 2009

29.11.2009 | 23:24

AGS - viš erum vķst gjaldžrota!

Ég ętla hér, ašeins aš velta mér örlķtiš upp śr, tilteknum žįttum skżrslu AGS um Ķsland, ž.e. endurskošunar skżrslunni.

En, žaš eru case stśdķur, ž.s. tekist er į viš spurninguna, hvort planiš gangi upp, žrįtt fyrir įfföll.

Žetta eru įhugaveršar stśdķur.

Skżrsla AGS um stöšu Ķsland (Sjį nįnar, bls. 55 og 56)

"Asset recovery shock. Past experience with banking crises suggests that asset

recovery can be extremely low. Assuming no asset recovery (to put a floor on the

downside risk) would slow the reduction in the debt ratio, but not stop it."

Ž.e. fķnt, aš žeir nefna žetta af fyrra bragši. En, ž.e. augljós įhętta, er umtalsvert hefur veriš blįsiš į, aš miklu minna fįist fyrir eignir Landsbanka Ķslands sįluga, en reiknaš hefur veriš meš.

En, vandi žessarar case stśdķu, er aš ef žetta geršist, žį myndi žvķ einnig fylgja fleiri įföll, ž.s. slķkt įffall myndi lķklega leiša til "sovereign dovngrade" ž.e. bęši įfföllin fęru saman. En, ég fę ekki betur séš, en case stśdķan sé framkvęmd žannig, aš hvert įffall fyrir sig, sé sett inn ķ reiknilķkan, og lįtiš svo sem žau fylgist ekki aš.

"Interest rate shock. The recent history for emerging market countries suggests that a

downgrade to Baa3 is a possibility given the higher debt numbers. This would imply

a roughly 100 basis point risk premium above Iceland’s current Baa1 rating. This

would slow, but not stop the downward trajectory for debt."

Viš skulum hafa ķ huga, aš "sovereign downgrade" er lķklegt til aš vera orsakaš af žróun eša įfalli, sem hafi einnig įhrif samhliša. Ef, žessi case stśdķa, er gerš žannig, aš hvert vandamįl fyrir sig, sé keyrt alveg óhįš hverjum öšrum, žį er ekki vķst aš mjög sé aš marka žessa nišurstöšu.

"Exchange rate shock. While the current level of real exchange rate is at a historical

low, a new bout of pessimism in global financial markets or a significant terms of

trade shock could lead to another steep depreciation of the krona. The exchange rate

shock—a depreciation of 30 percent—would lift external debt to extremely high

levels. All else equal, the downward trajectory for debt would resume given the

substantial margin between the debt-stabilizing and projected non-interest current

account balance. The scenario perhaps overstates the impact, however, since it ignores a feedback from exchange rate depreciation to the economy. The enhanced

debt restructuring component of the program would reduce the negative balance sheet effect on growth, while the trade channel would underpin better growth and debt dynamics. At the same time, nominal GDP would likely expand significantly, and

with much external debt denominated in krona, debt ratios would thus decline."

Žarna, eru žeir aš velta fyrir sér įföllum, ž.e. veršfalli į erlendum mörköšum eša viš yršum fyrir umtalsveršu įffalli, hvaš erlend višskipti varšar. Nišurstaša, verulegt gengisfall.

Hiš fyrsta augljósa, er aš hvor trygger atburšurinn um sig, mun einnig vera sjįlfstętt įfall. Veršfall, į erlendum mörköšum, vęri žį vęntanlega vegna nżs įfalls af einhverju tagi, er alžjóšahagkerfiš veršur fyrir. Vart, getur annaš veriš, en aš slķkt įfall myndi einnig leiša til einvherra annarra vandamįla. Reyndar, fęri lķklega saman žį, bęši sjokkin ž.s. lķklegt er aš verš fyrir śtflutnings afuršir myndu lękka, į sama tķma.

Spurningin, er hvort, nżtt slķkt įfall er ķ uppsiglingu, vegna Dubai.

Žį fellur sjįlfsagt krónan, auk žess aš dregur śr śtflutningstekjum, skuldir hękka.

Lķkleg afleišing, "sovereign downgrade".

"Current account shock. Iceland’s export base is dominated by resource-intensive

industries vulnerable to changes in international prices. Significant terms-of-trade

shocks have led to a sizable volatility in the non-interest current account deficit in the

past. A permanent deterioration in the non-interest current account by 5 percent of

GDP would slow, but would not prevent the reduction in the external debt ratio, in

light of the large expected excess of the projected current account over the debtstabilizing current account."

Žetta įffall, er einnig lķklegt til aš triggera "sovereign downgrade" og žar meš einnig "interest rate shock", en svo viškvęm er staša okkar śt į viš, aš nįnast hvaša rugg sem er, eša višbótar įfall, er lķklegt einnig aš leiša til lękkunar višmišana um okkar lįnskjör, nišur ķ ruslflokk.

"Additional debt. Some data uncertainty remains, given the tangled web of external

debt transactions that Icelandic corporations were engaged in. At the same time, the

government faces some litigation risks related to bank restructuring that could lift

external debt. For a small net shock to external debt—20 percent of GDP—and

assuming no feedback onto interest rates, the external debt ratio jumps, but it remains on a downward path."

Žetta er enn eitt įfalliš, sem lķklegt er aš fylgja einnig, "sovereign downgrade", ž.e. "interst rate shock." Ég reikna žvķ meš žvķ, aš ekki sé raunhęft, aš reikna ekki meš žvķ, aš slķku įfalli fylgdi einnig versnun lįnskjara.

Mér sżnist oršalagiš žarna, benda til žess, aš ef žau įfföll eru keyrš saman, žį verši skuldir óvišrįšanlegar.

Nišurstaša:

Ef viš ķhugum žetta nįnar, žį er lķklegt aš eitt stórt sjokk ķ višbót, nįnast sama hvaš žaš er, leiši til neikvęšrar hringrįsar. En, svo viškvęm er staša Ķslands, gagnvart hinum stóru matsfyrirtękjum, ž.s. viš erum ķ nešsta flokki fyrir ofan rusl, aš eitt stórt įffall enn, hlķtur aš fella okkur um flokk, ž.e. nišur ķ rusl. Žį hrynja lįnskjör.

Žį žarf, alltaf aš keyra "sovereign dowgrade" saman viš öll hin įföllin.

Žį, er mķn tilfinning, aš önnur nišurstaša fengist.

Kv.

Stjórnmįl og samfélag | Breytt s.d. kl. 23:46 | Slóš | Facebook | Athugasemdir (0)

28.11.2009 | 16:53

Ķsland er gjaldžrota!

VIš skulum horfast ķ augu viš okkar raun stöšu, ž.e. gjaldžrot. En, ž.e. engin leiš, ekki mögulegt, aš Ķsland geti stašiš undir nśverandi skuldastöšu. Žau lįn, sem fįst meš samžykki Icesave samkomulags, gera ekkert annaš en aš lengja ķ hengingaólinni, ž.e. eins og Gylfi Magnśsson hefur ķ reynd višurkennt, žį stendur til aš not žaš fé til aš standa straum af afborgunum annarra lįna. Svipaš og aš borga VISA meš EURO.

Hafandi žetta ķ huga, žį sé ég ekki aš nęgileg įstęša sé til aš samžykkja nśverandi Iceave samkomulag, heldur aš žess ķ staš, eigum viš žegar aš hefja undirbśning "GJALDŽROTS". Ž.e. yfirlķsingarinnar, "DEFAULT."

En, ž.e. tįlsżn aš Evrópusambandiš muni redda okkur. En, von rķkisstjórnarinnar, viršist vera, aš fé žaš sem fįist frį Noršurlöndunum, Póllandi og AGS; dugi til aš fleyta okkur ķ gegnum samningaferli, og sķšan formlega inngöngu ķ Evrópusambandiš. Žaš verši sett fram mjög "stark choise" ž.e. innganga eša gjalžrot. Žannig verši unninn sigur ķ žjóšaratkvęšagreišslu. Vonin, er žį aš Evrópusambandiš, hafi komiš meš žeim hętti til móts viš okkar stöšu, aš inngangan feli ķ sér raunverulega von um aš gjaldžroti verši foršaš.

En, hvaš ef eitthvaš stendur į bakviš slķka von?

- Evrópusambandiš, fram aš žessu, hefur ekki veitt neinu mešlimarķki stórfellda efnahagsašstoš, ķ tengslum viš efnahagsöršugleika af völdum nśverandi kreppu. Ekki veit ég af hverju, Ķsland ętti aš fį slķka ašstoš frekar en Śngveraland eša Eistland, en ESB hefur bent žeim į aš leita til AGS, og hafa žau bęši eins og Ķsland, veriš ķ AGS prógrammi.

- Reglum skv., um leiš og ašildarferli er lokiš; ž.e. öll mešlimarķki ESB hafa lokiš formlegu stašfestingarferli ašildarsamnings nżs rķkis, og žaš rķki hefur einnig formlega stašfest sinn ašildarsamning ķ žjóšaratkvęšagreišslu og af eigin žingi; žį getur viškomandi žjóš óskaš ašildar aš ERM II sem er gjaldmišlasamstarf ESB, er žjónar hlutverki fordyris aš EVRU ašild. En, skv. įkvęšum ERM II er gjaldmišli haldiš innan +/- 15% vikmarka, og sešlabanki Evrópu grķpur inn ķ ef gjaldmišill ętlar aš sveiflast śt fyrir žau mörk. Von, rķkisstjórnarinnar, viršist vera aš Ķsland fįi einhvers konar, snemm ašild aš žessu fordyri, sbr. tal stjórnarliša einkum śr Samfó, um aš Sešlabanki Evrópu muni samžykkja aš styšja krónuna, fljótlega eftir aš umsóknarferli hefst, eša nįnar tiltekiš, aš Sešlabanki Evrópu verši bešinn um slķkann stušning, ķ ljósi fordęmalausra ašstęšna Ķslands - eins og žaš hefur veriš oršaš.

- Ég ętla ekki aš fullyrša, aš fullkomlega vonlaust sé aš fį fram slķka, snemm ašild, žrįtt fyrir aš enn sé žį ekki fullljóst aš Ķsland komi til meš aš verša ašildarrķki. Aš sjįlfsöšu, myndi slķk "gesture" skapa hugsanlega verulegan góšvilja hjį žjóšinni, gagnvart ESB. Žaš gęti žvķ, hjįlpaš verulega žvķ, aš ašild yrši samžykkt seinna. Ég reikna meš, aš ašildarsinnar žeir sem sytja ķ samninganefnd Ķslands, séu lķklegir til aš beita slķkum rökum.

- Ahtugiš žó, aš slķk snemm ašild vęri undantekning frį megin reglu, sem felur žaš ķ sér, aš einróma samžykki ašildaržjóša ESB žarf svo einhver von sé til aš fį slķka undantekningu fram. En, ašildaržjóšir ESB eru į verulega misjöfnu žróunarstigu hvaš hagžróun varšar, sem dęmi eru Bślgarķa og Rśmenķa, mešal ašildaržjóša er myndu žurfa, aš samžykkja aš Ķsland sé veršugt sérstakrar samśšar og tillits, en žęr žjóšir eru umtalsvert fįtękari en t.d. Pólland, en žó hafa Pólverjar veriš aš koma hingaš ķ leit aš betri lķfskjörum sem enn žann dag ķ dag, eru betri hér en žar žrįtt fyrir krepppu. Svo, žaš mį virkilega, velta žvķ fyrir sér, hvaša lķkur séu til žess, aš Bślgarķa og Rśmenķa, samžykki aš Ķsland, beri aš fį sérstakt tillit.

- Sķšan er žaš spurning um višmišunargengi, en hagstęš fyrir Ķsland gengisskrįning, myndi ķ reynd fela ķ sér, hreinan efnahagsstušning - en, žį žyrfti vęntanlega Sešlabanki Evrópu aš dęla hingaš Evrum, sennilega verulegu fjįrmagni, til žess aš halda uppi krónunni; og žvķ, lķfskjörum Ķslendinga. Ž.e. lķfskjara stigi, ekki mjög fjari žvķ sem viš erum vön. Aftur į móti, verulega lęgra višmišunargengi, t.d. į bilinu 250 - 300 Evrur per krónu; žį myndu lķfskjör hér taka mikiš högg, en Sešlabanki Evrópu vęntanlega, ekki žurfa aš dęla hingaš inn nęrri žvķ eins miklu fjįrmagni. Hvor śtkoman, vęri žvķ lķklegri. En, mér viršist draumur Samfó liša, vera aš fį Evrópu og nįnar tiltekiš, Sešlabanka Evrópu, til aš halda uppi lķfskjörum hérlendis, meš beinum hętti, meš žeim hętti aš hann samžykkti aš višhalda krónunni ķ gengi, er vęri hęrra en lķklegt markašsgengi hennar sennilega er erlendis, um žessar mundi, t.d. 180 kr/Evru.

- Mķn skošun, er aš lķkur žess, aš slķkt "free riding" fengist fram, séu fjarkalega litlar. Auka žess, er žegar hefur komiš fram, grunar mig aš draumurinn sé aš losa gjaldeyrishöft um leiš, og slķkt samžykki Sešlabanka Evrópu vęri komiš fram, og žannig aš lįta Sešlabanka Evrópu ķ reynd, borga śt hin svoköllušu Krónubréf.

- Meš öšrum oršum, žetta er lķklegt tįlsżn. Miklu mun lķklegra, er aš viš stöndum frammi fyrir, aš žurfa aš hlķta nįkvęmlega sömu višmišnum, og ašrar žjóšir er hafa įšur óskaš ašildar. Viš skulum žvķ hafa ķ huga, aš stašfestingaferli 27 ašildarrķkja, getur tekiš milli 1-2 įr, og žaš hefst ekki fyrr en, viš höfum lokiš okkar hluta, ž.e.žjóšaratkvęšagreišslu og lįtiš Alžingi stašfesta fyrir sitt leiti. Ef, samningar taka eins og stefnt er aš, milli 1-2 įr, žį erum viš aš tala um e-h į milli 3-4 įr. Fręšilega gęti žetta nįšst, viš lok nśverandi kjörtķmabils. En, spurningin er žį, hvort peningurinn endist žaš lengi, ž.e. hinir rśmu 600 milljaršar er teknir hafa veriš aš lįni, til aš styrkja gjaldeyrisvarasjóšinn?

- įriš 2011 er mjög stór afborgun, milli 100 og 200 milljaršar, sś stęrsta einstaka. Žetta lįn, var lįn sem tekiš var til aš endurreisa fjįrhag Sešlabankans, ķ tķš rķkisstjórnar Geira og Sollu. Sķšan hefur Sešlabankinn žegar ž.s. af er žessu įri, eytt um 70 milljöršum ķ aš halda uppi gengi krónunnar. Tökum žęr 2. tölur saman, og lękkum féš um 200 milljarša, og žį eru eftir 400, sem žurfa aš duga fyrir öllum öšrum afborgunum śt žetta tķmabil, žar til viš fįum stušning ERM II, og einnig fyirir žvķ aš halda uppi gengi krónunnar, śt žaš timabil.

- Ž.e. žvķ ljóst, aš ķ allra besta fallinu, stendur žaš mjög tępt aš žetta fjįrmagn, hreinlega dugi til aš fleyta okkur įfram, śt žetta tķmabil.

- Stóra hęttan, eru vanefndarįkvęši Icesave samkomulagsins. En, mķn tilfinning er sś aš meira en 50% lķkur séu til žess, aš lįnsfjįrmagniš dugi ekki, žannig aš til žeirra vanefndarįkvęša muni koma. Ž.e. vandefndirį öšrum lįnum, leiši til gjaldfellingar Icesave lįns, og sķšan virkjun įkvęša samningsins um, aš gengiš sé aš eignum ķsl. rķkisins hérlendis sem og erlendis. Ž.e. nįnar tiltekiš, eignum sem skv. lögum ķ Bretlandi, mį ganga aš. Žaš eru eignir ķ hlutafélögum og fyrirtękjum ķ eigu rķkisins, sbr. Rķkisśtvarpiš, Landsvirkjun, Flugleišir, o.flr. En, skv. breskum lögum, er ekkert athugavert viš aš ganga gegn Landsvirkjun, ž.s. ķ Bretlandi eru virkjanir aš jafnaši ķ einkaeigu. Einungis sjįlfs dreifikerfi landsnets myndi teljast undanskiliš, ž.e. lķnurnar sjįlfar, spennivirki og slķkir hlutir. Ef mašur beinir sjónum aš hitaveitu, vęru meš sama hętti, sjįlf lagnakerfin undanskilin en sjįlfsagt žykir ķ Bretlandi, aš sjįlf veitufyrirtękin séi ķ einkaeigu. Svo vęntanlega kęmi fram krafa, um aš einkavęša virkjanir landsmanna, og veitur - en, undanskilka sjįlf dreifikerfin, ķ sérstöku félagi ķ eigu rķkisins, eins og fyrirkomulag er ķ Bretlandi. En varla žarf aš taka fram, aš mjög lķklegt er aš nżir erlendir eigendur myndu, krefjast hęrra aršs af žeim fyrirtękjum, žannig aš gera mį rįš fyrir hękkun bęši rafmagns og hitaveitu, ef til vill milli 100 og 200%, jafnvel meira.

- Žetta er stóra hęttan vuš Icesave samkomulagiš, og įstęša žess, aš ég vil hafna žvķ žrįtt fyrir aš ķ kjölfar žeirra höfnunar, myndi lķklega koma, gjaldžrot Ķslands. Žvķ, ef viš veršum gjaldžrota, įn žess aš hafa lokiš viš Icesave samkomulagiš, žį höfum viš ekki vešsett meš formlegum hętti eins og žaš samkomulag gerir rįš fyrir veršmętustu eignir rķkisins.

- Viš getum ekki lengur lifaš um efni fram, heldur neyšumst viš til aš lifa af žvķ sem viš framleišum. Ef til vill, mį skoša ž.s. jįkvęša ašlögun. Ž.e. hrun hins nśverandi ofurneyslu samfélags.

- En, viš gjaldžrot missir Ķsland allt "kredit" žannig aš ekki mun vera um nein lįnsvķšskipti aš ręša. Meš öšrum oršum, viš munum žurfa aš stašgreiša allann innflutning. Žį, žurfum viš aš eiga akkśrat fyrir honum, ž.e. nįnar tiltekiš, getum einungis flutt žaš inn, sem viš eigum fyrir.

- Žaš veršur žvķ enginn möguleiki į višskiptahalla, žvķ višskipti munu einungis geta fariš fram fyrir žann gjaldeyri, sem er fyrir hendi.

- Fyrir bragšiš, getur orsakast nokkur vöruskortur hérlendis. En, hęgt er aš bregšast viš meš žeim hętti, aš stjórnvöld įsamt helstu śtflutningsašilum stofni meš sér, innflutnings samlag er tryggši innflutning tiltekinna naušsynja. Ķ žvķ samlagi, męttu gjarnan vera einnig ašilar ķ feršažjónustu, er einnig hafa ašstöšu til öflunar gjaldeyris.

- Ž.e. žvķ alveg hęgt, aš tryggja lįgmarks vöruframboš. Mį vera žó, aš naušsynlegt sé aš śthluta žvķ takmarkaša framboši, meš skömmtunar sešlum.

- Fjöldi fyrirtękja, er mjög eru hįš innflutningi um ašföng, myndu aš lķkum leggja upp laupana, og atvinnuleysi gęti cirka 2. faldast - jafnvel nįš rśmum 20%.

- Meš žessu, nęši kreppan sinni hįmarks dżpt. Eftir žaš, gęti hagkerfiš smįm saman nįš sér.

- Ķsland myndi hętta aš greiša af erlendum lįnum, og allar tekjur rķkisins er eftir vęru, gętu fariš til nota innan lands eingöngu. Sennilega, myndi meira fé losna, til aš halda sjśkrahśsum og heilbrigšis kerfi ķ gangi, en nś er śtlit fyrir. Žaš fer žó eftir žvķ, hve djśp dżfa hagkerfisins veršu ķ kjölfariš į seinni dķfunni.

- Ķsland mun įfram bśa aš śtflutningsfyrirtękjum ķ sjįvarśtvegi, įlišnaši og einnig gjaldeyrisskapandi feršamennsku. Ž.e. gengi krónu myndi falla aftur stórt, en žó sennilega ekki lengra en į milli 200 og 300 Evrur; sem ętti aš skapa mjög hagstęš skilyrši fyrir gjaldeyrisskapandi śtflutnings starfsemi og ašra gjaldeyrisskapandi starfsemi.

- Ķ žessu felst leišin śt śr žessum ógöngum, ž.e. ķ žvķ aš nota žaš skjól sem felst ķ žvķ aš vera ekki lengur hluti af alžjóšlega lįnsfjįrmarkašinum, til žess aš skapa fleiri tegundir af śtflutningsišnaši.

- Ath., annaš hrun, sem žetta gęti kallast, skapar śtflutnings išanaši, engin óleysanleg vandamįl. Ekki žarf annaš til, en aš śtflutnings fyrirtęki eigi ķ traustum erlendum banka, reikninga til žess aš erlendir ašilar treysti sér til aš eiga viš žau višskipti. Sķšan, geta žau fyrirtęki śt į žį reikning, einnig fengiš fyrirgreišslu. Ž.s. skiptir mįli fyrir śtlendinga, er aš mótašilinn hafi traust tekjustreymi og einnig, aš reikningar viškomandi séu ķ bönkum er njóta trausts. Hvort tveggja, er vel leysanlegt viš žessi skilyrši.

- Žetta vęri örlķtiš flóknara fyrir feršažjónustu fyrirtęki, en žau eru meš starfsemi eingöngu innan lands flest hver, en fį til sķn greišslur ķ erlendum gjaldeyri. Žau žurfa žvķ, a.m.k. eina starfhęfa innlenda bankastofnun, žaš gęti t.d. veriš MP banki, ef staša hans er raunverulega nęgilega góš.

- Erlend įlfyrirtęki, er starfa hérlendis, hafa ķ gegnum žaš aš vera hluti af stórum erlendum aušhringjum, ašgang aš fjįrmagni algerlega burtséš frį žvķ hvaš gerist aš öšru leiti fyrir ķsl. hagkerfiš. Gjaldžrot okkar, hefši engin įhrif į žeirra starfsemi, ž.s. žeirra "kredit" byggist į žeirra móšur fyrirtękjum, og er žvķ meš engum hętti tengt stöšu Ķslands "per sé".

- Erlendar skuldir munu žó ekki hverfa, ž.s. ekki er hęgt aš gera upp žjóš meš sama hętti og fyrirtęki eša einstakling, žó ef til vill sé Iceave samkomulagiš, tilraun til slķks. Žęr skuldir verša žvķ allar til stašar įfram, og munum viš į einhverjum tķmapunkti žurfa aš semja um greišslur žeirra į nż.

- Į móti kemur, aš eftir nokkur įr af engum greišslum, ęttu flestir ašilar vera til ķ aš slį umtalsvert af kröfum sķnum gegn žvķ, aš fį eitthvaš greitt. Ein hugsanleg formśla gęti veriš 50% af, hafin greišsla į 50% af žvi sem eftir er, en seinni helmingur žess sem eftir er verši einungis greitt skv. skilgreindum markmišum um efnahagslega framvindu.

- Eftir nokkurra įra skjól, ef til vill heill įratugur, ž.s. Ķsland hefur ekki veriš aš greiša neitt af erlendum lįnum, ętti aš hafa unnist tķmi til aš byggja upp nżjar śtflutnings greinar. Žjóšin ętti aš hafa nįš žvķ aš venjast žvķ, aš eyša minna. Og, bjartara ętti aš geta veriš framundan, ž.s. śtflutningur veršur hęrra hlutfall af okkar neyslu og višskiptahalli veršur ekki lengur višvarandi, oft įrum saman. Meš öšrum oršum, aš neysla verši ķ betra samręmi viš raunverulega veršmętasköpun.

- En, ž.e. einmitt ž.s. žarf aš nota žann tķma til, ž.e. til aš skapa fleiri śtflutningsgreinar.

- Mętti hugsa sér, aš nż gjaldeyrisskapandi fyrirtęki, hljóti 100% afslįtt af tekjuskatti til 10 įra, sem dęmi.

- Nóg framboš veršur af hęfu en atvinnulausu fólki, og žarf aš hvetja žaš, til aš rotta sig smana til aš hefja e-h nżtt, hvaš sem žvķ dettur ķ hug aš gera.

- Alger forsenda, er aš nżjum rekstri verši sköpuš sem allra hagstęšust skilyrši. Krónan veršur mjög lįg ķ gegnum žetta tķmabil, svo įsamt hjįlp stjórnvalda aš žvķ marki er žau geta, ętti žaš lįggengi ennig aš vera mjög öflugur hvati.

- Žetta veršur aš vera leišin śt śr ógöngunum. En, žetta mun taka tķma. Ég nefni 10 įr. Ž.e. örugglega algert lįgmark.

22.11.2009 | 22:38

Hversu stór er kreppan okkar?

Spurningin, sem viš žurfum aš spyrja okkur, er hversu alvarleg nśverandi kreppa er?

Hiš fyrsta, sem žarf aš hafa ķ huga, er aš žetta er fjįrmįlakreppa, en ekki kreppa sem orsökuš er af hefšbundinni ofkeyrslu eša offjįrfestingu, framleišslugreina.

Fjįrmįlakreppur, aš jafnaši vara lengur, og eru skęšari - valda meira tjóni.

Hér fyrir nešan, kemur samanburšur į fjįrmįlakreppum, sem finna mį ķ skżrslu Hagrfręši Stofnunar Hįskóla Ķslands, um Icesave.

Ž.s. markveršast kemur fram, eru nišurstöšur um mešalśtkomu slķkra kreppa, ž.e.:

- Hagvöxtur hefst aš mešaltali, eftir 1,9 įr.

- Lęgš veršmętis hlutabréfa, kemur eftir 3,4 eftir upphaf kreppu.

- Atvinnuleysi, nęr hįmarki, 4,8 įrum frį upphafi kreppu.

- Hśsnęšis verš, nęr hįmarki į 6. įri, eftir upphaf kreppu.

Svo, mišaš viš mešalkreppu, žį:

- Hefst hagvöxtur hérlendis įriš 2010.

- Veršmęti hlutabréfa hérlendis nęr lįgmarki įriš 2012.

- Hįmark atvinnuleysis veršur um mitt įr, 2013.

- Botninn į kreppunni į hśsnęšisverši, veršur sķšla įrs 2015.

Skżrsla Hagfręši Stofnunar HĶ um Icesave

Fasteignaverš (raunvirši) | -35,5% | 6,0 įr | Hong Kong (-54%) | Japan, 1992 (6 įr) |

|

Hlutabréfaverš (raunvirši) |

-55,9% |

3,4 įr | Ķsland (-91%) | Spįnn, 1977, Malasķa og Tęland (5 įr) |

|

Atvinnuleysi | 7,0% | 4,8 įr | USA, 1929 (22%) | Japan, 1992 (11 įr) |

|

VLF į föstu veršlagi |

-9,3% |

1,9 įr | USA, 1929 (-30%) | Finnland, Argentķna, 2001, og USA, 1929 (4 įr) |

|

Rķkisskuldir* | 86,0% |

| Finnland, Kólumbķa |

|

|

Heimild: Carmen M. Reinhart og Kenneth S. Rogoff, "The Aftermath of Financies Crises," American Economic

Review: Papers & Proceedings, 99 (2), 466-472. * Aukning rķkisskulda į žremur įrum eftir upphaf kreppu.

Ég lķt eiginlega į spį rķkisstjórnarinnar, og Sešlabanka, eins og hvert annaš grķn, en hśn er eftirfarandi:

2010 2011 2112 2113 2014

Hagvöxtur -2,4% 2,2% 3,4% 3,4% 3,6%

Višsk.jöfn. 10,6% 12% 13,1% 13,7% 11,8%

Sem dęmi, fer ekki saman, mikill višskiptajöfnušur, og mikill hagvöxtur. Įstęšan er sś, aš vegna žess aš Ķsland er dvergrķki meš fįbreyttann śtflutning, er megniš af vörum sem notaš er, hvort sem er til neyslu eša sem ašföng til rekstrar af margvķslegu tagi, innflutt. Žannig, er žaš klassķskt ķ gegnum ķsl. hagsögu, aš kreppa byrjar į stórri gengisfellingu, ž.e. lįgu raungengi fyrst ķ staš, sķšan žegar hagkerfiš fer aš rétta viš sér, hefjast launahękkanir og žaš dregur śr atvinnuleysi, um svipaš leiti eykst innflutningur smįma saman. Eftir žvķ, sem žróttur hagkerfisins eykst, fęrist innflutningur ķ aukana og žaš fer alltaf žannig, aš ķ upphafi hagsveiflu er afgangur af śtflutningsverslun en sį afgangur snżst lķka alltaf yfir ķ halla cirka um mišbik hagsveiflunnar og į seinni hluta hennar, er alltaf halli į utanrķkiverslun.

Reyndar, žegar öll hagsagan er tekin saman, ž.e. hagsaga lżšveldistķmans, hefur aš mešaltali veršiš halli į utanrķkisverslun upp į 2,2%.

Žannig, aš ég fullyrši žaš, aš žaš sé śtilokaš, aš žaš fari saman - öflugur hagvöxtur um langt tķmabil og hęrri afgangur af utanrķkisverlsun en nokkru sinni hefur žekkst ķ lżšveldissögu Ķslands.

En, fram aš žessu, ž.e. 1994 var afgangur hęstur 7%. Ķ įr, hefur žaš met reyndar veriš slegiš, en samt 8 mįnuši inn į įriš, er hann ekki nema 80 milljaršar, sem dugar ekki fyrir žvķ sem hefur veriš reiknaš sem žörf, ž.e. milli 123–172 milljarša.

Sešlabankinn, segist gera rįš fyrir lįgu raungengi krónunnar, ķ gegnum allt žetta tķmabil.

En, hvernig? Raungengi hękkar, žegar laun hękka og innlendur kostnašur hękkar. Hvernig į aš tryggja, aš žaš fari saman, hįr hagvöxtur yfir langt tķmabil, og įframhaldandi lįr raunkostnašur?

Žetta hefur einfaldlega ekki veriš śtskżrt.

Kv.

22.11.2009 | 15:33

ESB reddi okkur!

Vandi Ķslands er, aš hrśgan af skuldum sem er framundar, er alltof hį. Viš erum aš tala um žörf į vel yfir 100 milljarša afgangi af utanrķkisverslun nęstu įrin - sem er langt, langt yfir žvķ, sem nokkru sinni hefur įšur įtt sér staš.

Sjį umfjöllun Fjįrlaganefndar um Icesave frumvarpiš hiš seinna.

<tekiš śr minnihlutaįliti Lilju Mósesdóttur og Ögmundar Jónassan>

AGS gerir rįš fyrir aš afgangurinn į vöruskiptajöfnuši verši į bilinu 123–172 milljaršar kr. į įri fram til įrsins 2014, en žess mį geta aš vöruskiptajöfnušurinn fyrstu įtta mįnuši žessa įrs nam ekki nema 44,7 milljöršum kr. Žjóšarbśiš mun ekki standa undir skuldsetningu sem nemur ķ įr um 310% af VLF nema žessi afgangur gangi eftir og hęgt verši aš endurfjįrmagna erlendar skuldir.

Var aš horfa į Silfur Egils, og er sammįla einum višmęlandanum, aš hlutirnir gangi ekki upp, og planiš sé aš ganga inn ķ Evrópusambandiš, ķ veikri von um aš žaš reddi okkur. Sķšan talaši hann um, aš annars blasi ekkert annaš viš, en gjaldžrot og mikiš atvinnuleysi, landflótti okkar besta fólks, gjaldeyrishöft til margra įra og ž.s. hanna kallaši, aš viš yršum Mexķcó Noršursins.

Ég held, aš gjaldžrots hlutinn, sé hiš minnsta alveg réttur, og einnig atvinnuleysiš. Landflótti er einnig mjög lķklegur, meš mjög rķkann Norgeg viš hliš.

En, stóra spurningin er hvort, innganga ķ ESB sé raunveruleg redding?

Ž.s. viršist uppi ķ rķkisstjórninni, er einhvers konar "free ride" hugmynd, ž.e. aš Sešlabanki ESB beinlķnis borgi okkur aš stórum hluta śt śr ógöngunum.

En, margoft hefur komiš fram ķ tali Samfó liša, draumurinn um aš ESB - nįnar tiltekiš Sešlabanki žess - veiti krónunni stušning, og žaš helst fljótlega eftir aš samningaferli sé formlega hafiš.

Fręšilega, gęti veriš hęgt aš fį, svipašann stušning og gildir ķ ERM II - ž.e. +/-15% vikmörk.

Sjįlfsagt, er žį draumurinn, aš losa um Krónubréfin, og sķšan lįta ECB (European Central Bank) borga fyrir žaš aš stęrstum hluta, ž.e. śtflęšiš af gjaldeyri sem žį į sér staš.

En, fullkomlega óhjįkvęmilega fellur krónan aš vikmörkum, og vill nišur fyrir žau og žį ef viš vęrum ķ ERM II myndi ECB koma inn, og dęla inn Evrum į móti śtflęšinu, svo gjaldmišillinn haldist innan žeirra vikmarka.

En, ašild reddar žó okkur ekki śr skuldunum sjįlfum, žęr verša įfram til stašar. En, ef ESB fengist til aš verja krónuna, skv. gengisskrįningu er vęri okkur hagfelld, žį vęri ESB žar meš einnig aš halda uppi lķfskjörum hérlendis. Žaš vęri ķ reynd, efnahags ašstoš.

Žar stendur hnķfurinn ķ kśnni, ž.e. hvaša gengisskrįning? Ef hśn vęri 180 Evrur per krónu eša ef hśn vęri 300 Evrur per krónu, eša kannski 250 Evrur per krónu?

En, žvķ lęgra sem gengiš vęri, žvķ lęgra vęri lķfskjara stigiš hérlendis, žvķ meira atvinnuleysiš og žvķ meiri landflóttinn.

Ég bendi į, aš samningsašstaša okkar, er ekki endilega mjög góš. En, athugiš - hį gengisskrįning vęri ķ reynd, žaš aš ESB vęri aš veita okkur efnahags stušning, sem er ekki endilega vķst aš mešlimažjóšir ESB, segjum Bślgarķa eša Kżpur eša Pólland, séu til ķ aš samžykkja. En, ašildarsamningur žarf enn žann dag ķ dag, samžykki allra, ž.e. einróma samžykki.

Icesave veršiš fyrir ESB innöngu

Ef žetta er žannig, žį er Icesave einfaldlega hugsaš af žeirra hįlfu, sem veršiš sem viš žurfum aš greiša, til aš komast aš žessum lukkupotti.

En, munum einnig, aš 310 milljaršarnir munu setja stöšugan nišuržrżsting į krónuna, ķ gegnum öll žau hin nęstu 10 - 15 įrin, einfaldlega vegna žess aš eins og įstandiš er ķ dag, žį er svo mikiš śtflęši fjįrmuna śr okkar hagkerfi vegna greišslna af erkendum lįnum, einstaklinga - fyrirtękja - opinberra ašila og rķkisins - ž.e. žeirra ašila er ekki hafa eigin gjaldeyristekjur og žurfa žvķ aš borga meš eigin krónutekjum, skipta žeim ķ gjaldeyri; aš žrįtt fyrir hagstęšann vöruskiptajöfnuš er heildarjöfnušur hagkerfisins neikvęšur, og allar spįr er nį til 2014 gera rįš fyrir neikvęšum jöfnuši śt žaš tķmabil hiš minnsta.

Einmitt žetta nettó śtflęši, višheldur stöšugum žrķstingi į gengi krónunnar, nišur į viš.

Žetta veit Samfó aš sjįlfsögšu, vęntanlega einnig ECB, žannig aš ef viš segjum aš ESB samžykkti višmišunargengi įrsloka 2010, žį - sķšan vęri krónubréfum sleppt lausum, og sķšan eftir žaš ętti ECB aš halda uppi krónunni eftir žaš; žį ķ reynd vęrum viš aš ętlast til, aš ESB borgi aš stórum hluta okkar skuldir. En, meš žvķ aš halda uppi krónunni, og žar meš einnig atvinnustigi, og ķ reynd hagkerfinu, vęri ESB raunverulega aš standa aš hluta til stram af greišslum okkar skulda.

En, hafiš ķ huga, ef ESB samžykkti svona brjįlašann dķl, žį meš žvķ aš samžykkja aš halda uppi krónunni, žį um leiš vęri ESB aš samžykkja aš ķ reynd aš veita okkur stórfellda efnahags ašstoš, ķ formi žess aš dęla hingaš stöšugt gjaldeyri til aš višhalda krónunni ķ tiltekinni gengisskrįningu, ķ gegnum žetta slęma tķmabil, og žannig aš višhalda hęrra stigi lķfskjara en annars vęri mögulegt, žannig hęrri kaupmętti en annars vęri mögulegt.

Trśir einhver, ķ raun og veru, aš ESB sé góšgeršastofnun?

Ég bendi į, aš ESB hefur lįtiš AGS um aš redda žeim, af mešlima löndum ESB, sem hafa lent ķ allra verstu efnahags kröggunum.

Sś regla sem gildir ķ ESB, er aš umsękjandi geti fengiš ašild aš ERM II žegar umsóknarferli er formlega aš fullu lokiš. En sį tķmapunktur kemur, žegar ölll ašildarrķkin 26 hafa lokiš stašfestingarferli - en žaš getur tekiš į milli 1 og 2 įr, eftir aš samningum er aš fullu lokiš, žeir hafa veriš samžykktir og stašfestir af mešlimarķki, og einnig veriš formlega samžykktir af Rįšherrarįši og žingi ESB. Viš erum žvķ, aš tala um nokkur įr héšan ķ frį, ž.s. Ķsland reglum skv. getur óskaš eftir ašild, aš ERM II.

Ž.s. Samfó lišar eru aš tala um, vęri undantekning sem ég veit ekki til, aš hafi hingaš til veriš nokkru sinni veitt. En, segjum svo aš vegna sérstakra ašstęšna, sé ESB til ķ aš veita žvķ įheyrn, žį samt sem įšur ž.s. žetta vęri undantekning frį ašalreglu, žį žarf einróma samžykki, ž.e. einróma samžykki allra 27 mešlimarķkja ESB.

Ég ętla ekki aš fullyrša, aš veiting slķks samžykkis žó einróma sé vęri fullkomlega ómögulegt, en greinilega er algert skilyrši aš allar deilur viš tilteknar mešlimažjóšir hafi veriš leistar fullkomlega skv. žeirra vilja, žvķ einróma samžykki žķšir aš sjįlfsögšu aš allir verši aš vera sammįla; sķšan nįttśrulega spurningin hvort t..d Bślgarķa, Kżpur, Pólland, Eystrasalt-löndin, sem eru fįtękari en Ķsland aš mešaltali, séu til ķ aš veita slķka sérstaka neyšarašstoš til okkar.

Viš veršum aš muna, aš mešlima lönd ESB, eru mjög misjafnlega stödd, ķ efnahagslegum skilningi.

Nišurstaša

Rķkisstjórninni, er sennilega fullkunnugt aš stefnan gengur ekki upp, svo stefnan raunverulega er - mjög sennilega - lįtum ESB redda okkur.

Žį žurfa menn aš velta fyrir sér, hverjar lķkur žess aš ESB sé tilbśiš til slķks, séu. Žį žarf aš hafa ķ huga aš ESB inniheldur žjóšir sem eru mjög misjafnt staddar ķ efnahagslegu tilliti, t.d. Bślgarķiu, Rśmenķu - sem eru umtalsver fįtękari, og ekki augljóslega lķkleg til aš vera full af samśš gagnvart vandręšum fólks, į umtalsvert hęrra lķfskjara stigi. Enn gildir, aš allar mešlima žjóšir ESB žurfa aš veita samžykki sitt, nżjum ašildarsamningi. Sannarlega hefur ašildarsamningi aldrei veriš hafnaš, fram aš žessu, en ž.s. gerist er aš mešan samningaferliš stendur yfir, žį lįta mešlimažjóšir vita hvaš žaš er sem žęr sętta sig ekki viš, žannig aš slķk įgreiningsmįl hafa fram aš žessi alltaf veriš agfreidd įšur en lokiš hefur veriš viš gerš ašildarsamnings. Žannig, aš deilur valda einfaldlega žvķ, aš gerš ašildarsamnings dregst į langinn, žar til aš umsękjandi hefur lįtiš undan.

Menn verša aš hafa ķ huga, aš umsóknarferliš mun taka nokkur įr, jafnvel žó aš viš setjum allar kröfur, nema um efnahagslega reddingu, til hlišar.

Ef žjóšin hafnar ašild, ķ žjóšaratkvęšagreišslu, vęri allt žetta unniš fyrir gķg og viš stödd į byrjunarreit.

Stóra spurningin gagnvart stjórnvöldum, er hvort žau geta haldiš sjó ķ efnahagslegum skilningi žar til aš ašildarsamningur er ķ höfn, og žau geta presenteraš gagnvart žjóšinni, stóru reddingunni.

Aušvitaš, er žaš stór spurning, ķ ljósi žess, aš Noršurlönd langt ķ frį stjórna ESB, hversu glęsilegur sį samningur veršur. En, viš getum žó hiš minnsta treyst žvķ, ķ ljósi umfjöllunar stjórnvalda um Icesave samninginn ķ sumar, aš hvernig sem sį samningur veršur, žį veršur honum lķst sem stórfenglegum įrangri og glęsilegri reddingu fyrir hagsmuni žjóšarinnar - bara ef hśn segir "jį"!

Kv.

Utanrķkismįl/alžjóšamįl | Slóš | Facebook | Athugasemdir (5)

18.11.2009 | 12:16

Er heimskreppan bśin?

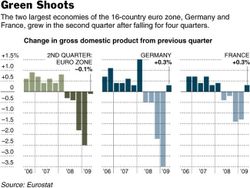

Nżlegar tölur frį Evrópusambandinu, geta bent til žess, aš skįrri tķš sé framundan.

Nżlegar tölur frį Evrópusambandinu, geta bent til žess, aš skįrri tķš sé framundan.

Komnar eru śt tölur fyrir 3. įrsfjóršung, ž.e. nįnar tiltekiš, brįšabyrgšatölur. Skv. žeim męldist hagvöxtur ķ Evrópusambandinu öllu.

Ķ Bandarķkjunum, er einnig fagnaš nżlegum męlingum, um męldan hagvöxt.

Stórfelldar hękkanir hafa oršiš bęši ķ Evrópu og ķ Bandarķkjunum, į veršbréfamörkušum.

Er žį ekki allt ķ "goody" - hlutir į uppleiš į nż, leišin śr ógöngunum greiš?

Ekki er svo, ž.s. langt er ķ aš endurfjįrmögnun bankakerfa, er fóru mörg hver nęstum į hlišina, sé lokiš.

Einnig eru skuldir mešal almennings hįar bęši ķ Evrópu og Bandarķkjunum, sem almennt er višurkennt aš muni, skaša hagvöxt bįšum megin N-Atlantshafsins til nęstu įra.

Auk žessa, er vitaš aš fleiri įr mun sennilega taka, aš vinda ofan af žeirri aukningu atvinnuleysis, er kreppan hefur orsakaš, beggja megin Atlantsįla.

Ef žetta er ekki nęgilega svart, žį mį viš bęta, um nśverandi męldan hagvöxt, aš hann er ekki beysnari en svo, aš margir hagfręšingar fęra sannfęrandi rök fyrir žvķ, aš stušningur rķkisstjórna landanna, beggja megin viš N-Atlantshafiš, skżri žann hagvöxt fullkomlega.

Reyndar, tekur AGS undir žann skilning, meš ašvörun sinnu um žaš, aš nśverandi męldur hagvöxtur, sé ekki sjįlfbęr. En, žaš oršalag, er eins skżrt, og bśast mį viš, frį žeim ranni.

Meš žetta ķ huga, veršur vart dregiš ķ efa, aš stórfelldar hękkanir į veršbréfamörköšum bęši ķ Evrópu og Bandarķkjunum, séu ansi "bólukenndar".

Aš auki, er augljóst, aš žessi męldi hagvöxtur, getur sjįlfur horfiš eins og dögg fyrir sólu, ef skoriš er į naflastreng flęšis fjįrmuna, frį rķkissjóšum išnikjanna. Reyndar, varar AGS einmitt viš žvķ sem hęttu, aš draga śr stušningi of fljótt - ef einhver heldur, aš ég sé aš ķkja mįla hlutina of dökkum litum.

Heimildir:

Eurozone Joins US, Japan out of recession

Oršsending Christine Lagarde til AGS

"Directorate General for Economic Affairs: : Quarterly Report"

Nżjasta hefti Peningamįla

Q3 2009 (3. įrsfjóršungur 2009) tölur ķ prósentum af landsframleišslu.

Evróusambandiš 0,2

Evrusvęšiš 0,4

Žżskaland 0,7

Frakkland 0,3

Ķtalķa 0,6

Bretland -0,4

Spįnn -0,3

Austurrķki 0,9

Holland 0,4

Bandarķkin 0,9

Japan 0,2

Vęntingar, um 1,5% hagvöxt ķ Evrópusambandinu, į nęsta įri, skv.

Eurozone Joins US, Japan out of recession

"The region is at least out of recession and still on track to grow by a reasonably solid 1.5% odd next year, but there is scant evidence yet of the pickup in domestic demand needed to sustain a stronger recovery," said Jonathan Loynes, chief European economist at Capital Economics.

I. Er hagvöxturinn raunverulegur?

Fljótt į litiš gefur žetta žokkalega góš fyrirheit, en ekki er alveg allt sem sķnist. Stóra spurningin, er hversu raunverulegur žessi vöxtur er. En, hafa ber ķ huga, aš flest išnrķki heimsins, hafa framkvęmt stórfelld inngrip ķ hagkerfin, sem ętlaš er aš framkalla hagvöxt į nż, og žau inngrip eru enn aš miklu leiti ķ fullum gangi.

A. Skżrsla fjįrmįlarįšherra Frakklands:

Viš skulum skoša, oršsendingu sem fjįrmįlarįšherra Frakklands, sendi til Alžjóša Gjaldeyrissjóšsins, og er aš finna į vefsķšu hans, IMF.org.

Oršsending Christine Lagarde til AGS

1.The economic situation has improved, due to measures designed to support demand and restore growth

After the highly negative figures of late 2008 and the first quarter of 2009 in the advanced economies, the economic situation picked up in the second quarter, as demonstrated by the quarter-on-quarter growth achieved by France (+0.3), Germany and Japan. This improvement was unquestionably made possible by the measures we adopted to support demand and restore growth. The central banks have lowered their key rates and adopted non-conventional measures. Governments have also intervened, initiating large-scale stimulus plans that have drawn further strength from the existence of automatic stabilizers, which have proved particularly effective in Europe. In France, for example, the stimulus package for 2009 and 2010 totals 45 billion euros, the equivalent of 2.4 percent of annual GDP. It will boost GDP by 0.5 percent in 2009 and by 0.2 percent in 2010. Stimulus packages introduced in other countries are expected to impact growth in the developed economies to roughly the same extent as national recovery plans. Finally, government measures in support of the banking sector have enabled the banks to maintain their operations and continue providing credit to consumers and businesses. The full range of monetary, fiscal and financial measures adopted have also helped restore confidence and increase liquidity in financial markets. As a result, stock markets have bounced back — by 37 percent since last April, risk premiums on bonds issued by banks have gone down, with spreads on banks returning to their level prior to the Lehman Brothers collapse, and issuance by private-sector participants has resumed.

Mišaš viš allann žennan pakka, veršur ekki betur séš, en aš męldur hagvöxtur sé fullkomlega skżršur meš ašgeršarpakka franskra stjórnvalda. Žį virkilega veltir mašu fyrir sér, hvaš veršbréfa markašarnir eru aš huga, ž.e. 37% hękkun. Eru menn, ekki komnir ašeins framśr sér? Hvaš gerist, žegar stjórnvöld neyšast til aš draga śr eyšslu?

Oršsending Christine Lagarde til AGS

2. Yet the situation is still shaky enough to warrant further efforts in the same direction

The economic upturn under way should not lead to complacency, however. The recovery is still shaky, and the down side risk factors are many. Rising unemployment, a major source of concern, will act as a drag on medium-term growth. Likewise, private investment, which has been hard-hit by the crisis, is still at an extremely low level and is unlikely to contribute much in the way of growth. Lastly, commodity price volatility is a particularly damaging source of instability. France is determined to enhance oil market transparency and to strengthen dialogue between producers and consumers; our aim is to keep oil prices within reasonable limits. We must therefore maintain our efforts to deliver on the G20’s commitments. Any premature withdrawal of stimulus would be a serious mistake. And while it is essential to start working together to prepare effective exit strategies, I must emphasize that withdrawing our policy support as of now is simply out of the question.

B. Skżrsla Alžjóša Gjaldeyrissjóšsins, inniheldur, alvarlega ašvörun.

Ég bendi mönnum į, aš hafa Ķsland ķ huga, žegar žeir lesa žetta.

The global economy has returned to positive growth following dramatic declines. However, the recovery is uneven and not yet self sustaining, particularly in advanced economies. Financial conditions have continued to improve, but are still far from normal. Despite recent momentum, the pace of recovery is likely to be sluggish, since much remains to be done to restore financial systems to health, while household balance sheet adjustment and bank deleveraging will be drags on growth. Downside risks have reduced somewhat. A key risk is that policy support is withdrawn before the recovery can achieve self-sustaining momentum, and that financial reforms are left to languish.

Meš öšrum oršum, hagvöxtur ķ išnrķkjum į žessum tķmapunkti, er algerlega hįšur į stušningi stjórnvalda viš hagkerfin, į sama tķma og erfiš skuldastaša heimila og banka, veršur sem hemill į frekari hagvöxt.

An overarching risk is that the recovery stalls. Premature exit from accommodative monetary and fiscal policies could undermine the nascent rebound, as the policyinduced rebound could be mistaken for a strong and durable recovery. Financial strains could also reemerge if the recovery falters and efforts to restore health to bank

balance sheets are not forcefully implemented. Hence, it would be important for G-20

countries to maintain policy stimulus until there are clear signs of a durable recovery,

notably in private demand, along with sustained efforts to recapitalize banks and

repair balance sheets.

Ķ ljósi žess, aš hagvöxtur sé ekki sjįlfbęr ķ išnrķkjunum, varar AGS viš žeirri augljósu hęttu, aš hann getu runniš śtķ sandinn - sérstaklega ef ašilar misskilji žróunina og dragi of fljótt śr stušningi viš hagkerfin, og sem afleišing sé hętt viš aš žį versni til muna fjįrhagsvandi rķkisstjórnanna, sérstaklega ef endurhęfing bankakerfa gangi ekki nęgilega vel.

A sustained rebound in private demand is likely to be held back by limited credit

availability, a desire by households to rebuild balance sheets, and unemployment

rising well into 2010, indicating the need for caution. Unemployment continues to

rise in many economies, and financial sectors and confidence are still fragile. The

recent rebound in GDP growth seen in some economies is largely accounted for by

policy support and a turn in the inventory cycle. The inventory cycle may still support

growth this year but would then gradually lose impetus.

Hérna, reynir AGS aš halda mönnum į Jöršinni, ž.s. framboš į lįnum sé lķklegt til aš haldast lélegt, heimili séu lķkleg til aš leggja įherslu į lękkun skulda, aukning atvinnuleysis haldi įfram langt fram į įriš 2010 a.m.k.

Forceful fiscal and monetary stimulus and financial sector support have helped ease

financial stress and played an important role in supporting activity, but may need to

be maintained for some time. One of the key lessons from experiences of similar

crises is that withdrawing policy stimulus too early can be very costly, particularly if

the financial system remains vulnerable and prone to adverse shocks. Further

advancing the process of financial restructuring and balance sheet repair (including

bank recapitalization) remains a priority to achieve a healthy financial system.

AGS įlyktar, aš stjórnvöld išnrķkjanna žurfi aš halda įfram, ašstoš sinni viš eigin hagkerfi, og geldur varhug viš, aš žeim ašgeršum sé hętt of snemma. Mikilvęgt sé einnig, aš halda įfram meš fjįrhagslega endurskipulagningu bankakerfa.

For most countries, the risks presented by keeping stimulus in place too long suggest

that adjustment is a key priority. Maintaining fiscal stimulus longer than needed has

obvious and immediate consequences for debt accumulation. In many advanced

economies, monetary policy can afford to remain accommodative for an extended

period, given subdued price pressures.

AGS telur aš išnrķkin geti framhaldiš ašstoš viš eigin hagkerfi, um allnokkra hrķš, sérstaklega ķ ljósi lįgs žrżstings į verš, sbr. ž.e. veršhjöšnun į Evrusvęšinu.

The challenges of placing fiscal policy on a sustainable path—both political and

economic—are greater than for normalizing monetary policy. The scale of fiscal

adjustment required to ensure fiscal sustainability will be large, particularly in

advanced economies. This suggests that fiscal policy changes that have long-term

effects but that do not affect the economic recovery in the short term (such as

entitlement reforms and strengthening fiscal frameworks and institutions) should be

implemented soon to enhance credibility.

AGS leggur įherslu į, aš takast žurfi į viš, langtķma söfnun skulda, hjį išnrķkjunum, til aš tryggja langtķma sjįlfbęrni skulda žeirra. Ķ žvķ skini, muni žurfa, aš standa fyrir umtalsveršum ašlögunum hagkerfa žeirra, og leggur AGS įherslu į, aš višleitni ķ žį įtt, verši hafin hiš fyrsta - meš įherslu į ašgeršir, meš virkni til lengri tķma, žannig aš ekki sé skoriš į žį skemmri tķma eyšslu, til stušninga hagkerfanna, er nś į sér staš.

Stabilizing debt ratios at their likely post-crisis levels will not be sufficient. This is

especially true for those economies facing rising pressure on public finances from key

entitlement programs and demographic change. High debt ratios would impede fiscal

flexibility and raise interest rates.

AGS, leggur enn frekari įherslu, į skuldavandann. Ekki sé nóg, aš stöšva frekari söfnun skulda, eftir aš kreppu sé lokiš, heldur sé žörf - sérstaklega fyrir rķki er standa frammi fyrir fólksfjöldažróunar vanda, ž.e. öldrušum fjölgar į kostnaš ungra og stefnir ķ fólksfękkun - aš takast į viš žį žróun meš žeim hętti, aš draga śr fyrirséšum kostnaši viš žaš fyrirséša uppihald hįs hlutfalls óvinnufęrra borgara, svo kostnašar vs. tekjustrśktśr vs. afborganir af skuldum žeirra hagkerfa, verši fyrirséš sjįlfbęr.

Eins og sést af skżrslu AGS, standa žróšušu išnrķkin frammi fyrir alveg grķšarlegum vanda, ekki sķst vegna vaxandi skulda, og žess framtķšarvanda, er mun af žeirri skuldaaukningu stafa.

II. Ég vek sérstaka athygli, į skżrslu frį Framkvęmdastjórn ESB, er ég las fyrr į įrinu, sem innihélt mjög margar įhugaveršar upplżsingar:

"Directorate General for Economic Affairs: : Quarterly Report"

Skv. žeirri spį, var gert rįš fyrir aš heildarsamdrįttur įrsins, myndi verša 4% - sem viršist ętla aš standast.

Sérstaklega bendi ég į spįna, um skulda-aukningu, į žessu įri og hinu nęsta, sem hlutfall af VLF.

2008 2009 2010

Belgium 89.6 95.7 100.9

Denmark 65.9 73.4 78.7

Ireland 43.2 61.2 79.7

Spain 39.5 50.8 62.3

France 68.0 79.7 86.0

Italy 105.8 113.0 116.1

Cyprus 49.1 47.5 47.9

Luxemburgh 14.7 16.0 16.4

Malta 64.1 67.0 68.9

Netherlands 58.2 57.0 63.1

Austria 62.5 70.4 75.2

Portugal 66.4 75.4 81.5

Slovenia 22.8 29.3 34.9

Slovakia 27.6 32.2 36.3

Finland 33.4 39.7 45.7

Euro Area 69.3 77.7 83.8

Ég tek fram, skuldir rķkissjóša er hlaupa į 100% af landsframleišslu, eša rétt undir eša yfir žvķ marki, eru mjög mikiš vandamįl žegar einnig er haft ķ huga aš öll žessi rķki, eru į leiš ķ fólksfękkun.

Spį um halla rķkissjóša sömu landa, krystallar einnig vandann, en žar sést aš skuldirnar fara hrašvaxandi. Vart žarf aš taka fram, aš ef fylgt veršur plani AGS, aš halda įfram aš eyša stórfellt žangaš til aš hagkerfin komast raunverulega af staš, žį geta rķki sem ķ dag eru meš skuldir į milli 60 - 80% af žjóšarframleišslu, nįš hinu mjög svo erfiša 100% marki.

Svo, žaš var langt ķ frį įstęšulaust fyrir AGS, aš hamra į žeirri žörf, aš koma langtķma horfum nišur į sjįlfbęrt plan, sem bendir til žess aš AGS telji nśverandi įstand ekki sjįlfbęrt žegar til lengri tķma er litiš en örfįrra įra.

2009 2010

Belgium -4.5 -6.1

Denmark -3.9 -5.9

Ireland -12.0 -15.6

EL -5.1 -5.7

Spain -8.6 -9.8

France -6.6 -7.0

Italy -4.5 -4.8

Cyprus -1.9 -2.6

Luxemburgh -1.5 -2.8

Malta -3.6 -3.2

Netherlands -3.4 -6.1

Austria -4.2 -5.3

Portugal -6.5 -6.7

Slovenia -5.5 -6.5

Slovakia -4.7 -5.4

Finland -0.8 -2.9

Euro Area -5.3 -6.5

Sķšan hefur sjįlf kreppan, valdiš hagkerfum ESB verulegum skaša. Žannig taldi Framkvęmdastjórnin, aš žaš muni draga śr hęfni hagkerfa Evrópu til hagvaxtar (growth potential) vegna aukningar į fjölda varanlega atvinnulausra og vegna žess, aš fjįrmagn muni ekki skila sér til hagvaxtar meš eins skilvirkum hętti og įšur.

Potential Growth Stuctural unemployment Investment ratio as percentage of output

2007 1,8% 8,7% 8,7%

2008 1,3% 9,0% 9,0%

2009 0,7% 9,7% 9,7%

2010 0,7% 10,2% 10,2%

Helmingun, hęfni hagkerfanna, til aš vaxa - jafnvel žó hśn sé einungis tķmabundin, er aš sjįlfsögšu alvarlegur hlutur. Žaš sem žetta žżšir, aš žó svo aš kreppan taki enda, žį muni fylgja henni, nokkur įr ķ višbót ž.s. hagvöxtur veršur skašašur, ž.e. minni en hann var fyrir kreppu.

Lķklegast er tališ "A sharp drop in potential growth in the short term……followed by a slow return to pre-crisis potential growth". Meš öšrum oršum, aš hagkerfi Evrópu, muni nį sér į endanum, af afleišingum kreppunnar, žó žaš muni taka nokkur extra įr, eftir aš hinni eiginlegu kreppu lķkur.

Ef viš sķšan bętum fyrirséšum įhrifum fólksfjöldažróunar, inn ķ pśkkiš:

"The projections show a significant reduction in the population aged 15-64 (from 2010 - 2060) …… and an increase in the number of elderly persons aged 65 or more…… leading to a doubling of the old-age dependency ratio in the euro area" - "The largest increase is expected to occur during the period 2015-40. This means that the euro area would move from having 4 persons of working-age for every person aged over 65 to a ratio of only 2 to 1. When adding the number of children to the calculation, the ratio of dependent to active is projected to rise by about 50%."

Afleišingin, veršur ekki eingöngu, aš hęfni hagkerfanna til hagvaxtar minnkar, heldur gerist žaš einnig aš kostnašur af žvķ aš halda uppi fólki, sem ekki er vinnandi, cirka tvöfaldast.

"Even without incorporating the potential negative impact of the current economic crisis, the annual average potential GDP growth rate in the euro area is projected to fall from 2.2% in the period 2007-2020, to 1.5% in the period 2021-2030 and to a meagre 1.3% in the period 2041-2060."

Framkvęmdastjórnin, varar žó viš, aš žó hśn į žessum tķmapunkti telji lķklegra en ekki, aš hagkerfi Evrópu nįi aftur žeirri hęfni til hagvaxtar, sem žau höfšu fyrir kreppu, įšur en geta hagkerfanna til hagvaxtar fer aš skreppa saman vegna įhrifa fólksfjöldažróunar, žį sé žaš alveg hugsanleg aš minnkun hęfni til hagvaxtar af völdum kreppunnar, muni reynast varanleg, ž.e. "Risks of a permanent downshift in potential growth should not be played down" sem žį myndi mjög flękja mįlin fyrir rķkjum Evrópu, ķ framtķšinni er kemur aš žvķ aš takast į viš vandann, sem fólksfjöldažróun mun alveg fyrirséš skapa. Į žessum tķmapunkti, sé žaš einfaldlega ekki vitaš, hvor śtkoman verši reyndin.

Hrollvekjandi vandi, sem Evrópurķkin, standa frammi fyrir.

III. Skošum Bandarķkin, nįnar

Skv. Frétt Bloomberg:

"President Barack Obama in February signed into law a $787 billion stimulus package,,,The stimulus will likely add up to 3 percentage points to growth in July through September, the Obama administration said yesterday in its first quarterly report to lawmakers in Washington on the economic impact of the program,,,The anticipated expansion won’t be enough to prevent the unemployment rate from reaching 10 percent by the end of this year for the first time since 1983, the latest survey showed."

"The economy will expand at a 2.9 percent annual rate in July through September, according to the median of 61 estimates in a monthly Bloomberg News survey,,,The economy will grow 2.4 percent next year, followed by a 2.9 percent expansion in 2011, according to the median forecast in the Bloomberg survey, taken from Sept. 3 to Sept. 10. The forecasts are little changed from last month’s estimates."

"The slowdown in consumer spending, which comprises about 70 percent of the economy, will coincide with the holiday shopping season, when many stores expect to reap half of their annual revenue,,,Americans are borrowing less as banks and credit-card companies tighten lending standards. Consumer credit fell by 10 percent at an annual rate in July to $2.5 trillion, according to a Federal Reserve report this week. The $21.6 billion drop was the sixth consecutive decrease, making it the longest series of declines since 1991.,,,"Consumer spending remained soft in most districts,” the Fed said two days ago in its Beige Book business survey, published two weeks before officials meet to set monetary policy.,,,"Manufacturing showed “modest improvements” in most regions, the Fed said. Companies were “cautiously optimistic,” with New York among three districts reporting that contacts “expect modest growth later this year or early 2010.”"

Įstandiš, viršist svipaš og ķ Evrópu, ž.e. enn vaxandi atvinnuleysi, eyšsla almennings ķ lęgš žar einnig og sś lęgš er einnig žar lķkleg til aš halda įfram vegna erfišrar skuldastöšu heimila; sem er alvarlegt, fyrir Bandarķkin, vegna žess aš eyšsla almennings er hvorki meira né meira en 70% af hagkerfinu. Svo, žaš mį einnig fullyrša, aš žaš séu einkum ašgeršir stjórnvalda, sem séu aš famkalla hinn męlda hagvöxt, svo alveg eins og ķ Evrópu er full įstęša til aš setja spurningamerki viš žaš, hversu raunverulegur sį hagvöxtur er, žvķ ljóst viršist aš hann hętti um leiš og eyšsla stjórnvalda hęttir.

Munurinn į Evrópu og Bandarķkjunum, liggur helst ķ betri langtķmahorfum, vegna hagstęšari fólksfjöldažróunar, sem ķ lengra samhengi ętti aš tryggja Bandarķkjunum hagstęšari efnahagsframvindu og žį um leiš, betri möguleika til aš vinna sig śr skuldum.

En nęstu įrin, viršist fullljóst, aš alveg eins og ķ Evrópu, veršur ķ reynd til stašar įframhaldandi kreppa.

III. Gagnrżni:

Ķmsir, svokallašir - svartsżnismenn - hafa einmitt dregiš ķ efa, žennan "hagvöxt". Sem dęmi, įgęt grein er ég fann:

The Mirage of Economic Recovery

",,,any stimulus is a high-octane boost and a temporary measure. They are designed to kick-start stalled economies, not to fuel sustained economic growth. Hence the current growth seen in some nations are the inflated results of stimulus measures achieving their intended effect to be temporary.,,,Dana Saporta, an economist at Stone & McCarthy Research in Skillman, New Jersey confirmed this: "Much of the strength in theUS economy is due to temporary factors such as fiscal stimulus initiatives like the home- buyers credit." In fact the leg up provided by governments around the world shows the importance of government aid to the emerging economic recovery, when this is removed - which eventually governments will have to as they cannot continue with expensive stimulus plans, it is very much possible that Western economies will fall into recession again.",,,,"The stimulus packages have driven artificial growth, once Western states remove the leg up they have provided we will need to see if the free market can function on its own. With the busiest shopping season of the year approaching - Christmas, the coming quarter will provide a good gauge of ‘unstimulated' consumer activity. However with unemployment at its highest, national production at best premature and debt still very high this quarter's turnaround is in no small part due to government stimulus measures, and is therefore most likely artificially inflated and not sustainable.""The leg up provided by the Capitalist world in no way dealt with the underlying economic problems of unsustainable growth, debt driven spending, casino finance and bubble economies. What such stimulus packages have done is kept Capitalist economies afloat when unemployment, repossessions and bankruptcies have all increased. So whilst statistically Capitalist economies maybe coming out of recession the reality on the ground is much different. Socialist intervention by Capitalist governments have for the moment halted any economic collapse, however once all the temporary initiatives are removed from the free market it is highly unlikely the market will stand on its own feet. Hence the world economy in reality is in the same position it was a year ago."

"The conditions in the world economy have stopped worsening, however unemployment remains high and consumer spending is still low to sustain any economic recovery. At best the current quarter growth seen in some of the world's major economies is premature, the underlying economic fundamentals remain absent. Hence economic recovery currently is in reality just a mirage."

Ég verš eiginlega aš segja, aš ég er 100% sammįla žessu mati, ž.e. aš kreppan ķ hagkerfum Evrópu og ķ Bandarķkjunum, sé langt ķ frį bśin. Stušningur hins opinbera, hafi ekki veriš til einskis, žvķ hann hafi komiš ķ veg fyrir aš hruniš yrši enn alvarlegra. En, flest bendi til, aš viš taki langvarandi stöšnun, ž.e. vart męlanlegur hagvöxtur upp ķ lįgar tölur, t.d. milli 0 - 1,5% og žaš nęstu įrin. Ef til vill, smįbatnandi, eftir žvķ sem vinnst į skuldum, žannig aš eftir einhver įr, gęti hagvöxtur komist į biliš milli 1 og 2%. Meš öšrum oršum, aš viš séum aš tala um tķndan įratug.

Sķšan önnur grein, og nś śr NewsWeek:

"For the past several months, investors have been acting like it's 1999, the first year when the Dow crossed 10,000, and stocks took off in complete disregard for reality. Yet the atmosphere then and now couldn't be more different. Back then, stocks were frothier than real businesses, no doubt. But today, American job prospects are the worst in a generation, many state governments are near bankruptcy, consumer credit has all but dried up in the developed world--and global investors see all this as a good sign? It's tough to find an asset class that isn't up, often way up: since the March lows, the S&P has risen by 58 percent; the NASDAQ is up 67 percent. Emerging markets (as measured by the MSCI index) have soared 95 percent. Commodities of all kinds are rising, with crude oil up 132 percent from its February lows and gold hovering around record highs.",,,""We've just gotten very speculative in our behavior, and it's a change that will likely last. I'm inclined to say that we're seeing a new bubble," says Shiller.",,,"Or, more accurately, an echo bubble.",,,""Too many investors are treating the financial crisis as though it were a flesh wound," notes PIMCO CEO Mohamed El-Erian. "It's not: the system has been shaken not at the periphery but at the core," he adds, the core being the U.S. financial system.",,,"The markets are on a "sugar high," he says, and are trading at levels that assume the U.S. recovery will continue unabated, and GDP growth will be in excess of 3 percent. Unfortunately, he adds, that fails to recognize that the recovery "reflects temporary and reversible factors," like the huge stimulus package and inventory rebuilding, rather than a healthy return of private-sector employment and investment.",,,"Yet the craziness is back, following the familiar pattern of echo bubbles, which are now well documented both in the historical record and in economic lab experiments.",,,"If there is any bubble truism to remember, perhaps it's this: the faster they rise, the harder they fall."

Žetta tekur einmitt į žvķ sem ég hef veriš aš undrast yfir, undanfariš, en ž.e. einmitt hin grķšarlega hękkun į hlutabréfamörköšum, langt umfram ž.s. sį litli hagvöxtur er męlist, manni finnst, ętti aš gefa grundvöll fyrir - sbr. NASDAQ upp 67% og mešaltali 37% ķ Evrópu. Į sama tķma, er męldur hagvöxtur, einungis milli 2 og 3% ķ Bandarķkjunum og 0,2% aš mešaltali ķ Evrópusambandinu. Ķ bįšum tilvikum, hęgt aš fullskżra žann hagvöxt, meš stušningašgeršum stjórnvalda, viš eigin hagkerfi.

Ég, held aš žaš geti hreinlega ekki veriš į žvķ nokkur vafi, aš greinarhöfundur hafi rétt fyrir sér, ž.e. aš um slķka "skugga-bólu" sé aš ręša, žannig aš verš į hlutabréfamörköšum hljóti óhjįkvęmilega, aš gefa verulega eftir į nż - sennilega einhverntķma į nęsta įri, er kemur betur ķ ljós hver er raunveruleikinn į bakviš žann męlda hagvöxt, er viršist vera til stašar.

IV. Nišurstaša

Skošum fyrst, töflu sem kemur fram ķ skżrslu AGS, er inniheldur spį um hagvöxt fyrir heiminn allann, į nęsta įri og śt žetta įr. Greinilegt er aš Kķna, Indland og Indónesķa, skera sig śr - algerlega. Einnig er greinilegt, aš išnrķkin eru ekki kominn śr kreppu, į nęsta įri. En, ž.e. aušveld įlyktun ķ ljósi mjög lélegs hagvaxtar žegar haft er ķ huga, aš rķkisstjórnir eru aš gera allt hvaš žęr geta, til aš efla atvinnulķfiš. Męldur hagvöxtur hjį žeim, sennilega fullśtskżršur meš ašgeršum stjórnvalda.

2009 2010

World output -1.1 3.1

Advanced economies -3.4 1.3

Euro area -4.2 0.3

Emerging and developing economies 1.7 5.1

G-20 -1.0 3.3

Argentina -2.5 1.5

Australia 0.7 2.0

Brazil -0.7 3.5

Canada -2.5 2.1

China 8.5 9.0

France -2.4 0.9

Germany -5.3 0.3

India 5.4 6.4

Indonesia 4.0 4.8

Italy -5.1 0.2

Japan -5.4 1.7

Korea -1.0 3.6

Mexico -7.3 3.3

Russia -7.5 1.5

Saudi Arabia -0.9 4.0

South Africa -2.2 1.7

Turkey -6.5 3.7

United Kingdom -4.4 0.9

United States -2.7 1.5

European Union -4.2 0.5

Hvenęr komast išnrķkin upp śr kreppunni? Ljóst er, aš framhaldiš veršur erfitt, og žyrnum strįš.

Gjalda ber įkvešinn varhug, viš tölum um hagvöxt ķ Kķna, žvķ žar er talin vera "bóla" til stašar. En, kķnv. stjórnvöld - eins og önnur stjörnvöld vķša - hafa brugšist hressilega viš. Ķ tilviki Kķna, ž.s. kķnv. stjórnvöld enn eiga helstu bankana, var žeim fyrirskipaš aš lįna villķ vekk.

"Most worrisome is China, where the world's largest stimulus package and $1 trillion in new government lending defines "frothy." Brazil and Russia are spiking in part because they are seen as plays on China's hunger for commodities."

Žaš er tališ fullvķst af erlendum hagspekingum, aš žaš sé nś hśsnęšisbóla ķ Shanghai og ķ Peking, sem sé drifin af žessum ódżru lįnum. Ég reikna žó meš žvķ, aš kķnv. stjórnvöldum sé fullkunnugt, um žį hęttu, sem af žessu getur stafaš, svo örskömmu eftir hśsnęšisbóluna į Vesturlöndum, ž.e. "Boom - Crash". En, kķnv. stjv. eru aš reyna, aš framkalla meiri eyšslu, į mešal almennings, til aš bera uppi hagkerfiš, eftir aš śtflutningur til vesturlanda, hefur skroppiš verulega saman. Einnig, er vert aš hafa ķ huga, aš kķnv. fjölskyldur eru ekki enn almennt djśpt sokknar ķ skuldaklafa, en žvert į móti er sparnašur almennings enn mikill ķ hlutfalli viš eyšslu. Svo, mķn tilfinning er aš Kķnverjar, komist upp meš žetta - en žó, aš Kķna muni ekki takast, aš višhalda alveg eins miklum hagvexti nęstu įr, og žeir hafa gert sķšustu 20. En, žaš žķšir ekki endilega, aš Kķna sé ekki aš taka yfir, žvķ žaš hefur einnig hęgt į Vesturlöndum, og žaš svo um munar.

En hvaš meš Ķsland, ķ žessu samhengi?

Viš erum meš allt žaš slęma, sem Evrópa og Bandarķkin hafa, nema ķ enn meira męli - fyrir utan, aš ekki stefnir ķ fólksfękkun hjį okkur, svo žar erum viš į sama bįti og Bandarķkin.

- Skuldir almennings, eru ef eitthvaš er enn meiri, 2.falt meiri en ķ Bandarķkjunum, aš mér skilst.

- Skuldir rķkisins, eru aš hlutfalli meiri en ķ nokkru landi ķ Evrópu, og miklu meiri heldur en ķ Bandarķkjunum.

- Skv. skżrslu AGS, eru 60% fyrirtękja, meš skuldastöšu sem ekki er sjįlfbęr.

- Stjv. og Sešlabanki višurkenna, aš 10% heimila bśi viš ósjįlfbęra skuldastöšu, og einnig aš önnur 10% lķkleg til aš lenda ķ žeirri stöšu.

- Mörg sveitarfélög, eru ekki sķšur į kśpunni en rķkiš. Sama um opinber fyrirtęki, sbr. Orkuveituna.

"No stimulus package here":

- Hér er veriš aš hękka skatta, en skattar hafa m.a. žau įhrif, aš minnka umsvif hagkerfisins, žvķ skattar minnka žaš fjįrmagn er žeir hafa handa į milli sem eru skattlagšir, og žvķ žaš fjįrmagn sem žeir ašilar hafa til rįšstöfunar, til allra hluta.

- Hér er einnig veriš aš skera nišur śtgjöld rķkisins, en slķk ašgerš er einnig samdrįttaraukandi, žvķ ef rķkiš dregur śr śtgjöldum, fękkar störfum į žess vegum, žį annars vegar kaupir žaš minni vinnu af atvinnulķfinu og hins vegar žį fara fyrrum starfsmenn rķkisins į atvinnuleysisbętur. Hvor tveggja įhrifin, minnka efnahags-umsvif.

- Minnkun umsvifa hagkerfisins, dregur śr tekjum rķkisins af veltu-sköttum. Afleišing žess veršur óhjįkvęmilega, aš hiš minnsta, aš hluti tekjuaukningar rķkisins, ķ formi nišurskuršar og skattahękkana, mun tapast śt um hinn vasann.

- Ekki mį heldur gleyma, aš mun hęrra vaxtastig er gerist bęši ķ Evrópu og Bandarķkjunum, virkar einnig sem öflugur sjįlfstęšur hemill į okkar hagkerfi, samverkandi meš öllum hinum hemlunum.

Tek fram aš ég er ekki endilega aš skamma rķkisstjórnina, einfaldlega aš benda į stašreyndir og velta fyrir mér afleišingum žeirra stašreynda.

Įbendingin er sś, aš ķ ljósi rekakkeranna į okkar hagkerfi, öll samverkandi, ž.e.; skuldir fyrirtękja sem er verri en annars stašar, skuldir almennings sem einnig eru verri en annars stašar, skuldir rķkis og hins opinbera sem einnig eru verri en annars stašar, skattahękkanir ķ staš skattalękkana, nišurskuršur hjį rķkinu og hjį hinu opinbera ķ staš eyšslu-pakka, og svo ofan į žaš mun hęrra vaxtastig en gerist annars stašar - - og, sķšan kreppa og heimskreppa. Žį ętti aš vera krystalklįrt, hve brjįlaš ž.e. aš halda žvķ fram, aš hér verši e-h verulegur hagvöxtur į nęstunni.

Ž.e. algerlega fįrįnlegt aš halda žvķ fram, aš hérlendis geti veriš hęrri hagvöxtur, en ķ grannlöndum okkar, žegar fullljóst er aš allar forsendur benda - žvert į móti - til lęgri.

Ég hef įšur < Snillingarnir ķ Sešló > sżnt fram į, aš Sešlabankinn stórlega vanmetur neikvęšu įhrifin af vaxtastefnu sinni, į lķklega framvindu hagkerfisins.

Nżjasta hefti Peningamįla

"Horfur er į aš samdrįttur landsframleišslu verši nokkru minni į

žessu įri en spįš var ķ įgśst en svipašur į nęsta įri. Hagvöxtur įriš

2011 veršur hins vegar meiri og eru horfur į allnokkrum hagvexti

įriš 2012. Batinn er talinn hefjast į fyrsta fjóršungi nęsta įrs, žegar

įrstķšarleišréttur įrsfjóršungslegur hagvöxtur veršur jįkvęšur į nż.

Aš sama skapi er śtlit fyrir aš atvinnuleysi verši minna en spįš var ķ

įgśst. Žaš mun žó halda įfram aš aukast fram į nęsta įr. Nś er tališ

aš atvinnuleysi nįi hįmarki ķ rśmlega 10% snemma į nęsta įri, sem

er u.ž.b. einni prósentu minna en ķ sķšustu spį."

En, žvert į móti bendir fįtt, eša nokkuš, til žess aš hagvöxtur hefjist į nęsta įri, hvaš žį į fyrri hluta įrs, eins og Sešlabankinn gerir enn rįš fyrir, ķ sinni kolbrjįlaš vitlausu spį. Sešlabankinn, viršist vikilega, vera staddur śti į hól.

Takiš eftir, spį AGS, 2010; Bandarķkin 1,5% og Evrópa 0,5%. Į sama tķma, erum viš aš gera allt öfugt. Samt, halda bęši stjörnvöld og Sešlabanki viš sinn keyp, žaš aš į nęsta įri fari allt af staš. Svo dirfast menn, aš halda žvķ fram, aš viš séum meš bölsżni.

Kv.

16.11.2009 | 12:34

Aflandskrónur ónothęfar!

Eins og kemur fram ķ Morgunblašinu ķ dag:

"Samkvęmt tilmęlum Sešlabanka Ķslands er nś óheimilt aš flytja krónur af erlendum bankareikningum į bankareikninga ķslenskra bankastofnana."

Kostur:

Ašgeršin viršist beinast gegn svoköllušum "aflandsvišskiptum" ž.s. ašilar hafa haft ašgang aš krónum, į lęgra verši en Sešlabanki Ķslands, hefur bošiš žęr į. Viršist einnig vera, aš stakir ašilar hafi komiš fram, sem hafi bošiš slķkar "aflandskrónur" į svörtum markaši hérlendis.

Hérna, er komiš til klassķskt vandamįl viš gjaldeyrishöft, ž.e. eftir žvķ sem žau standa lengur, lęra ašilar betur og betur og betur, į aš hagnżta sér žęr óhjįkvęmilegu glufur sem žarf aš hafa til stašar, til hagręšis fyrir atvinnulķfiš.

Sešlabankinn viršist telja, aš žessar nżju ašgeršir séu žegar, aš skila įrangri.

Galli:

Krónur į aflandsmarkaši, verša nįnast veršlausar. Žaš getur haft mjög neikvęšar afleišingar til lengri tķma litiš, en hafa ber ķ huga aš Sešlabankinn talaši fyrir ekki svo löngu sķšan, um aš verš į aflandsmarkaši og innlendum vęru aš nįlgast. Nś, hefur Sešlabankinn ķ reynd, skotiš žennan aflandsmarkaš į kaf. Žar meš, er engin leiš, ekki nokkur, aš hafa višskipti meš ķslensku krónuna, erlendis.

Nś veršur žaš vęntanlega raunverulega satt, aš enginn verši til ķ aš veita žeim mótttöku. En, til žess aš ašilar séu til ķ slķkt, veršur aš vera hęgt aš koma žeim krónum ķ verš.

Ef til vill, mun Sešlabankinn bjóša upp į, aš taka viš žessum krónum, gegn gjaldeyri. En, sś ašgerš er ekki endilega mikil bragabót, žvķ ķ žvķ tilviki, mišaš viš aš žaš įstand sem Sešló hefur sett į višhaldist, tęmist erlendur markašur af krónum.

Nišurstaša:

Žessar nżju ašgeršir viršast fęra okkur fjęr žvķ įstandi, aš hęgt verši aš gera krónuna gjaldgenga į nż.

En, stóra įstęša žess, aš hśn er žaš ekki, eru einmitt gjaldeyrishöftin. En, ašilar erlendis vita fullvel aš veršgildi krónunnar hérlendis, er haldiš uppi aš Sešlabanka og er hęrra, en žaš veršgildi er myndi vera til stašar, ef gjaldeyrishöft vęru afnumin.

Ef viš vęrum til ķ aš sętta okkur viš veršfall krrónunnar, į mešan žaš fé sem śt vill er aš streyma śr landi, žį mun hśn eftir žaš nį markašs gengi. En, į mešan žaš fé er aš streyma śr landi, er gengiš lķklegt til aš undirskjóta žaš raunhęfa markašsgengi, um einhverja hrķš. En, hśn ętti žó sķķšan aš nį sér frekar fljótlega, upp ķ žaš gengi.

Ekki treysti ég mér, til aš segja hvaš žaš markašs gengi mun vera, en mķn tilfinning segir mér aš žaš sé eitthvaš lęgra en gengiš er ķ dag. En, ž.s. framleišsla og śtflutningur er enn til stašar hérlendis, žį veršur žaš markašsgengi er kemst į, einmitt į grundvelli žeirrar veršmętamyndunar.

Ž.s. sś veršmętasköpun, veršur aš teljast umtalsverš, ž.e. fiskśtflutningur, įlśtflutningur og feršamennska; žį erum viš ekki aš tala um aš krónan, fari nišur ķ einhverskonar śtlralįgt veršmęti, heldur reikna ég meš žvķ, aš žaš markašsveršmęti er kęmist į, sé einhvers stašar nįlęgt žvķ gengi er krónan hefur ķ dag, ž.e. eitthvaš lęgra en ekki mikiš lęgra.

Ef, žeir sem lesa žetta, hafa žį sömu tilfinningu, žį er žaš ekki svo ķkja įhęttusamt, aš hleypa krónunni lausri, ž.s. žó gengi krónunnar myndi lękka tķmabundiš ef til vill um 30 - 40%, žį myndi hśn nį sér aš miklu leiti śr žeirri dķfu fljótlega eftir žaš, og stašnęmast t.d. ķ gengi er vęri 10 - 15% lęgra en ķ dag.

Žannig, yršu žeir sem skulda ķ erlendri mynnt, ekki fyrir alvarlegum nżjum bśsifjum. Varšandi hina verštryggšu krónu, žį er hęgt tķmabundiš aš taka lįnskjaravķsitöluna śr sambandi, til aš koma ķ veg fyrir aš öll verštryggš lįn hękki. Hęgt vęri svo, aš setja hana į aftur nokkrum mįnušum sķšar, ef vilji vęri til žess aš setja hana į, į nżjan leik.

Ef, ž.s. viš myndum svo gręša eftir žetta, vęri aš vera laus viš gjaldeyrishöftin og žar meš, aš krónan vęri oršin gjaldgeng į nż, alls stašar.

Kv.

8.11.2009 | 20:47

Snillingarnir ķ Sešló

Ég tók andköf, af hreinni forundran, er ég las, nżśtgefinn Hagvķsi Sešló. En žaš viršist sem aš, starfsmenn Sešló, séu bśnir aš skilgreina hiš hįa vaxtastig hérlendis ķ burtu, meš skemmtilegri leikléttu aš tala um raunvaxtastig, ž.e. draga verbólgu frį nśverandi vöxtum Sešlabankans:

Ašhaldsstig peningastefnunnar hamlar efnahagsbata minna en ętla mętti

Žótt viš nśverandi ašstęšur hafi innlįnsvextir Sešlabankans mest įhrif į skammtķmavexti į markaši og hjį innlįnsstofnunum og žeir vextir séu mun lęgri en vešlįnavextir bankans eru nafnvextir eftir sem įšur nokkuš hįir. Ašhald peningastefnunnar žarf hins vegar fyrst og fremst aš meta meš hlišsjón af raunvöxtum, ž.e. nafnvöxtum aš frįdregnum veršbólguvęntingum.

Tafl a I-1

Innlįnsvextir Sešlabankans 9.5

Ašhaldsstig peningastefnunnar m.v.

12 mįn. veršbólgu nśna -0.2

3 mįn. įrshraša įrstķšarleišréttrar veršbólgu 0.2

Veršbólguspį Sešlabankans1 2.5

Veršbólguvęntingar fyrirtękja yfi r nęsta įr 5.5

Veršbólguvęntingar heimila yfi r nęsta įr -0.5

Veršbólguvęntingar į fjįrmįlamarkaši til eins įrs2 4.5

Tafla I-1 sżnir mat į raunvöxtum mišaš viš mismunandi mat į veršbólguhorfum til nęsta įrs. Eins og sjį mį er matiš mismunandi eftir žvķ viš hvaša męlikvarša į veršbólguvęntingar er notaš. Žaš endurspeglar óvissu sem jafnan rķkir um veršbólguhorfur. Af žeim sökum er einnig algengt aš meta raunvexti mišaš viš nśverandi veršbólgustig, eins og einnig er gert ķ töflunni. Į žessa ólķku męlikvarša eru raunvextir allt frį žvķ aš vera um 0% upp ķ žaš aš vera rśmlega 5%. Sé tekiš mešaltal allra žessara męlikvarša, fįst raunvextir sem nema 2%. Žaš eru svipašir raunvextir og t.d. ķ Austur-Evrópu og Sušur-Amerķku og lęgri en žeir eru aš mešaltali ķ Asķu. Žannig eru raunstżrivextir t.d. rśmlega 4% ķ Brasilķu, um 2% ķ Tyrklandi og Ungverjalandi og u.ž.b. 1% ķ Nżja-Sjįlandi og Sušur-Afrķku, en žessi lönd hafa oft veriš borin saman viš Ķsland.

- Veršur aš gera greinarmun į veršbólgu og veršbólgu. Hérna tala sešlabanka-menn, įn žess aš fram komi, aš veršbólga sś sem nś er fyrir hendi, stafar einungis af žvķ aš krónan hefur veriš aš falla. Meš öšrum oršum, veršbólgan kemur öll utan frį. Hérlendis, er engan veršbólgužrżsting aš finna, sem į uppruna sinn ķ sjįlfu innanlands hagkerfinu.

- Ķsland, er dvergrķki og slķk hagkerfi, hafa įkvešna sérstöšu; ž.e. mjög hįtt hlutfall ašfanga og annars varnings, er innfluttur. Slķk hagkerfi eru žvķ mjög viškvęm fyrir gengissveiflum. Skv. fręšunum, er hęgt aš lįgmarka gengissveiflur, meš žvķ aš višhalda lįgu vaxtastigi, mešan uppgangur er ķ hagkerfinu; en į móti, aš višhalda hįu vaxtastigi mešan efnahags kreppa varir. Gallinn er sį, aš žetta hįmarkar einnig hagsveifluna. Žetta viršist vera ž.s. Sešló er aš gera, ž.e. aš leitast til viš aš örva gengiš en meš žeim tilkostnaši, aš kreppan innanlands er hįmörkuš. En, žetta gengur ekki upp, ž.s. aš sjįlft hrun hagkerfisins er į sér žį staš, hefur sjįlfstęš įhrif til aš draga śr veršgildi gjaldmišilsins. Eins og sést af atburšarįs žeirri sem viš höfum veriš aš ganga ķ gegnum, eru žau įhrif sterkari į vogarskįlunum. Žannig, passa fręšin aš žvķ er viršist ekki viš raunheiminn.

- Ž.s. ég segi, er aš viš veršum žess ķ staš, aš taka miš af stöšu hagkerfisins, ž.e. lįgmarka hagsveifluna. Žaš felur ķ sér žörf fyrir lįga vexti - skķtt meš tal žeirra um raunvexti. Žį į ég viš, aš ef hagkerfiš vęri stęrra, žį vęri hér veršhjöšnun en ekki męld veršbólga. Takandi miš af stöšu hagkerfisins, žį liggi žar meš fyrir, aš žar sé engan veršbólgužrżsting aš finna. Mķn įlyktun sé, aš hęgt sé aš leiša žessa veršbólgu hjį sér, einmitt vegna žess, aš hśn sé ekki til kominn vegna eftirspurnaržrżstings, innan aš frį hagkerfinu. Žaš muni ekki leiša til enn alvarlegri veršbólgu, eins og fręšimenn viršast óttast, einmitt vegna žess aš meš lęgri vöxtum muni draga śr samdrętti, og einmitt žaš muni hafa žau įhrif, aš auka tiltrś į gjaldmišlinum.

Nżjasta hefti Peningamįla

"Af ofangreindu mį draga žį įlyktun aš skammtķmaraunvextirséu žrįtt fyrir allt tiltölulega lįgir og lķklega lęgri en sem nemur hlutlausumraunvöxtum. Žaš er aušvitaš ešlilegt mišaš viš nśverandi efnahagsašstęšur aš skammtķmaraunvextir séu töluvert lęgri en slķkir hlutlausir vextir vegna žess mikla slaka sem er ķ žjóšarbśskapnum, en hann dregur verulega śr hęttu į žrįlįtri veršbólgu. Ef ekki kęmi til žaš tillit sem peningastefnan hefur žurft aš taka til lįgs gengis krónunnar žį vęru žessir vextir lęgri. Til žess aš leggja mat į hęttu į neikvęšum įhrifum lįgra vaxta į gengi krónunnar er einnig gagnlegt aš horfa til skammtķmavaxtamunar viš śtlönd. Hann hefur minnkaš verulega žaš sem af er žessu įri og er nś u.ž.b. 8 prósentur. Aš teknu tilliti til įhęttuįlags sem enn er krafist į fjįreignir ķ ķslenskum krónum telst žetta ekki sérlega mikill vaxtamunur...Fjįrmagnshöftin auka hins vegar lķkurnar į žvķ aš žessi vaxtamunur dugi. Vęru žau ekki til stašar er lķklegt aš vaxta munurinn žyrfti aš vera enn meiri."

- En ef Sešló hefur rétt fyrir sér, žį er vaxtastefnan hér į landi, ofur ešlilegu og ķ reynd vextir ekkert hęrri en gengur og gerist annars stašar. En, ég bendi į, aš žetta mat tekur ekkert tillit til įstands hagkerfisins, heldur einungis tillit til męldrar veršbólgu, og er byggt į žeirri skošun, aš žaš verši aš berja alla veršbólgu nišur, meš vöxtum - burtséš frį žvķ, af hvaša tagi sś veršbólga er.

- Ef Sešló hefur rangt fyrir sér, meš žvķ aš einblķna į veršbólgutölur, hafandi ķ huga aš veršbólgan sem nś er, stafar ekki af spennu ķ ķsl. hagkerfinu - annars vegar- og - hins vegar - aš žś getur ekki barķš slķka veršbólgu nišur meš vöxtum, nema žį ašeins aš vextir skili sér ķ veršhękkun krónunnar; žį er eitt öruggt, aš Sešló stórlega vanmetur neikvęš efnahagsleg įhrif vaxtastefnu sinnar, sem vęntanlega einnig žķšir, aš nżśtgefin spį Sešló um efnahagsframvindu, er sennilega of bjartsżn.

Stjórna vextir gengi krónunnar?

- Eins og ég hef įšur śtskżrt, hefur gengi gjaldmišils tengingu viš stöšu hagkerfisins, er stendur į bak viš žann gjaldmišil. Aftur į móti, viršist rķkjandi hugmyndafręši innan Sešlabankans vera sś, aš žegar gjaldmišill hafi svokallaš markašsgengi, ž.e. gengiš rįšist af veršmyndun į markaši, žį rįši vaxtastigiš mestu um žaš kaup/sölu-gengi.

- Ef gjaldmišillinn, eru hlutabréf fyrirtękisins Ķsland, žį eru vextirnir renturnar af žeim hlutabréfum.

- Nś, ef ž.e. rétt aš vextirnir hafi mest aš segja, um aš įkvarša veršgildi gjaldmišla į frjįlsum gjaldeyrismarkaši, žį er žaš hiš sama og segja, aš rentur/aršur "dividents" af hlutafé, rįši mestu um gengi žeirra bréfa. Ķ mķn eyru, hljómar žetta mjög ósennilegt.

- Mitt svar, er aš um gengi gjaldmišla, hljóti sjįlfar rekstrarlegar forsendur hins undirliggjandi hagkerfis, aš spila mesta rullu. Ég er alls ekki aš segja, aš vextirnir hafi ekki įhrif. En, ž.s. ég er aš segja, aš įhrif žeirra, geti ekki veriš yfirsterkari sameiginlegum įhrifum žess, aš allar efnahagslegar forsendur, séu neikvęšar. Varšandi verš hlutabréfa, žį er žetta hiš sama og aš segja, aš um verš hlutabréfa hljóti aš rįša mestu, rekstrarlegar forsendur žess fyrirtękis, sem hlutabréfin eru gefin śt į. Sannarlega, hafi rentur/aršur einhver įhrif, en hann geti ekki vegiš žyngra en hinar meginforsendurnar samanlagt.

- Ef žetta er skki svo, ętti aš vera fręšilega hęgt, aš reka mjög veršmętann gjaldmišil meš alls ekkert hagkerfi į bakviš, eša žį selja veršmęt hlutafé śt į engan rekstur. Reyndar hefur slķkt stundum įtt sér staš, į hlutabréfamörkušum. En, slķk višskipti hafa alltaf komiš ķ ljós į endanum, aš voru loftbóluvišskipti - eša "skam".

Ef viš erum sammįla žvķ, aš Sešló hafi rangt fyrir sér!

- Žį er vaxtastefnan ekki aš styšja viš gjaldmišilinn, eins og Sešló heldur fram, ž.s. neikvęš staša žjóšarbśsins, hafi meiri įhrif į stöšu krónunnar, heldur en vextirnir einir sér. Reyndar, held ég žvķ fram, aš viš nśverandi įstand - ķ ljósi samdrįttaraukandi įhrifa vaxtanna į hagkerfiš - aš į mešan hagkerfiš bżr viš samdrįtt į öllum vķgstöšvum, séu neikvęš įhrif vaxtanna į gengiš meiri heldur en hugsanleg jįkvęš įhrif žeirra.

- Ef ž.e. svo, žį eru vextirnir eingöngu kostnašur fyrir hagkerfiš, ž.e. meš žvķ aš hękka afborganir af lįnum allra žeirra er skulda ķ krónum, žį leiša žeir til žess aš allir žeir ašilar hafa minna fé handa į milli til allra hluta. Žetta eykur atvinnuleysi og dregur śr fjįrfestingum; og aš auki, fjölgar žeim sem verša gjaldžrota. Viš žetta mį bęta, aš of mikiš fé er aš safnast į innlįnsreikninga, sennilega vegna žess aš vextirnir gera śtlįn of dżr, svo bankarnir eru ekki aš safna śtlįnum į móti žeim innlįnum, sem hlķtur aš vera einn af orsakažįttum nśverandi hallarekstrar žeirra. Ef žetta er ekki nóg, žį eykst einnig įhętta bankana, vegna fjölgunar gjaldžrota, sem eykur afskriftir žeirra umfram ž.s. žęr žyrftu aš vera ella.

- Meš öšrum oršum, vaxtastefnan er hreinlega eins og rekakkeri, sem hęgir į öllu, įn žess aš skila nokkru jįkvęšu į móti.

Nišurstaša