Bloggfęrslur mįnašarins, mars 2012

Financial Times segir ķ dag föstudag 9/3, aš 85,8% einkaašila hafi samžykkt skuldabréfaskipti viš grķsk stjörnvöld, sem dugi til aš dęmiš gangi upp.

Grķsk stjv. ętla samt aš skella "Collective Action Clause" į rest, til aš hķfa žįtttöku upp ķ 95,7%.

Žessi "CAC" klįsśla er sett eftir į, skv. lögum sem nżveriš voru sett ķ Grikklandi, sem heimilar grķskum stjv. aš breyta įkvęšum skuldabréfa sem gefin eru śt skv. grķskum lögum, tja - eftir į.

Žaš sjįlfsagt į eftir aš skapa įhugaverša syrpu af dómsmįlum gagnvart grķska rķkinu.

En ég gķska į aš grķskum stjv. sé ķ dag sama, žau hafa veriš aš lifa fyrir hverja viku ķ senn undanfariš - žetta viršist allt snśast um skammtķmareddingar.

En sś tortryggni sem žessi mešferš mun sį mešal einka-ašila, žaš į sjįlfsagt eftir aš hefna sķn.

Tja, žeir hljóta aš óttast aš fį sambęrilega mešferš um skuldir Portśgals.

Sjįlfsagt af žessa völdum, verša žeir extra hvekktir ef neikvęšar efnahagsfréttir halda įfram aš berast vegna Ķtalķu og Spįnar.

Žeirra traust į evópskum stjv. og stofnunum ESB veršur brothętt ķ kjölfariš - grunar mig.

Bešiš er žó eftir "ISDA - International Swaps and Derivatives Association" sem įkvešur, hvort notkun grķskra stjv. į "CAC" munu žķšir aš svokallašur "credit event" hefur įtt sér staš, žannig aš ISDA śrskurši aš greiša beri śt skuldatryggingar ž.e. CDS - "Credit Default Swaps".

----------------------------------------------

En ašildarrķki evru hafa sett žaš sem algert skilyrši aš žetta skuldabréfaskiptadęmi gangi upp, til žess aš Grikkland fįi afhentan žann pening, sem Grikklandi hefur annars veriš lofaš.

Ef sį peningur berst ekki, veršur Grikkland gjaldžrota žann 20/3 nk.

Markašir voru kįtir į fimmtudag, tap žrišjudagsins viršist komiš aftur til baka!

- 21.00 US markets have closed.

- Dow Jones rose 70.69 points - 0.55pc - to 12,908.02;

- the S&P 500 climbed 13.29 points - 0.98pc - to 1,365.92; and

- the Nasdaq closed up 34.72 points - 1.18pc - at 2,970.41.

- 16.32 European markets have closed.

- The FTSE 100 rose 1.2pc,

- France's CAC was up 2.5pc,

- the German DAX climbed 2.5pc,

- Spain's IBEX leapt 1.8pc and

- Italy's MIB was up 1.5pc.

En žaš viršist sem markašir séu aš bśast viš žvķ aš grķsk stjv. muni tilkynna į föstudagsmorgun, aš dęmiš hafi gengiš upp!

Fyrstu višbrögš markaša ķ dag, föstudag 9/3, viršist vera hękkun - eftir aš fyrstu fréttir eru aš berast śt žess efnis, aš skuldaskiptin séu aš ganga upp, en vera mį aš neikvęšar fréttir frį Ķtalķu skemmi fyrir, en - en hreyfingar viršast litlar ķ dag enn sem komiš er:

"Italy is also suffering. Industrial production in the country dropped by 2.5pc in January from December, the official data agency Istat said on Friday, after the economy entered recession in the second half of 2011.

The drop was far bigger than the 0.8p forecast by economists and comes after a rise of 1.2pc in December. Industrial production was down 5pc over a 12-month period in January, while economists had been expecting a fall of just 0.5pc. It doesn't bode well for recovery."

Eftir mešferšina ķ Grikklandi, munu fjįrfestar örugglega fylgjast grannt meš framvindu Ķtalķu, og ef žeir sannfęrast um aš dęmiš sé ekki ganga, munu žeir muna eftir mešferšinni frį Grikklandi og selja sig śt frekar en aš verša teknir į beiniš meš sama hętti, en sś mešferš viršist njóta nś blessunar stofnana ESB - en fyrstu višbrögš ašila viršast vera aš žeir fagni nišurstöšunni, og aš grķskum stjv. verši veršlaunaš meš žvķ, aš žau fįi greitt į nęstu dögum.

Žaš er magnaš hve alvarlegt efnahagshrun Grikklands er:

Oft er sagt aš myndir segi meira en mörg orš - sjį žróun atvinnuleysi į Grikklandi!

Samkvęmt nżjustu tölum frį Hagstofu Grikklands:

- "The unemployment rate in Greece hit a record high of 21pc in December, according to figures just released.

- This compares with a rate of 14.8pc in December 2010, and 20.9pc in November, the Hellenic Statistical Authority reported.

- Youth unemployment now stands at a staggering 51.1pc."

Sķšan ķ desember, hefur įtt sér staš umtalsveršur višbótar samdrįttur į Grikklandi, žannig aš ljóst er aš ofangreindar tölur eru žegar śreltar.

Risabankinn RBS hefur sett fram sķna eigin sżn!

- "The bottom line is that under a scenario of modest economic recovery, improving primary balance, and some privatisation revenues, Greece will still have a vast amount of debt by 2020, around 160% of GDP, not very different from that recorded last year.

- However, 80% of that debt will be vis-ąvis official creditors, making the next bailout negotiations even more politically sensitive as they might require debt forgiveness by the official sector.

- In 2014, at the end of Bailout II, the debt load will be higher than at the end of the current year after the PSI, around 180% in our baseline."

Žeir įętla meš öšrum oršum, įętlun sem er mun svartsżnni en įętlun stofnana ESB, aš skuldir Grikklands įriš 2014 verši 180% af žjóšarframleišslu.

Ķ dag eru žęr ķ kringum 160%, en ž.e. veriš aš afskrifa 100ma.€ en į móti lįna 130ma.€.

Sķšan setja žeir inn ķ dęmiš, aš raunverulega eigi sér staš hagvöxtur į Grikklandi fyrir einhverja rest, en samt fį žeir śt skuldastöšu įriš 2020 ķ 160%, en ekki 120% eins og stofnanir ESB miša śt frį.

Nišurstaša, aš žaš verši aftur seinna aš fara fram afskrift skulda Grikklands!

"We estimate that Greece’s funding requirements post PSI will remain very elevated and will require the negotiation of a third bailout as early as 2014 to cover funding needs from 2015 onwards."

Žeir meš öšrum oršum, reikna ekki meš žvķ aš Grikkland eigi afturkvęmt į alžjóša skuldamarkaši eftir 2014.

Ég held aš žetta sé mjög raunsętt mat!

Nišurstaša

Grķska tragedķan heldur įfram, ég er sammįla sérfręšingum RBS bankans, aš grķska dęmiš er ekkert į leišinni meš žaš aš ganga upp ķ nįinni framtķš. Ekki einu sinni vķst žaš geri žaš nokkru sinni - ž.e. Grikkland verši varanlegur sjśklingur innan evrunnar.

---------------------------------Um fréttir dagsins ķ dag, föstudags 9/3!

Skv. frétt Financial Times: Greece secures €206bn debt swap

Hefur 85,8% einka-ašila samžykkt žįtttöku ķ skuldabréfaskiptum viš grķsk stjórnvöld.

Grķsk stjv. hafa samt įkvešiš aš skella "Collective action clause" į rest, til aš hķfa hlutfalliš ķ 95,7%, sem veršur aš kallast svindl, en lög um "CAC" voru sett nżveriš ķ Grikklandi, sem heimila grķska rķkinu aš setja slķk įkvęši ķ samninga "afturvirkt."

Žaš er einmitt ž.s. grķsk stjv. ętla aš gera - į get ekki ķmyndaš mér annaš en dómsmįl fylgi ķ kjölfariš.

Sešlabanki Evrópu hefur lofaš žvķ, gerši ķ gęr, aš taka grķsk rķkisbréf aftur gild - svo grķskir bankar geti įfram fengiš neyšarfjįrmögnun, en ECB hefur ķ nokkra daga fryst į móttöku žeirra sem verša.

Ég velti žó fyrir mér heildarįhrifum, žvķ einka-ašilar hljóta nś aš hugsa sinn gang - óttast sambęrilega mešferš t.d. ķ Portśgal.

Žannig, aš reikna mį meš žvķ aš žeir muni foršast portśgölsk skuldabréf sem heitan eldinn, svo lķklega er enginn séns aš Portśgal komist inn į skuldabréfa markaši į nęsta įri.

Aš auki, munu einkaašilar verša extra varfęrnir grunar mig gagnvart skuldum Spįnar og Ķtalķu, og bregšast extra hart viš minnstu višbótar nišursveiflum ķ žeim löndum, žvķ žeir treysta ekki lengur stjv. ķ evr. rķkjum - munu óttast aš mešferš žį sem žeir fengu verši endurtekin.

Allt hefur afleišingar!

----------------------------

Bešiš er žó eftir "ISDA - International Swaps and Derivatives Association" sem įkvešur, hvort notkun grķskra stjv. į "CAC" muni žķšir aš svokallašur "credit event" hefur įtt sér staš, žannig aš ISDA śrskurši aš greiša beri śt skuldatryggingar ž.e. CDS.

Žaš viršist žó ekki lķklegt aš žó ISDA dęmi aš greiša beri śt tryggingar, aš žaš hafi grķšarleg įhrif, enda hafa greiningar nś byrst į netinu sem viršast sżna aš žęr upphęšir séu višrįšanlegar fyrir žęr bankastofnanir, sem hafa veriš aš selja grķskar skuldatryggingar ķ gegnum įrin.

Sem dęmi um slķka umfjöllun: And the losers from Greek CDS contracts are… German

Kv.

Stjórnmįl og samfélag | Breytt 9.3.2012 kl. 11:43 | Slóš | Facebook | Athugasemdir (0)

7.3.2012 | 22:56

Kķna aš vega aš drottnunarstöšu Bandarķkjadollars?

Ég rakst į įhugaveršar fréttir į vef Financial Times um nżjann ógnarstórann gjaldeyrisskiptasamning sem skv. heimildum FT er ķ buršarlišum milli eftirfarandi rķkja:

- Kķna,

- Indland,

- Brasilķa,

- S-Afrķka, og

- Rśssland.

Svokölluš BRIC lönd!

Sjį fréttir: China offers other Brics renminbi loans - - China: RMB credits for the Brics

- Bendi į aš žetta vegur ekki sķšur aš stöšu evrunnar - en dollarsins!

- Žeirri von sumra aš evran taki viš af dollarnum, sem megin gjaldmišill heimsins.

Žaš sem viršist ķ bżgerš, er aš sešlabankar ofangreindra landa, lįna hverjum öšrum fé ķ žeim gjaldmišli sem hver sešlabanki um sig ręšur yfir - skipti į gjaldeyri.

- Hugmyndin viršist vera aš efla višskipti milli žessara tilteknu landa!

- Žau višskipti fari fram ķ žeirra eigin gjaldmišlum.

Ķ reynd vegur žetta aš stöšu allra vestręnna gjaldmišla!

En öll eru žessi lönd, fyrir utan ef til vill Rśssland, mjög vaxandi hagkerfi!

Reyndar er hagvöxtur S-Afrķku ekki ógnar hrašur heldur, en ž.e. land meš mikla möguleika!

Sjį t.d.: Brazil becomes sixth biggest economy

- Skv. žvķ er Brasilķa nś į žessu įri oršin 6. stęrsta hagkerfi heims, komin fram śr Bretlandi!

Mįliš er, aš žessi višskipti sem verša lokuš inni ķ žeirra eigin gjaldmišlum, geta oršiš grķšarlega umfangsmikil! Eftir allt saman eru žetta tvęr fjölmennustu žjóšir heims, og megin hagkerfi S-Amerķku annars vegar og hins vegar megin hagkerfi Afrķku, sķšan Rśssland er ręšur enn yfir miklum olķu og gaslindum.

Žessi samsetning er örugglega alls engin tilviljun, en Brasilķa ķ dag er land hratt vaxandi aš rķkidęmis, og aš auki aušlindarķkt.

S-Afrķka er land sem mjög miklu mįli skiptir į meginlandi Afrķku, ž.s. žaš hefur mjög vķštęk įhrif langt śt fyrir eigin landamęri innan Afrķku sunnarveršrar. S-Afrķka žegar įhrif landsins eru tekin meš ķ reikninginn, einnig ręšur yfir miklum aušlindum - žó ekki olķu eša gasi, en margvķslegum öšrum hrįefnum.

- Allt eru žetta lönd, sem hafa įhuga į aš draga śr veldi Evrópu og Bandarķkjanna.

Mér sżnist žetta vera mjög stórt "challenge" žvķ žau geta reynd ķ sameiningu nįnast skapaš hlišstętt / "parallel" hagkerfi viš hlišina į žvķ heimshagkerfi sem Bandarķkin hafa ofiš meš dollarnum sķnum.

- Žetta gęti reynst vera frétt įrsins - nema aušvitaš Ķsrael heimskist til aš rįšast į Ķran.

En ég sé žaš alveg sem hugsanlegt, aš žetta hlišstęša hagkerfi vaxi og vaxi, og eiginlega smįm saman sópi žvķ hinu til hlišar.

Hvort žaš myndi halda sig viš žęr stofnanir sem Bandarķkin hafa byggt upp ž.e. Heims Višskiptastofnunina, AGS o.flr. Veit ég ekki.

Möguleiki vęri aš žau stofnušu hlišstęšar stofnanir - ef Evrópa og Bandarķkin verša treg til aš gefa nęgilega eftir völd sķn innan žeirra stofnana.

En nśna er žetta aš hefjast fyrir alvöru, hnignun hinna vestręnnu hagkerfa, žau hin austręnu taki smįm saman yfir, og verši drottnandi ekki seinna en frį mišbiki žessarar aldar - sennilega fyrr!

Nišurstaša

Drög aš samkomulagi veršur undirritaš ķ Nżju Dehli žann 29/3 nk. Žetta getur oršiš upphaf aš virkilega stóru. Ég held aš žaš sé ekki ofmęlt sś lżsing sem ég gef aš ofan, aš BRIC löndin séu aš hóta žvķ aš skapa hlišstętt hagkerfi viš žaš vestręna, viš hagkerfiš ž.s. dollarinn drottnar og Evrópa var aš vona aš evran myndi geta tekiš hugsanlega yfir aš einhverju leiti.

Ķ reynd sópar žetta ekki bara hugsanlega dollarnum til hlišar, heldur evrunni einnig - og öšrum vestręnum gjaldmišlum.

Ekki endilega žannig aš žeir hętti aš skipta mįli, en staša žeirra žį hnignar ķ takt viš hnignun stöšu vesturlanda.

Kv.

Stjórnmįl og samfélag | Breytt 8.3.2012 kl. 22:41 | Slóš | Facebook | Athugasemdir (1)

7.3.2012 | 01:43

Óttinn um grķskt gjaldžrot aftur upp į yfirboršiš!

Žaš er drama ķ gangi ķ kringum samninga grķskra stjv. og einka-ašila. Rķkisstjórn Grikklands hefur gefiš lokafrest fram į fimmtudag. Žį er hótaš aš beita svoköllušum "collective action clause" ž.e. aš gera samkomulagiš bindandi į restina af kröfuhöfum - ef ekki tekst aš fį alla til aš jįnka.

- En vandinn er, aš žaš vęri "credit event" ž.e. ķ reynd greišslužrot.

- En "credit event" žżšir aš svokallašar skuldatryggingar eru žį greiddar śt.

Yfirlķsing grķskra stjv. um lokafrest "ultimatum" skapaši mikinn óróleika į fjįrmįlamörkušum į žrišjudag, og varš mesta veršfall sem sést hefur sķšan ķ desember.

En markašir hafa veriš aš hękka frekar en hitt nęr samfellt sķšan um mišjan janśar.

Spurning hvort bjartsżnistķmabiliš frį mišjum janśar, sé viš žaš aš taka endi?

• "Greek Finance Minister Evangelos Venizelos has warned the bond exchange was the best deal holders of Greek debt would get and that he would not hesitate to activate laws forcing losses on bond holders who did not willingly sign up.

• "Bond holders have until 2000 GMT on Thursday to accept the offer of new bonds, which have a longer maturity and pay a lower rate of interest, for their existing ones."

Evrópskir markašir:

- The FTSE 100 has closed down 1.86pc at 5,765.80,

- while the CAC 40 in Paris has closed down 3.6pc at 3,362.56 and

- Frankfurt's DAX 30 has finished down 3.4pc.

Bandarķskir markašir:

- The Dow Jones industrial average closed down 1.57pc at 12,759.15,

- while the broader S&P 500 slipped 1.54pc, to close at 1,343.36.

Žaš voru ķmsar pęlingar um hugsanlegann kostnaš viš gjaldžrot!

Ekki sķst eftir aš žessi "Press release" barst śt:

"The Republic’s representative noted that Greece’s economic programme does not contemplate the availability of funds to make payments to private sector creditors that decline to participate in PSI."

Mjög įhugaverš setning, hljómar sem bein hótun um aš neita aš borga žeim nokkuš, sem neita aš taka žįtt ķ afskriftinni.

Sjį einnig frétt: Athens issues threat to bond holdouts

En af slķkri hótun vęri framfylgt, vęri žaš beint greišslužrot!

Ašilar į lįnamörkušum myndu lķta žannig į mįliš.

Einnig matsfyrirtęki, og mjög lķlklega apparatiš "International Swaps and Derivatives Association" sem įkvešur hvort svokallašur "credit event" hefur įtt sér staš, žannig aš rétt sé aš greiša śt skuldatryggingar.

Reikna mį meš žvķ aš markašir veršir į tįnni fram į fimmtudag a.m.k.

Sjį einnig frétt Reuters: Athens, creditor group turn up heat on Greek bondholders

Skv. frétt Reuters hafa blašamenn žar undir höndum skżrslu frį "nstitute of International Finance" ž.s. įętlaš tjón af gjaldžroti Grikklands, sé metiš a.m.k. 1.000ma.€.

Nś er kominn mars, og stóri gjalddagurinn hjį Grikklandi er sį hinn 20.

Nišurstaša

Spenna er allt ķ einu aš magnast į nż ķ tengslum viš Grikkland, en žaš mun koma ķ ljós į fimmtudag nk. hve margir einka-ašilar skilušu sér inn, ķ skuldaskiptasamninginn sem grķsk stjv. hafa veriš aš bjóša upp į. En stefnt er aš žvķ aš 100ma.€ verši afskrifašar af einka-ašilum. En ef žaš skila sér ekki allir inn, mun vanta fé upp į aš žeir 100ma.€ nįist.

Ef žaš veršur ljóst, aš t.d. vantar 10 eša 20ma.€ upp į, žį fer aš vandast mįliš. Žį žarf lķklega enn einn neyšarfundinn, og ašildarrķkin žurfa žį vęntanlega aš įkveša sig hvort žau veita žį višbótar fjįrmögnun.

En ef Grikkland lętur verša af hótun sinni um annašhvort beita "collective action clause" eša aš hreinlega aš neita aš greiša žeim sem ekki taka žįtt, nokkurt - sem sagt greišslužrot gagnvart žeim tilteknu ašilum, žį mį reikna meš žvķ aš "International Swaps and Derivatives Association" muni tilkynna um "credit event" žanni, aš žį verši loks greiddar śt skuldatryggingar.

Žetta getur žį oršiš įhugavert - en žetta veršur žį fyrsta rķkisžrot ķ žróušu landi ķ a.m.k. 60 įr. Enginn veit hvaš sķšan gerist - Grikkland mun teljast greišslužrota žó svo aš greitt verši af skuldabréfinu fręga žann 20 mars.

Kannski gerist ekkert mikiš - kannski gerist e-h heilmikiš.

Kv.

Stjórnmįl og samfélag | Breytt s.d. kl. 10:41 | Slóš | Facebook | Athugasemdir (5)

6.3.2012 | 00:46

Įrįs į Ķran leišir lķklega til heimskreppu!

Mér finnst ašdragandinn aš hugsanlegum įtökum viš Ķran lķkjast um margt ašdraganda įtaka viš Ķrak Saddam Hussains. En ķ sjįlfu sér er ekkert rangt viš žaš, aš Ķran hafi įhuga į žvķ aš verša kjarnorkuveldi. Enda er Ķran meš kjarnorkuveldi sem nęsta nįgranna, Pakistan. Og nokkru lengra ķ austri er svo annaš kjarnorkuveldi, Indland. Svo mį nefna Rśssland all nokkurn spöl ķ noršri, og Kķna allnokkurn spöl ķ NA. Ķ Vestri er svo kjarnorkuveldiš Ķsrael.

Įhyggjur manna af kjarnorkuvęšingu Ķrans, eru allt frį ótta sem algengur er ķ Ķsrael um žaš aš Ķranar vęru lķklegir til aš gera įrįs af fyrra bragši vegna trśar į elķfa himnavist fyrir žį sem deyja pķslarvętti gegn óvinum trśarinnar - yfir ķ aš menn óttast einfaldlega aš žaš ķti fleiri löndum ķ nįgrenninu t.d. Tyrklandi jafnvel Saudi Arabķu, ķ žaš aš afla sér eigin kjarnavopna.

Žęr almennu įhyggjur aš fjölgun kjarnorkuvelda geri notkun kjarnorkusprengja lķklegri ķ vopnušum įtökum.

Į hinn bóginn veit enginn fyrir algerlega vķst - aš Ķranar hafi žaš ķ hyggju aš smķša kjarnorkuvopn.

Žeirra įętlanir geta veriš algerlega "consistent" viš žaš, aš ętla sér aš stilla įstandinu žannig upp, aš žeir geti smķšaš į skömmum tķma, hvenęr sem er fj. sprengja.

En svo fremi sem ekki verši į žį rįšist, geti vel veriš svo aš žeir sjįi sér hag af žvķ, aš lįta vera aš stķga žaš fullnašarskref.

Žaš er t.d. vitaš aš žeir eiga nś umtalsvert magn af aušgušu śrani, sem lķklega dugar til aš smķša einhvern óžekktann fj. sprengja, žó svo aš žeirra bśnašur til aušgunar vęri eyšilagšur.

Žó žarf aš aušga žaš śran frekar, en vitaš er aš žeir eiga byrgšir af śrani aušgaš allt aš 19,75% - sem er nothęft ķ röntgentęki. Sem er žannig séš gild afsökun til aušgunar aš žvķ hlutfalli.

En žaš kvį vķst vera tiltölulega einfalt, aš aušga slķkt śran frekar - upp ķ 90%.

Meginerfišiš sé aš koma žvķ śr 1% ķ 19,75%.

Eftir žvķ sem žeir eiga meir af svoköllušu lęknisfręšilegu śrani, verši erfišara aš tryggja aš žeir geti ekki smķšaš kjarnavopn.

Sem aušvitaš varpar žvķ upp sem mótspurningu - er ekki unnt aš lifa meš kjarnorkuvęddu Ķran?

Er Ķran klįrt verra eša hęttulegra en Sovétrķkin voru eša Kķna Maos?

Bendi į aš ķ Ķran er mun minna hęttulegt aš vera stjórnarandstęšingur - žaš eru engin gślög ķ Ķran, Ķran er a.m.k. ekki ófrjįlsara heldur en Rśssland Pśtins.

Bęši Rśssland og Ķran voru fyrir skömmu aš halda almennar kosningar, forseta ķ Rśsslandi en žing ķ Ķran.

Ķran er miklu mun lżšręšislegra og frjįlslyndara ķ reynd, heldur en t.d. Saudi Arabķa.

Sjį įhugaverša umfjöllun Der Spiegel: Israel, Iran and the Battle for the Bomb

Žaš er įhugavert aš skoša kortiš aš nešan, sem sżnir landslagiš ķ Ķran og nęstu löndum!

- Eins og sést er Ķran fjallgaršur eftir fjallgarši.

- Žaš er mjög óvenjulegt aš svo fjöllótt land, sé svo žéttbżlt.

- Ķran er reyndar eina fjöllótta landiš ķ heimssögunni, sem hefur tekist aš verša meirihįttar stórveldi, og žaš ekki bara einu sinni heldur ķtrekaš.

- En fjallshlķšarnar ķ Ķran eru óvenjufrjósamar, vegna žeirrar śrkomu sem žar fellur.

- Eins og gefur aš skilja, žegar žaš fer saman aš land er fjölmennt og svo fjöllótt, žį er žaš ekki aušvelt heim aš sękja, ef fjölmennur her er til varnar.

- Žaš vęri sannkölluš martröš aš gera innrįs ķ žetta land.

Til samanburšar sem vel sést, er Ķrak mjög sléttlent - fyrir utan Kśrdasvęšin. Enda voru Bandarķkin mjög fljót aš sękja alla leiš til Bagdad, enda fįtt um nįttśrulegar varnir.

Fręšilega getur ķsraelskur her keyrt nokkuš greišlega ķ gegnum Sżrland og Ķrak - en Ķran žar śir og grśir af farartįlmum.

Og aušvitaš, Ķranir hafa nóg śr af velja af fjöllum til aš grafa inn ķ, svo mikilvęgar buršarstošir žeirra įętlana séu ķ sem bestu skjóli fyrir sprengjum.

En Ķranar viršast hafa lęrt af mistökum annarra, og skipulega byggt allt sem mįli skiptir nišur ķ jöršina - aš auki viršist sem aš lķkur séu į žvķ, aš žeir hafi byggt kópķur af mikilvęgum einingum, sem óvķst er aš stašsetning žeirra allra séu žekkt.

- Žess vegna er almennt tališ aš ekki sé mögulegt aš koma ķ veg fyrir aš Ķranar smķši sér kjarnorkusprengjur - meš loftįrįsum.

- Ekkert minna en innrįs dugi - og žį žurfi aš hertaka stórann hluta landsins, leita vel og vandlega aš leynibyrgjum til aš sprengja - į mešan aš innrįsarliš vęri undir stöšugum įrįsum.

- Aš sjįlfsögšu žyrfti žaš aš vera fjölmenn innrįs - mun fjölmennari en innrįs Bandarķkjanna ķ Ķrak.

Žaš eina sem mér sżnist ķsraelar hafa upp śr žvķ aš rįšast į Ķran, er:

- Ķran mun žį örugglega pottžétt smķša kjarnavopn.

- Žaš mun gerast ķ įstandi strķšs milli Ķrans og Ķsraels. Sem hlżtur aš vera umtalsvert hęttulegra, en ef Ķranar gerast kjarnorkuveldi ķ įstandi frišar žó žaš sé óvinveittur frišur.

- Ķran ręšur yfir žeirri tękni til aš koma gervihnöttum į sporbaug um Jöršina, en žeim hefur a.m.k. tvisvar tekist aš skjóta upp einum slķkum. Sem er sönnun žess aš žeir geta smķšaš eldflaugar sem geta boriš kjarnavopn.

- Lķklega mun heil kynslóš ungra Ķsraela lįta lķfiš, eins og įtti sér staš ķ tilviki žjóšverja og japana į fyrri hluta 20. aldar.

- Mér finnst mjög lķlklegt aš ef rįšist er į Ķran, žaš verša stórfelldar loftįrįsir er vitaš, og lķklega veršur mannfall ķ žśsundum, žį veršur aušvitaš stórfelld reišibylgja sem ganga mun ķ gegnum ķrönsku žjóšina, žannig aš meira aš segja žeir sem hafa mótmęlt stjórnvöldum Ķrans, munu svara hiklaust kallinu um aš ganga ķ herinn.

- Strķš viš Ķran veršur gersamlega ólķkt tel ég fyrri strķšum Ķsraels, žvķ ķranar munu ekki hętta. Enda munu ķranar verša tiltölulega óhultir fyrir innrįs, žvķ hśn žarf aš vera svo stórfelld ef hśn ętti aš hafa möguleika į žvķ aš heppnast, aš Ķsrael einfaldlega hefur ekki nęgann mannafla.

- Žį tekur viš langt strķš ž.s. ég reikna meš, aš Ķsrael veršur knśin aš eigin mati til aš hernema Lķbanon, Sżrland og en treysta mį žvķ aš Hesbollah flokkur shķta ķ Lķbanon mun svara kalli Ķrana og gera eldflaugaįrįsir yfir landamęrin. Aš auki, mį reikna meš žvķ, aš reišibylgjan muni sannfęra ķraska shķta um aš ganga ķ liš meš Ķran. Svo viš erum aš tala um óhemju umfangsmikinn skęruhernaš sem ķsraelski herinn vęri stöšugt aš eiga viš. En ķranir munu lķklega senda stöšugann straum af ašilum žjįlfušum ķ skęruhernaši til aš berjast viš Ķsraela. Mį reikna meš žįtttöku ķraskra shķta einnig.

- Ég sé ekki aš Ķsrael hafi śthald ķ svo umfangsmikiš strķš til langframa. Aftur į móti er ég fremur viss, aš Ķranar muni eins og er žeir böršust viš Saddam Hussain, ekki hętta. Žeir verši eins og N-Vķetnamar žegar žeir böršust viš Bandarķkjamenn ķ S-Vķetnam ķ gegnum svokallašar Viet Cong sveitir, sem ķ raun og veru voru mestu skipašar N-vķetnömskum hermönnum. Ķranir muni gera svipaš, meginherinn verji landamęrin haldi sig žar innan, en hundrušir žśsunda verši žjįlfašir til aš verša skęrulišar og žeir munu fara gegn ķsraelum.

- Žetta var taktķk sem skilaši N-Vķetnam sigri fyrir rest gegn Bandarķkjunum, og mig grunar aš žaš sama geti endurtekiš sig, aš fullkominn her muni fyrir rest ekki duga ķsraelum žegar žeir eru aš kljįst viš ašila, sem eru tilbśnir til aš falla tugum žśsundum saman en halda samt įfram aš rįšast aš žeim.

- Ķsrael er einfaldlega ekki žaš fjölmennt. Ég er aš segja, žeim myndi smįm saman blęša śt.

Eru Ķsraelar nógu heimskir samt til aš gera žetta?

Jį - hugsanlega. En forsętisrįšherra Ķsraels viršist hafa sannfęrt sjįfann sig um žaš, aš "Ķsrael verši aš vera fyrra til." Sem sagt sś kenning, aš ķranskir stjórnendur séu hęttulegir brjįlęšingar, sem séu lķklegir aš kjósa aš falla ķ stórum hildarleik gegn žvķ aš taka meš sér óvini trśarinnar.

Į sama tķma er Obama ķ sérkennilegri klemmu. En hann stendur frammi fyrir kosningum ķ haust, og į sama tķma liggja frambjóšendur Repśblikana honum į hįlsi fyrir aš styšja Ķsrael ekki nęgilega vel. Žetta viršist vera aš žrengja hans pólitķsku stöšu heima fyrir.

Žaš getur veriš aš hann telji sig tilneyddan til aš setja upp einhver rauš strik, sem hann lofi forsętisrįšherra Ķsraels og almenningi ķ Bandarķkjunum, aš kosti strķš.

En ég sé alls ekki aš Bandarķkin hafi efni į öšru jafnvel enn dżrara strķši, en sennilega Ķrak + Afganistan samanlagt.

- Svo eru žaš ašrar afleišingar - en olķuverš er lķklegt til aš fara ķ sögulegar hęšir, svo meira sé ekki sagt.

- Og žaš er lķklegt til aš drepa žann hagvöxt sem nś er ķ Bandarķkjunum, ķta Evrópu ķ enn dżpri kreppu en nś er reyndin, ķ reynd lķklegt til aš skapa heimskreppu.

Žetta getur oršiš virkilega įhugavert įstand!

Nišurstaša

Ef 4 stęrsti olķuśtflytjandinn allt ķ einu hęttir aš flytja śt olķu? Ef viš bętist olķustopp einnig frį Ķrak? Munum aš ekki er enn kominn full framleišsla ķ Lżbķu. Aš auki, įhugavert, aš eftir kjarnorkuslys sl. įrs lokušu Japanir flestum kjarnorkuverum sķnum fyrir utan örfį žau nżjustu, svo žeir hafa ķ stašinn stóraukiš innflutning į olķu. Žannig aš į sama tķma, er um aš ręša milli įra frį žvķ ķ fyrra nettó heildaraukningu eftirspurnar ķ heiminum vegna Japans, žrįtt fyrir samdrįtt ķ eftirspurn frį Evrópu og Bandarķkjunum.

Žannig aš śtlit getur veriš fyrir algert hnattręnt efnahagslegt stórslys, ef rįšist er į Ķran.

Bendi fólki į aš skoša nżjustu tölur um vaxandi samdrįtt ķ Evrópu, sjį:

Eurozone: Markit Eurozone Services PMI

Eurozone: Markit Eurozone Composite PMI

Slķk atburšarįs getur ekki mögulega komiš į verri tķma fyrir Evrópu.

Bara spennan ein og sér, ef hśn heldur įfram aš magnast svo olķukaupendur fara aš hamstra olķu, žaš eitt getur dugaš til aš hķfa upp olķuverš heilmikiš - sem ef til vill dugar til aš ķta Evrópu ķ töluvert verri kreppu en nś viršist śtlit fyrir.

Kv.

Stjórnmįl og samfélag | Breytt s.d. kl. 12:09 | Slóš | Facebook | Athugasemdir (11)

Ég fjallaši um žetta sķšast, Tökum upp jafnvęgissjóšskerfi til aš tempra žęr hagsveiflur sem stöšugt eru til vandręša į Ķslandi!, ég ętla ekki aš endurtaka allt ž.s. ég sagši, heldur fara ķtarlegar ķ kosti og galla jafnvęgissjóšakerfis.

En grunnhugmyndin er annars vegar, aš auka stöšugleika og draga śr veršbólgu, auka traust į gjaldmišlinum, ef beitt innan krónu-umhverfis.

Ef beitt innan annars gjaldmišils, skapar žetta svigrśm til žess aš unnt sé aš ašlagast sveiflum, gerir okkur hugsanlega mögulegt raunverulega aš lįta upptöku annars gjaldmišils ganga upp.

Fyrst stutt um žaš, hvaš jafnvęgissjóšakerfi vęri:

En žetta gengur śt į aš gera gjaldeyrisvarasjóš, aš jafnvęgissjóši til aš sveiflujafna.

- Hśn er ķ stuttu mįli, aš skattleggja allar gjaldeyrisskapandi greinar.

- Žaš fé er lagt beint inn ķ gjaldeyrisvarasjóš. Ef viš tökum upp annan gjaldmišil, myndi sjóšurinn heita e-h annaš kannski "Jafnvęgissjóšu", en samt vera varšveittur af Sešlabanka. Og samt vera eins byggšur upp.

- Sjóšurinn stękkar įr frį įri mešan góšęri rķkir.

- Seinna meir, žegar hallęri kemur vegna tķmabundins tekjuhruns hjį gjaldeyrisskapandi greinum, žį er borš fyrir bįru ķ sjóšnum til aš standa undir tķmabundnum višskiptahalla, žannig aš žį gengur į hann smįm saman. Žetta virkar meš sama hętti ef slķk sjóšasöfnun er nżtt innan annars gjaldmišils.

- Žetta gęti brśaš stutta sveiflu upp ķ mišlungs kreppu, eftir žvķ hve stór sjóšurinn er oršinn.

- Ég reikna meš aš stórar sveiflur muni įfram žķša gengisfall. Ef viš höfum tekiš upp annan gjaldmišil og stór sveifla veršur sem jafnvęgissjóšur getur ekki höndlaš - - tja, žį erum viš ķ vandręšum.

Upptaka annars gjaldmišils hefur einnig ķmsa ókosti:

Eigin gjaldmišill žżšir aš žś getur beitt vöxtum skv. žörfum eigin hagkerfis, haft gengi sem einnig hentar žess žörfum, og sķšan getur žś höndlaš skyndilegar hagkerfissveiflur meš gengisfellingu, žannig lįgmarkaš gjaldžrot fyrirtękja og atvinnuleysi, žegar sś sveifla gengur ķ gegn.

Veršiš er žį gengisóstöšugleiki, veršbólga og aš gjaldmišillinn tapar virši til lengri tķma litiš, žaš gerir gjaldmišilinn óhagstęšari fyrir sparnaš, skapar vandkvęši fyrir žį sem vilja varšveita andvirši peninga innan hans.

- Ef ž.e. tekinn upp gjaldmišill annar hagkerfis - žarf aš snśa ašlöguninni viš.

- Žaš er, ķ staš žess aš gjaldmišilinn ašlagi sig hagkerfinu, žarf hagkerfiš aš ašlaga sig gjaldmišlinum, og elta žęr sveiflur sem sį kann aš taka.

- Ath. žetta er įstand sem er hagstęšara fyrir žį sem eiga peninga ķ bönkum, eša ķ sjóšasöfnun og getur t.d. veriš hagstęšara fyrir lķfeyrissjóši, kannski eru žaš oršnir mikilvęgari hagsmunir. Žetta žurfum viš aš ķhuga ķ samhengi.

- En į móti er žetta minna hagstętt fyrir atvinnulķf, sem žarf žį einnig aš ašlaga sig gjaldmišlinum, ž.e. ef hann hękkar žarf aš ķta launum nišur - eša skera nišur kostnaš meš öšrum hętti, eša bland af hvoru tveggja. Žarna er ég einkum aš vķsa til śtfl. greina, en ath. žęr hafa oft fastann kostnaš sbr. rekstur skipa, rekstur versmišja, žannig aš ž.e. takmörk hve mikiš er unnt aš nį fram meš hagręšingu, sišan eru fyrirtęki ķ samkeppnisrekstri oftast nęr ekki meš mikla "fitu" hvort sem er, žannig aš lķklega er žetta meginspurning um ašlögun "LAUNA."

- Vandi er aš ašlögun launa er alltaf mun tafsamari ašferš en gengislękkun - žannig aš hagkerfistjón žį vķsa ég til tapašs hagvaxtar og tapašra starfa, er yfirleitt meiri žegar hagręšing er į žvķ formi - aš auki hefur gengisfelling 100% sannaša skilvirkni ķ žvķ aš lękka laun, og viš skulum einfaldlega višurkenna žann sannleik aš lękkun launa ķ einu formi eša öšru er ž.s. žetta snżst alltaf um - įrangur af žvķ aš ętla sér aš lękka žau meš beinum hętti veršur alltaf fyrirfram óviss ž.e. žś getur ekki vitaš fyrirfram hvort sś ašgerš yfirleitt tekst eša ekki, mešan eins og ég sagši aš skilvirkni gengisfellingar er mun öruggari.

- Įhęttan er töluverš, en ef mašur nefnir Argentķnu, žį tengdu argentķnumenn pesóiš viš dollar meš fyrirkomulagi sem kallast mynntrįš, ž.e. Sešlabanki Argentķnu skuldbatt sig til aš eiga sama magn af dollar og magn pesóa ķ umferš hverju sinni, svo pesó vęri alltaf 100% skiptanlegt yfir ķ dollar. Žetta var žvķ ašgerš sem gekk mjög nęrri einhliša upptöku dollar. Žvķ Sešlabankinn gat ekki prentaš pesó eins og honum sżndist, žvķ hann žurfti žį alltaf į móti aš śvega sér sama magn af dollurum. Žetta įtti aš skapa trśveršugleika į nż - afnema gengissveiflur, žannig afnema veršbólgu, lękka vexti - mjög sambęrileg umręša og sś sem į sér staš ķ dag hérlendis. En sķšan į seinni hluta 10. įratugarins fór "US Federal Reserve" aš hękka stżrivexti ķtrekaš, og žaš framkallaši hękkun dollars (alveg eins og ofsahįir stżrivextir Sešlab. Ķsl. um hrķš hękkušu krónuna į sl. įratug, sami mekkanismi). Žetta gerši Sešlab. Bandar. til aš draga śr veršbólgu - - en žetta hentaši mjög ķlla Argentķnu. Žaš sem žar geršist, er aš śtflutningur Argentķnu glataši samkeppnishęfni en žeir eins og śtgeršin okkar eša fiskvinnsla, hafa fastann kostnaš sem ekki veršur afnuminn. Žannig aš laun žurfa žį aš lękka. Og ž.s. verra var, aš žaš nįšist ekki samstaša innan samfélagsins aš lękka laun um tja tugi prósenta, verkalżšshreyfingin tók žaš ekki ķ mįl, og Perónistar gįtu ekki knśiš žaš fram vegna andstöšu innan eigin flokks, o.s.frv. Žannig, aš ž.s. žį geršist, var aš śtflytjendur sem sįu fram į tapresktur og ekkert annaš, lokušu sjoppunum hjį sér unnvörpum ķ staš žess aš framreknaš fara ķ žrot. Svo žaš dróg śt śtflutningstekjum Argentķnu mįnuš eftir mįnuš, og fyrir rest stórfellt. Žį skrapp hagkerfiš saman, skuldir argentķska rķkisins hękkušu sem hlutfall af žjóšarframleišslu, og į įrinu 2000 loks varš rķkissjóšur Argentķnu greišslužrota.

- Žetta eru įhrif sem viš žurfum aš muna eftir, ž.e. aš hagkerfiš skreppur saman žegar beitt er ašlögun meš launalękkunum, og žvķ meir minnkar hagkerfiš žvķ stęrri sś launalękkunarašlögun er sem framkvęma žarf, žannig aš žį hękka skuldir allra į móti tekjum meš svipušum hętti og ef gengislękkun vęri framkvęmd. En eitt er nefnt sem óheilug įhrif gengislękkana aš skuldir hękki, aš erlendar skuldir rķkisins geri žaš einnig. En žetta er smįvegis žröngsżni, žvķ hinn valkosturinn gerir akkśrat žaš sama. Žess vegna er mjög mikilvęgt einnig aš ef viš förum inn ķ annan gjaldmišil, aš žaš verši mjög stķf stefna um aš halda skuldum rķkisins sem lęgstum, svo žęr magnist ekki ķ nišursveiflum upp ķ fullkomlega óvišrįšanlegar stęršir - eins og kom fyrir Argentķnu og viš erum aš sjį ķ Grikklandi. Almenningur og fyrirtęki žurfa aš mynnast žess, aš žau og hann muna einnig fį aš finna fyrir žvķ sama aš skuldir hękki ķ reynd mišaš viš tekjur.

- En ž.e. mjög grimmt ferli sem fer af staš, žegar kröfuhafar ķ reynd taka stjórn į landi aš sér eftir aš žaš er į brśn gjaldžrots og veršur aš gera naušasamninga, Argentķnumenn geršu uppreisn gegn žvķ, en Grikkir hafa ekki a.m.k. enn gert slķka uppreisn. Žį eins og viš sjįum af Grikklandi, er landiš blóšmjólkaš. Kröfuhafar eru alltaf fullkomlega miskunnarlausir peningamenn. Krafan į Grikkland um hagręšingu felur ķ sér 20% af žjóšarframleišslu nišurskurš, sem mér skilst sé heimsmet.

- Ž.s. ž.s. ég hef sagt frį upphafi, aš ég sé fyrir mér žį įhęttu aš Ķsland verši hugsanlega Grikkland, Portśgal eša Argentķna - ef viš gerum žetta. En žaš veršur mjög krefjandi hagstjórnarlega fyrir Ķsland aš bśa viš annan gjaldmišil en eigin, ž.s. Ķsland bżr viš stöšugar sveiflur frį atvinnuvegunum, žį žarf žaš aš vera svo aš launin séu jafn sveigjanleg og krónan hefur fram aš žessu veriš. Žaš žarf aš vera 100% sami sveigjanleiki, annars er stórfelld hętta į žvķ aš viš siglum upp į sker og lendum ķ žeim vanda sem Grikkland, Portśgal og Argentķna, hafa lent ķ.

Hvernig getur žaš samt sem įšur hugsanlega gengiš upp, aš taka upp annan gjaldmišil?

Ég tel aš jafnvęgissjóšakerfi sé alger grunnforsenda žess aš žaš sé yfirleitt hugsanlega mögulegt.

En ž.s. sjóšasöfnunin mun gera, er aš ķ reynd aš viš bśum til okkar eigin björgunarsjóš ķ staš žess aš neyšast kannski til aš fį björgunarlįn t.d. frį AGS eša einhverju öšru apparati.

Meš sjóšasöfnun ętti aš vera unnt aš safna peningi fyrir 2-3 įrum af višskiptahalla, žį įn hęttulegrar skuldasöfnunar.

Žaš gefur žann tiltekna tķma til aš framkvęma ašlögunarašgeršir - t.d. hefur Ķrlandi og Eystrasaltlöndunum tekist aš framkalla umtalsverša ašlögun meš launalękkunum į sambęrilega löngum tķma sem lišinn er sķšan kreppan hófst rétt eftir hrun Lehmans bankans, um haustiš 2008.

Svo önnur dęmi séu nefnd ž.e. Portśgal, Grikkland, Ķtalķa og Spįnn; žį hefur a.m.k. fram aš žessu gengiš mun sķšur vel ķ žeim hagkerfum, aš nį fram višsnśningi - eins og ég sagši, ž.e. engin leiš aš vita fyrirfram hvort ašlögun tekst.

Viš ķ reynd hérlendis getum ekki vitaš fyrirfram, hvort žaš vęri ķ reynd mögulegt aš taka stórfelldar launalękkanir ķ staš stórfelldra gengislękkana, mig grunar aš ašlögun upp į t.d. 10-15% launalękkanir geti vel veriš framkvęmanlegar, hugsanlega allt aš 20%.

Mešan stęrri lękkanir, vęru mun erfišari ķ framkvęmd t.d. yfir 20%, t.d. 30%, hvaš žį eins og viš klįrt žurftum ķ kjölfar hruns bankanna ž.e. 40% launalękkun.

Viš veršum žį einfaldlega aš vona heitt og innilega, aš aldrei aftur komi slķk ašlögunaržörf aš viš springum į limminu meš dęmiš, og lendum ķ alvarlegum vandręšum.

Aftur į móti hugsaš ķ samhengi žess aš halda krónunni, žį hefur jafnvęgissjóšakerfi margvķslega kosti fyrir gjaldmišilinn

- Gjaldmišlinum er ķ reynd haldiš lįgum meš žvķ aš skattleggja gjaldeyristekjur, sem gerir žį gengi hans aš jafnaši hagstętt fyrir śtflutning. Ķ reynd er žetta mjög svipaš žeim leik meš gjaldmišilinn sem Japan og Kķna hafa įstundaš.

- Alveg eins og hjį Kķna og Japan, žį til lengri tķma litiš žvķ lengur samfellt sem sjóšasöfnun stendur yfir, žvķ meir traust hefur gjaldmišillinn - ķ reynd ętti hann fyrir rest aš rķsa nema skatturinn sé hękkašur og sjóšasöfnunin efld frekar.

- Fyrir okkur er slķk sjóšasöfnun sérdeilis ašlašandi ašferš, vegna žeirra sveifla sem viš stöndum reglulega frammi fyrir, žvķ viš vitum aš eftir nokkur įr af hagstęšum śtflutningstekjum koma alltaf einhver įr ž.s. śtflutningstekjur eru minna hagstęš.

- Žį mun sjóšasöfnun bjóša upp į ž.s. a.m.k. valkost, aš framkvęma ašlögun meš launalękkunum ž.e. višhafa svokallaš fastgengisfyrirkomulag. Žvķ ef sjóšasöfnun hefur stašiš nęgilega lengi, žį er sjóšurinn meš nęgann pening til aš borga fyrir 1 eša 2 eša 3 įr af višskiptahalla - - > ž.e. halli mun ekki nęr samstundis kalla į gengisfall eins og aš jafnaši į viš hérlendis.

- Ef žvķ vęri fylgt fram, aš halda genginu föstu mešan stętt vęri, nżta slķka jafnvęgissjóši, žį ętti aš vera mögulegt aš brśa stuttar kreppur eša tiltölulega smįar ž.e. ašlögun meš launalękkunum hugsanlega allt aš 20%.

- Žaš ętti aš skila žvķ aš mešalveršbólga verši lęgri į Ķslandi innan okkar krónuumhverfis.

- Aš sjįlfsögšu mun žaš einhverntķma gerast, aš svo stór sveifla kemur- aš ekki tekst aš brśa biliš meš launalękkunum, žį getur žaš veriš aš gengiš falli žegar jafnvęgissjóšurinn er tęmdur, t.d. eftir 2-3 įr.

- En munum aš einnig ķ hinu dęminu, aš viš vęrum meš gjaldmišil annars lands, vęri žaš ekki vķst aš žaš vęri mögulegt aš brśa stórt įfall - žannig aš viš yršum žį ķ žvķ tilviki aš leggjast į bęn gagnvart kröfuhöfum, sem eins og viš sjįum af Grikklandi vęri ekki neinn elskumamma valkostur.

Nišurstaša

Ég hallast aš žvķ frekar en hitt aš halda krónunni įfram, žvķ aš žegar mašur skošar ókosti žess aš taka upp annan gjaldmišil verandi meš mjög óstöšugt aušlindahagkerfi, žį sér mašur aš žaš myndi geta endaš mjög ķlla - ef viš tökum upp gjaldmišil annarra.

En žaš žarf alltaf aš skoša slķk mįl śt frį žvķ versta mögulega sem getur gerst. Og žaš versta mögulega ef viš tökum upp annan gjaldmišil, er sannkölluš hrollvekja.

Žaš žķšir ekki aš ég dįsami žaš įstand sem viš bśum viš. Viš höfum komiš okkur ķ mjög erfiša klemmu meš okkar gjaldmišil. Žaš er engin aušveld eša ódżr leiš śt śr henni.

Ef viš tökum upp gjaldmišil annars lands, žurfum viš aš skuldsetja okkur til aš kaupa hann. Hagfręšingurinn sem nefndi upphęšina 200ma.kr. nefndi alltof lįga upphęš, žvķ aflandskrónurnar svoköllušu sem mun žurfa aš kaupa upp, eru einar sér hęrri upphęš en žaš. En lķklega getum viš notaš žann lįnsgjaldeyrissjóš sem žegar hefur veriš tekinn aš lįni, haldiš sem sagt įfram aš borga 40-50ma.kr. per įr aš mešaltali.

Ef viš losum um höftin, žį žarf ekki aš kaupa upp allar krónur, einungis aš greiša žeim śt sem vilja śt śr kerfinu. Žegar aflandskrónur munu streyma inn, žį mun gengiš falla og žaš mun framkalla gjaldeyrssparnaš, ž.e. fyrstu fį mest sķšan lękkar veršiš og į einhverjum tķmapunkti hęttir śtstreymiš.

Sumir vilja meina aš allir sem geti muni fara, en ég velti fyrir mér af hverju. Žaš er rökrétt t.d. į Grikklandi sem er meš vonlausa skuldastöšu fullkomlega, aš auki enn meš 10% višskiptahalla. En Ķsland er meš mun öflugari śtflutning, ekki bara meš feršamennsku. Ž.e. einnit hęgt aš auka śtflutning tiltölulega aušveldlega. Žegar krónan lękkar viš losun hafta, žį um leiš dregur śr innflutningi og žannig stękkar višskipta-afgangur - ž.e. innstreymi fjįrmagns į móti śtstreyminu.

En sannarlega žarf aš tķmasetja losun hafta rétt. Meginatrišiš er aš skapa jįkvęša vęntingar, til žess aš fjįrmagniš vilji halda sig hérlendis.

Til žess aš skapa žęr vęntingar, žarf aš skapa vęntingar um auknar framtķšar śtflutningstekjur.

Žvķ mišur fyrir andstęšinga įlvera, viršist ekki vera neinn valkostur ķ boši til žess aš skapa slķkar jįkvęšar vęntingar, annar en sį aš gera samninga um uppbyggingu eins eša tveggja risaįlvera, eins og rķkisstjórnin upphaflega lagši af staš meš sem įętlun.

Um leiš og slķkum samningum hefur veriš landaš, žeir undirritašir - žį er bśiš aš breyta vęntingum um framtķšar tekjur hagkerfisins - - į žeim tķmapunkti mį lįta höftin gossa.

Tek fram aš ég er enginn sérstakur ašdįandi įlvera per se, en ef einhverntķma hefur veriš unnt aš rökstyšja žörf fyrir aš hrinda slķkum framkvęmdum af staš, žį er žaš nśna žegar Ķslandi sįrvantar svo klįrt frekara erlent fjįrmagn - - svo snśa meigi neikvęšum spķral yfir ķ jįkvęšan.

Reyšarįl og Kįrahnjśkar voru framkvęmdir į röngum tķma. Ef aftur į móti, viš stęšum fyrir žeirri spurningu ķ dag, einmitt ķ įstandi aš Ķsland er į botninum, meš mikiš atvinnuleysi, meš stórfelldan hagkerfisslaka, meš žörf fyrir innspżtingu svo unnt sé aš losa um höftin af krónunni - - žį lżtur mįliš allt, allt öšru vķsi śt.

Žörf okkar er mikiš - mikiš meiri ķ dag. Žaš žķšir ekki aš fórnarkostnašurinn fyrir landiš sé ekki samt umtalsveršur, en hann er mun verjanlegri viš žessar ašstęšur.

Kv.

Stjórnmįl og samfélag | Breytt 5.3.2012 kl. 11:24 | Slóš | Facebook | Athugasemdir (3)

3.3.2012 | 18:48

Tökum upp jafnvęgissjóšskerfi til aš tempra žęr hagsveiflur sem stöšugt eru til vandręša į Ķslandi!

Žetta er mitt innlegg ķ umręšuna um gjaldmišilsmįl, ég var annars staddur ķ dag į rįšstefnu Framsóknarflokksins um gjaldmišilinn ž.s. einna helst var rętt um möguleikann į upptöku Kanadadollars. Mįliš er aš jafnvęgissjóšskerfi virkar ķ bįšum tilvikum, ž.e. ef viš tökum upp annnan gjaldmišil einhliša eša ef viš höldum krónunni.

En žannig sjóšskerfi er hugsaš til aš hjįlpa okkur aš glķma viš žęr sveiflur sem verša hér innan hagkerfisins, og alveg sama hve vel viš stżrum - žį hverfa žęr ekki.

Ég er meš ķ fórum mķnum mjög įhugaverša grein, ž.s. hópur hagfręšinga framkvęmir samanburšarrannsókn į aušlindahagkerfum, en tilgangur žeirra er aš męla sveiflur ķ gjaldmišli viškomandi žjóšar, og finna śt aš hvaša marki aušlindi sjįlf skżrir sveifluna.

Commodity currencies and the real exchange rate, Paul Cashin, Luis F. Céspedes, and Ratna Sahay

- Skv. nišurstöšu žeirra, er R ķ öšru veldi 0,409 sjį Table 2, ž.e. veršsveiflur į fiski yfir višmišunartķmabiliš 9. og 10. įratugurinn, skżra 40,9% af gengissveiflu krónunnar.

Mér finnst žetta mjög mikilvęgar upplżsingar, aš hafa žetta frį óhįšum ašilum sem ekki tengjast Ķslandi meš nokkrum hętti, svo ég viti til.

Žį ęttu žęr upplżsingar aš vera hafnar yfir allan vafa.

Žetta er undirliggjandi sveifla sem alltaf er til stašar - sama hve vel viš stżrum!

Mér fannst nefnilega hagfręšingarnir Orri Hauksson - framkvęmdastjóri SA, Ólafur Ķsleifsson lektor, Įrsęll Valfells lektor; ekki fyllilega sanngjarnir er žeir kenna sveiflur krónunnar fyrst og fremst viš mistök mistękra pólitķkusa. Aš vķsu var Orri sanngjarnari en hinir.

Ég veit ekki af hverju hagfręšingarnir vilja ekki kannast viš žaš, aš vegna žess aš Ķsland er aušlindahagkerfi žį bżr žaš viš reglubundnar stórar tekjusveiflur af völdum sveifla ķ afuršaverši sjįvarśtvegarins annars vegar og hins vegar frį afuršaverši įlverksmišjanna; sem sannarlega hafa umtalsvert hįtt skżringarhlutfall ķ sameiningu žegar kemur aš žvķ aš skżra žann gengisóstöšugleika sem er viš aš glķma.

Kannski er žaš vegna žess, aš žeir eru skotnir ķ žeirri hugmynd aš taka upp annan gjaldmišil, og žį er įkvešinn freisting aš trśa žvķ aš sś hugmynd sem viškomandi er skotinn ķ leysi sem flest vandamįl.

Ég ętla ekki aš draga śr žvķ aš Ķslandi hafi veriš ansi mistękt stjórnaš ķ gegnum įrin, en sś mistęka skżring er sennilega ekki nema ķ besta falli hįlf skżring gengisóstöšugleikans į móti sveiflum ķ afuršaverši frį okkar aušlindum.

- En af Ólafi Ķsleifs mįtti rįša aš ekkert hefši veriš aš hagstjórn sl. įratugar annaš en žaš, aš krónan hefši brugšist. Sešlabankinn hefši tekiš rangar vaxtaįkvaršanir.

- Krónan vęri skašręšistęki sem žyrfti aš losna viš sem allra fyrst, sl. įratugur vęri full sönnun žess.

En var ekki einmitt fullt aš stjórnun sl. įratugar?

- Hvaš meš aš heimila bönkunum aš bśa til krónur algerlega ótakmarkaš? En banki bżr til peninga žegar viškomandi banki lįnar.

- Nśverandi vandi var aš stórum hluta bśinn til af žessari stöšugu framleišslu bankanna į nżju lįnsfé, og žannig bjuggu žeir til m.a. žann aflandskrónuvanda sem nś er viš aš glķma.

- Eša, var ekki stjórnun rķkisstjórnar Framsóknarfl. og Sjįlfstęšisfl. sérstaklega 3. kjörtķmabiliš aš fremja mistök, žegar hagstjórnin hélt įfram aš leggja įherslu į hagvöxt löngu eftir aš sterkar vķsbendingar voru komnar fram žess efnis, aš eftirspurnarbóla var kominn ķ gang?

- Bankarnir voru stöšugt aš auka framboš į krónum meš meiri og meiri lįnveitingum, sem stöšugt var aš hlaša meiri og meiri eftirspurn inn ķ kerfiš, sem var fariš aš bśa til eftirspurn sem enginn hagkerfisgrundvöllur var ķ reynd fyrir.

Ólafur Ķsleifsson segir aš krónan hafi gert okkur skandalinn, žegar hśn hękkaši og féll sķšan.

Žaš segir einnig Žorvaldur Gylfason, og Hallur Magnśsson fyrrverandi framsóknarmašur.

Ég segi, žaš var rķkisstjórnin sem bjó til skandalinn:

- Ef rķkisstjórnin hefši bremsaš af hagkerfiš, alls ekki seinna en 2005, eiginlega helst įtti aš gera žaš žegar 2004?

- Žaš hefši veriš sett stopp į žį śtlįnabólu sem var kominn ķ gang. Vel hęgt en passaši ekki viš rķkjandi hagfręšihugmyndir žį.

- Ef rķkiš hefši aš auki tķmabundiš hękkaš skatta t.d. tekjuskatta til aš draga śr neyslu.

- Ef rķkiš hefši skoriš nišur framkvęmdir og minnkaš umsvif.

Allt saman samtķmis - žį hefši veriš unnt aš bremsa žį žróun af įšur en hśn var lengra komin.

- Menn benda į mistök Sešlabanka sem gerši ekkert annaš en aš hękka vexti, sem sķšan lašaši aš kvikt fjįrmagn til aš hagnżta vaxtamunasvišskipti.

- En ef śtlįnabólan hefši veriš stöšvuš - ef slegiš hefši veriš į eftirspurn - ef rķkiš hefši aukiš sparnaš, allt saman ķ einu; žį hefši dregiš śr žeirri veršbólgu sem eftirspurnarbólan var aš framkalla.

- Žį hefši Sešló ekki haldiš įfram aš hękka vexti ašgerš sem var stöšugt aš laša meira af hinu kvika fé inn ķ hagkerfiš, hękka veršiš į krónunni - magna enn frekar neyslu, stękka bóluna enn frekar.

- Žetta nefna żmsir og segja aš Sešlabankinn hafi veriš sökudólgurinn, en žaš var rķkisstjórnin sem bar įbyrgš į hagstjórn. Žaš var hśn sem įtti aš taka af skariš. Žaš var hśn sem įtti aš sjį, aš žaš var ekki innistęša fyrir žeirri bólu sem var af staš kominn, en enn unnt aš slį af įn žess aš af yrši mikiš bomsaraboms, ž.e., 2004-2005.

Žaš er nefnilega svar mitt til Ólafs Ķsleifssonar - aš sl. įratugur er ekki sönnun žess aš ekki sé unnt aš bśa viš krónu, heldur sönnun žess aš stórfelld hagstjórnarmistök leiša til vandręša.

En Hallur Magnśsson, Ólafur Ķsleifsson, Žorvaldur Gylfason segja, aš ž.s. Sešlabankinn var aš gera hefši virkaš ef žaš hefši veriš alvöru gjaldmišill!

Einfalt svar viš žvķ fęst meš žvķ aš skoša hvaš kom fyrir Spįn og Ķrland, en žar var rekin nęrri žvķ nįkvęmlega sama hagstjórnarstefna og į Ķslandi var rekin af DO og HĮ.

Og śtkoman žar, varš einnig stórfelld śtlįnabóla, sem framkallaši stóra hagkerfisbólu - sķšan hrun.

Žannig, aš įstęša vandręša okkar ķ dag - er röš hagstjórnarmistaka sem framkv. voru ķ tķš sérstaklega 3. rķkisstjórnar DO og HĮ.

Žegar rķkisstjórn Geira og Sollu tók viš, var sannarlega bętt ķ og bólan stękkuš og stękkuš enn frekar, en žį var bólan oršin žegar žaš stór, aš óvķst er aš unnt hefši žį veriš aš stöšva hana įn mikils tjóns. En sannarlega ef sś rķkisstj. hefši beitt sér af hörku strax, tjóniš oršiš minna.

En rétti tķminn, var samt enn fyrr - ž.e. ķ tķš 3. rķkisstjórnar DO og HĮ. Ef žį hefši veriš bremsaš įkvešiš, hefši engin bóla oršiš. Engin ofurkróna - ekkert risabombs.

Hvaš žurfum viš aš gera?

Stóra bombsiš varš og žvķ fįum viš ekki breytt. Röš hagstjórnarmistaka hjį rķkisstjórn DO og HĮ, įsamt žvķ aš Sešló notaši bara eina ašferš, ž.e. aš hękka vexti. Bjó til žį bólu sem sķšan rķkisstjórn Geira og Sollu, sofandi horfši svo į magnast upp ķ enn hęrri hęšir og svo springa.

Tel hér upp atriši sem viš žurfum aš taka į hvort sem er, ž.e. hvort sem viš tökum upp annan gjaldmišil eša höldum nśverandi!

Viš veršum aš takmarka śtlįnamagn banka! Hafa stjórn į žvķ.

- Viš žurfum klįrt aš takmarka śtlįna-magn banka. En žaš voru bankarnir eftir allt saman sem bjuggu til žaš umframpeningamagn aš megni til, sem sķšan sprakk yfir okkur, og žaš geršu žeir meš žvķ aš veita lįn, auka śtlįn svo mikiš aš til varš śtlįnabóla. En meš veitingu lįna bśa bankar ķ reynd til nżja peninga. Sķšan hękkaši Sešló vexti, sem hękkaši gengiš. Žannig vķxlverkaši śtlįnabóla og hękkandi gengi, ķ žvķ aš magna upp eftirspurnarbólu, sem falsaši um hrķš lķfskjör - sem svo sprakk.

- En ž.e. rangt sem sumir halda eša viršast halda fram, aš žetta hefši veriš ķ lagi innan annars gjaldmišils. Aš heimila bönkunum hömlulaust meš öllu aš veita lįn. Žetta sést į vandręšum Ķra og Spįnv.

- En žó svo aš rétt sé, aš śtlįnaaukning banka hér vigti lķtiš innan gjaldmišilsins ķ heild, ef viš erum hluti af stęrra gjaldmišli, hękki hann ekki - žį yršu įhrif hömlulausra śtlįna eigi aš sķšur mjög mikil innan hagkerfisins hér.

- Viš sem lifum og störfum hér į landi, erum hįš žvķ hvernig Ķsland gengur upp eftir allt saman, ekki hvernig mešaltalshagkerfi žess gjaldmišils virkar sem viš tilheyrum, ef viš tökum upp annan.

Viš žurfum aš taka upp jafnvęgissjóšskerfi: Vladimir Popov hefur stungiš upp į lķku - Accumulation of Foreign Exchange Reserves and Long Term Growth.

En žetta gengur śt į aš gera gjaldeyrisvarasjóš, aš jafnvęgissjóši til aš sveiflujafna.

- Hśn er ķ stuttu mįli, aš skattleggja allar gjaldeyrisskapandi greinar.

- Žaš fé er lagt beint inn ķ gjaldeyrisvarasjóš. Ef viš tökum upp annan gjaldmišil, myndi sjóšurinn heita e-h annaš, en samt vera varšveittur af Sešlabanka. Og samt vera eins byggšur upp.

- Sjóšurinn stękkar įr frį įri mešan góšęri rķkir.

- Seinna meir, žegar hallęri kemur vegna tķmabundins tekjuhruns hjį gjaldeyrisskapandi greinum, žį er borš fyrir bįru ķ sjóšnum til aš standa undir tķmabundnum višskiptahalla, žannig aš žį gengur į hann smįm saman. Žetta virkar meš sama hętti ef slķk sjóšasöfnun er nżtt innan annars gjaldmišils.

- Žetta gęti brśaš stutta sveiflu upp ķ mišlungs kreppu, eftir žvķ hve stór sjóšurinn er oršinn.

- Ég reikna meš aš stórar sveiflur muni įfram žķša gengisfall. Ef viš höfum tekiš upp annan gjaldmišil og stór sveifla veršur sem jafnvęgissjóšur getur ekki höndlaš - - tja, žį erum viš ķ vandręšum.

Žaš sem žetta getur gert er aš fękka gengissveiflum, sem ętti aš minnka mešalveršbólgu ķ hagkerfinu, sem ętti aš lękka vaxtastig.

Ef sjóšasöfnun af slķku tagi er beitt innan annars gjaldmišils, žį er žetta žįttur ķ žeirri hagstjórn sem žarf aš beita, ef žaš į aš vera unnt aš bśa viš annan gjaldmišil.

Ef beitt innan krónuumhverfis, žį myndi sjóšasöfnun smįm saman styrkja trśveršugleika - žvķ bakland krónunnar myndi verša styrkara - öruggara.

Meš žessu er reiknaš meš žvķ, aš ašlögun fari fram meš lękkun launa ķ žessum smęrri sveiflum.

Žaš vandast aušvitaš mįliš ef stęrri sveifla en unnt er aš taka śt meš sjóšasöfnun veršur innan annars gjaldmišils, žį erum viš komin ķ vandręši - lķk žvķ sem löndin ķ vandręšum innan evru eru aš glķma viš, ž.e. langvarandi kreppuįstand.

Hiš minnsta erum viš sennilega aldrei ķ gjaldmišilskreppu - en viš getum oršiš gjaldžrota eins og Portśgal, ef ašlögun mistekst eša stjórnun bregst herfilega.

Žaš er sannarlega matsatriši hvort er alvarlegra, aš taka žį įhęttu aš verša hugsanlega fyrir žjóšargjaldžroti ķ mögulegu versta falli eša aš taka žį įhęttu, aš žegar ašlögunarsjóšurinn ręšur ekki viš dęmiš, žį getur einhverntķma ķ framtķšinni eina feršina enn oršiš stór gengisfelling - nż veršbólgusprenging og eina feršina enn verši eigendur króna fyrir tjóni meš žvķ aš virši gjaldmišilsins rżrni.

Hver og einn svari žvķ fyrir sig, hvort hęttan er hęttulegri.

Nišurstaša

Kanadķskur dollar hefur einn kost, aš Kanada er lķkara hagkerfi okkar en mešalevrópuhagkerfiš, žvķ lķklegra til aš Kanadadollar hreyfist minna ólķkt žeim hreyfingum sem isl. hagkerfiš tekur. Žaš žķšir aš minna erfitt getur veriš, aš stżra ķsl. hagkerfinu innan Kanadadollars.

Ath. žó, aš žó aš svo geti veriš, er Ķsland įfram meš mikla sveiflutķšni vegna sveifla frį sveiflum ķ afuršaverši okkar helstu śtfl. atvinnuvega, sem koma til vegna sveifla sem eiga sér staš ķ alžjóšlegu markašsverši afurša okkar aušlinda.

Žessum sveiflum žarf aš vera unnt aš męta aš fullu og öllu leiti, meš öšrum hętti - ef krónan į ekki aš taka sveifluna.

Ég bendi tvennt:

- Žaš mį ekki aftur heimila bönkunum, aš auka magn śtlįna algerlega hömlulaust. Žvķ žaš verši til vandręša, hvort sem viš įkvešum aš halda krónuni eša įkvešum aš taka upp annan gjalmdišil. Viš žurfum aš veita bönkum ašhald, meš magn śtlįna - ķ bįšum tilvikum.

- Aš auki, vęri gagnlegt aš taka upp jafnvęgissjóšafyrirkomulag. Žaš myndi vera lišur ķ žvķ aš draga śr žeim sveiflum, sem aušlindahagkerfiš okkar sem er megingrundvöllur lķfskjara hér er reglulega aš skapa. Temprun žeirra sveifla myndi auka stöšugleika ķ bįšum tilvikum, ž.e. ef viš höldum įfram meš krónu eša ef viš tökum upp annan gjaldmišil.

- Innan krónukerfis, žį minnkar slķkt sjóšakerfi tķšni sveifla į krónunni, og minnkar žvķ mešalveršbólgu.

- Innan annars gjaldmišils, žį meš žvķ aš tempra af žau högg į hagkerfiš sem fylgja reglubundum sveiflum frį atvinnuvegunum, žį aušveldar slķkt sjóšafyrirkomulag hagstjórn innan annars gjaldmišils.

Ef viš berum saman žaš versta sem getur gerst, žį er žaš versta innan krónukerfis aš krónan taki eina feršina enn stóra gengissveiflu - žaš verši veršbólguholskefla um tķma. Žetta žekkjum viš.

En žaš versta sem getur gerst ķ hinu tilvikinu ef ašlögun mistekst, žaš sjįum viš į rķkjum innan evrusvęšis ķ vandręšum, einnig į žvķ hvaš kom fyrir Argentķnu įriš 2000.

Žaš mį deila um žaš hvora įhęttuna er verra aš bśa viš, ž.e. nżtt veršbólguskot - sem alltaf veršur möguleiki, žvķ jafnvęgissjóšir hafa takmörk, ef sveifla er stęrri en slķkur ręšur viš, myndi verša stórt gengisfall, og į hinn bóginn vęri žjóšargjaldžrot raunhęf endastöš ķ allra versta.

Viš veršum aš skoša valkosti yfirvegaš og af heišarleika.

Kv.

Stjórnmįl og samfélag | Breytt 4.3.2012 kl. 02:02 | Slóš | Facebook | Athugasemdir (2)

2.3.2012 | 17:10

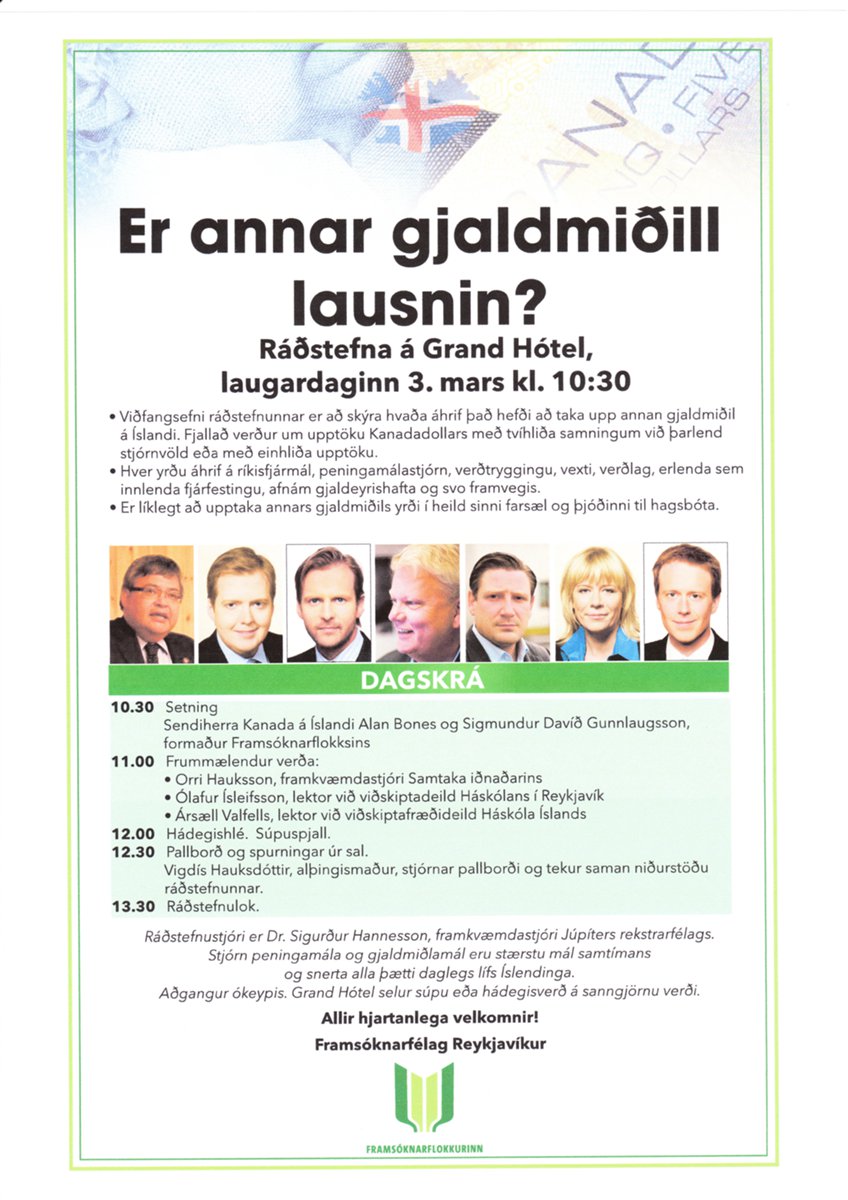

Er annar gjaldmišill lausnin!

Ķ žetta sinn auglżsi ég į mķnu bloggi rįšstefnu sem fer fram į Grand-Hótel į morgun, laugardaginn 3. mars kl. 10:30 til 13:30. Žessi rįšstefna er į vegum Framsóknarflokksins.

Til aš taka af allann vafa, er ég persónulega ekki hrifinn af žeirri hugmynd aš taka einhliša upp kanadķskann dollar, tel hana algert órįš - ž.e. enn verri hugmynd en aš taka upp evru.

Sem žó er slęm hugmynd aš mķnu viti.

Ég hef hugsaš mér aš taka til mįls į rįšstefnunni, žó ekki til aš hrauna beint yfir kanadadollara hugmyndina, heldur til aš nefna žaš hvaš ég tel rétt aš gera.

Sjį auglżsingu um rįšstefnuna sem ég hef skannaš inn:

Hvaš vil ég gera?

I. Fyrst er žaš hugmynd rśssneska hagfręšingsins Vladimir Popov, sem er starfsmašur Sešlabanka Rśsslands. En ég held žetta sé góšra gjalda verš hugmynd hérlendis.

En žetta gengur śt į aš gera gjaldeyrisvarasjóš, aš jafnvęgissjóši til aš sveiflujafna.

- Hśn er ķ stuttu mįli, aš skattleggja allar gjaldeyrisskapandi greinar.

- Žaš fé er lagt beint inn ķ gjaldeyrisvarasjóš.

- Sį stękkar įr frį įri, mešan góšęri rķkir.

- Seinna meir, žegar hallęri kemur vegna tķmabundins tekjuhruns hjį gjaldeyrisskapandi greinum, žį er borš fyrir bįru ķ gjaldeyrisvarsjóšnum til aš standa undir tķmabundnum višskiptahalla, žannig aš žį gengur į hann smįm saman.

- Žetta gęti brśaš stutta sveiflu upp ķ mišlungs kreppu, eftir žvķ hve stór sjóšurinn er oršinn.

- Ég reikna meš aš stórar sveiflur muni įfram žķša gengisfall.

Žaš sem žetta getur gert er aš fękka gengissveiflum, sem ętti aš minnka mešalveršbólgu ķ hagkerfinu, sem ętti aš lękka vaxtastig.

Aš auki skapar sjóšasöfnunin aukinn trśveršugleika fyrir gjaldmišilinn.

Meš žessu er reiknaš meš žvķ, aš ašlögun fari fram meš lękkun launa ķ žessum smęrri sveiflum. Žannig getum viš žjįlfaš hagkerfiš ķ žvķ aš beita žvķ śrręši, sem getur aušveldaš žaš sķšar meir - ef viš kjósum aš ganga lengra, og ķhuga fyrir alvöru upptöku annars gjaldmišil.

Į hinn bóginn, getur žetta allt eins oršiš varanlegt fyrirkomulag.

-------------------------------------------

II. Einn möguleiki aš framtķšarlausn liggur ķ hugmynd Jeffrey Frankels: A Proposed Monetary Regime for Small Commodity Exporters: Peg the Export Price (‘PEP’)* .

Žetta er mjög nżstįrleg ašferš, sem er hugsuš af Frankel fyrir lķtil sveiflukennd aušlyndahagkerfi sem lifa į tiltekinni aušlind, žess nżting veldur reglulegum og umtalsveršum hagkerfis-sveiflum vegna reglulegra veršsveifla ķ alžjóšlegu markašsverši afurša.

- Žetta er hugmynd aš tengingu, en ekki viš annann gjaldmišil, heldur viš žį aušlynd sem reglulega sveiflar hagkerfinu.

- Ķsland gęti tengt krónuna viš körfu, sem vęri samsett śr alžjóšlegu fiskverši vs. alžjóšlegu įlverši, ž.s. viš erum meš tvęr meginaušlyndir, orkuaušlyndir einna helst nżttar til įlframleišslu, og sķšan fisk.

- Meš žvķ aš miša samtķmis viš įliš og fiskinn, er tekiš śt megniš af žeim veršsveifluįhrifum sem aušlindirnar stöšugt skapa innan ķsl. hagkerfisins.

- Fyrir launžega myndi žetta virka svipaš og laun vęri vķsitölutengd viš sjįlfar aušlindirnar meš sama hętti, ašferš sem vęri allt eins unnt aš beita.

- En gengisstenging meš žessum hętti virkar žį žannig, aš gengiš sjįlfvirkt hękkar žegar tekjur af įli og fiski vaxa - ath. aš gengishękkun er veršbólgulękkandi. Engin vķxlverkan launa og veršlags į sér žį staš, eins og žegar kaupmįttur er aukinn meš launahękkunum.

- Sķšan meš sama sjįlfvirka hęttinum, žegar śtflutningstekjur af įli og fiski lękka, žį lękkar gengiš og kaupmįttur lękkar tķmabundiš.

- Ég tel aš heilt yfir sé žessi ašferš veršbólgulękkandi - žvķ ath. kaupmįttarlękkun vegna gengislękkunar skilar sér aftur til baka, nęst žegar veršin į afuršunum sveiflast upp, žannig aš óžarfi ętti žašan ķ frį meš öllu fyrir launafólk aš vera aš sękja sér kaupmįtt meš verulegum launahękkunum, sem er alltaf veršbólguskapandi. Gengishękkun einnig lękkar veršlag, sem vegur upp į móti hinni hlišinni į peningnum.

- Žessi tenging ętti aš halda trśveršugleika - žvķ ólķkt tengingum viš gjaldmišla žį grafa veršsveiflur ķ okkar helstu aušlindum ekki undan tengingunni, eins og annars ętti alltaf viš.

- Sama vandamįl er til stašar ef viš tökum upp annann gjaldmišil, žį eru žessar sömu sveiflur einnig til vandręša - alltaf stöšugt.

- En meš žvķ aš tengja gengiš viš ž.s. sveiflar krónunni, eru neikvęš įhrif žeirra sveifla aš mestu tekin śt - gerš skašlaus.

-------------------------------------------

III. Viš eigum aš losa um höftin sem fyrst, žau voru naušsynleg fyrst ķ staš rétt ķ kjölfar hrunsins, en sķšan žį hefur bankakerfiš veriš endurreist, hagvöxtur er hafinn, nęgilega stór gjaldeyrisvarasjóšur er til stašar, svo ž.e. engin įstęša til aš halda lengur ķ höftin.

- Žaš sem žarf aš gera, er aš frysta lįnskjaravķsitöluna tķmabundiš, rétt į mešan gengiš er aš nį jafnvęgi milli inn og śtflęšis fjįrmagns.

- En reikna mį meš innstreymi aflandskróna, og śtstreymi fjįrmagns sem fast er innan hagkerfisins, auk žess aš töluvert minnki gjaldeyrisvaraforšinn.

- Mešan į žessu gengur, mun krónan lķklega gengisfalla um į bilinu 20-50%.

- En gengisfall mun žķša aš innflutningur minnkar žannig aš višskiptajöfnušur veršur hagstęšari.

- Žaš jįkvęša innstreymi fjįrmagns mun fyrir rest, mynda gólf fyrir virši krónunnar - og sś stašreynd aš afgangur af utanrķkisvišskiptum dugar fyrir afborgunum erlendra skuldbindinga, skapar įkvešiš traust sem byrtast mun ķ žvķ jafnvęgisvirši sem fram mun koma.

- Frysting vķsitölunnar kemur ķ veg fyrir ž.s. lķklega yrši fjöldagjaldžrot skuldugra heimila ella, sem myndi ógna lķklega stöšu lįna- og lķfeyrissjóšakerfisins. Žó svo aš fyrsting žķši aš eigendur lįna tapi nokkuš žį aš sama skapi kemur hśn ķ veg fyrir stórfelld vandręši skuldara, sem einnig myndi valda eigendum skulda stórtjóni.

- Ķ reynd žķšir frystingin aš eigendur skulda taka į sig sinn skerf af žvķ višbótar tjóni sem į sér staš, en nokkur lķfskjaralękkun bersżnilega į sér staš.

- Meš frystingu er žetta yfirleitt hęgt - annars ekki.

- Sķšan ķ framhaldinu, er rétt aš lįta lįnskjaravķsitölun aftur taka gildi, en rétt er žó aš setja į hana tķmabundiš žak, t.d. viš 7% žannig hśn hękki ekki meir en 7%. Žaš gildi žar til veršbólga lękkar aftur nišur ķ 7%. Sem ętti aš gerast innan 2 įra frį afléttingu hafta.

- Eftir žaš, žį vęri jafnvęgi komiš į aš nżju - hagkerfiš ętti aš taka kröftuglega viš sér um žaš leiti, og fremur öflugur hagvöxtur rķkja, žannig aš žaš višbótar lķfskjartjón sem veršur viš afléttingu hafta, ętti aš hverfa į skömmum tķma.

Af hverju lķst mér ekki į Kanadadollar?

Sś fullyršing aš žetta sé skjót leiš til afléttingar hafta - stenst ekki.

En hśn er ekkert sįrsaukaminni en hin ašferšin, aš lįta krónuna aftur į flot.

En einhliša upptaka hlżtur ķ reynd aš kosta mun meira heldur en aš fleyta krónunni į nż.

En alveg sama hvaša leiš er valin, žarf alltaf aš lįta fjįrmagn sem fast er ķ landinu sleppa śt og žaš er enginn annar, ekki ESB - ekki Kanada, sem mun taka žann reikning į sig.

Sama į viš um aflandskrónur, žęr munu leita inn ķ hagkerfiš aš sjįlfsögšu, og žaš veršur ekki hętishót kostnašrminna aš skipta žeim fyrir Kanadadollar, en aš lįta žęr streyma inn ķ hagkerfiš og veršfella krónuna.

Viš munum žurfa aš kaupa žann gjaldmišl sem viš ętlušum aš taka upp einhliša - žaš myndi stórfellt hękka skuldir rķkisins, ķ dag eru žęr cirka 100% eša rétt tęplega žaš, en aflandskrónur eru aš umfangi milli 20-30% af žjóšarframleišslu. Žaš žyrfti aš kaupa Kanadadollara fyrir žaš.

En einnig, Kanadadollara til aš skipta śt öllum žeim öšrum krónum sem eru ķ umferš.

Aš vķsu er unnt aš nżta lįnsgjaldeyrissjóšinn til kaupa į Kanadadollar - en ólķklegt er aš hann dugi hvort tveggja fyrir žvķ aš skipta śt krónum ķ umferš innanlands, og žvķ aš skipta śt aflandskrónum, svo žaš žyrfti aš skuldsetja landiš fyrir žvķ sem upp į vantaši.

Aš auki, žį sparast gjaldeyrir viš žaš aš gengi krónunnar fellur, ž.e. žeir sem eiga aflandskrónur fį minna af gjaldeyri fyrir žį krónueign, ef krónunni er fleytt - en ef skipt er yfir ķ Kanadadollar, žvķ žį vęri vęntanlega öllum aflandskrónum skipt į sama virši ž.e. sparnašur af gengisfalli myndi ekki eiga sér staš.

Žetta er žvķ sennilega vęnleg leiš ķ augum fjįrfesta sem hafa fjįrfest ķ aflandskrónum!

Eftir sytur skattborgarinn meš meiri skuldir, mun meiri - en ef krónunni er sleppt lausri.

- Skulda-aukningin myndi žķša tafarlausa og harša lķfskjaraskeršingu!

- En ath. sś skeršing myndi vara mun lengur, en skeršingin vegna kostnašar viš aš fleyta krónunni.

- En žaš mun ekki skapa neinar višbótar skuldir aš fleyta krónunni, viš skuldum žegar žaš fé sem myndi vera notaš, ž.e. lįnsgjaldeyrissjóšinn - og hann vęri ekki einu sinni allur upp notašur.

- Sķšan eftir aš krónan hefur nįš jafnvęgisgengi, myndi skapast ör hagvöxtur sem į skömmum tķma, myndi endurreisa žau lķfskjör sem myndu tapast žį ašeins tķmabundiš.

- En lķfskjaratapiš af svona grķšarlega mikilli aukningu skulda - gęti stašiš yfir ķ a.m.k. įratug, en verulegann tķma myndi taka aš greiša nišur žann halla og allann žann tķma žyrftu lķfskjör aš vera verulega umfram-skert mišaš viš žaš įstand sem rķkir ķ dag.

Žessu fylgja frekari ókostir - ž.e. allir sömu slęmu ókostirnir og fylgja upptöku evru, ž.e. aš sveiflukennt hagkerfi missi sitt öflugasta tęki til ašlögunar sem einmitt er sjįlfstęšur gjaldmišill.

Žį žarf aš lękka laun ķ stašinn, en ath. ekki bara einu sinni, heldur ķ hvert sinn sem į sér staš dęmigerš nišursveifla, vegna lękkunar tekna okkar helstu śtflutningsgreina.

Mįliš er, aš žaš žarf ekki nema aš mistakast ķ eitt skipti aš lękka launin, til aš stórfellt atvinnuleysi myndi hefjast, žegar hrun śtflutningsatvinnuvega myndi eiga sér staš. Žį myndi taka viš hyldjśp kreppa.

Aš auki, vęri mun erfišara aš stżra okkar višskiptajöfnuši - en hingaš er flest allt innflutt. Sem gerir višskiptajöfnuš okkar mjög viškvęmann fyrir sveiflum ķ andvirši okkar śtfl. afurša.

En ef žaš gengur treglega aš lękka laun ķ kjölfar nišursveiflu, žį hefst hröš uppsöfnun hagkerfisskulda - įhętta er einfaldlega žjóšargjaldžrot; og žaš ķ hvert sinn sem hagsveifla ętti sér staš hérlendis žašan ķ frį.

En hingaš til hefur krónan meš nęr 100% öryggi stillt af višskiptajöfnušinn, meš gengisfalli - žegar sį hefur veriš oršinn bersżnilega ósjįlfbęr, žannig hefur krónan margķtrekaš komiš ķ veg fyrir sambęrilega žróun og t.d. Portśgal er lent ķ, i dag ķ kjölfar margra įra skuldasöfnunar vegna višskiptahalla.

Einhliša upptaka annars gjaldmišils, skipti engu mįli hver sį vęri, vęri stórfellt hęttuspil!

Ég męli eindregiš gegn slķkum hugmyndum!

Nišurstaša

Ég hvet fólk til aš męta į rįšstefnuna į Grand Hótel ķ fyrramįliš laugardaginn 3. febrśar, til aš taka žįtt ķ almennum umręšum um gengismįl.

Kv.

Stjórnmįl og samfélag | Breytt s.d. kl. 17:53 | Slóš | Facebook | Athugasemdir (4)

1.3.2012 | 21:16

Grikkland er statt ķ hratt versnandi "depression."

Skv. nżjum upplżsingum frį Markit, sem er stęrsta einkarekna markašskönnunarfyrirtęki Evrópu, og byrtir reglulegar markašskannanir sem mikiš er fylgst meš, žį nįši samdrįttur ķ pöntunum frį grķskum fyrirtękjum nżjum ekki įšur séš hęšum.

Sjį: Markit Greece Manufacturing PMI: "The headline Purchasing Managers’ Index® (PMI®) – a composite indicator designed to provide a single-figure snapshot of the performance of the manufacturing economy – fell to a survey low of 37.7 in February (data have been collected since May 1999). Moreover, the PMI has now posted sub-50.0 readings in each of the past 30 months, with the rate of deterioration accelerating since the turn of 2012."

"Sales of Greek manufactured goods were down from both domestic and foreign sources: new export orders fell for a sixth successive month and at the steepest pace since May 2010."

Žetta er ótrśleg śtkoma, aš vķsitala pantanastjóra grķskra fyrirtękja męlist einungis 37,7 ķ febrśar.

En allt nešan viš 50 er samdrįttur, žetta segir žvķ aš samdrįttur sé, 50 - 37,7 = 12,3%, bara ķ febrśar mišaš viš janśar.

Žetta kemur ofan į samfellt samdrįtt sl. 30 mįnuši, ž.e. 2 og hįlt įr.

Samtķmis męla žeir einnig mesta męlda samdrįtt ķ sölu og śtflutningi grķskra fyrirtękja ķ langann tķma.

Žaš er ekki unnt aš kalla žetta annaš en "depression."

Markit byrti einnig gögn um pantanir išnfyrirtękja į evrusvęši, skv. žeim gögnum dróg śr samdrętti pantana milli mįnaša, ž.e. PMI męldist 49 ķ febrśar ķ staš 48,8. Ž.e. samt minnkun pantana um 1% mišaš viš mįnušinn į undan. Žó sjįlfsagt sé jįkvętt aš minni minnkun męlist.

Sjį: Markit Eurozone Manufacturing PMI® – final data

Countries ranked by Manufacturing PMI® (Feb.)

- Austria..........52.0 8-month high

- Netherlands...50.3 6-month high

- Germany........50.2 2-month low

- France...........50.0 7-month high

- Ireland...........49.7 4-month high

- Italy..............47.8 5-month high

- Spain.............45.0 2-month low

- Greece...........37.7 Record low

Įhugavert aš sjį hve bersżnilega kemur fram ķ gögnum, aš žaš eru 2. Evrópur! Noršur vs. Sušur!

Eurostat byrti ķ dag yfirlit yfir atvinnuleysi į evrusvęši: Euro area unemployment rate at 10.7%

- En žaš hefur aldrei įšur męst hęrra ķ sögu evrunnar, ž.e. 10,7%.

- Atvinnuleysi ungmenna var 21,6%.

- 16.925 milljón manns eru atvinnulausir į evrusvęši ķ lok janśar 2012.

- Žeim fjölgaši frį desember um 185.000.

- 3.314 milljónir ungmenna voru atvinnulausir į evrusvęši ķ lok janśar.

- Sem er fjölgun frį desember um 141.000.

"Among the Member States, the lowest unemployment rates were recorded in Austria (4.0%), the Netherlands (5.0%) and Luxembourg (5.1%), and the highest in Spain (23.3%), Greece (19.9% in November 2011), Ireland and Portugal (both 14.8%)."

"Compared with a year ago, the unemployment rate fell in ten Member States, remained unchanged in two and rose in fifteen Member States."

- Aš žaš eru tvęr Evrópur kemur skżrt fram ķ tölum yfir atvinnuleysi almennt.

"The lowest (youth unemployment) rates were observed in Germany (7.8%), Austria (8.9%) and the Netherlands (9.0%), and the highest in Spain (49.9%), Greece (48.1% in November 2011) and Slovakia (36.0%).

- Tölur yfir atinnuleysi unga fólksins eru virkilega ótrślegar ķ Grikklandi og į Spįni.

- Alger skortur į framtķš - unga fólkiš hlżtur aš spį ķ žaš aš flytja annaš.

Sömu N vs. S skiptinguna mį sjį ķ gögum Markit:

"The level of new export orders fell for the eighth month running, albeit at the weakest pace since last July. The drop in foreign demand was led by a steep reduction in Greece and marked falls in Spain and Germany, the region’s largest exporter."

- Žetta finnst mér įhugavert, aš pantanir erlendir frį hafi veriš ķ samdrętti fyrir ašildarrķki evrusvęšis, samfellt ķ 8 mįnuši.

"Increased prices for fuel, oil, plastics, steel and other raw materials led to the sharpest rise in manufacturers’ input costs since June last year...Input price pressures rose in all of the nations covered by the survey, in most cases hitting levels last seen in the middle of 2011."

- Žetta eru einnig slęmar fréttir, en fregnir hafa borist af verulegum olķuveršshękkunum upp į sķškastiš, en žarna kemur fram aš hękkanir nį til hrįefna vķtt yfir svišiš.

- Slęmur kokteill aš hrįefnisverš hękki ofan ķ efnahagssamdrįtt.

"The steepest falls in employment were seen in Greece and Spain, though further marginal cuts in staffing levels were also signalled in Italy, the Netherlands, Austria and Ireland."

"France and Germany reported slight gains in payroll numbers."

- Aukning atvinnuleysis langmest ķ Grikklandi og Spįni, minni aš hlutfalli į Ķtalķu, Hollandi, Austurrķki og Ķrlandi, mešan žaš męlist smįvegis fjölgun starfa ķ Frakklandi og Žżskalandi.

Aš lokum bendi ég į stutt yfirlit frį Open Europe um Grikkland!

Nišurstaša

Ég held žaš sé gersamlega klįrt aš stofnanir ESB eru enn aš stórfellt aš vanmeta efnahagsframvindu Grikklands, en skv.: EU’s revised economic forecasts. Žį veršur samdrįttur ķ įr į Grikklandi minni en ķ fyrra er hann var 6,6%, en žess ķ staš spįir Framkvęmdastjórnin 4,4% samdrętti į Grikklandi. Sś spį er reyndar nęrri spį Framkvęmdastjórnarinnar viš upphaf sl. įrs.

- En allar vķsbendingar um framvindu mįla į Grikklandi benda ķ žveröfuga įtt.

- Žaš er, aš samdrįttur sé enn aš aukast, ekki minnka.

Ég held žaš sé klįrt aš stefna sś sem keyrš hefur nišur ķ kok grikkja, hefur sett grķska hagkerfiš ķ įstand sem į ensku nefnist "depression." En "recession" er of milt til aš lżsa įstandi Grikklands.

Eins og kemur fram hjį Open Europe, žį veršur nišurskuršur rķkisśtgjalda į Grikklandi, ef prógrammiš nęr fram aš ganga eins og ž.e. nś sett fram, allt ķ allt 20% af žjóšarframleišslu.

Open Europe bendir į aš, žetta sé heimsmet. Til samanburšar hafi Ķrland į 9 įratugnum žegar landiš var ķ kreppu og beitti sig höršu, minnkaš śtgjöld um 10,6% af landsframleišslu.

Manni viršist žaš algerlega klįrt aš grķska planiš munu aldrei ganga upp.

Aš einungis sé tķmaspursmįl hvenęr Grikkland verši gjaldžrota.

Kv.

Stjórnmįl og samfélag | Breytt s.d. kl. 21:22 | Slóš | Facebook | Athugasemdir (0)

Um bloggiš

Einar Björn Bjarnason

Nżjustu fęrslur

- Grķšarlega mikilvęgt aš Śkraķna fęr brįšnaušsynlega hernašara...

- Ég er eindregiš žeirrar skošunar - Ķsrael geti ekki unniš str...

- Trump, hefur višurkennt aš geta ekki greitt - 464 milljón dol...

- Skošanakannanir lķklega ofmeta fylgi Donalds Trumps -- sem er...

- 2 įr sķšan Rśssland hóf innrįs ķ Śkraķnu, febr. 2022: Strķšiš...

- Batnandi efnahagur Bandarķkjanna gęti bętt sigurlķkur Joe Bid...

- Hęstiréttur Bandarķkjanna, varšandi mįl Donalds Trumps - ętti...

- Arabarķki leggja fram frišartillögu ķ įtökum Ķsraels og Hamas...

- Yfirlit yfir stöšuna ķ Śkraķnu: Stuttu mįli sagt, gekk sókn Ś...

- Vegna mikillar umręšu um, vinsęldir Donalds Trump vs. óvinsęl...

- Haršir bardagar sl. 3 vikur um borgina Avdiivka ķ SA-Śkraķnu,...

- Er Ķsrael aš falla ķ gildru Hamas Samtakanna? Hamas samtökin ...

- Įrįs Hamas samtakanna frį Gaza svęšinu į Ķsrael - stęrsta bló...

- Stašfest gegnumbrot Śkraķnmanna, į Varnarlķnu Rśssar No. 2 --...

- Hafa Śkraķnumenn, žegar 'de facto' haft sigur į Rśssum ķ S-Śk...

Eldri fęrslur

2024

2023

2022

2021

2020

2019

2018

2017

2016

2015

2014

2013

2012

2011

2010

2009

2008

Bloggvinir

-

eyglohardar

eyglohardar

-

bjornbjarnason

bjornbjarnason

-

ekg

ekg

-

bjarnihardar

bjarnihardar

-

helgasigrun

helgasigrun

-

hlini

hlini

-

neytendatalsmadur

neytendatalsmadur

-

bogason

bogason

-

hallasigny

hallasigny

-

ludvikjuliusson

ludvikjuliusson

-

gvald

gvald

-

thorsteinnhelgi

thorsteinnhelgi

-

thorgud

thorgud

-

smalinn

smalinn

-

addabogga

addabogga

-

agnarbragi

agnarbragi

-

annabjorghjartardottir

annabjorghjartardottir

-

annamargretb

annamargretb

-

arnarholm

arnarholm

-

arnorbld

arnorbld

-

axelthor

axelthor

-

arnith2

arnith2

-

thjodarsalin

thjodarsalin

-

formosus

formosus

-

birgitta

birgitta

-

bjarnijonsson

bjarnijonsson

-

bjarnimax

bjarnimax

-

westurfari

westurfari

-

virtualdori

virtualdori

-

bookiceland

bookiceland

-

gattin

gattin

-

davpal

davpal

-

dingli

dingli

-

doggpals

doggpals

-

egill

egill

-

jari

jari

-

einarborgari

einarborgari

-

einarsmaeli

einarsmaeli

-

erlaei

erlaei

-

ea

ea

-

fannarh

fannarh

-

fhg

fhg

-

lillo

lillo

-

gesturgudjonsson

gesturgudjonsson

-

gillimann

gillimann

-

bofs

bofs

-

mummij

mummij

-

kallisnae

kallisnae

-

gp

gp

-

gudmbjo

gudmbjo

-

hreinn23

hreinn23

-

gudrunmagnea

gudrunmagnea

-

gmaria

gmaria

-

topplistinn

topplistinn

-

skulablogg

skulablogg

-

gustafskulason

gustafskulason

-

hallurmagg

hallurmagg

-

haddi9001

haddi9001

-

harhar33

harhar33

-

hl

hl

-

diva73

diva73

-

himmalingur

himmalingur

-

hjaltisig

hjaltisig

-

keli

keli

-

fun

fun

-

johanneliasson

johanneliasson

-

jonsullenberger

jonsullenberger

-

rabelai

rabelai

-

jonl

jonl

-

jonmagnusson

jonmagnusson

-

jonvalurjensson

jonvalurjensson

-

gudspekifelagid

gudspekifelagid

-

thjodarskutan

thjodarskutan

-

juliusbearsson

juliusbearsson

-

ksh

ksh

-

kristbjorg

kristbjorg

-

kristinnp

kristinnp

-

larahanna

larahanna

-

leifurbjorn

leifurbjorn

-

lifsrettur

lifsrettur

-

wonderwoman

wonderwoman

-

maggij

maggij

-

elvira

elvira

-

olafureliasson

olafureliasson

-

olinathorv

olinathorv

-

omarragnarsson

omarragnarsson

-

ottarfelix

ottarfelix

-

rafng

rafng

-

raksig

raksig

-

redlion

redlion

-

salvor

salvor

-

samstada-thjodar

samstada-thjodar

-

fullvalda

fullvalda

-

fullveldi

fullveldi

-

logos

logos

-

duddi9

duddi9

-

sigingi

sigingi

-

sjonsson

sjonsson

-

sigurjons

sigurjons

-

stjornlagathing

stjornlagathing

-

athena

athena

-

stefanbogi

stefanbogi

-

lehamzdr

lehamzdr

-

summi

summi

-

tibsen

tibsen

-

vala

vala

-

valdimarjohannesson

valdimarjohannesson

-

valgeirskagfjord

valgeirskagfjord

-

vest1

vest1

-

vignir-ari

vignir-ari

-

vilhjalmurarnason

vilhjalmurarnason

-

villidenni

villidenni

-

thjodarheidur

thjodarheidur

-

valli57

valli57

-

tbs

tbs

-

thorgunnl

thorgunnl

-

thorsaari

thorsaari

-

iceberg

iceberg

Heimsóknir

Flettingar

- Ķ dag (29.4.): 0

- Sl. sólarhring: 26

- Sl. viku: 486

- Frį upphafi: 0

Annaš

- Innlit ķ dag: 0

- Innlit sl. viku: 462

- Gestir ķ dag: 0

- IP-tölur ķ dag: 0

Uppfęrt į 3 mķn. fresti.

Skżringar